Отчет: февраль 2023

Follow my instagram statement (pls, click the instagram pic below)

1. ЭТАЛОН (А10) — закрывает в феврале 35 сделок и теряет — $3 557 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — новый портфель, обрезанная в два раза версия Эталона, повторяет в точности Эталон но теряет и зарабатывает в два раза меньше. (подробно об этом в лонгриде ниже). Минимальное депо $15 000. На последних двух картинках выше и следующей картинке ниже ЖЕЛТОЙ линией отмечен уровень входа публичного счета в стратегию.

Сделки Эталон MINI за февраль

Итак, публичный счет совершает 16 сделок в феврале и приносит + $3 622, что составляет +18% от начального депо $20 000. Итого: через 22 месяца торгов терпим просадку ~18%, теряя ~ $3700

Теперь хочу внести некоторую ретроспективу «было-стало», дабы внести ясность в существенные изменения которые были внесены в феврале 2023 года и сразу же дали отличный результат.

Итак, что мы имеем на текущий момент: в конце 2018-го года я закончил торговать руками и принял решение заниматься алгоритмическим трейдингом. Совместно с программистом, который был моим учеником мы решили написать индикатор, учитывающий базовые вещи на которых я строю свой анализ котировок финансовых инструментов и вокруг которого в дальнейшем будут строится алгоритмические торговые стратегии. Весь 2019-год мы посвятили разработке индикатора и написанию первого робота на его основе. В 2019 году я вообще не торговал.

Процесс шел не очень быстро (да и сейчас мы уделяем разработке не больше 2-3 часов в неделю), так как программист вкалывает как «папа Карло» на основной работе, а я в декабре 2018-го учинил переезд с Урала в Краснодарский Край ну и весь год продавал там покупал здесь, метался между Краснодаром и Сочи (я теперь знаю весь рынок недвижки КК и это тот ещё адок), обустраивался в общем…

К августу 2019-го у нас тем не менее был написан робот по очень сложной, среднесрочной торговой стратегии А2 и мы, поколупавшись с ней и с самим индикатором до конца года, запустили её с 1 января 2020-го на $25 000 депозита. Публично на Смарт-Лабе я начал вести отчеты торгов с этого поста.

На тот момент робот выглядел таким образом:

По результатам публичной торговли в 2020-м году он заработал +$9700 прибыли на вложенные $25 000 (+39%):

Было принято решение масштабировать его на несколько ФИ, так как торговал он исключительно техасской нефтью (CL wti) на тот момент. Мы начали это делать и в процессе поняли что сама стратегия настолько сложная, что для начала надо бы сделать что-то попроще основанное на одном паттерне и легко масштабируемое при этом, запустить портфель и пока он будет торговать мы «за кулисами» будем делать спокойно что-то более сложное и доходное.

Окей, на любом рынке существует два основных движения (это база!!): импульс (дисбаланс) и баланс. Мы взяли два паттерна на основе импульса один консервативный другой агрессивный и сделали несколько портфелей на 12 ФИ.

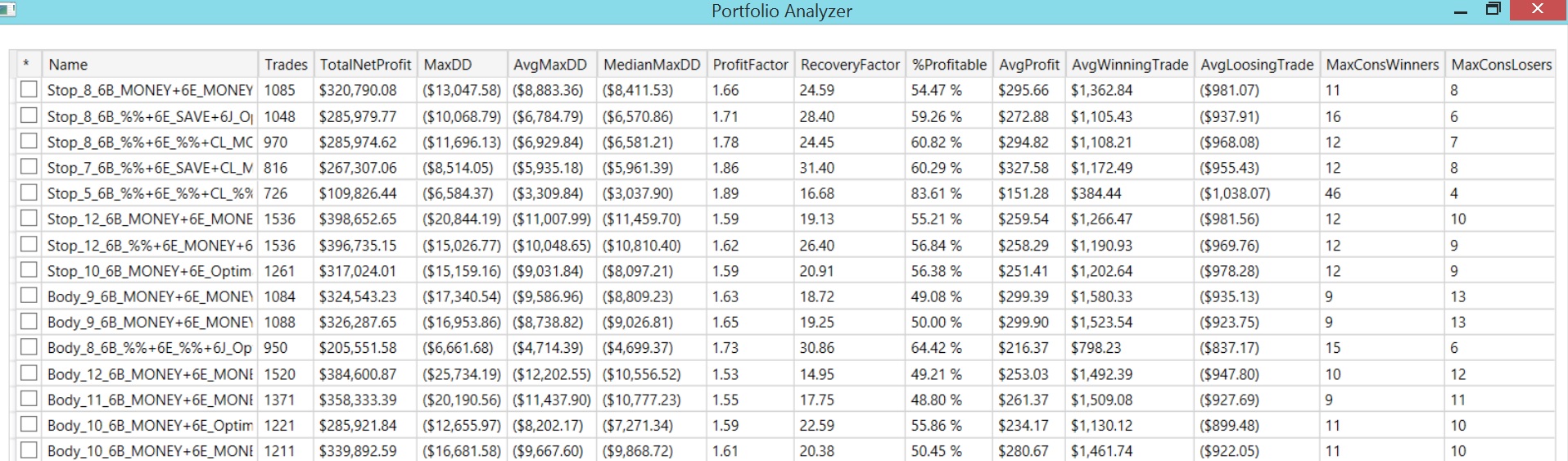

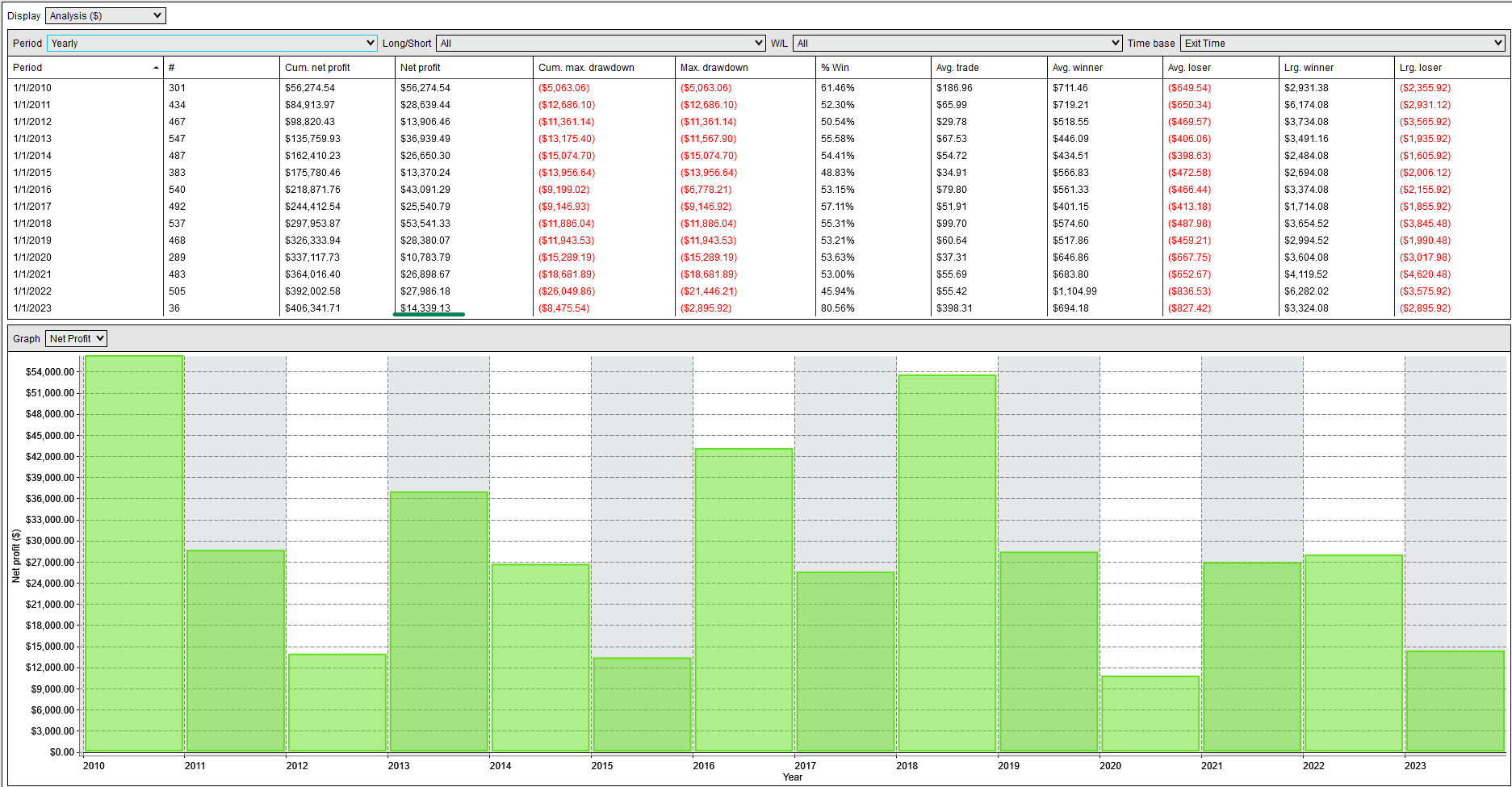

Самый крутой я назвал Эталоном:

На тот момент мы имели в своём управлении счёт $20 000. И тут я совершаю ОШИБКУ!!! которая обернулась в итоге 2 годовой просадкой из которой мы до сих пор не вышли))

Пишу в посте на Смарт-лабе 1 июня 2021-го:

Депо при подключении на хаях я бы брал $40 000 на контракт. Если входить на просадке $7-10 000 то депо $20-25 000). На момент 1 мая 2021г просадка по ЭТАЛОНУ была ниочем ($3000 из минимальных $7000), фактически он находился на пике Эквити и лезть в него $25 000 на 1 коня было бы абсурдно.

Но зато в этот момент просадка по одному из портфелей «поддержки» вышла на свою необходимую величину + сам портфель был то что нужно для счетов $20 000-25 000. Мы подключили к нему несколько счетов $$$20-30 000 и затихарились… В итоге ЭТАЛОН делает за май 7 сделок и $10 000 (на БУМАГЕ), а портфель «поддержки» (на котором счета инвесторов) 2 сделки и $4 (да да БЕЗ НУЛЕЙ, просто четыре бакса АХАХАХАХА). Вот это начало! Кнопка БАБЛО активирована, СЭР! )))))))))

Вместо того чтобы сидеть на заборе и ждать хорошей точки входа в Эталон, я подключаю счет к портфелю поддержки, который сразу начинает нещадно лить из-за стратегии по нефти, задуманной в этом портфеле как локомотив, а по итогу остальные ФИ 6 месяцев компенсировали огромную просадку вызванную этим локомотивом. В то время как Эталон имея ту же самую стратегию нефти в своем портфеле компенсировал всю её просадку, вообще не заметив этого). По итогу на момент 1 ноября 2021

Портфель поддержки:

ЭТАЛОН:

Стратегия по нефти включенная в оба портфеля:

В итоге пишу в ноябре 21:

Стратегия по НЕФТИ учинившая погром на портфеле поддержки: имеет в составе портфеля $69 500 прибыли из $174 000 общего дохода, т.е. 40% всего профита. Изначально роль этой стратегии в портфеле — ЛОКОМОТИВ, который будет делать основную прибыль, а 7 стратегий по другим инструментам — караван сопровождения, поддерживающий локомотив при падениях и накидывающие сверх прибыль, когда локомотив прёт.

С момента подключения в мае 2021 года стратегия нефти приносит убыток около $12000, а стратегии поддержки в составе портфеля поддержки компенсируют $5000. Итог: мы имеем $7000 просадки (35% от $20 000), на публичном счете. ЭТАЛОН отбил убытки нефти ПОЛНОСТЬЮ

После этого в ноябре 21-го он теряет еще 6% от депохи ($20 000) и я решаю переключить счет на более безопасный портфель, чтобы медленно за 2022-ой год вылезти из просадки. В итоге волатильность на рынках существенно растет в 2022-м и новый портфель из-за фильтра по размеру риска пропускает кучу сигналов на вход и тошнит ЦЕЛЫЙ ГОД нихрена не зарабатывая и мотая нам нервы.

Пишу в начале февраля 2023:

решили отключить робота А11 от публичного счета по причине того что он не удовлетворяет условиям повысившейся волатильности на рынках с начала пандемии и до настоящего времени. Из-за того что у него установлен фильтр сигнала на вход по размеру требуемого на сделку риска, например это максимум $1750 по нефти (CL WTI), то он просто пропускает сигналы которые не проходят этот фильтр и все бы ничего, в принципе хватило бы и тех сигналов которые удовлетворяют риск, но в 2022 году он вообще уменьшил среднее кол-во сделок в 4 раза и тупо 4 месяца из 12 не совершил ни одной сделки, а в остальных совершал по 1-2. Никуда такое не годится. Он приподнял счет на ~ 8% от суммы на которой мы его подключили (~ $11 500) в декабре 2021 и на том спасибо. Пака

Далее там же пишу:

… мы в феврале доделаем и подключим к публичному счету робота который является почти точной копией Эталона, с одним лишь отличием что работать он будет на микро и мини версиях стандартных инструментов включенных в эталон)) Да да, наконец-то дошло) Таким образом мы сохраним структуру и логику Эталона полностью, уменьшив при этом требуемое минимальное депо в 3-4 раза, что удовлетворит риску стратегии на имеющееся депо $12 655 где-то в два раза даже в зависимости от просадки на которой будем входить. Кроме того нашлось наконец достаточно свободного от мирских дел времени чтобы в принципе продолжить заниматься роботами, будем пробовать сделать что-то лучше Эталона и под меньшие депохи.

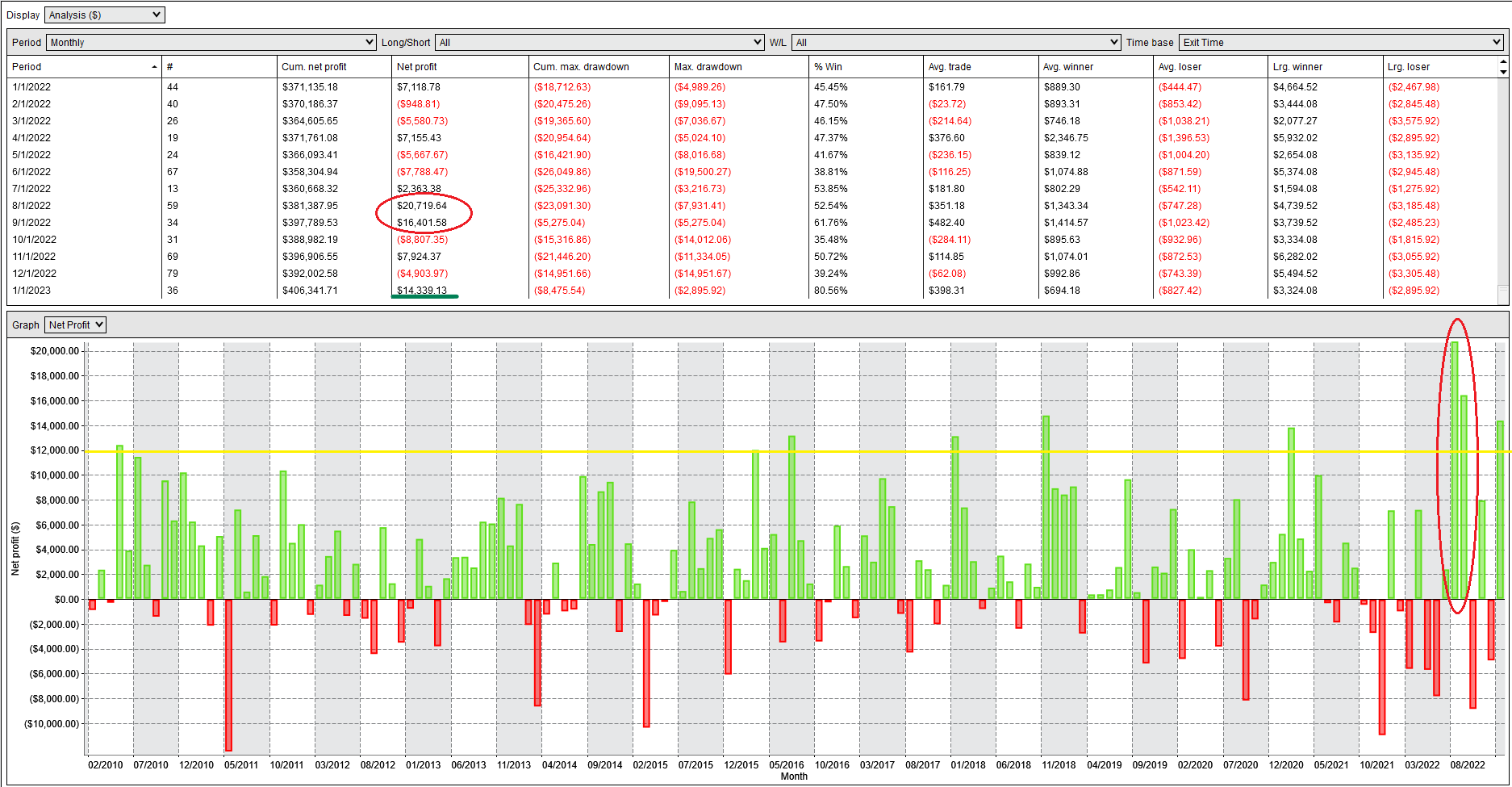

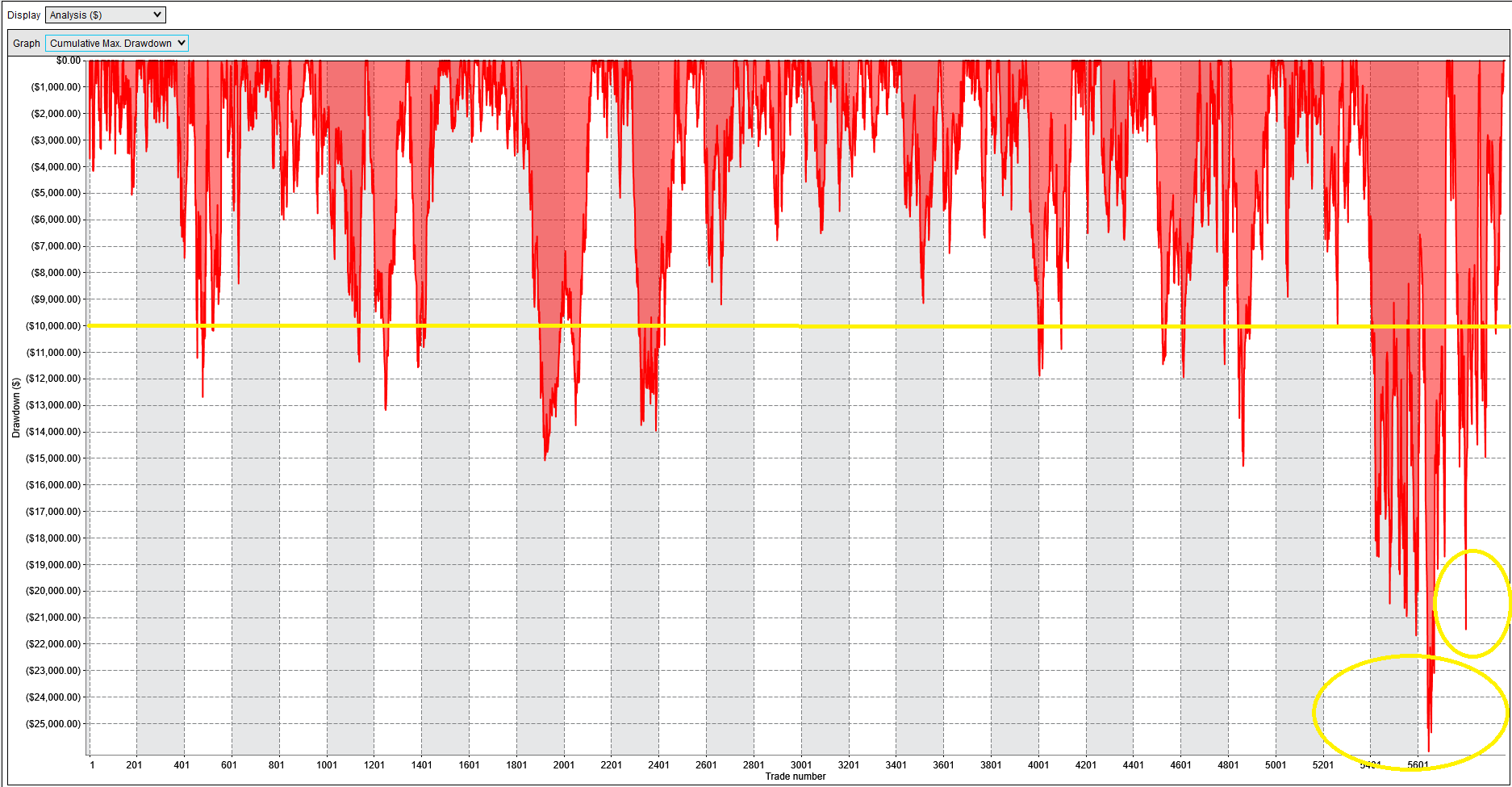

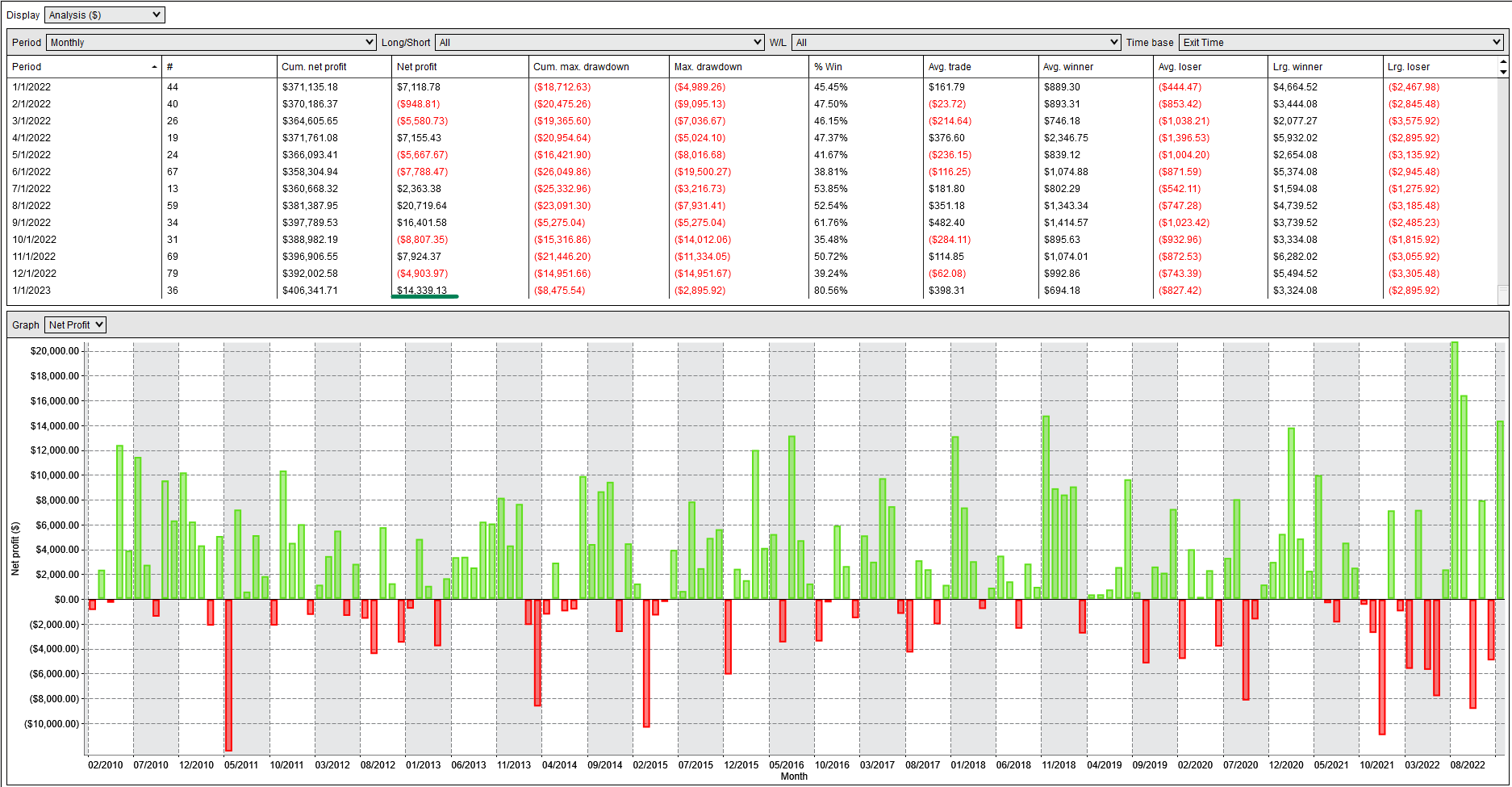

Касательно самого Эталона: мы закончили его к маю 2021-го и с тех пор он проходит форвард тест. В 2022-году у него был вообще Forward Crush test ))) Рынок нефти и газа ВЗБЕСИЛИСЬ и произошло то что гамблеры называют изменившимся рынком, стратегия по нефти входящая в Эталон сделала в 2022 году всего одну прибыльную сделку, закончив год с результатом МИНУС $15 000 (впрочем как и 2021!!), а максимальная просадка достигала в портфеле $26 000 но за счет глубокой диверсификации по другим инструментам (коих с нефтью всего 12) Эталон вытащил год в + $28 000, сделав в этом году самый прибыльный месяц за 13 лет истории + $20 700 в августе, а затем сразу в сентябре второй по прибыльности месяц в истории + $16 400 ))). И всё это на БУМАГЕ Карл!!! Пздц !!!

Ну и что могу сказать: мы сделали) Более того я существенно улучшил логику Эталона, озадачившись этими просадками в 2022-м году. В начале поста я пишу что у нас в торговых стратегиях входящих в состав Эталона использованы две версии одного паттерна основанного на «импульсе» агрессивная версия, залетающая в рынок сразу по факту обнаружения импульса (точно не упустит движение, но рискует большим стопом) и консервативная, ждущая отката импульса (меньше стоп, больше прибыль, но пропускает половину движух). Не буду подробно вдаваться… короче большинство стратегий (8 из 12) у нас использовали именно агрессивный тип паттерна, я переключил их на консервативную и все стало великолепно!!!))))))

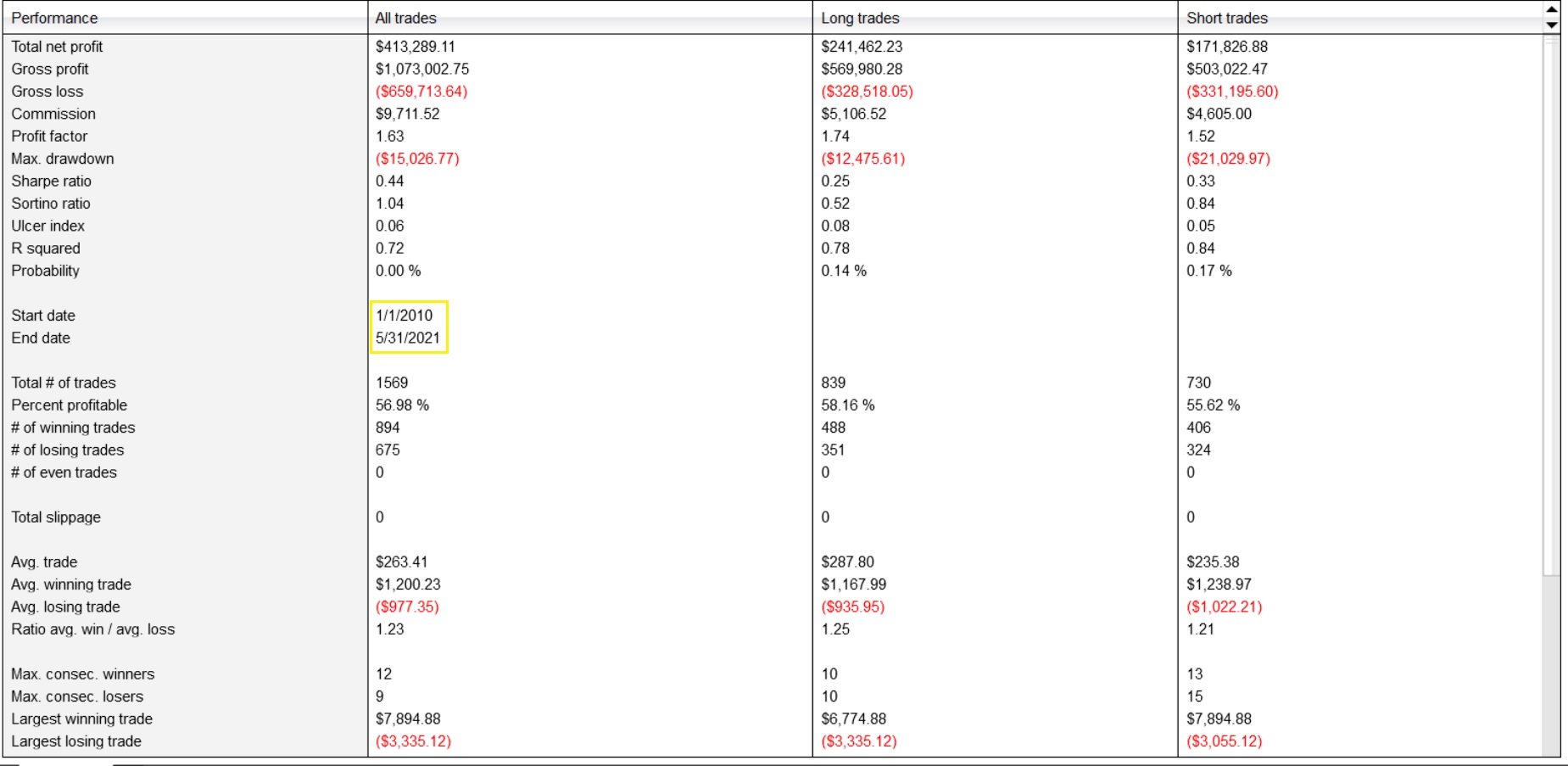

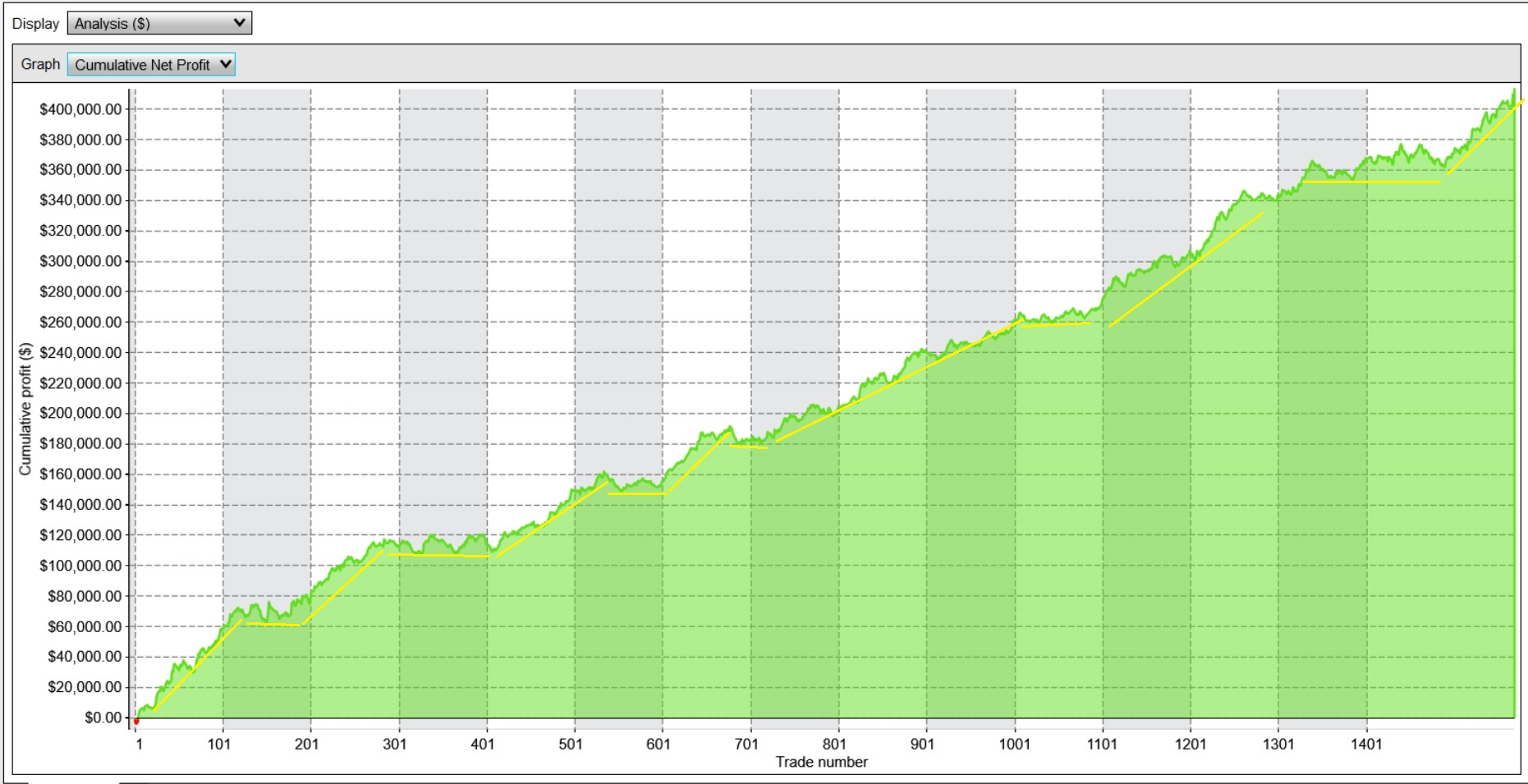

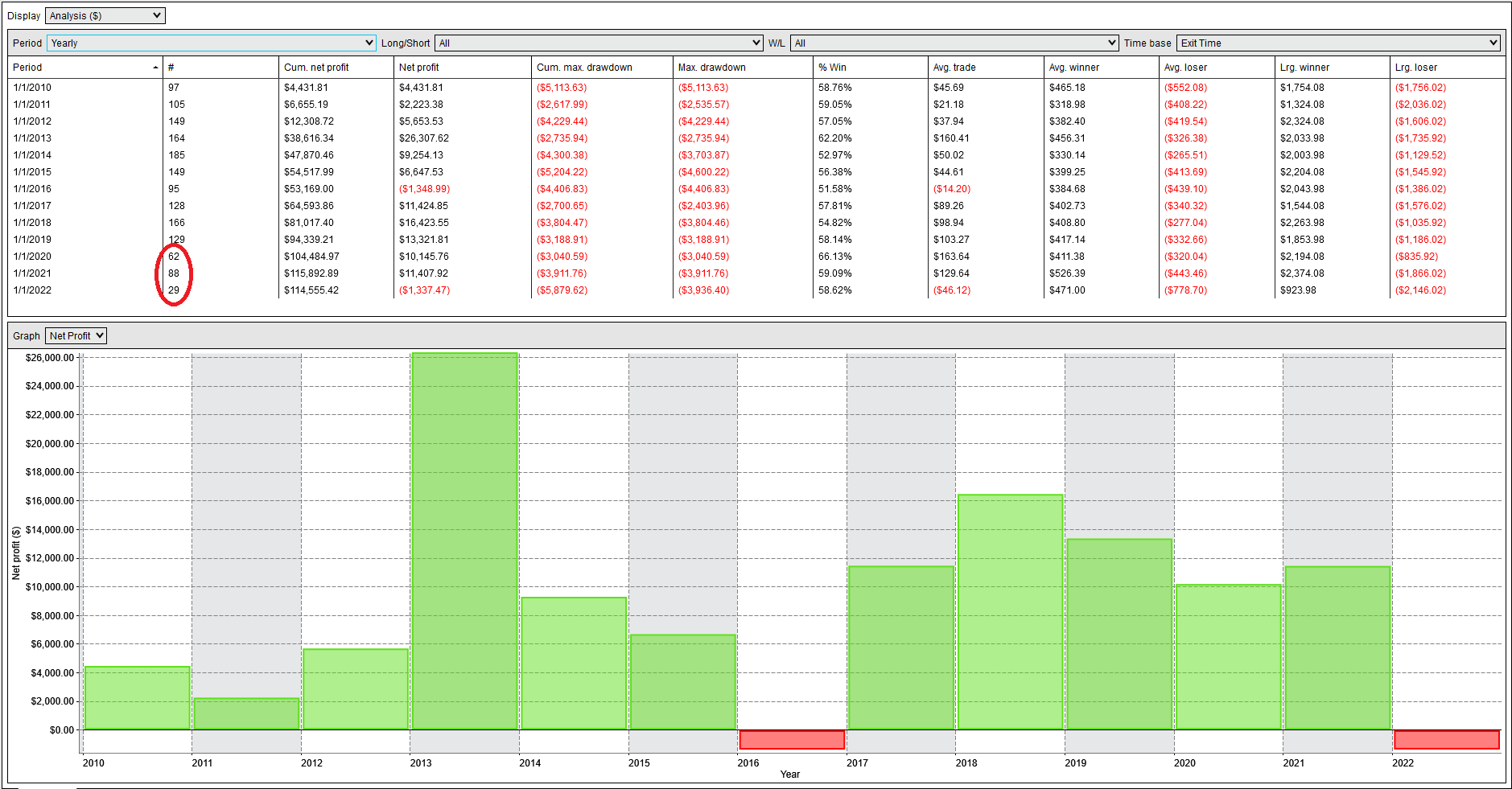

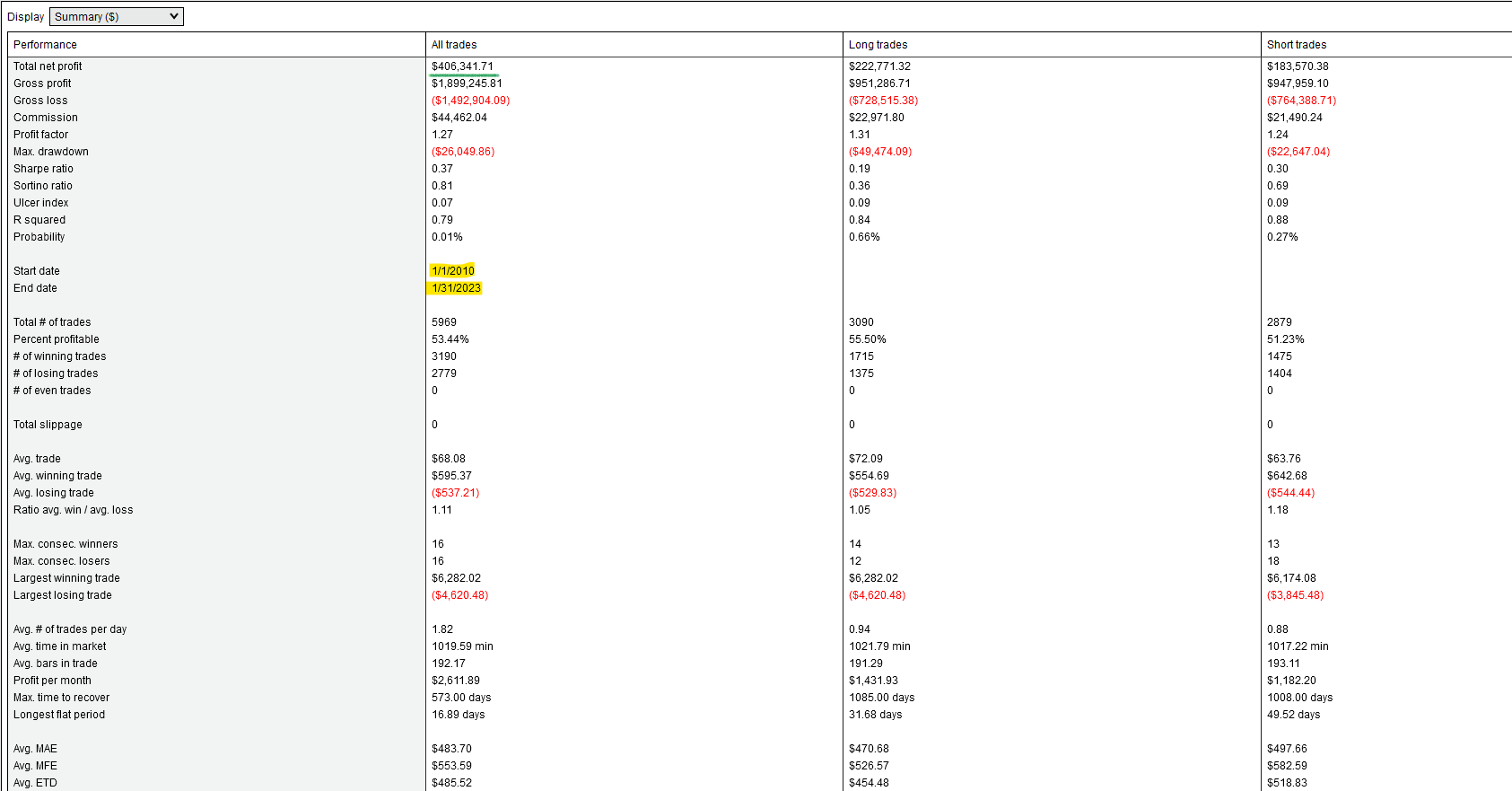

Эталон на 31 января 2023-го года имел такую статистику (все сделки закрываются перед клирингом и переоткрываются сразу после):

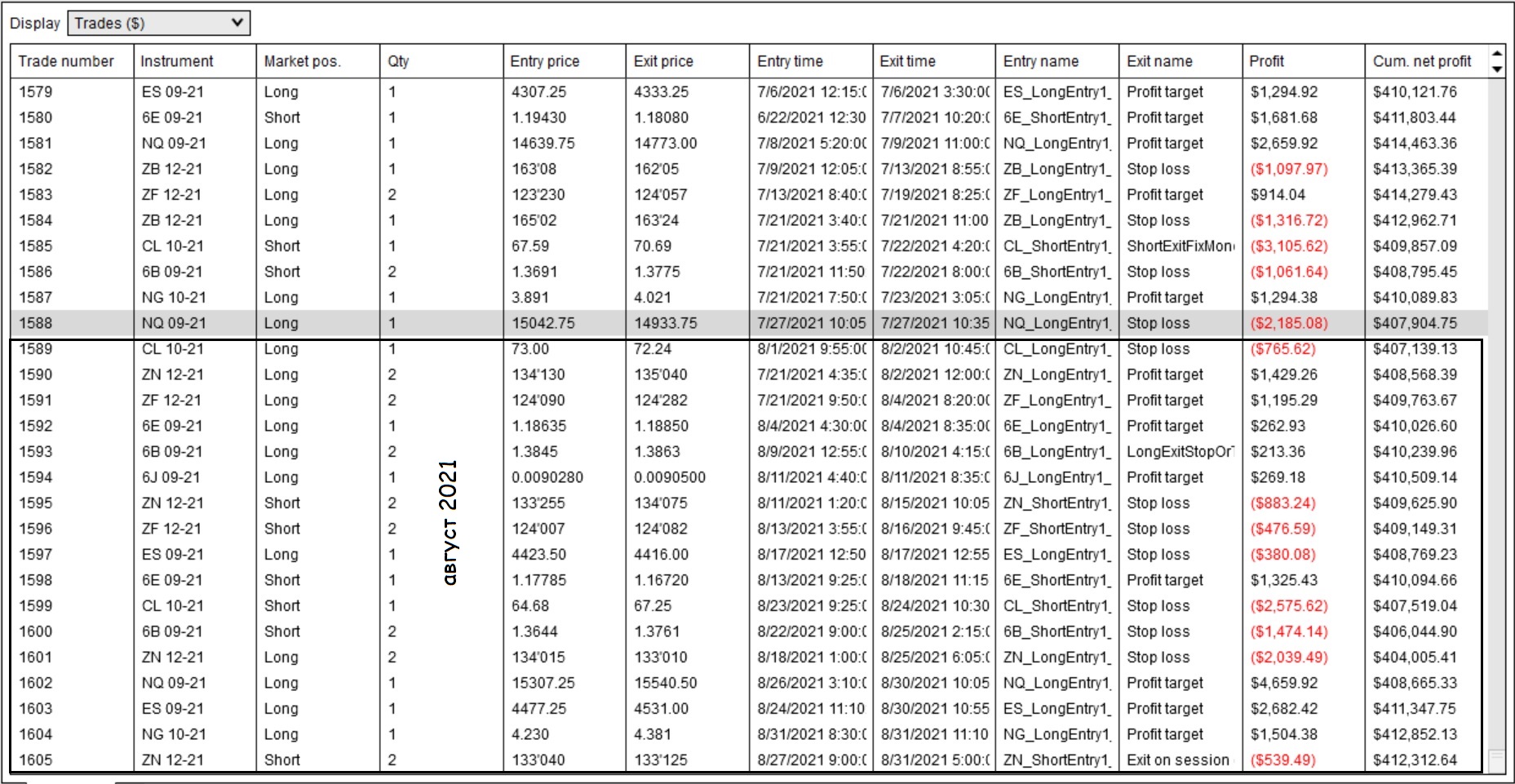

И если бы я в далеком мае 2021-го года не стал подключать к депо портфель поддержки, а дождался бы просадки в $10 000 по Эталону, которая случилась уже в августе 2021-го и подключил бы к нему депо $20 000… то сразу после подключения на просадке $10 000 к концу августа оно бы уже плюсануло + $8 000 !!!

То есть я бы зашел на сделке 1602 — 26 августа и она сразу бы заработала БАБЛА!!)) :

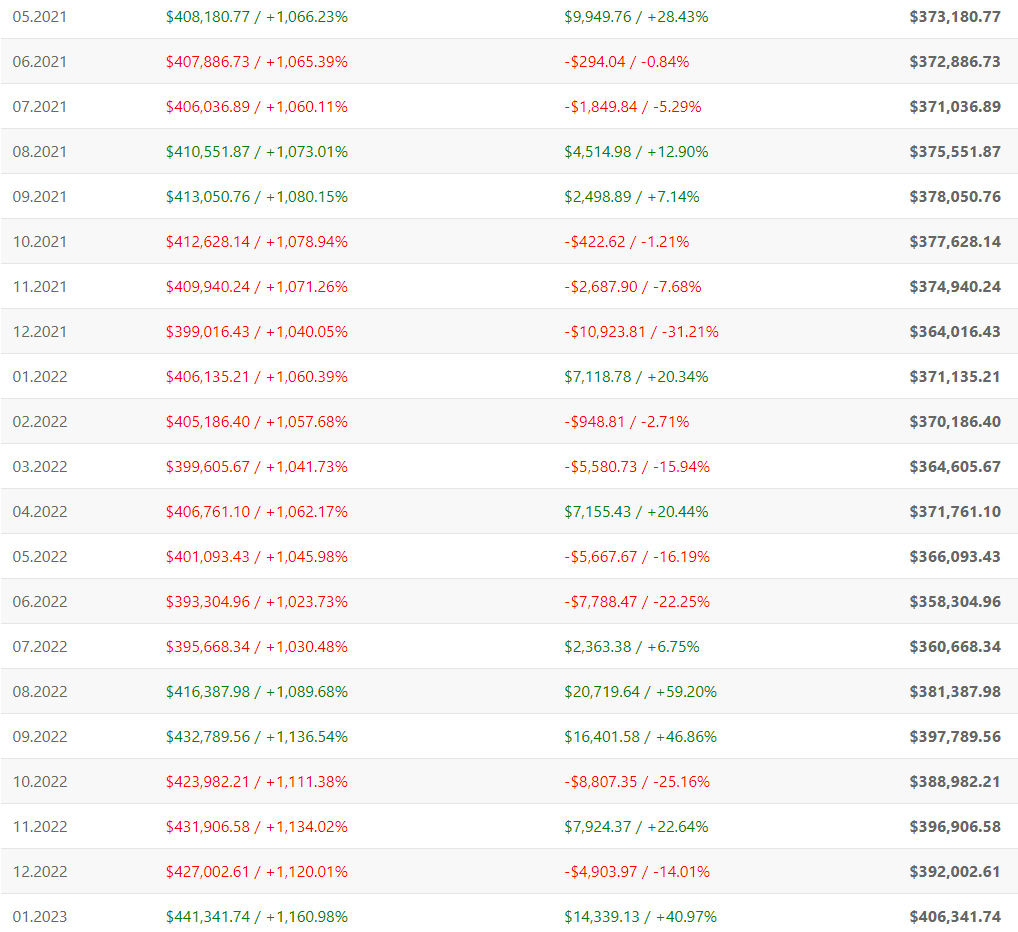

А дальше, на момент 31 января 2023-года депо прибавило бы ещё + $30 790. Смотрим с сентября 2021 (441 341 — 410 551):

ИТОГО: + $38 790 или + 194% к начальному депо $20 000… и тогда моё Эквити публичной торговли сейчас выглядело бы не так:

А вот так)))))))))

«Но не ОЧКО обычно губит, а к ОДИНАДЦАТИ ТУЗ!» ©

Я добавляю в публичное Эквити только публично подтвержденные сделки, так что будем работать с тем что имеем и выбираться из сложившейся ЖОПЫ, рыночными методами)

На момент 31.01.23 мы имеем подправленный, более сбалансированный Эталон с такой статистикой (статистика логики (сделки без закрытия на клиринг):

Статистика с прерыванием сделок на клирингах (то что происходит в реальной торговле):

Итак, по итогу теперь имеем: 1) более сглаженную Эквити. 2) на $33 000 меньше профита. 3) максимальная просадка меньше в 1,5 раза: была $26 000 стала $17 000. А главное в том что теперь спокойные времена торгуются также как и супер неоднозначные с масштабом на волатильность. И это хорошо — стабильность!

Так! Теперь о главном)) Я писал в последнем торговом отчете за январь 2023-го что мы сделаем копию Эталона на микро-контрактах ФИ которые используем в портфеле. Так вот, мы это сделали. Теперь у нас есть портфель «Эталон-mini» и он способен переваривать депозиты ВДВОЕ меньше чем Эталон.

Больше того! Мы его уже подключили 13 февраля на очень хорошей просадке и 24.02.23 он закрыл шорт по MNQ (MICRO E-MINI NASDAQ 100 FUTURES) в + $2 200 и шорт MES (MICRO E-MINI S&P500 FUTURES) + $1 600

КИБОРГ БЛ@ТЬ! ПОМНОЖЕННЫЙ НА ВЕЧНОСТЬ НАХ@Й!!))))

Итак вот что мы сделали. Поделили ликвидность на 2 в портфеле:

ES (E-MINI S&P 500 FUTURES) 1контракт => MES (MICRO E-MINI S&P500 FUTURES) 5контрактов

CL (CRUDE OIL FUTURES) 1контракт => MCL (MICRO CRUDE OIL FUTURES) 5контрактов

6Е (EURO FUTURE) 1контракт => М6Е (E-MICRO EUR/USD FUTURES) 5контрактов

NG (NATURAL GAS HENRY HUB FUTURE) 1контракт => QG (E-MINI NATURAL GAS FUTURES) 2контракта

NQ (E-MINI NASDAQ 100 FUTURES) 1контракт => MNQ (MICRO E-MINI NASDAQ 100 FUTURES) 5контрактов

RTY (E-MINI RUSSELL 2000) 1контракт => M2K (MICRO E-MINI RUSSELL 2000) 5контрактов

ZF (5 YR TREASURY NOTE FUTURES) 2контракта => ZF 1контракт

ZN (10Y TREASURY NOTE FUTURES) 2контракта => ZN 1контракт

ZT (2 YEAR TREASURY NOTE FUTURES) 4контракта => ZT 2контракт

6B (BRITISH POUND FUTURES) 2контракта => 6B 1контракт

Если кто-то не знал, то микро-контракты это разбитый на 10 полный контракт. Например 1 контракт CL равен 10 контрактов MCL. Таким образом 5 контрактов MCL дает нам возможность срубить все косты стратегии в 2 раза. Ну а с 4-мя ФИ нам просто повезло, они итак по умолчанию 2контрактами торговались в Эталоне, ZT вон вообще 4.

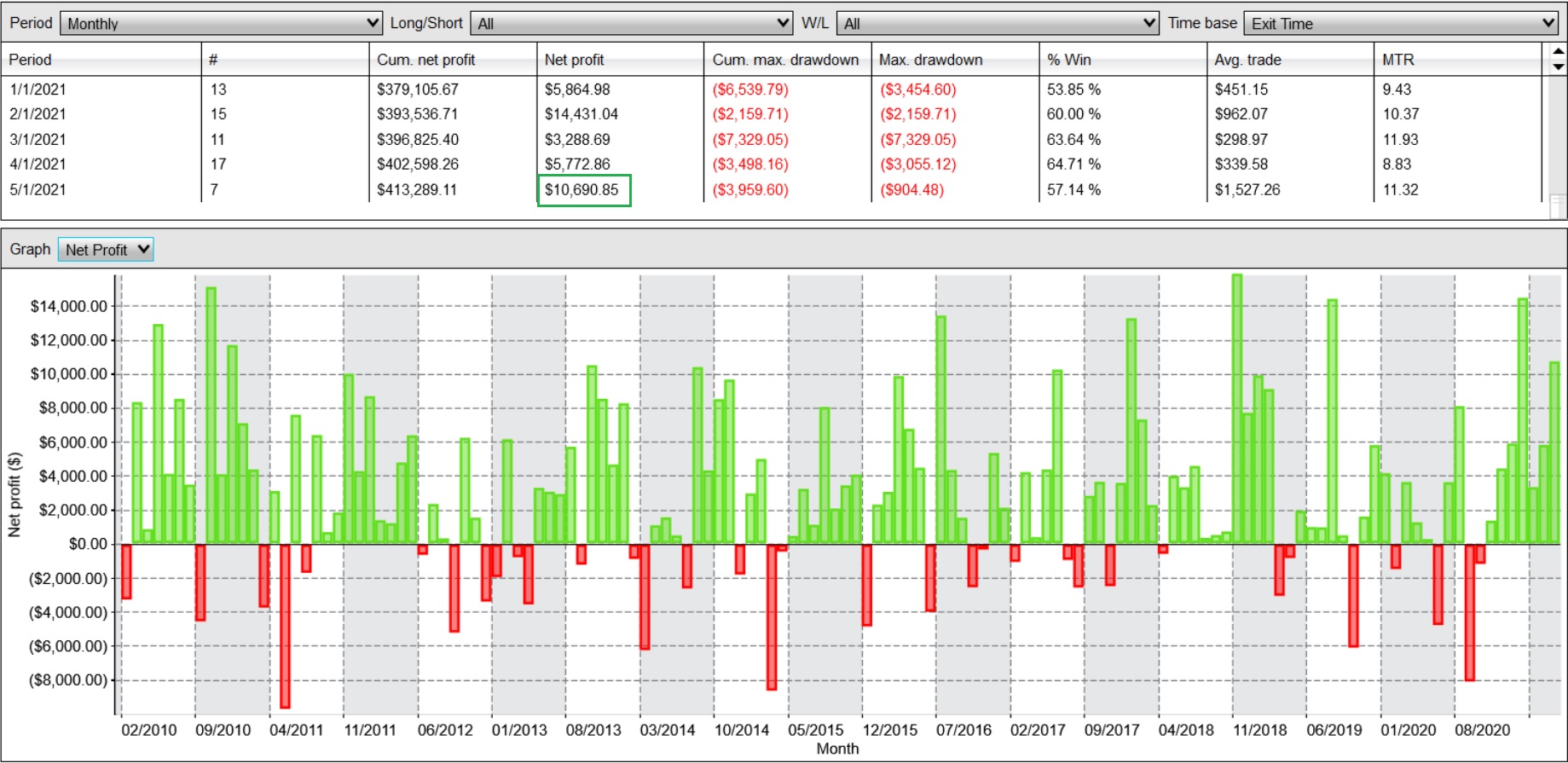

Ну короче, сделали «Эталон-mini» к 12 февраля, вот кстати его статистика за 2022-ой год, за остальные годы не адекватная, так как MCL появился в природе только в июле 2021-го (MES в июле 2019-го и так почти с каждым мини, микро контрактом), это одна из причин почему мы сразу не сделали аналог Эталона на микро-контрактах. На текущий момент все микро, мини ФИ имеют корреляцию 99% с основными ФИ. Так! Стата (с разбивкой сделок на клиринге):

В общем, мы запускаем контрольный прогон Эталона и его MINI версии и тупо видим как за две недели февраля просадка достигает значений близких к максимальной за 13 лет))))) А это значит, что нам хватает $12 655 депозита, который у нас остался от $20 000 (после жесткой 2 годовой просадки) с запасом даже! И мы принимаем решение подключить его, в тот же день. И вот на счету уже $16 227… чему я очень рад. Наконец-то кончилась эта тягомотина и теперь будет нормальный трейдинг с кучей сделок))

Всем удачных трейдов!!!