Отчет: август 2021

Follow my instagram statement (pls, click the instagram pic below)

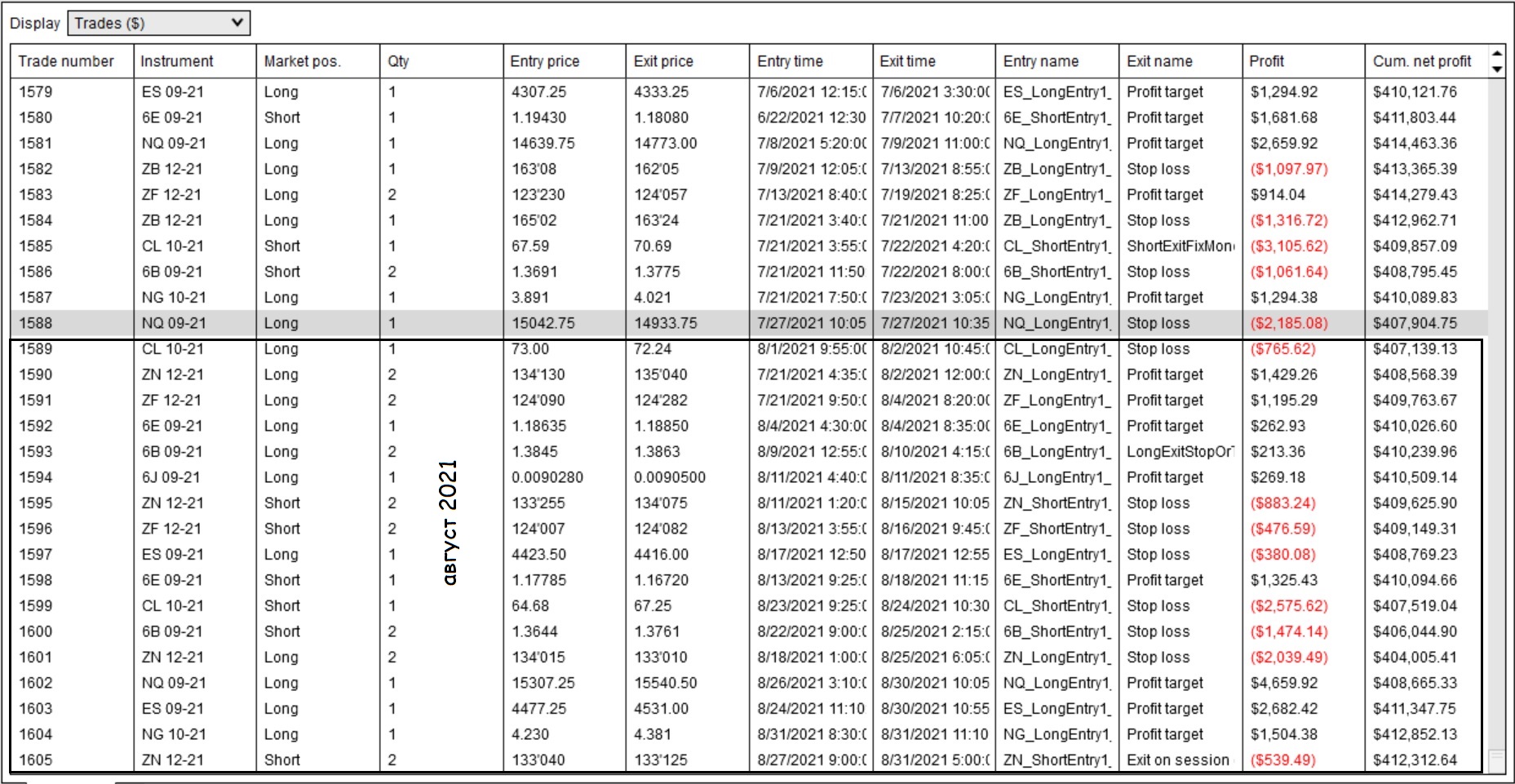

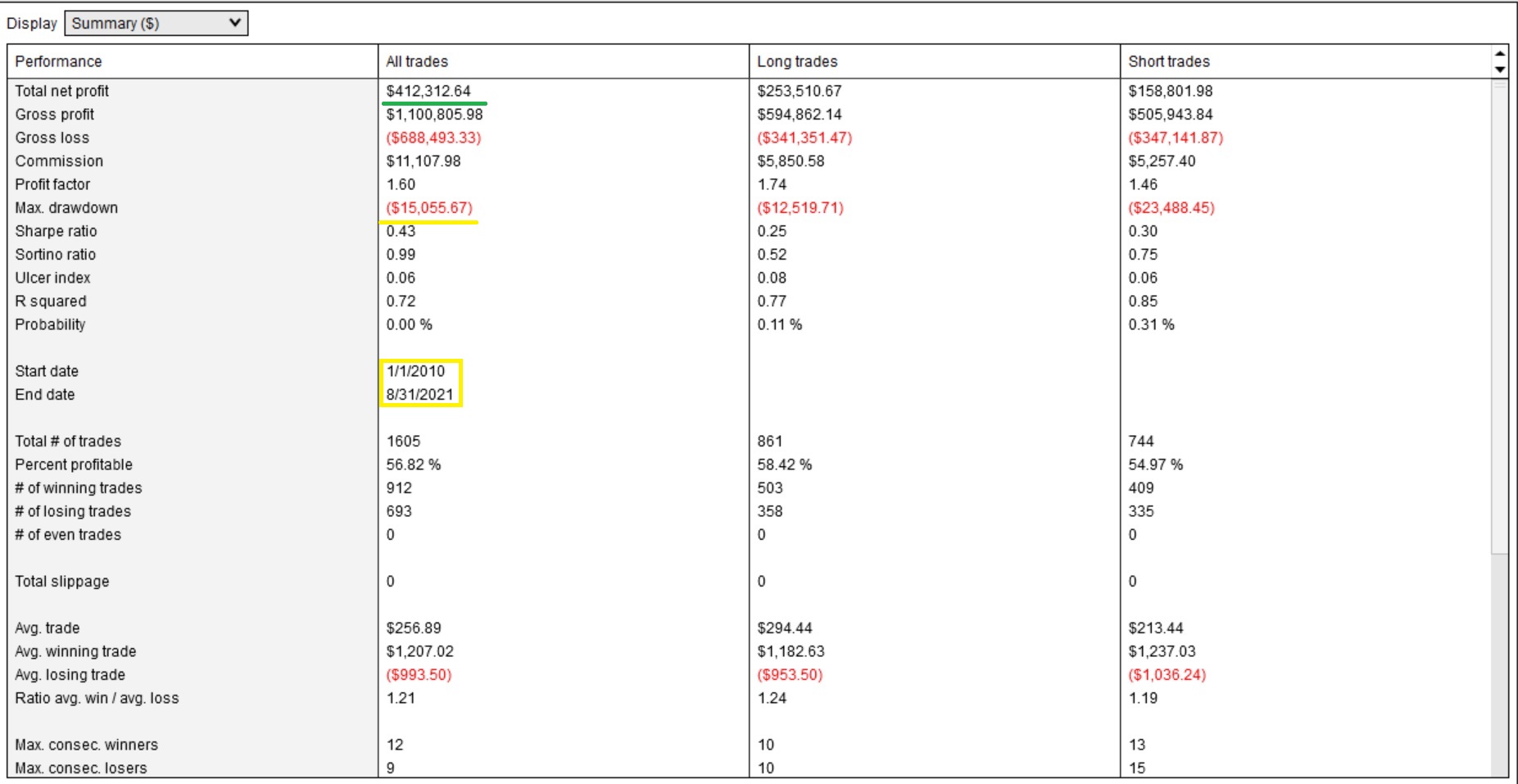

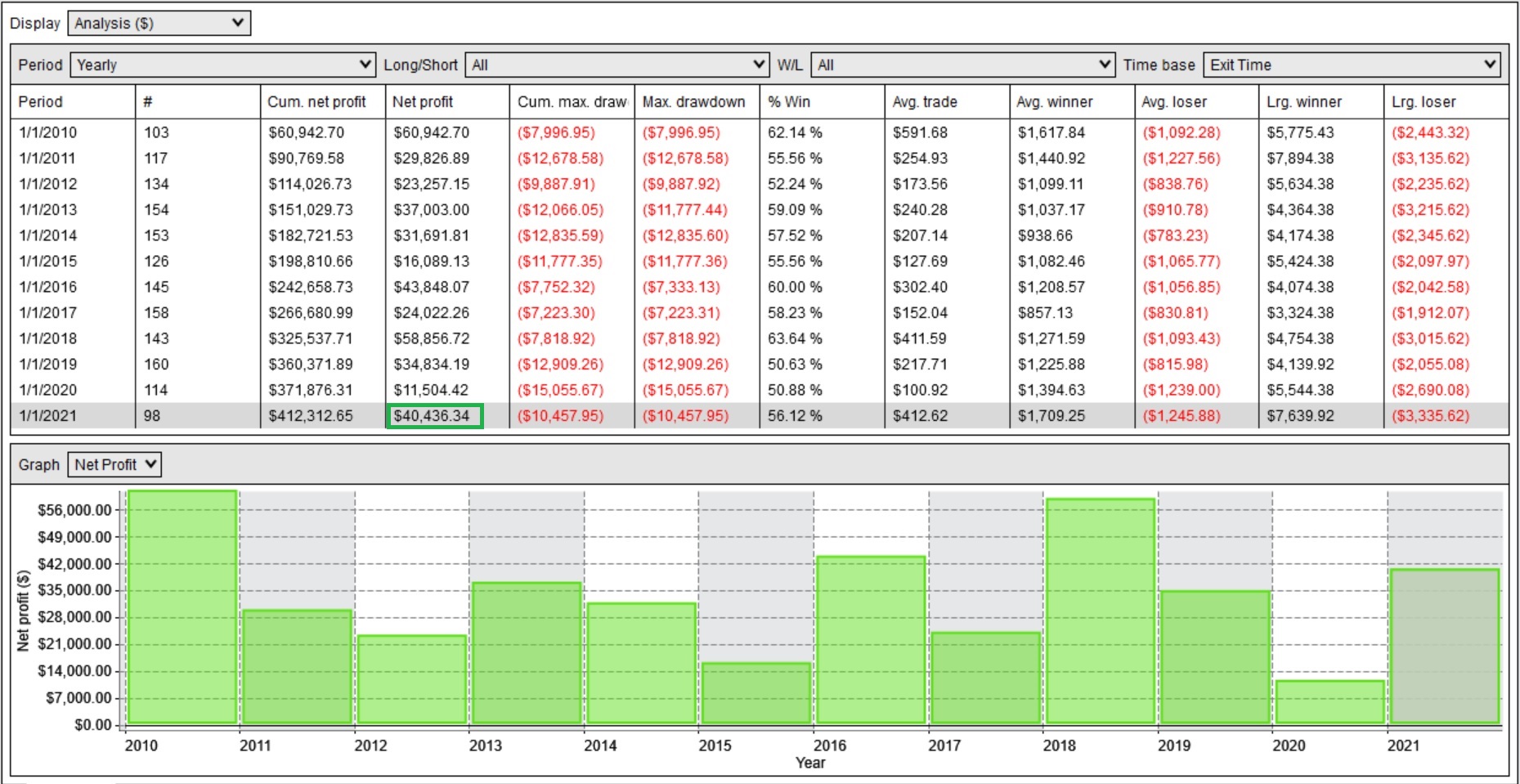

- ЭТАЛОН — закрывает в августе 17 сделок и привозит +$3876. Подключенных к нему счетов сейчас нет.

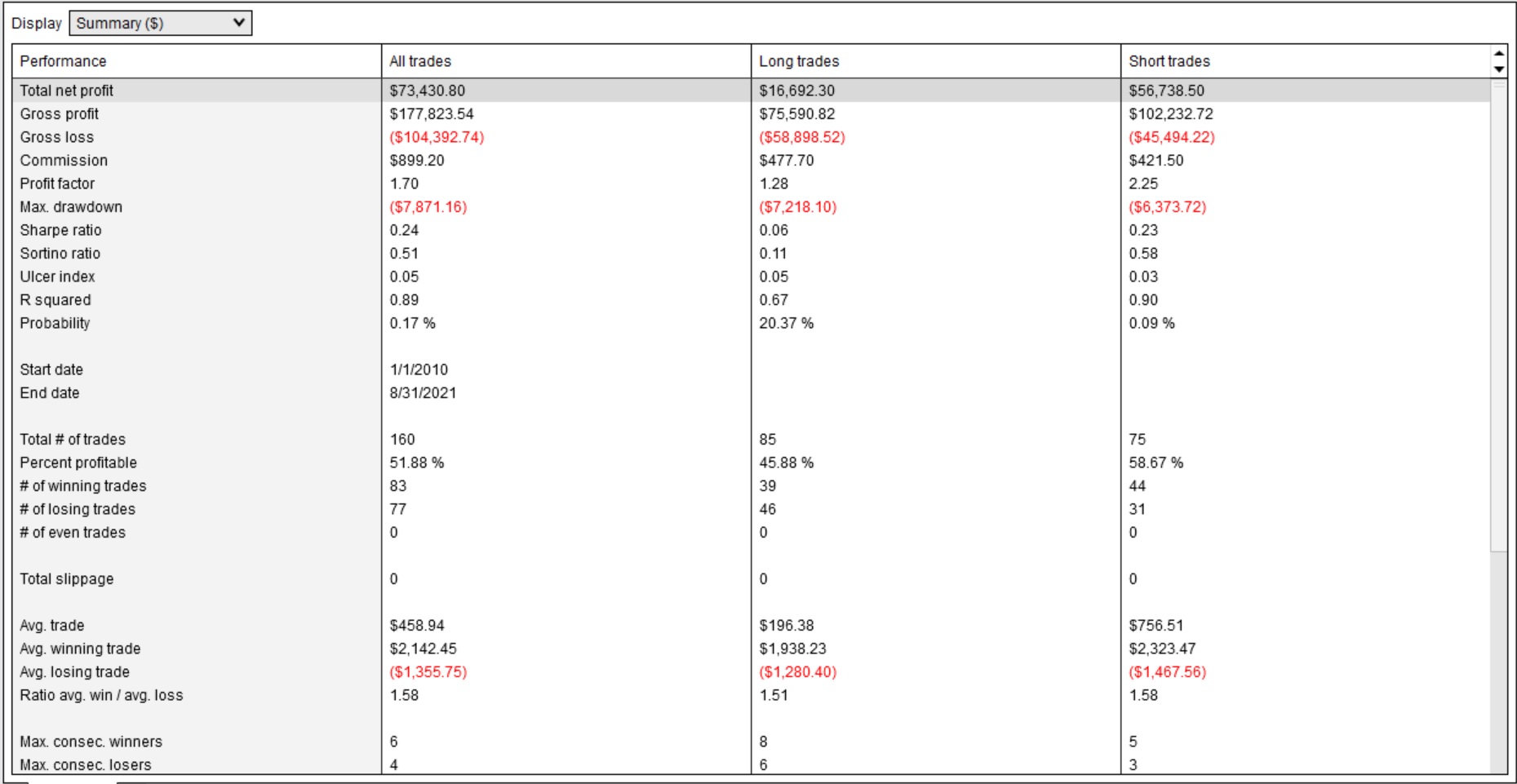

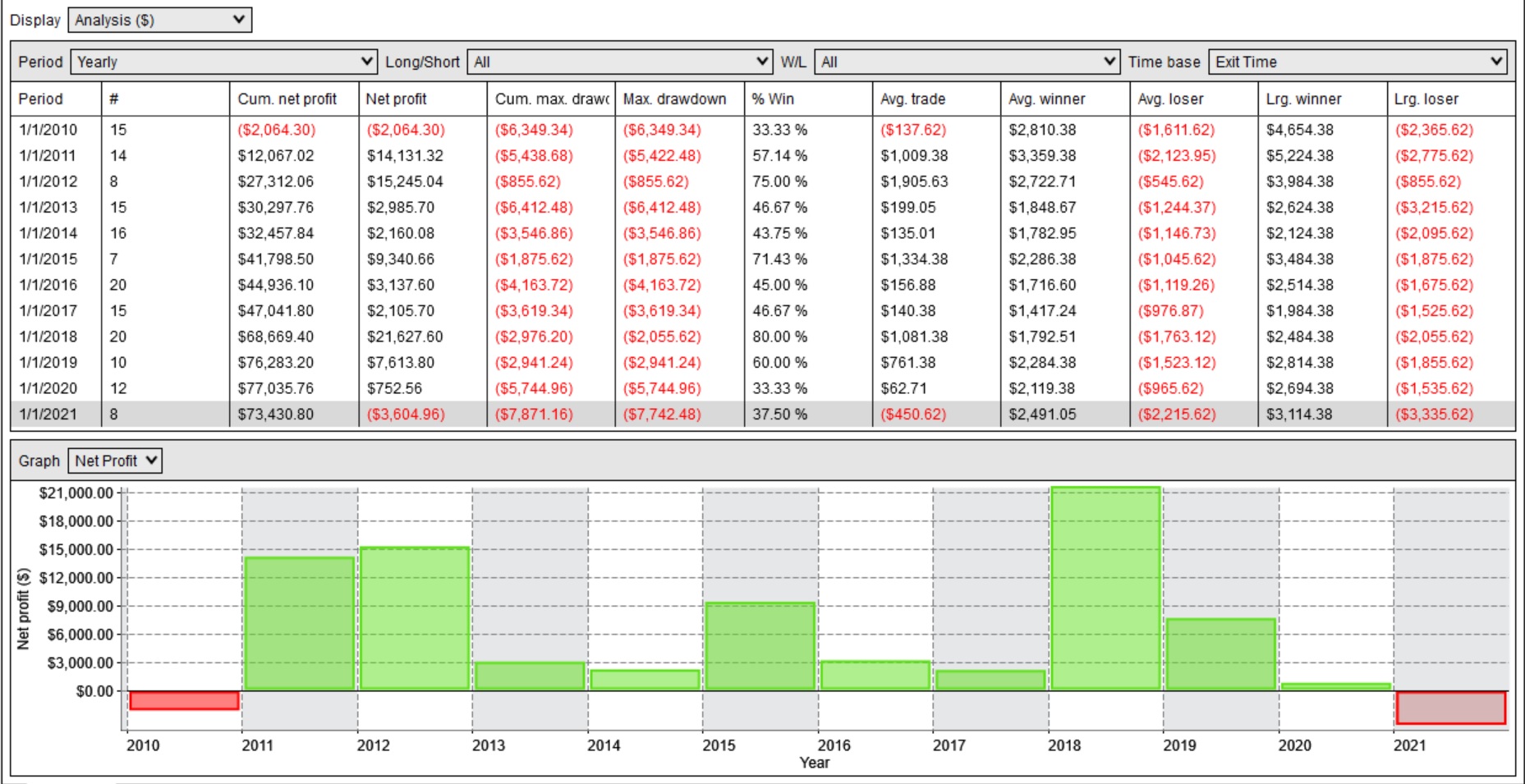

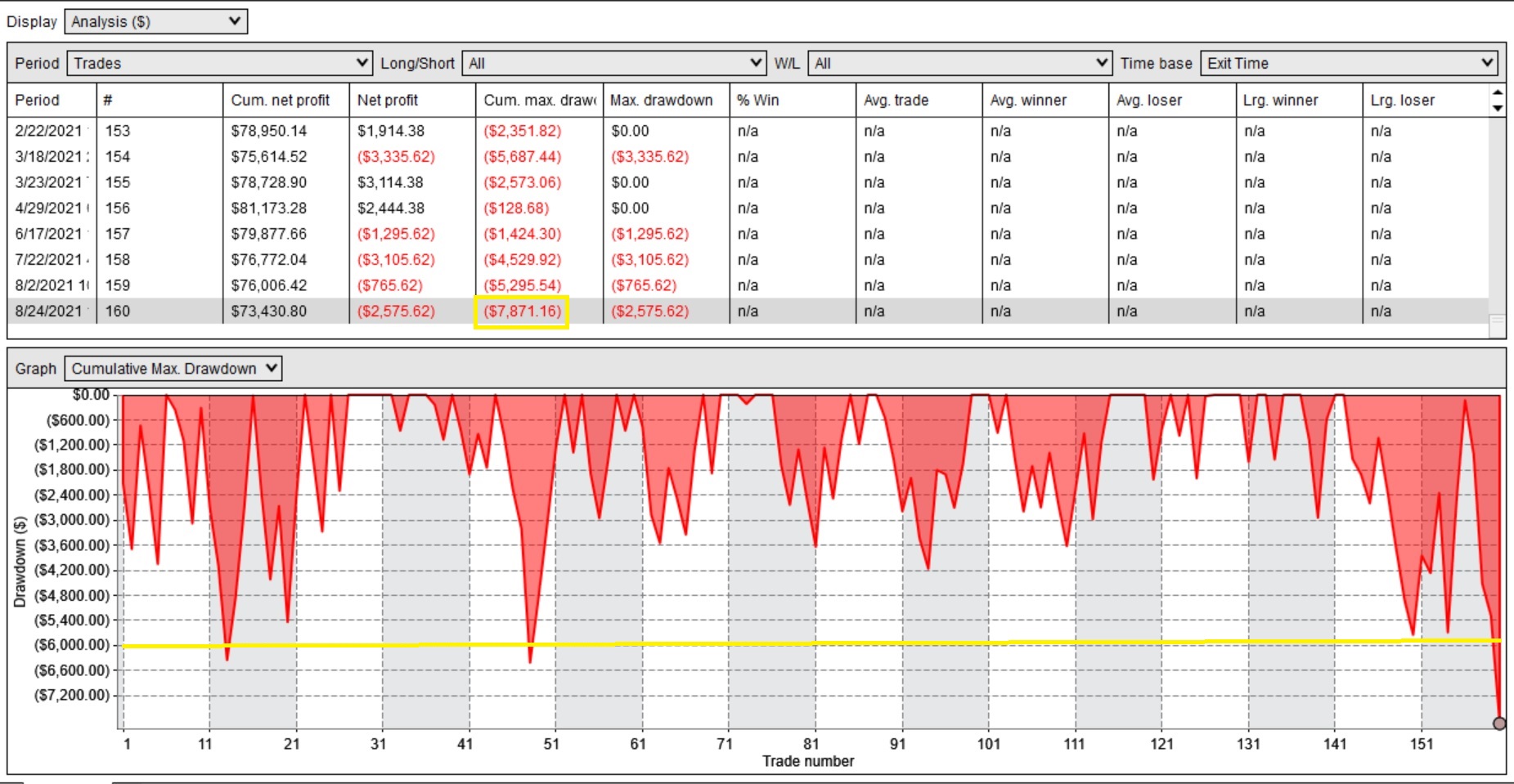

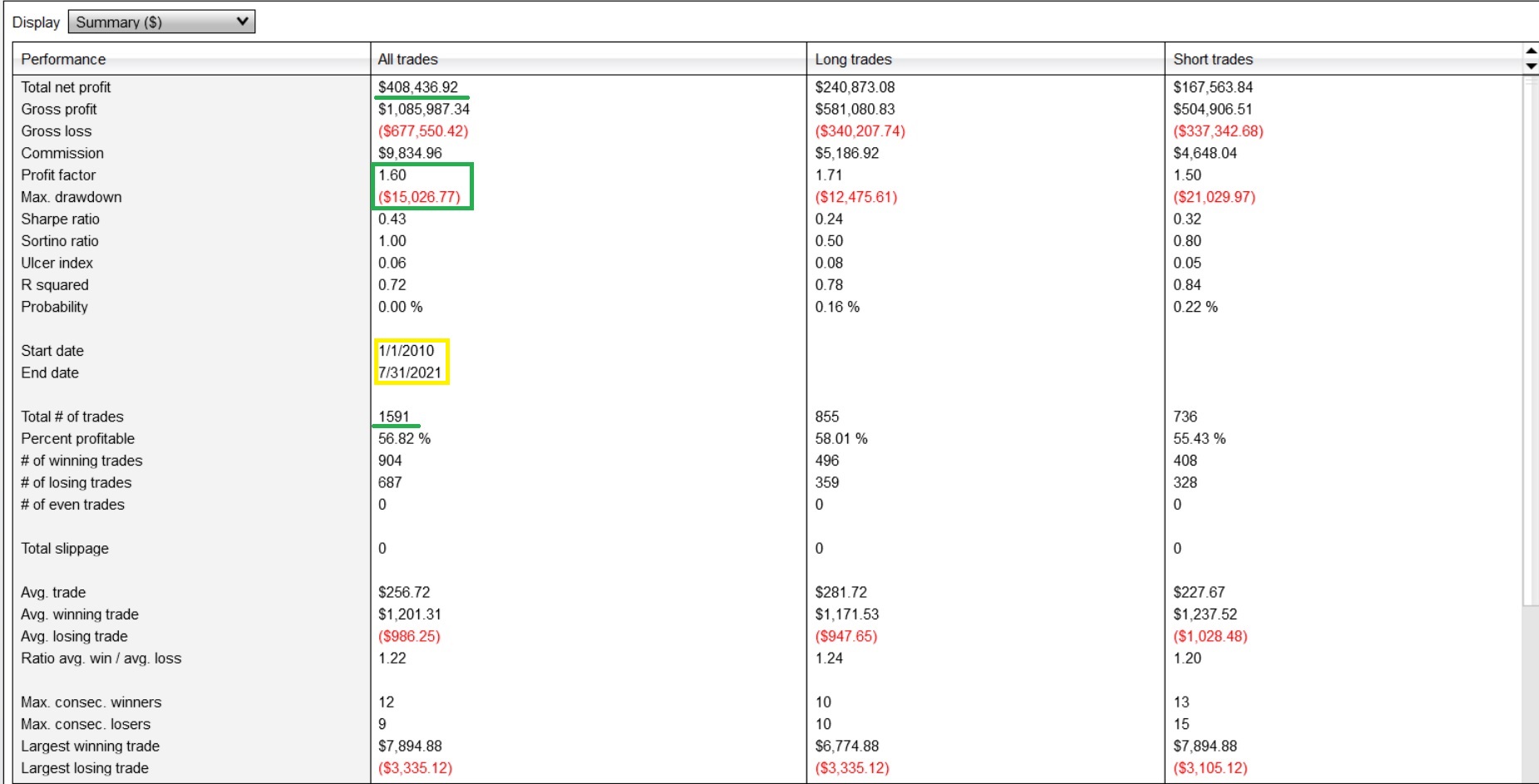

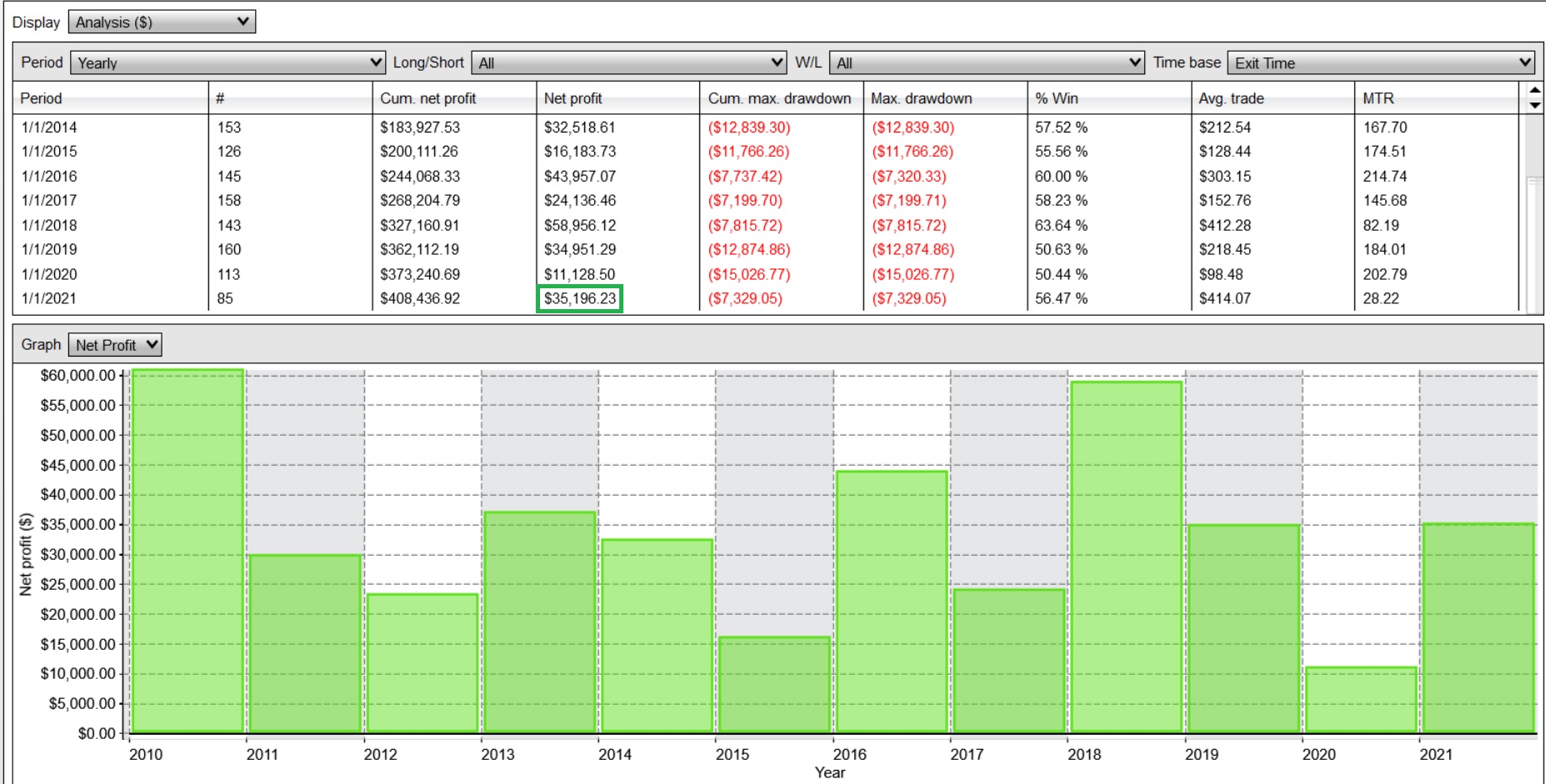

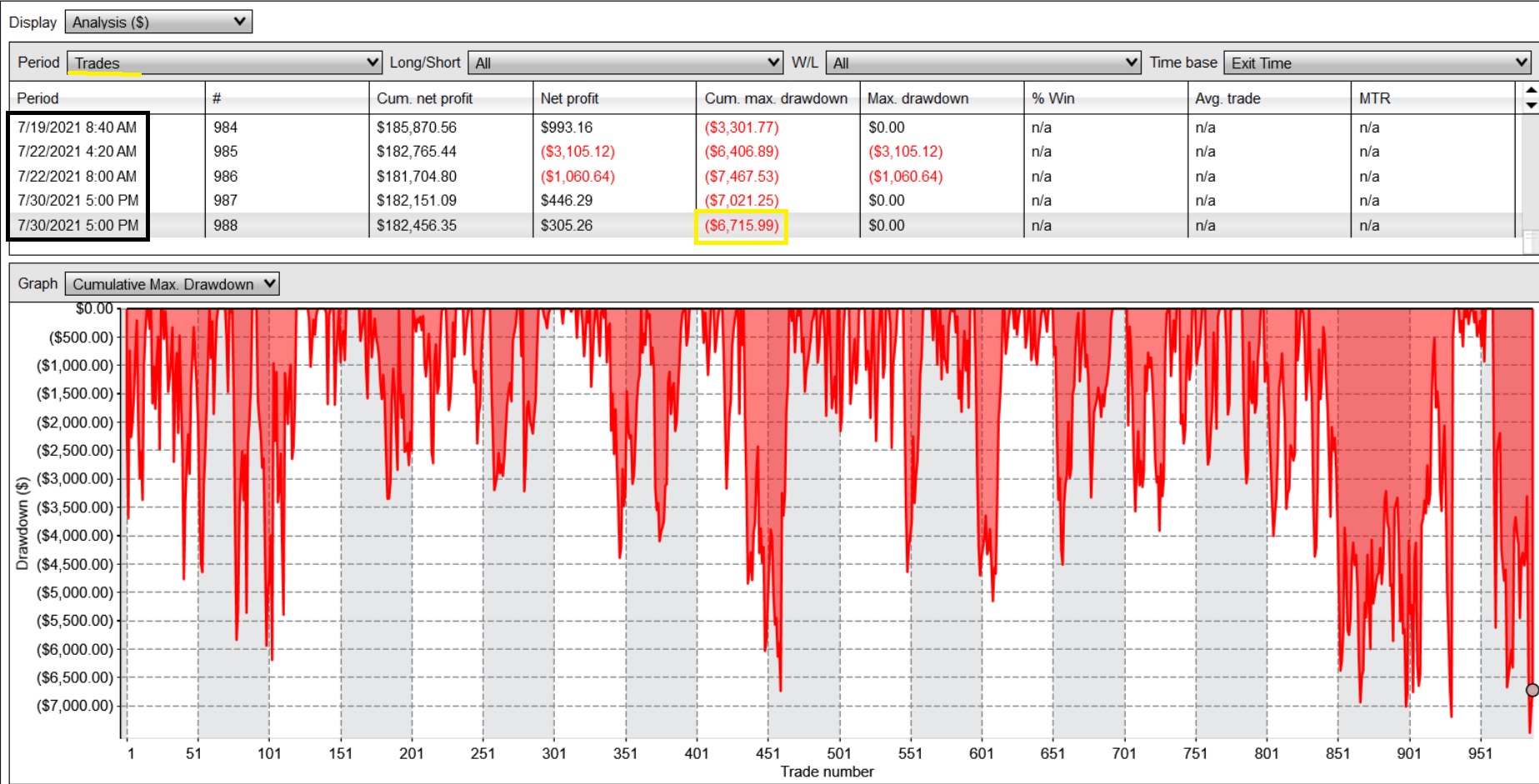

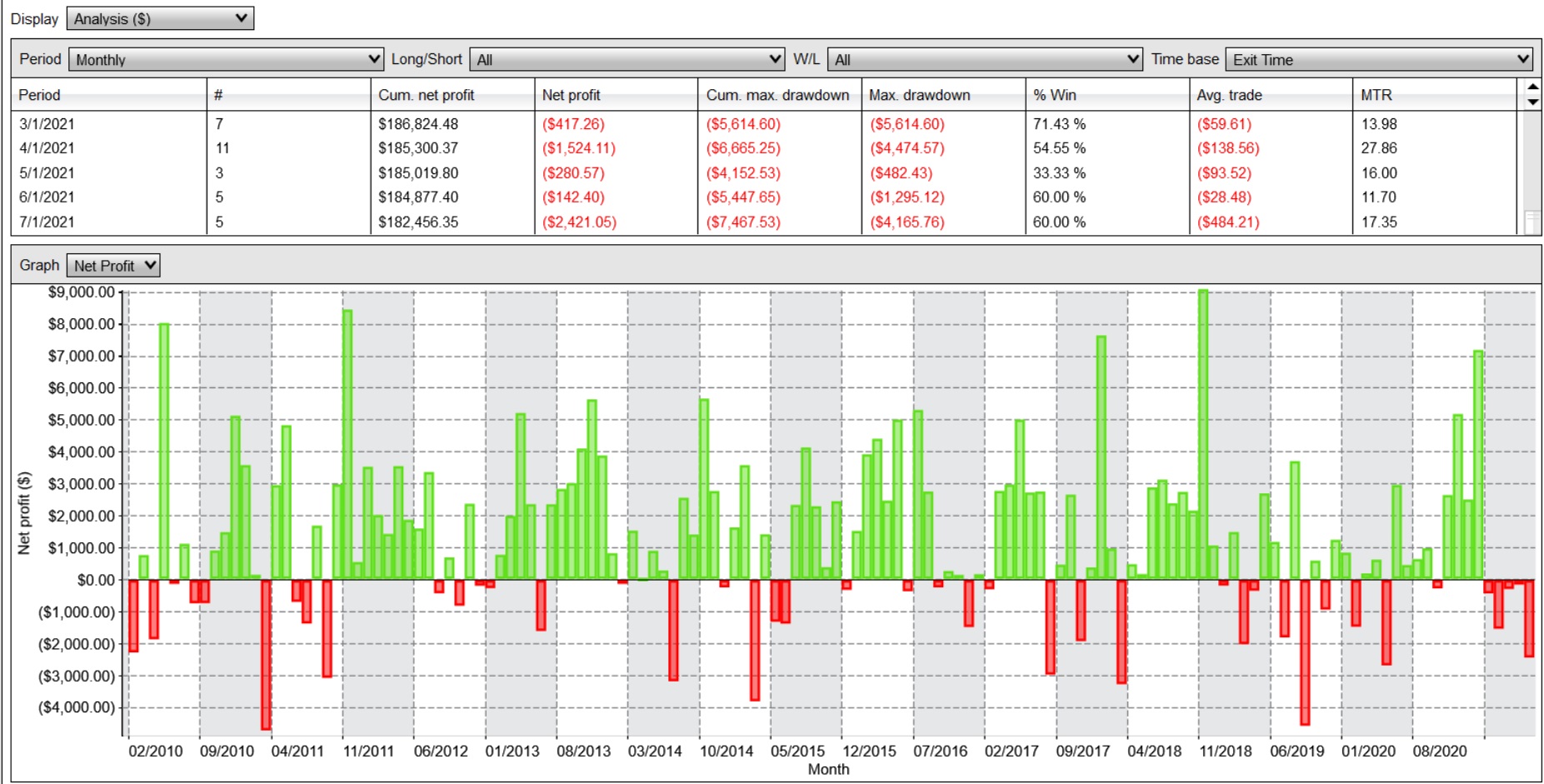

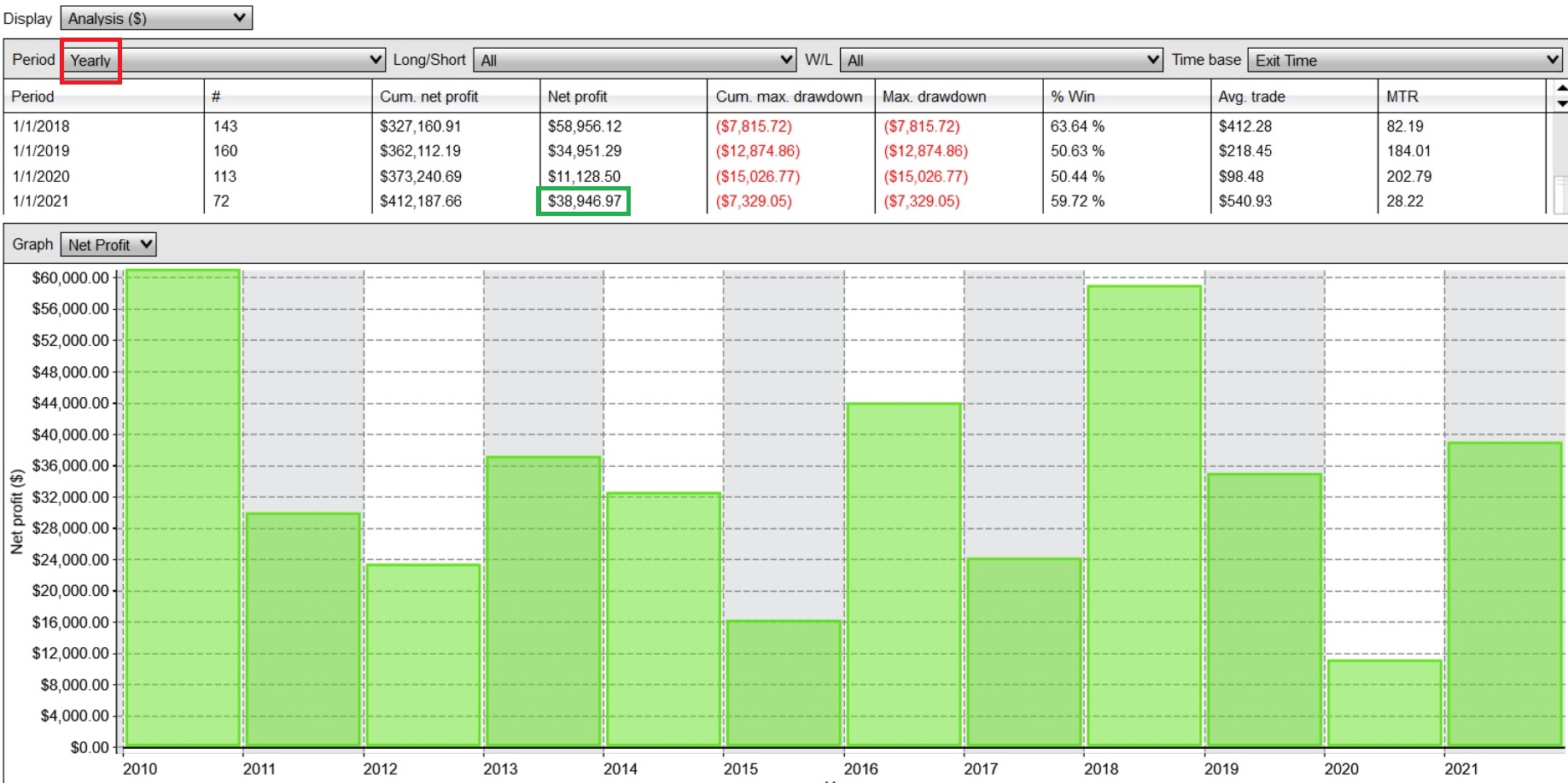

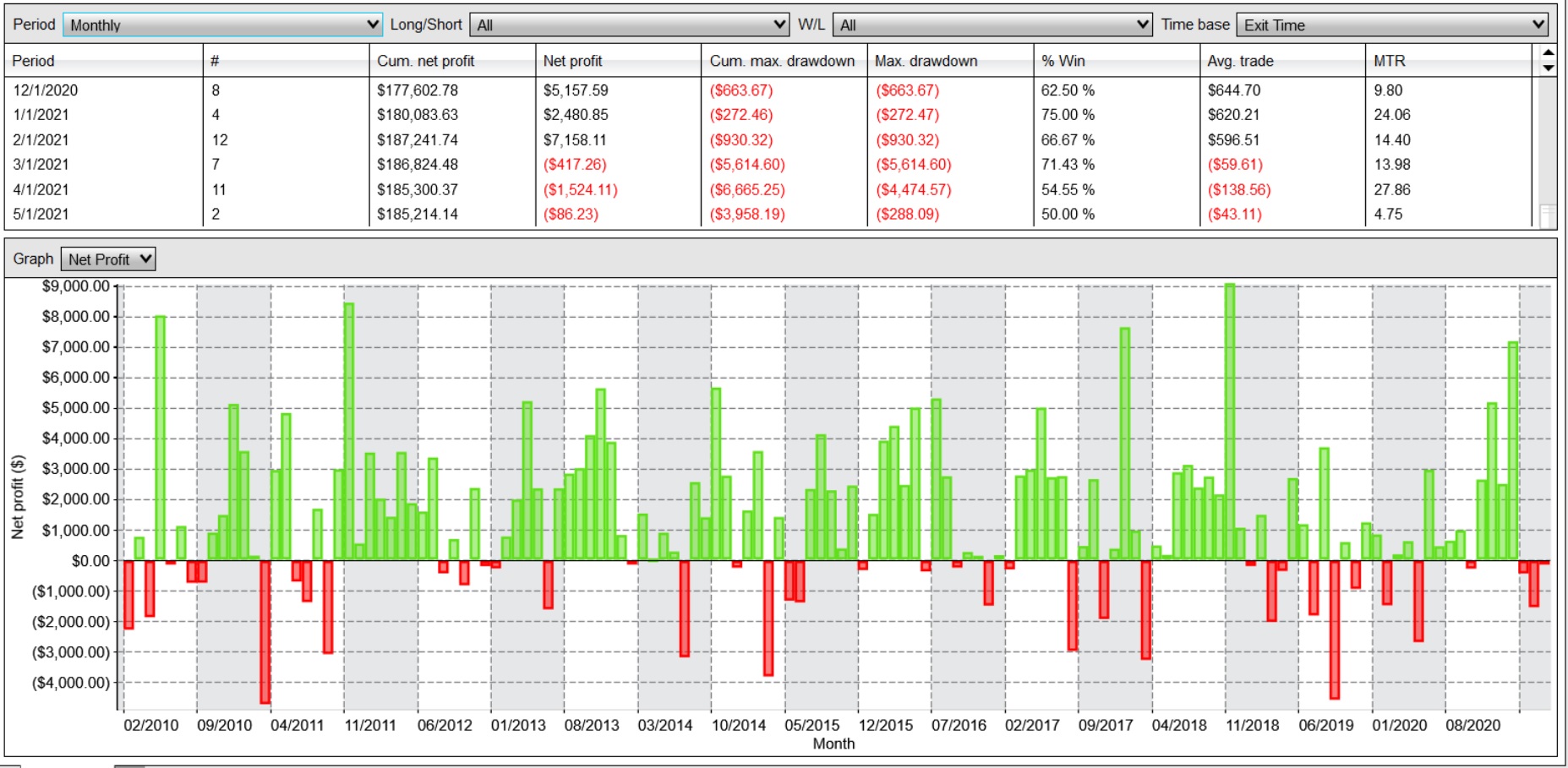

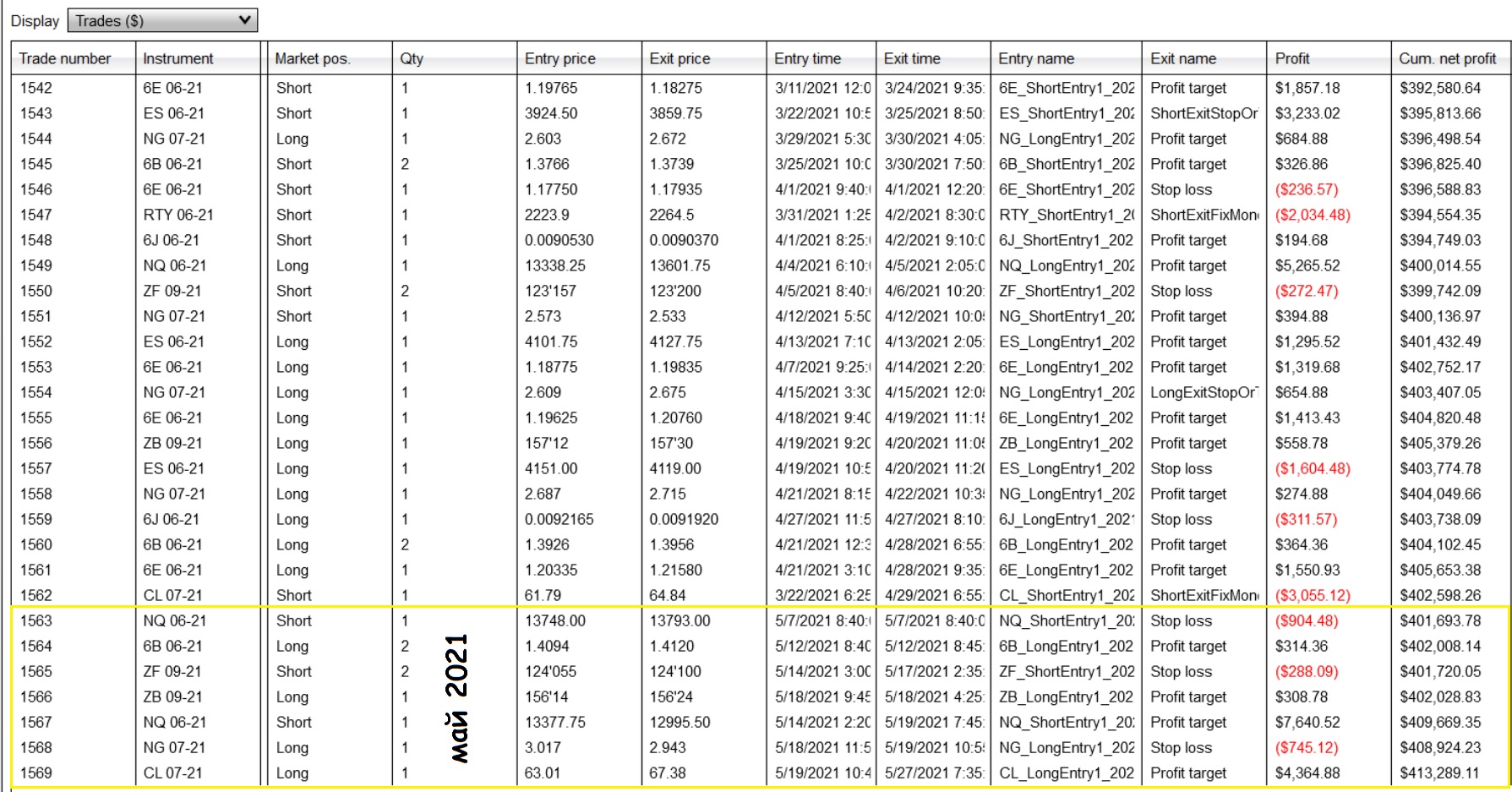

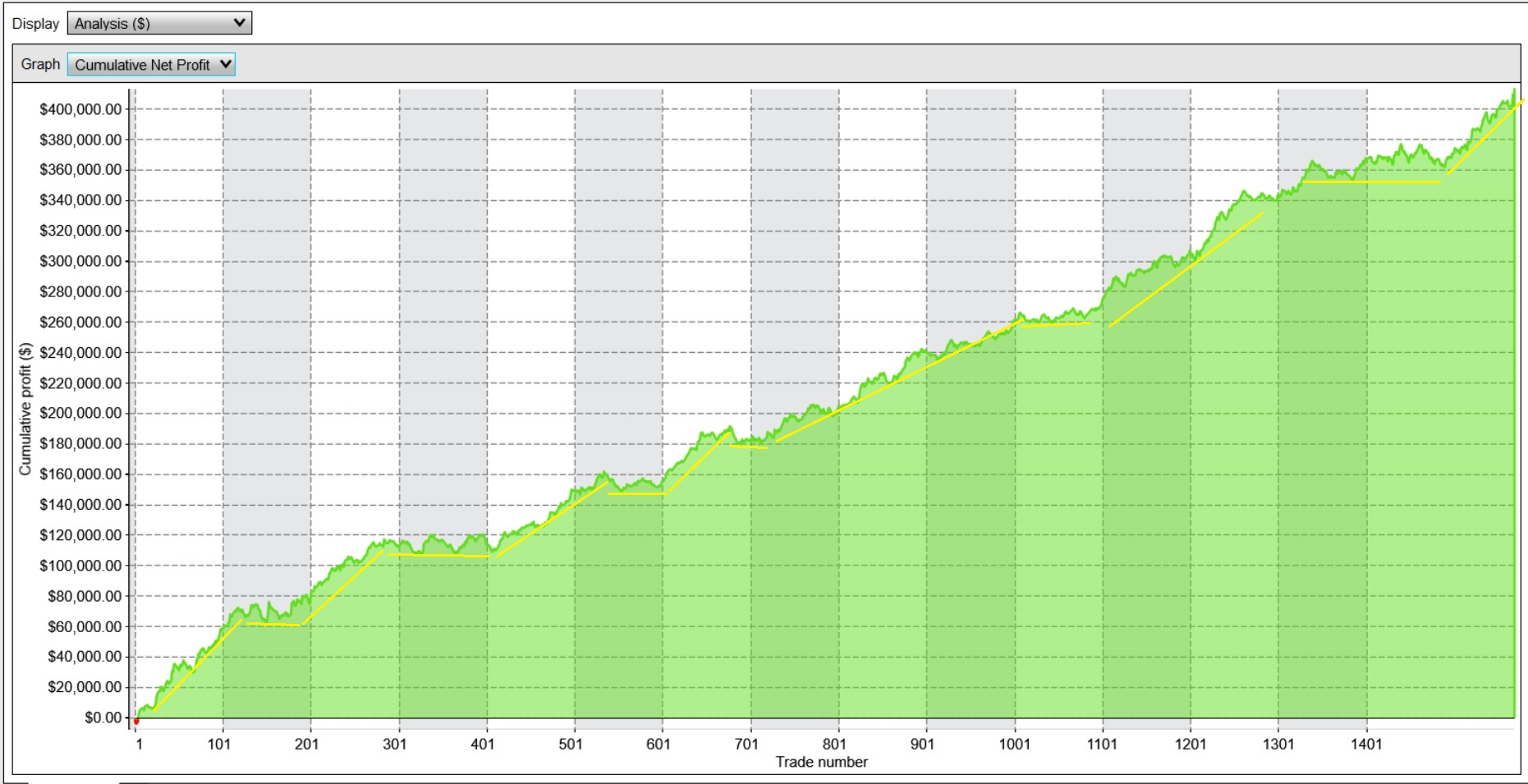

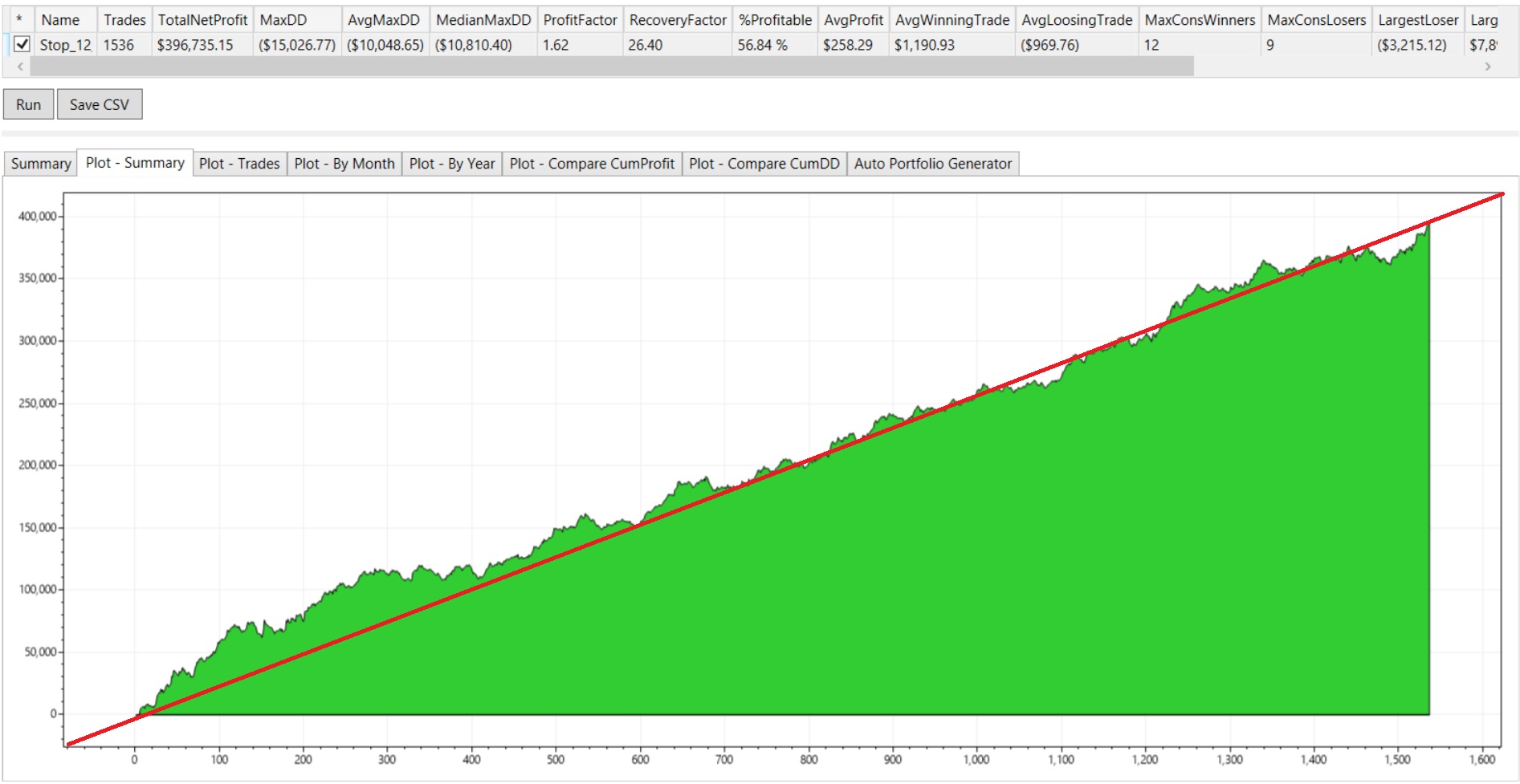

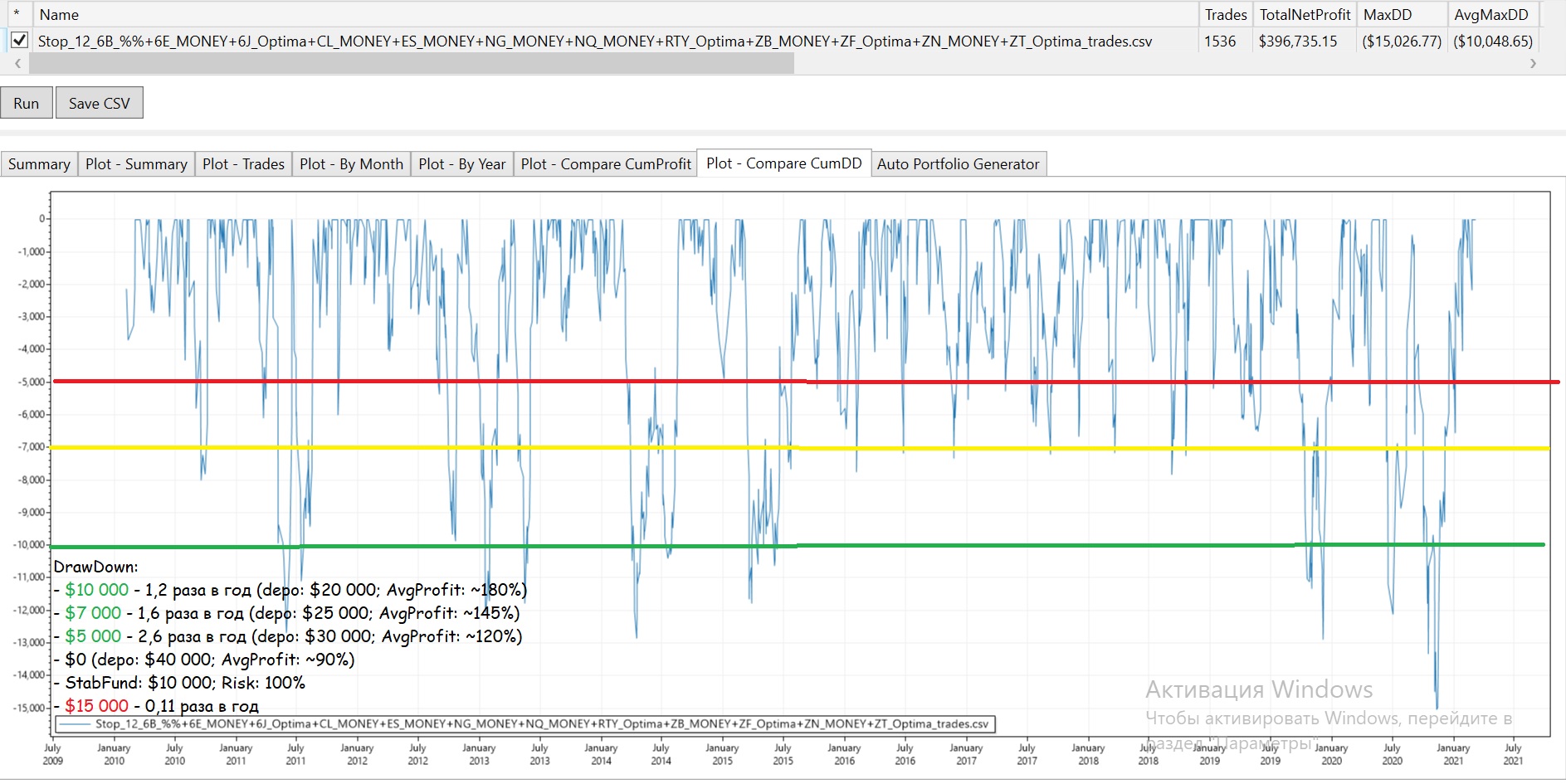

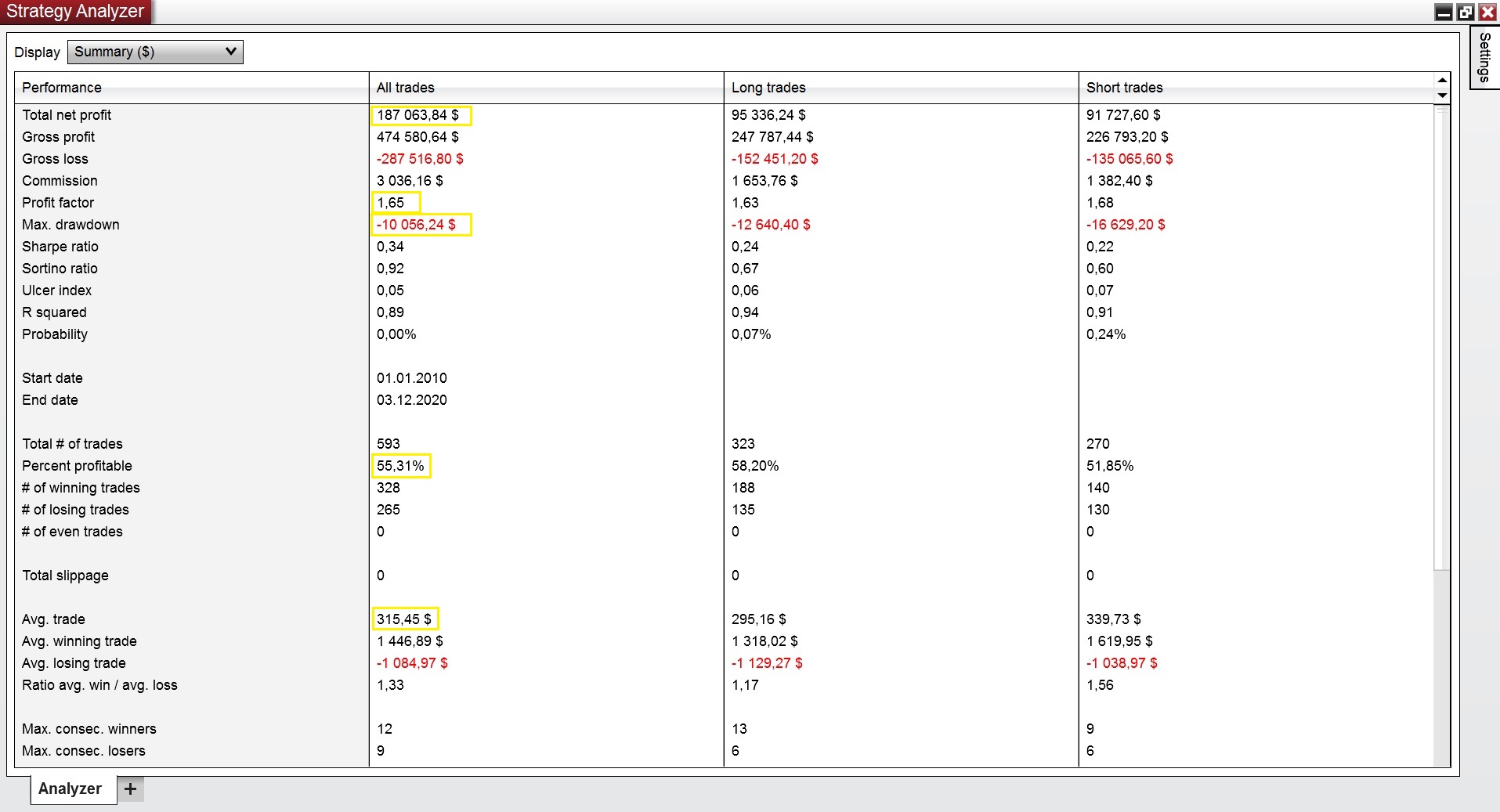

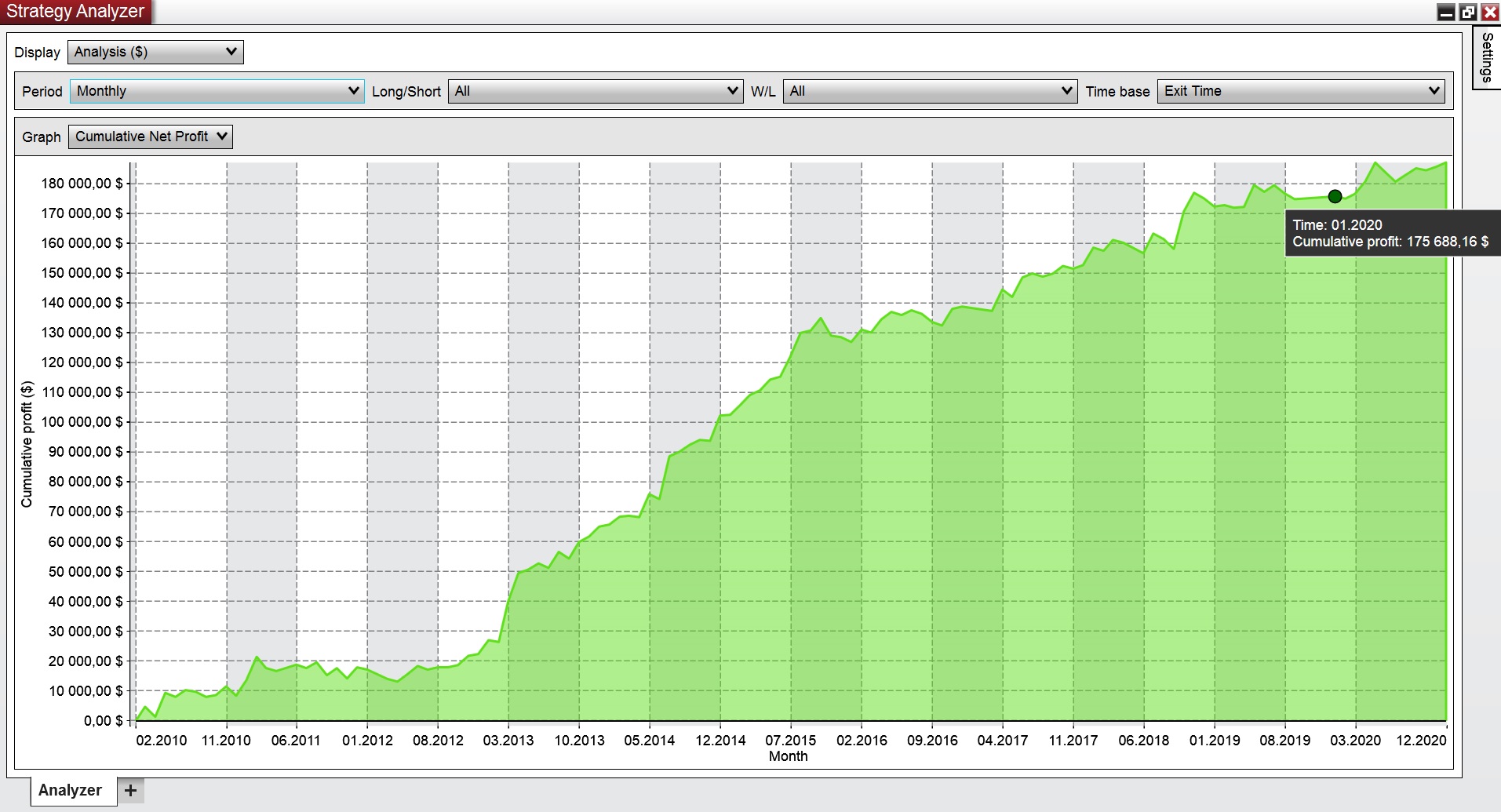

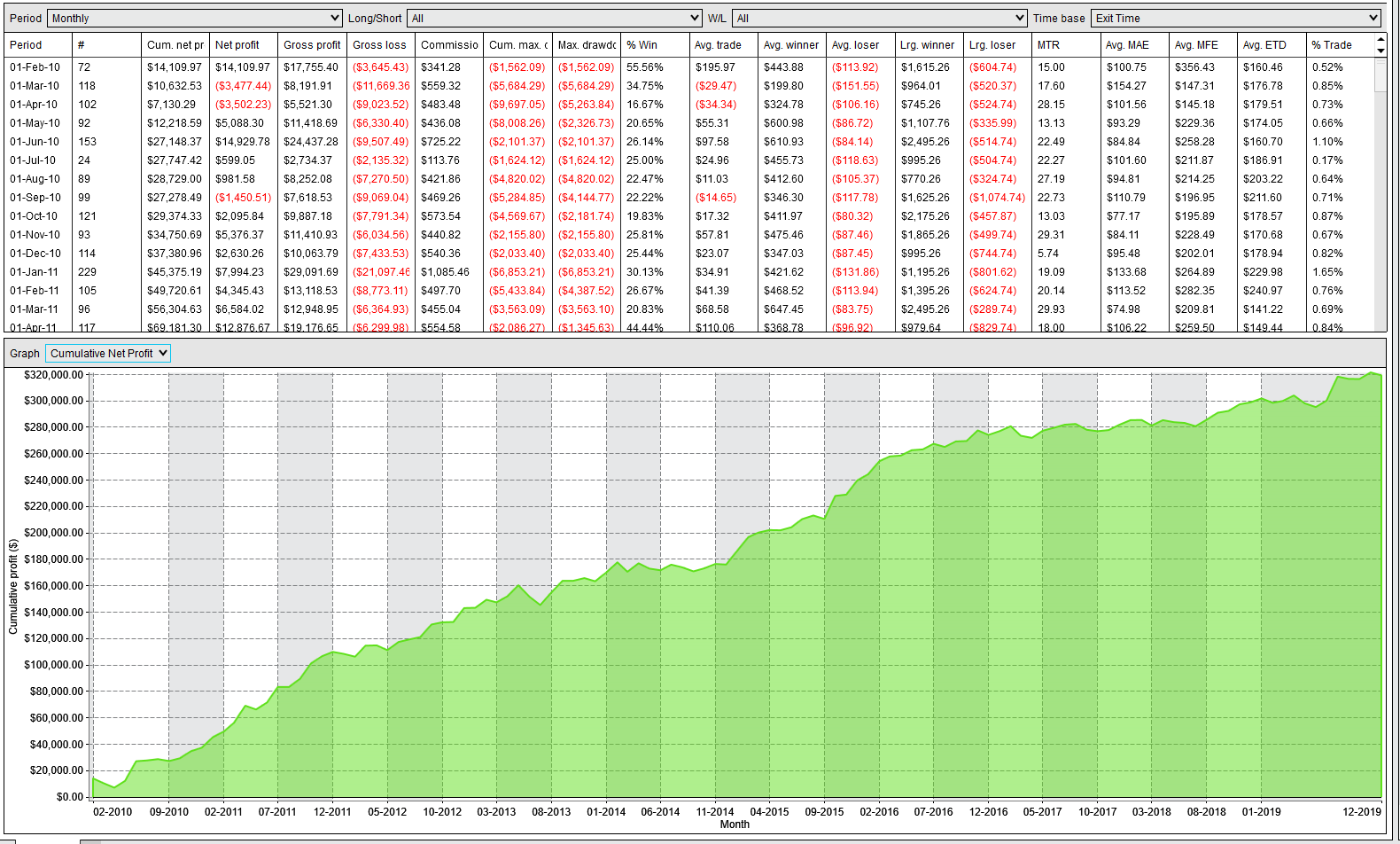

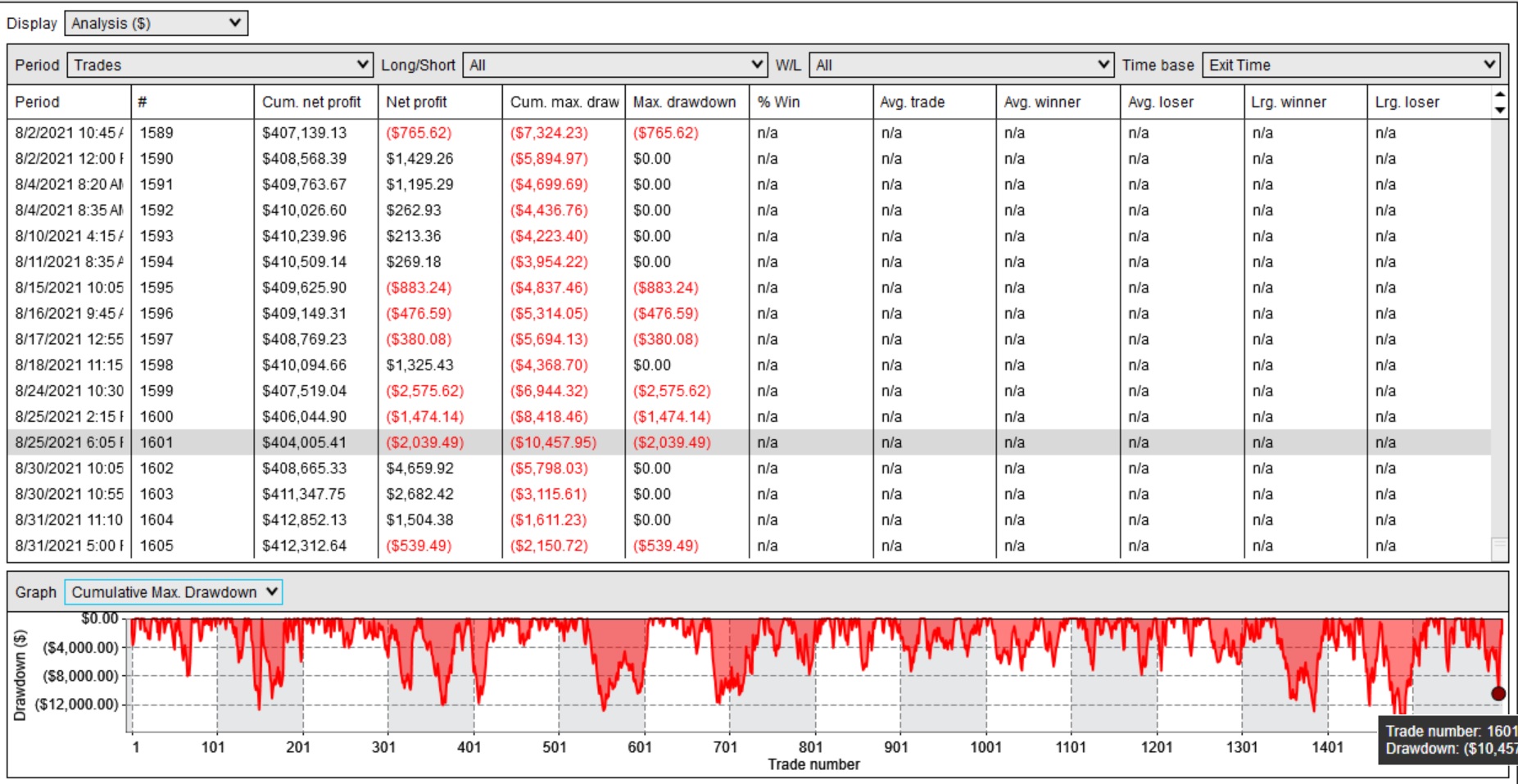

Статистика — 11 лет и 8 месяцев

В августе эталон пережил системную просадку $10 000, самое оно чтобы подключиться к нему, но на этот момент счетов более $25 000 не было, а меньше нельзя (сейчас просадка $2000)

Что сказать: хороший сбалансированный портфель. Сделан из очень простого паттерна на продолжение дисбаланса. Плюс динамика сделок по NQ, ES, NG, 6E в этом году, очень хорошо тащат его на аномальных просадках по CL. Это предисловие перед тем как перейду к портфелю поддержки на котором сейчас встряли в просадку три депошки общей суммой $65 000 ((

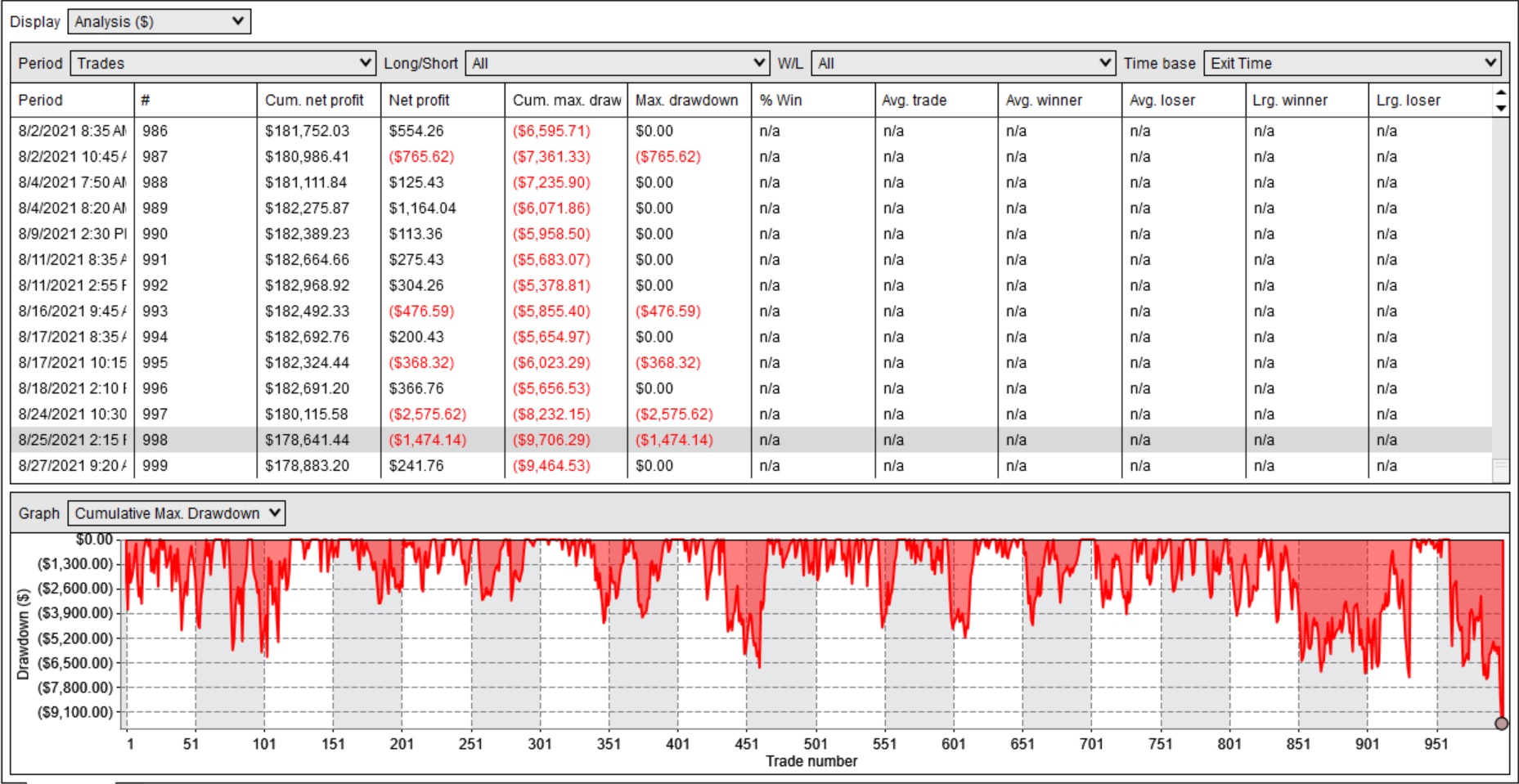

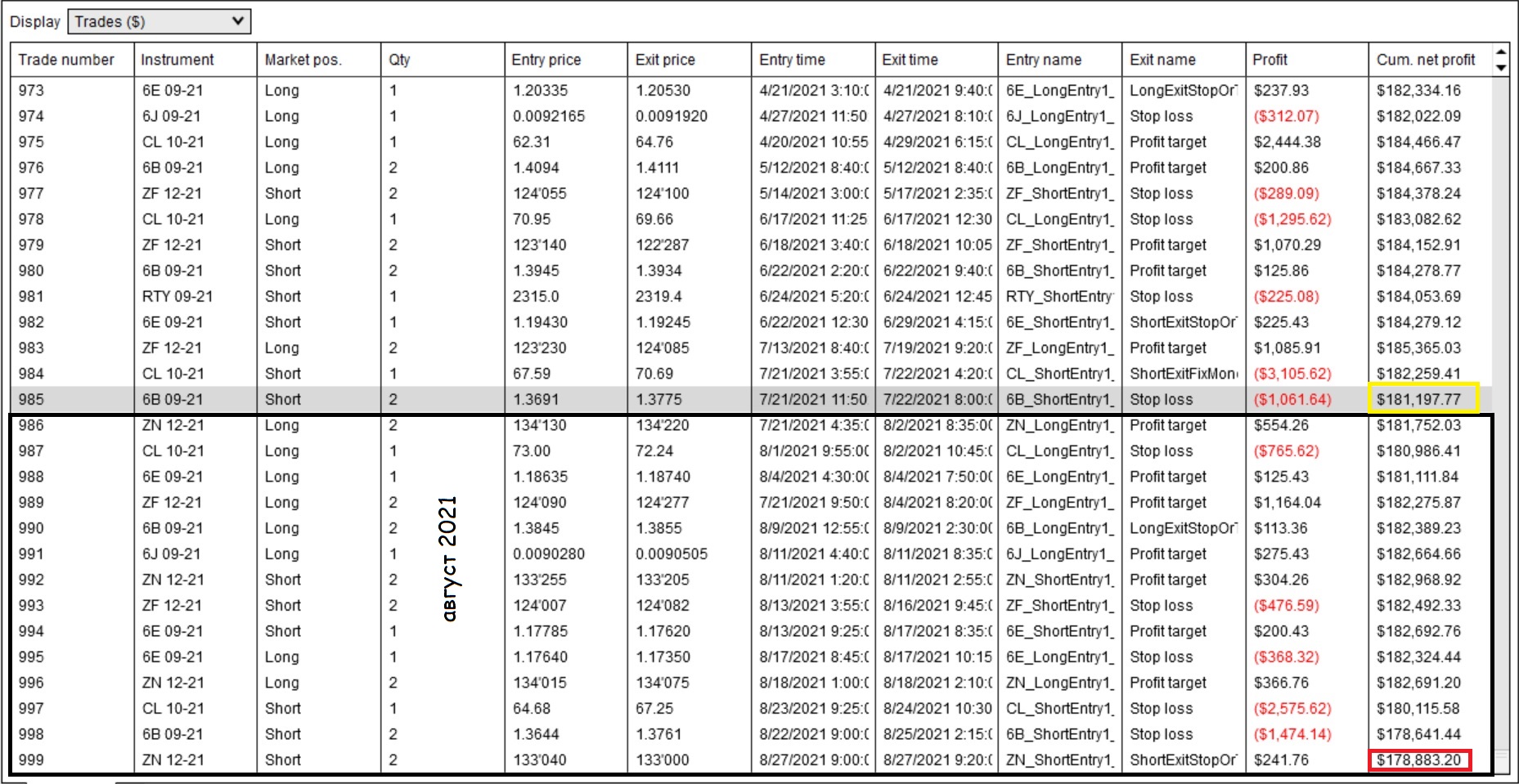

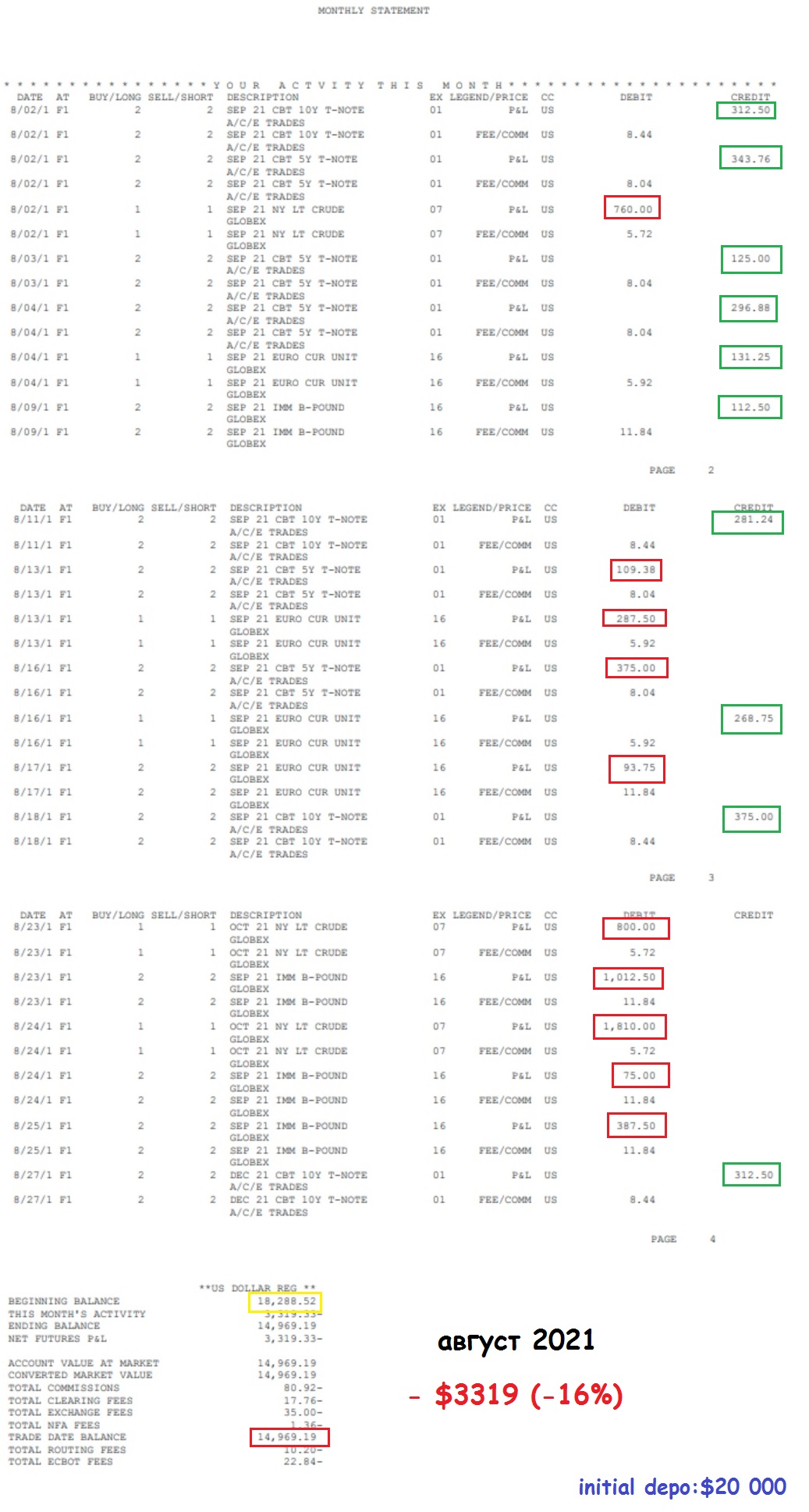

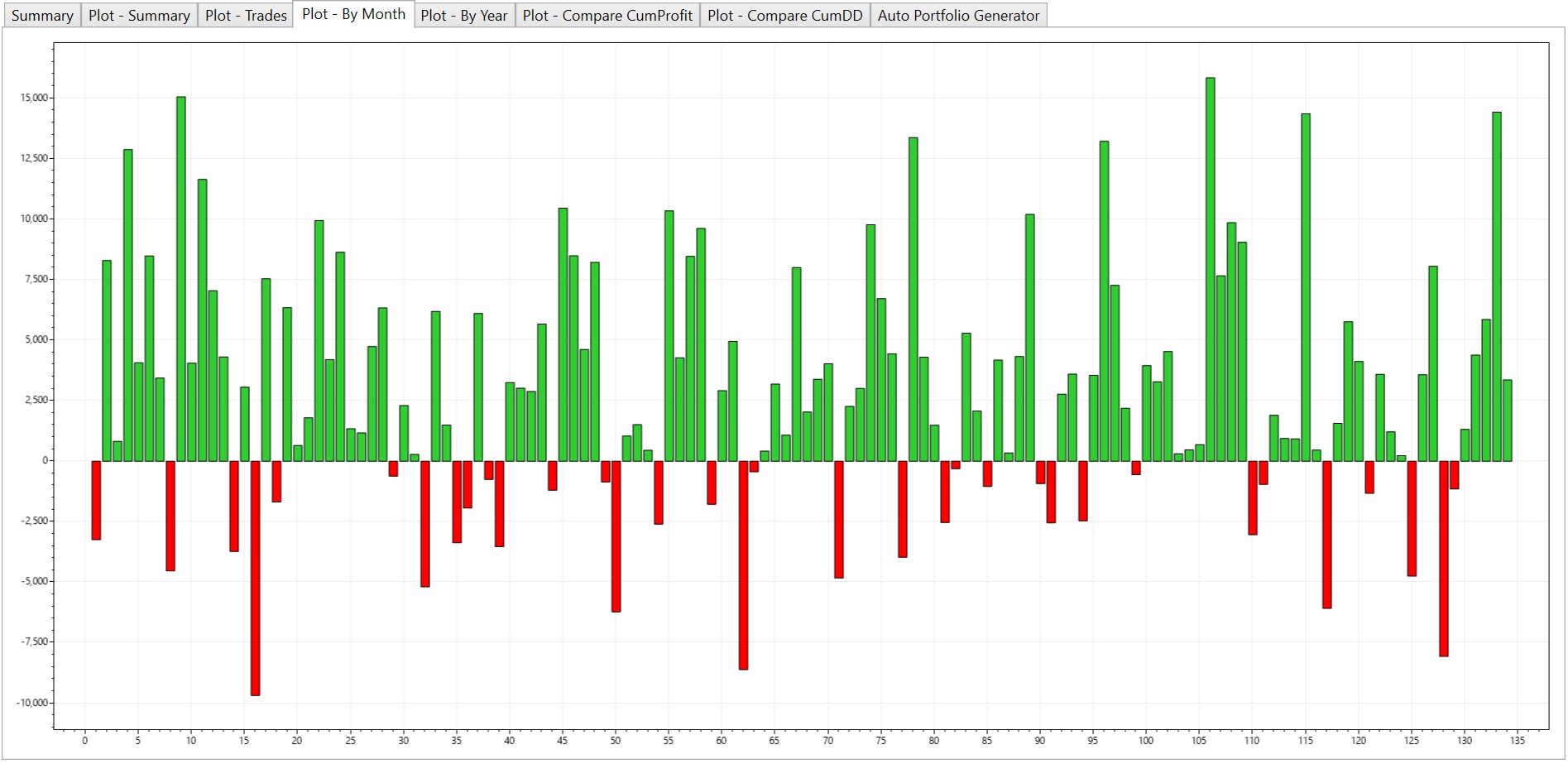

2. Портфель поддержки: повторяет прошлый месяц копейка в копейку и теряет — $3319 (-16%). Сейчас портфель переживает обновление исторической просадки, но это не повод для паники. Нормальная ситуация учитывая контекст, носящий системный характер: вину на себя берёт CL и динамика его сделок в последние 3 месяца. Забегая чуть вперед должен раскрыть структуру и логику всей нашей системы портфелей (ЭТАЛОН + портфели поддержки). НЕФТЬ — очень трендовый, импульсный инструмент. Из всех торгуемых нами инструментов имеет самое лучшее матожидание по дисбалансам. Поэтому он есть во всех портфелях поддержки.

У стратегии CL есть побратимы NQ, NG, ES — эти инструменты в отдельной сделке могут давать значительные убытки/прибыль (как и нефть), но CL имеет в два раза лучшую динамику по прибыли (т.е. плюсует чаще чем NQ, NG и ES). Поэтому когда нужно было пристроить депо меньше $25 000 я выбрал портфель в котором нет NQ, NG, ES — логика простая: пока мы торгуем CL + другие гораздо менее «опасные» инструменты в портфеле поддержки — NQ, NG и ES устроят просадку на ЭТАЛОНЕ и мы переведем счета на него. Но случилось следующее…

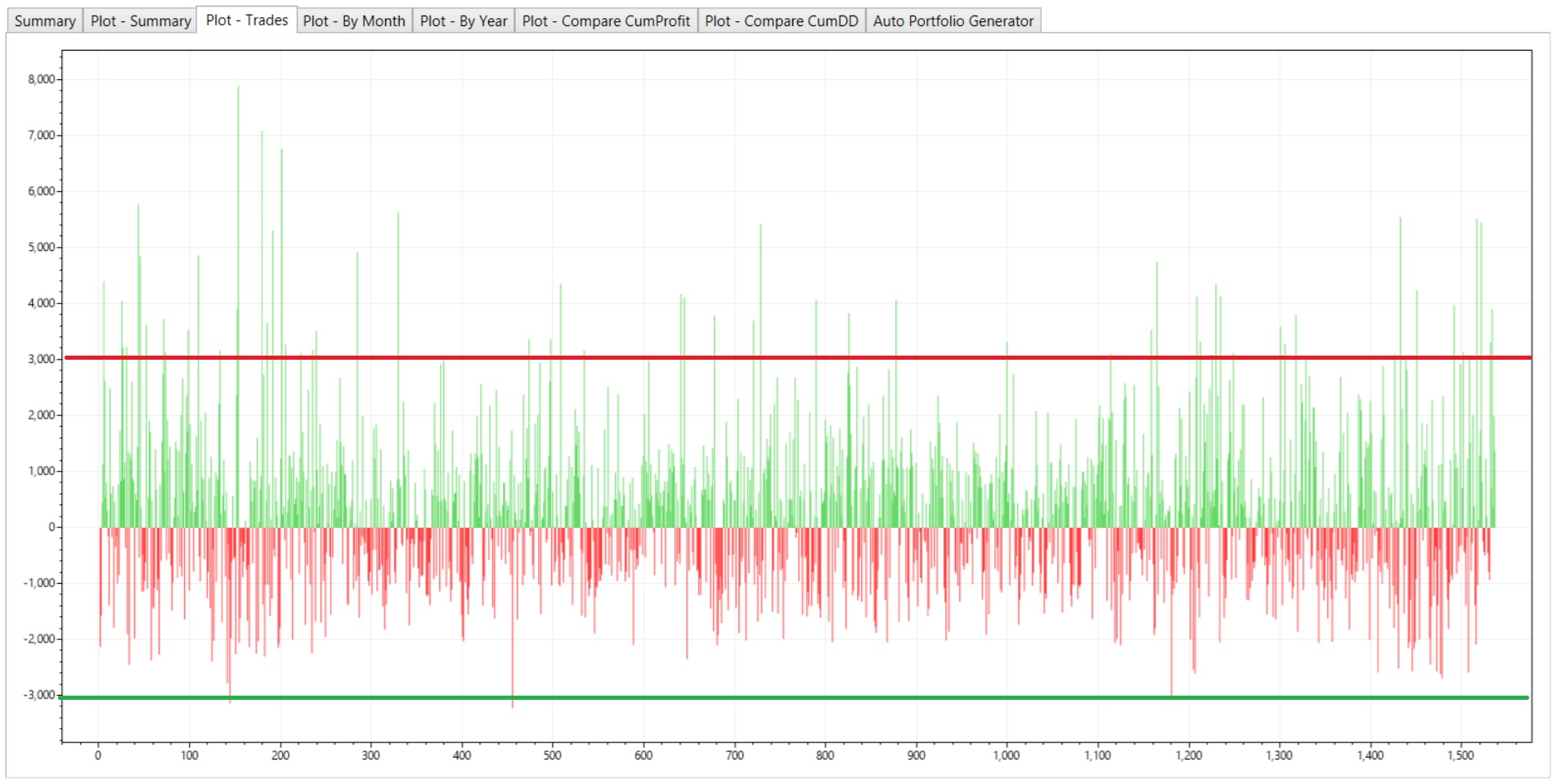

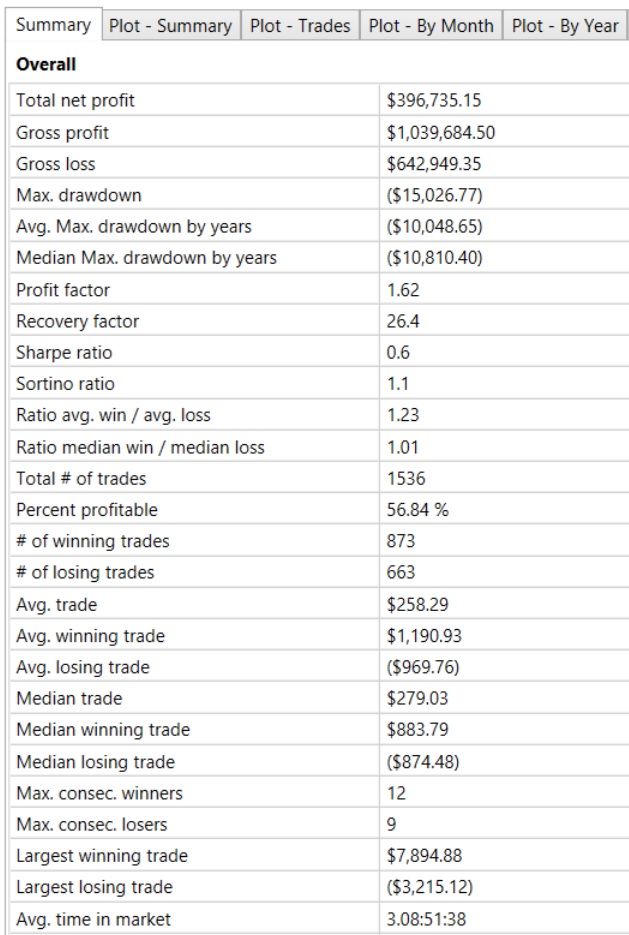

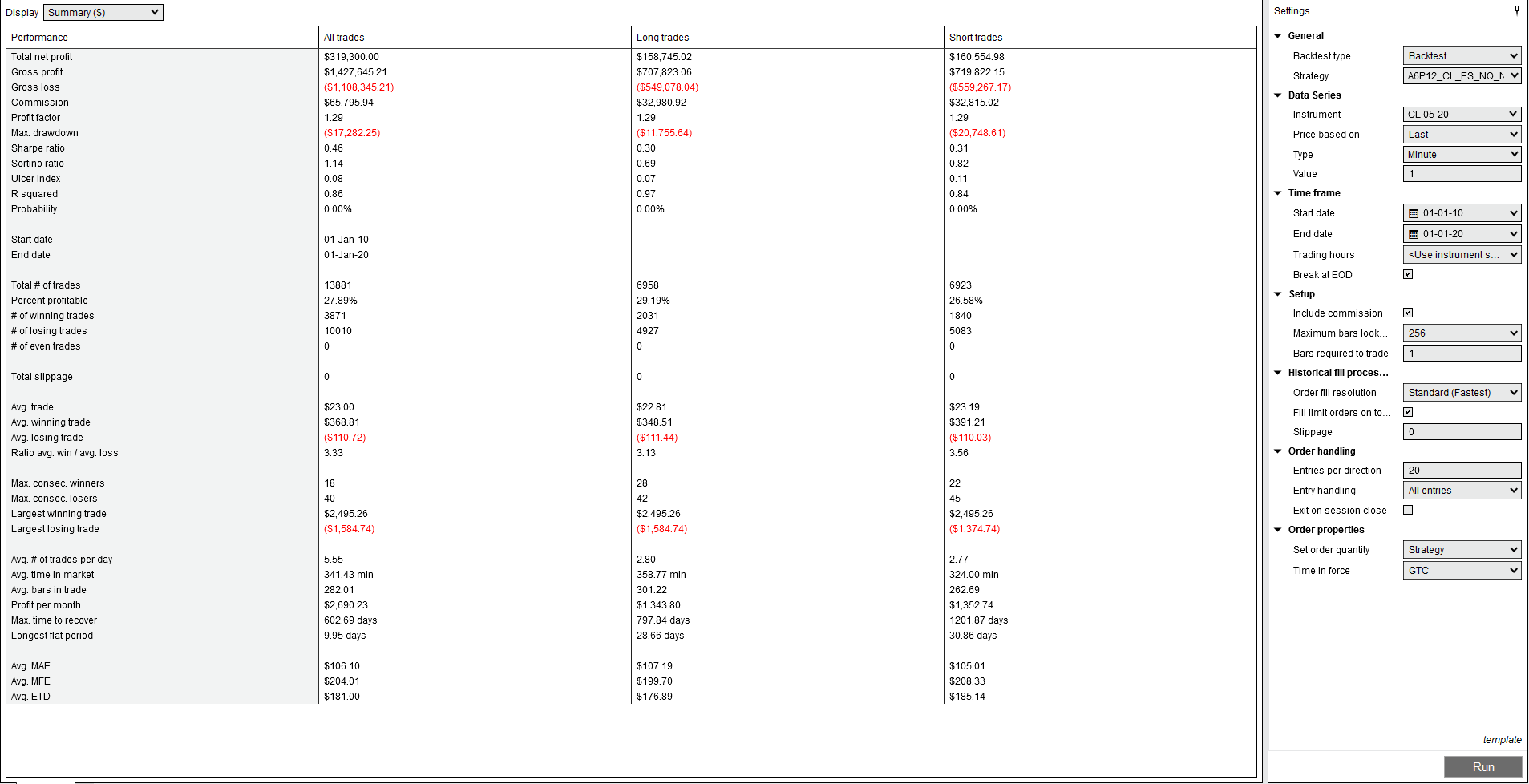

Это статистика стратегии по CL которая включена в портфель поддержки (в Эталоне более агрессивная версия с общим доходом $126 000)

ЛЬЁТ! Это конечно не означает что «рынок изменился» или «стратегия перестала работать»)))) Просто случилось то, что и случается когда возникает просадка близкая к исторической — статистика складывается по льющим инструментам и выдаёт общий минус больше обычного, когда инструменты действуют синхронно друг с другом и получают убытки.

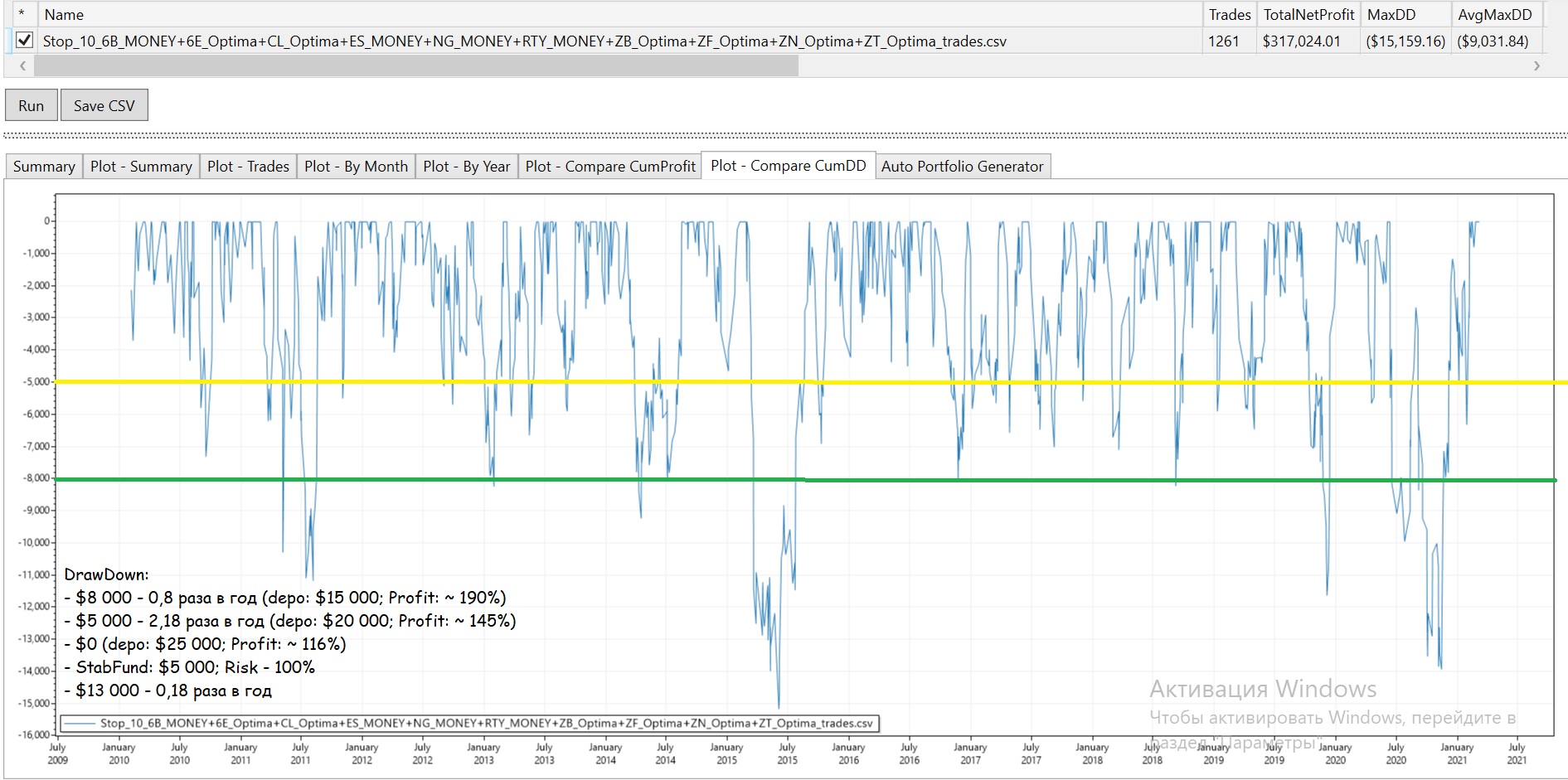

Статистика портфеля поддержки сейчас

Примерно похожие завалы

Корреляция с нефтью

просадка портфеля

Видите корреляция с нефтью НЕ каждый раз бросает в максимальный дроддаун портфель. Против нефти стоят трежеря и 6Е+6B урезанные, но в этот раз они вместе в осадок выпали, поэтому мы обновляем просадку, но это редкий случай, а не правило. А правило для этого портфеля — это когда они вместе балансируют плюсуя общую доходность.

ВЫВОД: поболтаемся в просадке какое-то время пока нефть оклемается от волатильности своей и все вернется на круги своя. Вообще эта связка ЭТАЛОНА и портфеля поддержки временная необходимость: по замыслу мы подключаем новые счета на просадках, а для этого нужна просадка как раз. И проблема в том что сейчас у нас нет большого количества портфелей качества сравнимого с ЭТАЛОНОМ (их непросто наклепать). Но до конца года БУДЕТ. Тогда можно будет вешать новые счета ВСЕГДА на портфель топ-качества, потому что у нас их будет несколько и легко будет дожидаться нужной просадки по одному из них.

Ну а пока текущие дела выглядят так

Портфель теряет $9000, а счет $5000 потому-что этот счет я подключил на просадке портфеля — $4000 (50% от MDD ~$8000)

https://youtu.be/F6JWtU_IsCI

Всем успехов в торгах!!

Отчет: июль 2021

Follow my instagram statement (pls, click the instagram pic below)

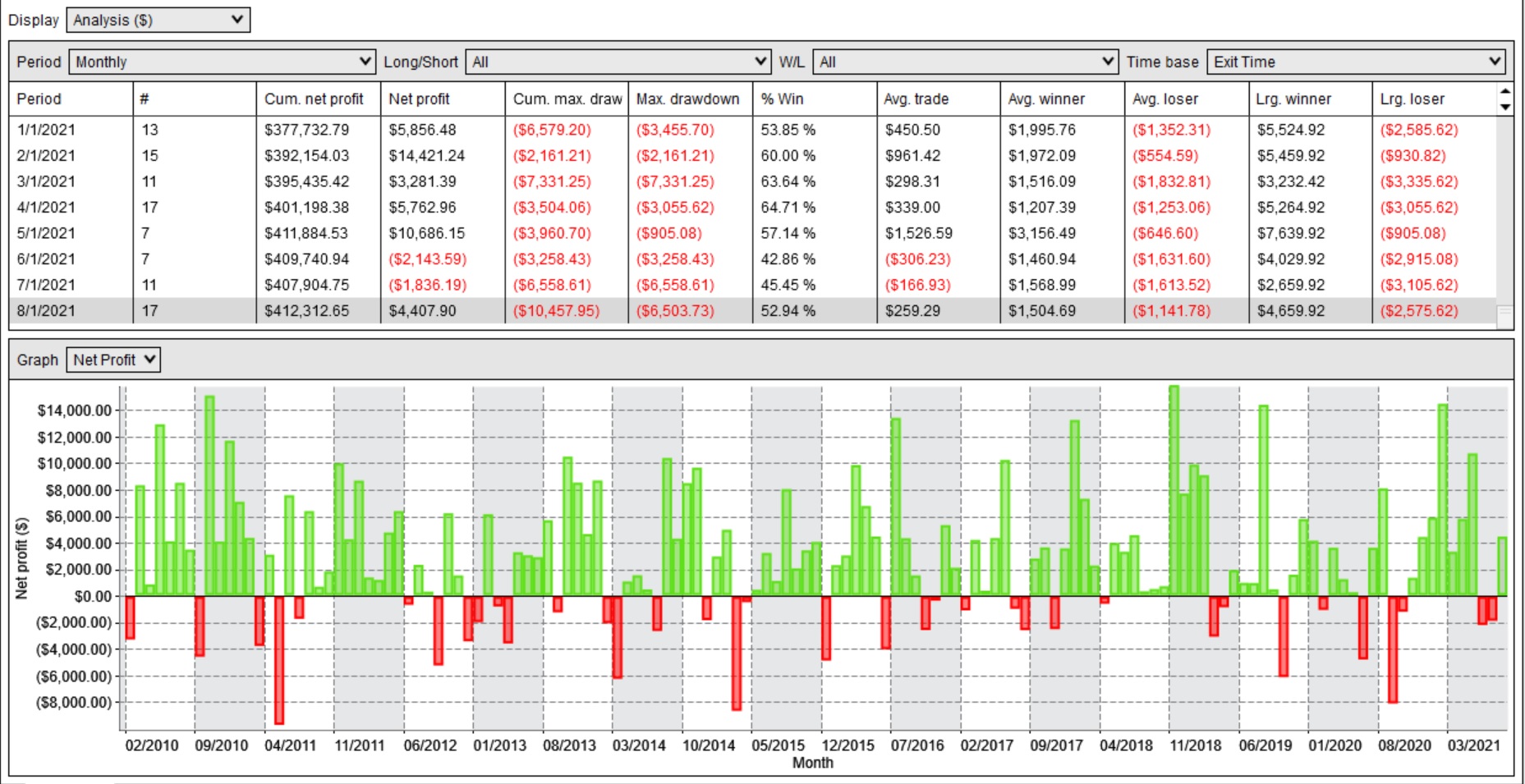

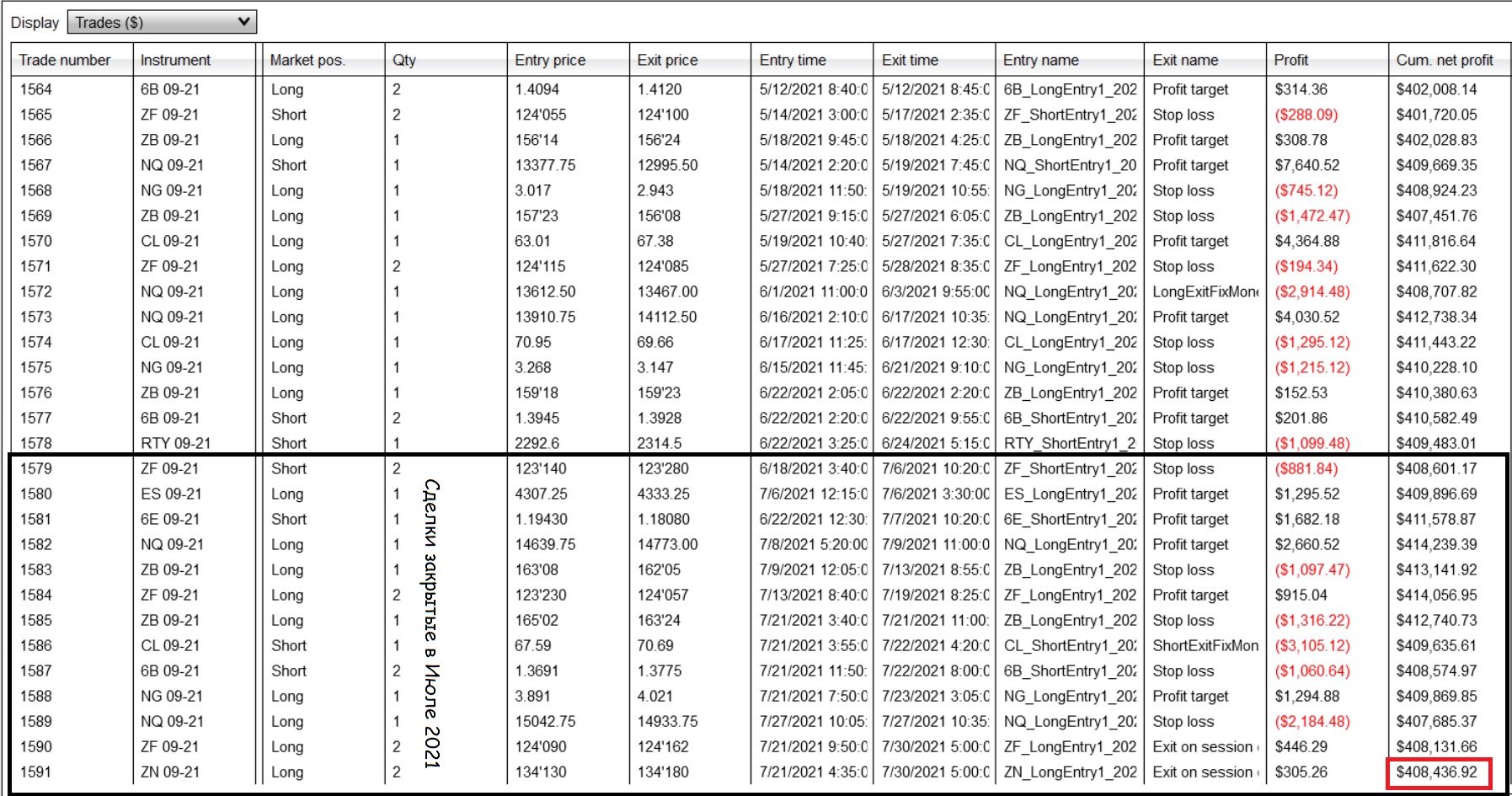

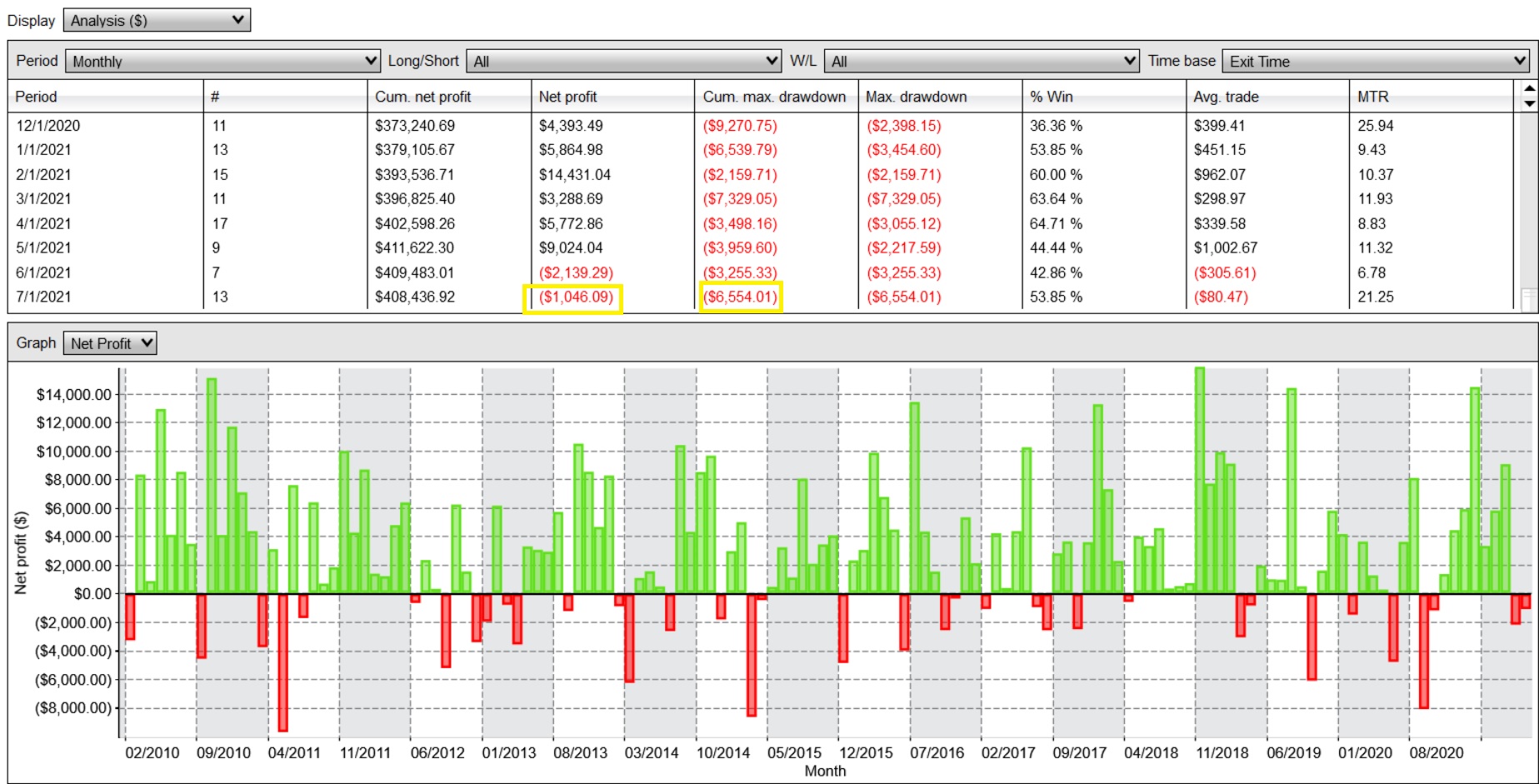

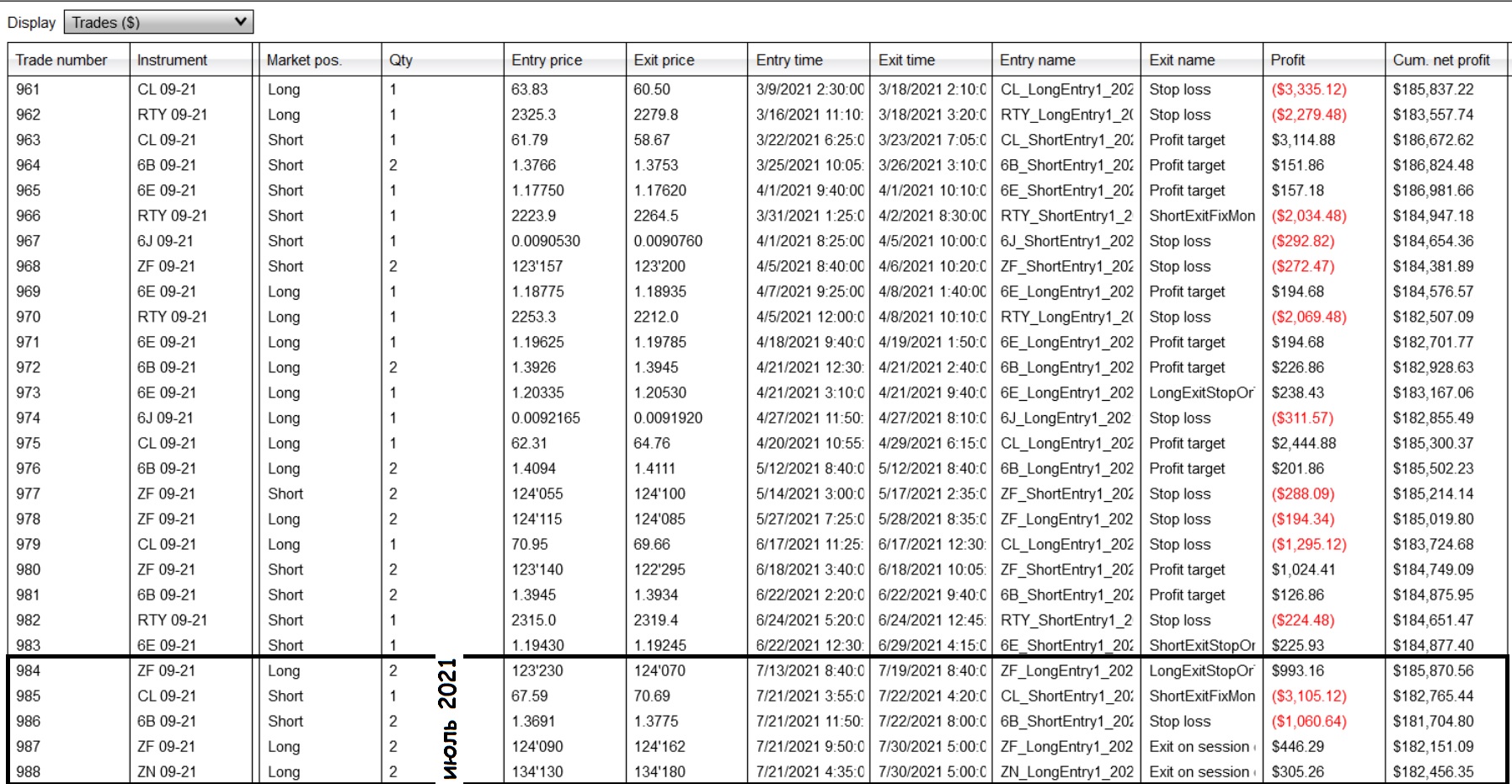

- ЭТАЛОН — закрывает в июле 13 сделок и теряет — $1047 на контракт. Напоминаю что на эталоне у нас подключенных счетов пока что нет, MDD (макс. просадка) на данный момент составляет $6554 — что недостаточно для выполнения консервативного входа счетами с депо менее $25 000. Ps: мы проводили работу по оптимизации сделок, поэтому общий результат ЭТАЛОНА сейчас меньше примерно на $3000 (по сравнению с июньской версией).

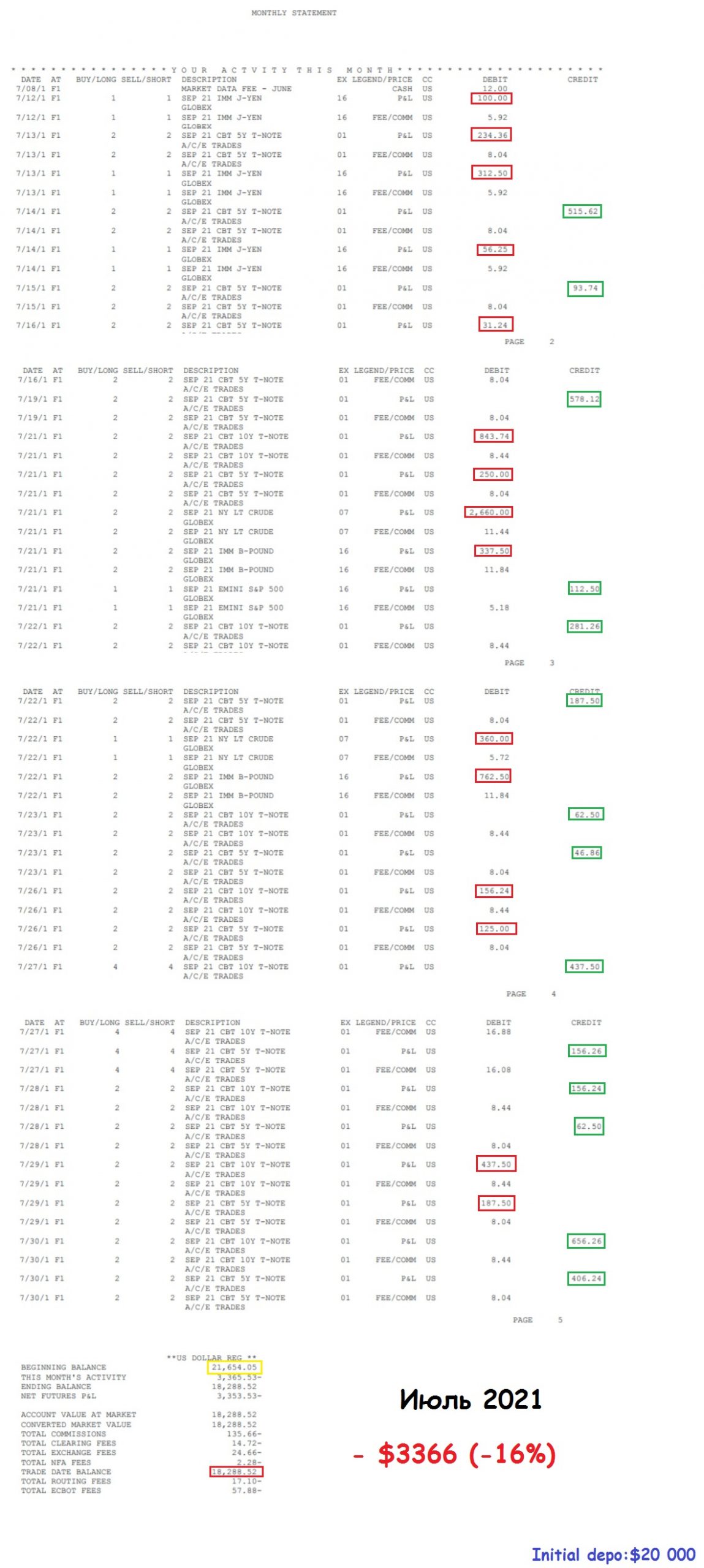

2. Портфель поддержки — теряет $3366 (~16% от начального депо $20 000). Портфель поддержки представляет из себя урезанную версию ЭТАЛОНА в котором нет 4-х ФИ (ES, NQ, NG,ZB), а в остальных ФИ более мягкие настройки по профиту. В этом месяце ЭТАЛОНУ удалось значительно нивелировать просадку по CL, 6B, ZB за счет прибыльных сделок по ES, NQ, NG, 6E — что не скажешь о портфеле поддержки, который находится у своих исторических максимумов просадки

В статистике робота поддержки июль посчитан согласно обновленной версии этого портфеля с урезанными рисками. В старой версии убыток больше примерно на $900, в основном за счет убытка по 6J (йена), что отражено в отчете брокера ниже. В новой версии робота условия для открытия сделки по 6J отсутствуют.

ОТЧЕТ БРОКЕРА ЗА ИЮЛЬ 2021

*************

Такие результаты по итогу июля 2021. Сидим в просадке, ждем роста Эквити — на момент публикации робот закрыл сделку по ZN в + $300 и потерял $700 на CL, ZF все ещё плюсует в лонге…

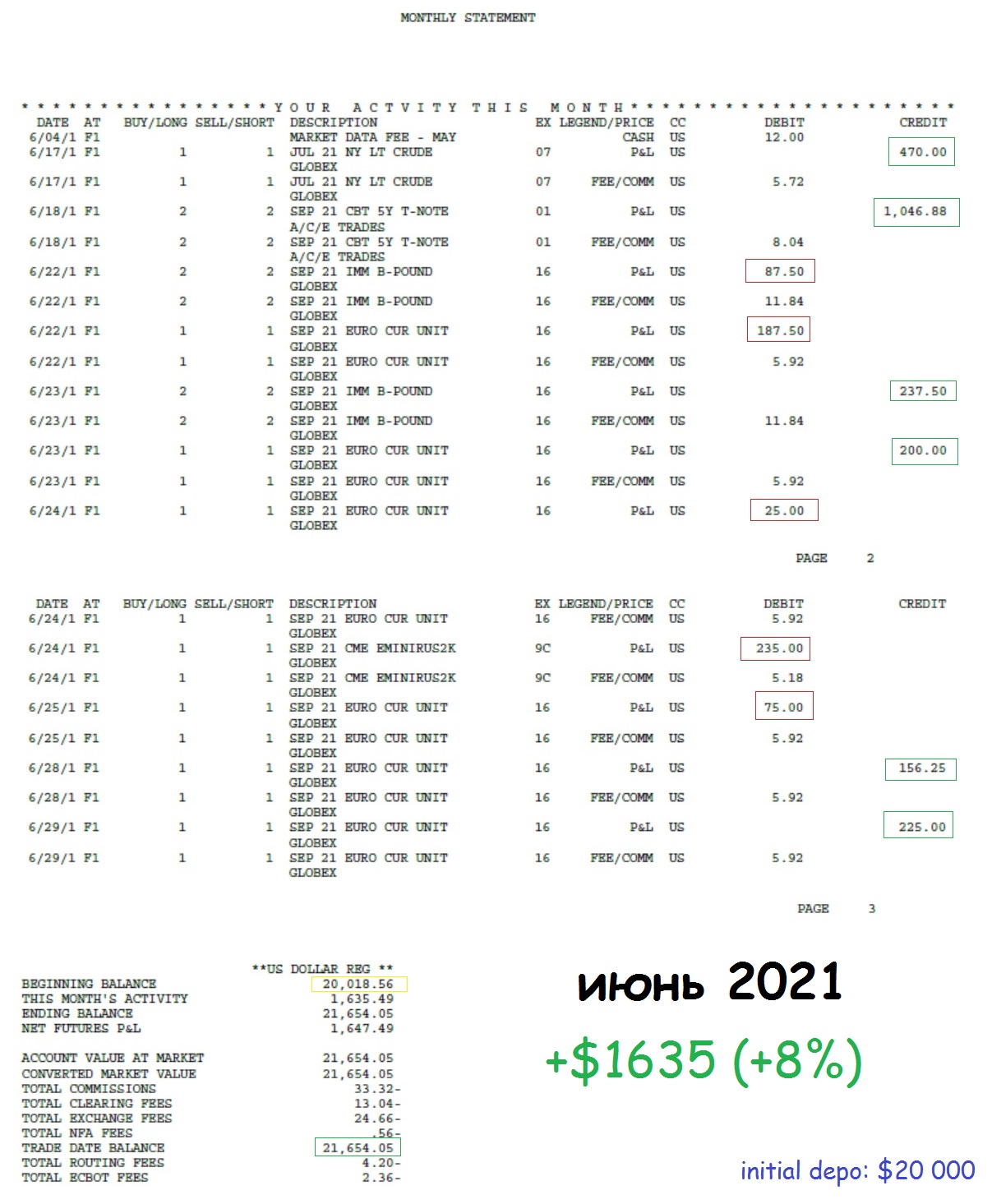

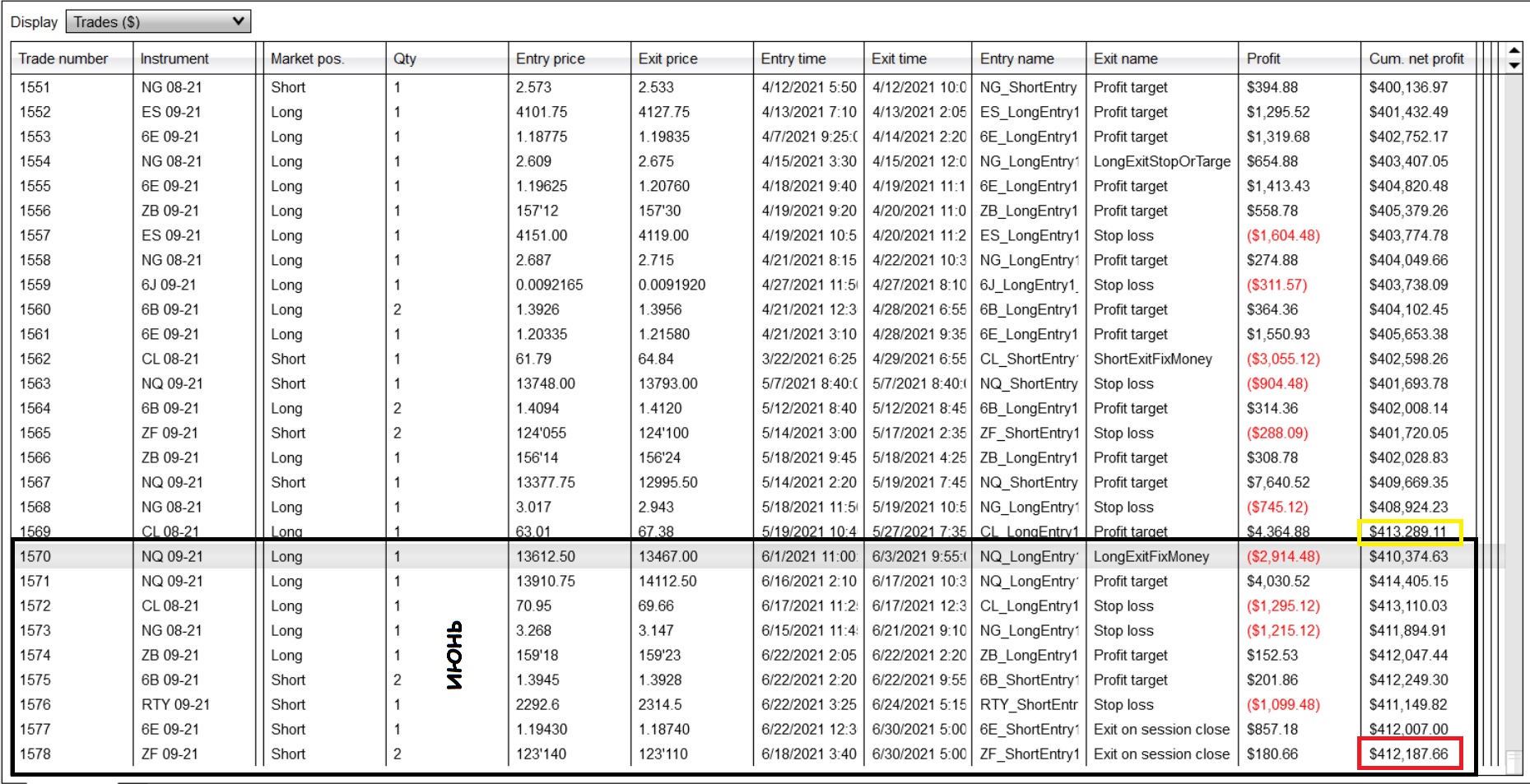

Результаты за июнь 2021

Follow my instagram statement (pls, click the instagram pic below)

Итак за июнь 2021 робот подключенный к портфелю поддержки заработал +$1635 и это + 8% к депозиту $20 000.

Статистика ЭТАЛОНА

Эталон потерял за месяц -$1102 сделав 9 сделок. Просадка минимальная.

Продолжаем торговать портфель поддержки и ожидаем контрольной просадки по ЭТАЛОНУ для консервативного входа.

Успехов в торгах!

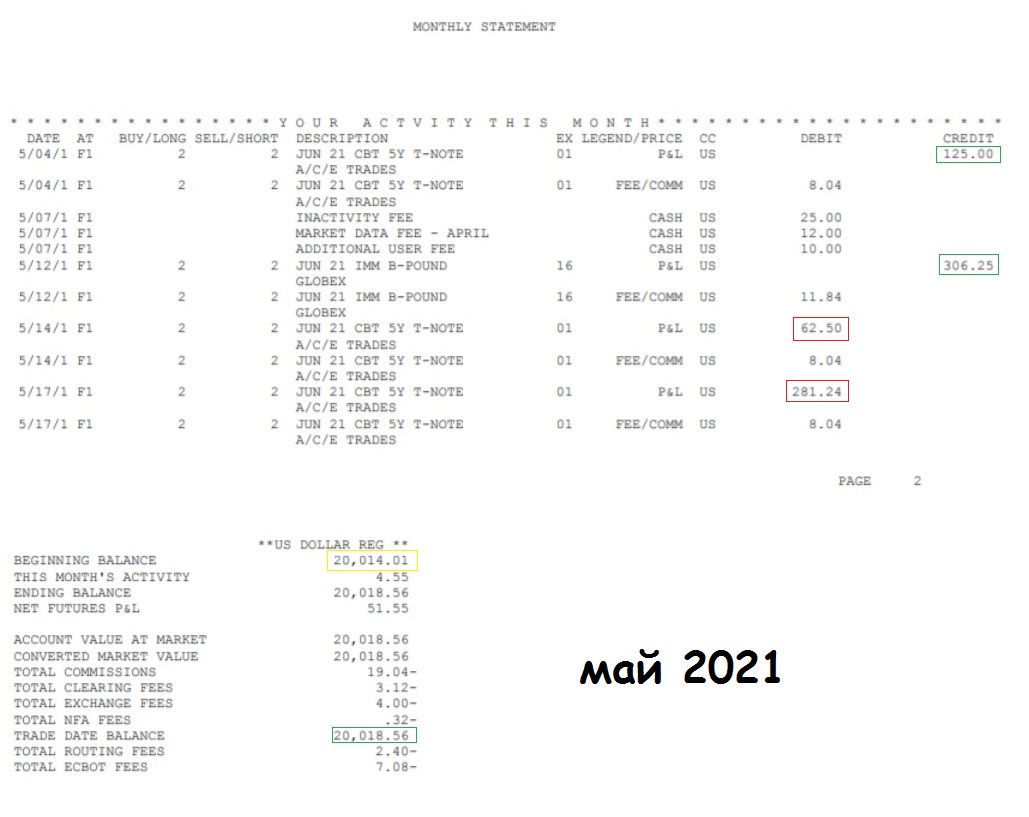

Запуск портфельного управления, май 2021

Follow my instagram statement (pls, click the instagram pic below)

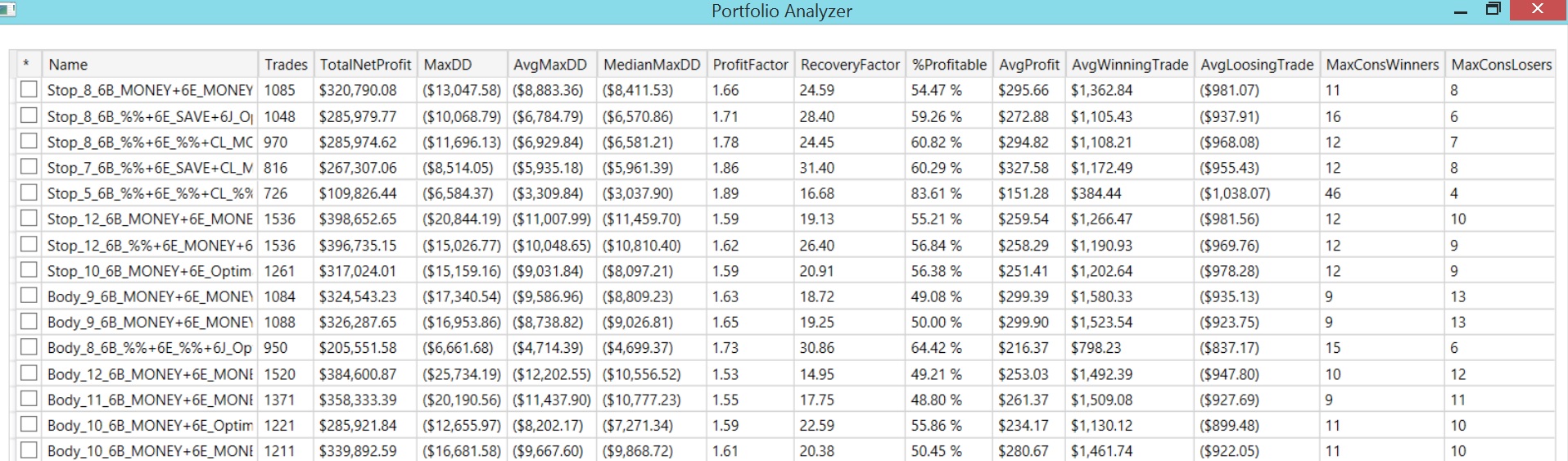

Кратко напомню, что по состоянию на апрель 2021 мы сформировали 15 портфелей из комбинаций 50-ти независимых стратегий. Среди этих 15 портфелей есть один ЭТАЛОННЫЙ портфель — самый эффективный. Остальные портфели представляют из себя промежуточную ступень и используются для подключения и ведения счетов до тех пор пока эталонный портфель не даст нужную просадку на вход. Мы используем консервативный вход в торговлю и инвестируем на просадках. Более подробно об этом читайте в предыдущем посте.

На момент 1 мая 2021 удовлетворительная просадка для счета депозитом $20 000 была достигнута на портфеле P13 — он имеет сглаженные в два раза по сравнению с ЭТАЛОНОМ риски, в нем отсутствуют высоко рискованные стратегии. В общем тихая гавань в которой можно спокойно дождаться просадки по ЭТАЛОНУ по пути чего-нибудь заработав.

1 мая мы запустили на этом портфеле счет $20 000

Тихая гавань в мае 2021 оказалась практически полным штилем (чего не сказать об ЭТАЛОНЕ), пара мелких сделок не повлиявших особо на эквити. Ниже привожу полную статистику этого портфеля за 10 лет.

В целом за 2021-ый год он сделал $7500, статистика выглядит хорошо, стартовали мы на нем с просадки ~50% от максимальной и можно жить, торговать и ждать входа на ЭТАЛОНЕ… что и будем делать собственно.

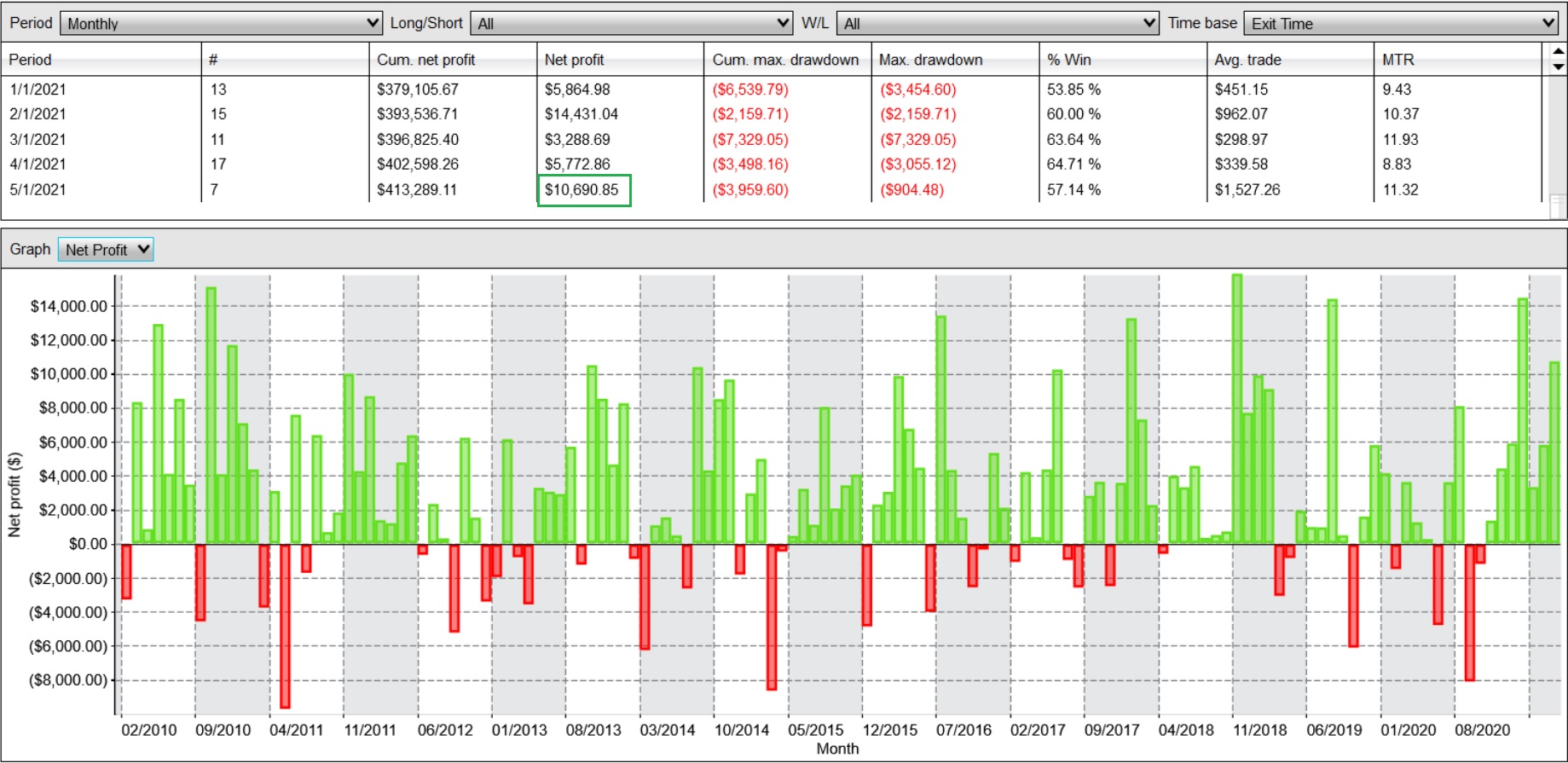

А теперь посмотрим что вытворяет параллельно ЭТАЛОН к которому ничего не подключено на данный момент)))

С начала 2021-го делает $40 000, за май 2021 делает семь сделок и $10 000… в данный момент находится на пике эквити и никаких просадок )))))))) Suuuuuuuuuuqaaaaaaaaa ahahaha

***********

Двигаемся в общем согласно плана, паркуем счета в тихой гавани и ждем когда ЭТАЛОН разродится нормальной просадкой чтобы войти в него ограниченными депозитами $20-25 000. Так как полный депо на нем должен быть не меньше $40 000, чтобы подключаться без просадок. Но это не наш путь по множеству причин которые я описывал подробно ранее.

Параллельно продолжаем клепать более сложные стратегии и формировать из них более крутые портфели, обновляя ЭТАЛОН и тихие гавани. Идея заключается в планомерном повышении эффективности и сложности портфелей, что в конечном счете выльется в повышение БЕЗОПАСНОСТИ и ДОХОДНОСТИ торговли. Отчеты буду писать раз в месяц, наверное уже без видео и отчетов по каждой сделке — больно много мороки и возни с этим, ограничусь месячными стэйтментами и статистикой.

Удачи в спекуляциях, господа!

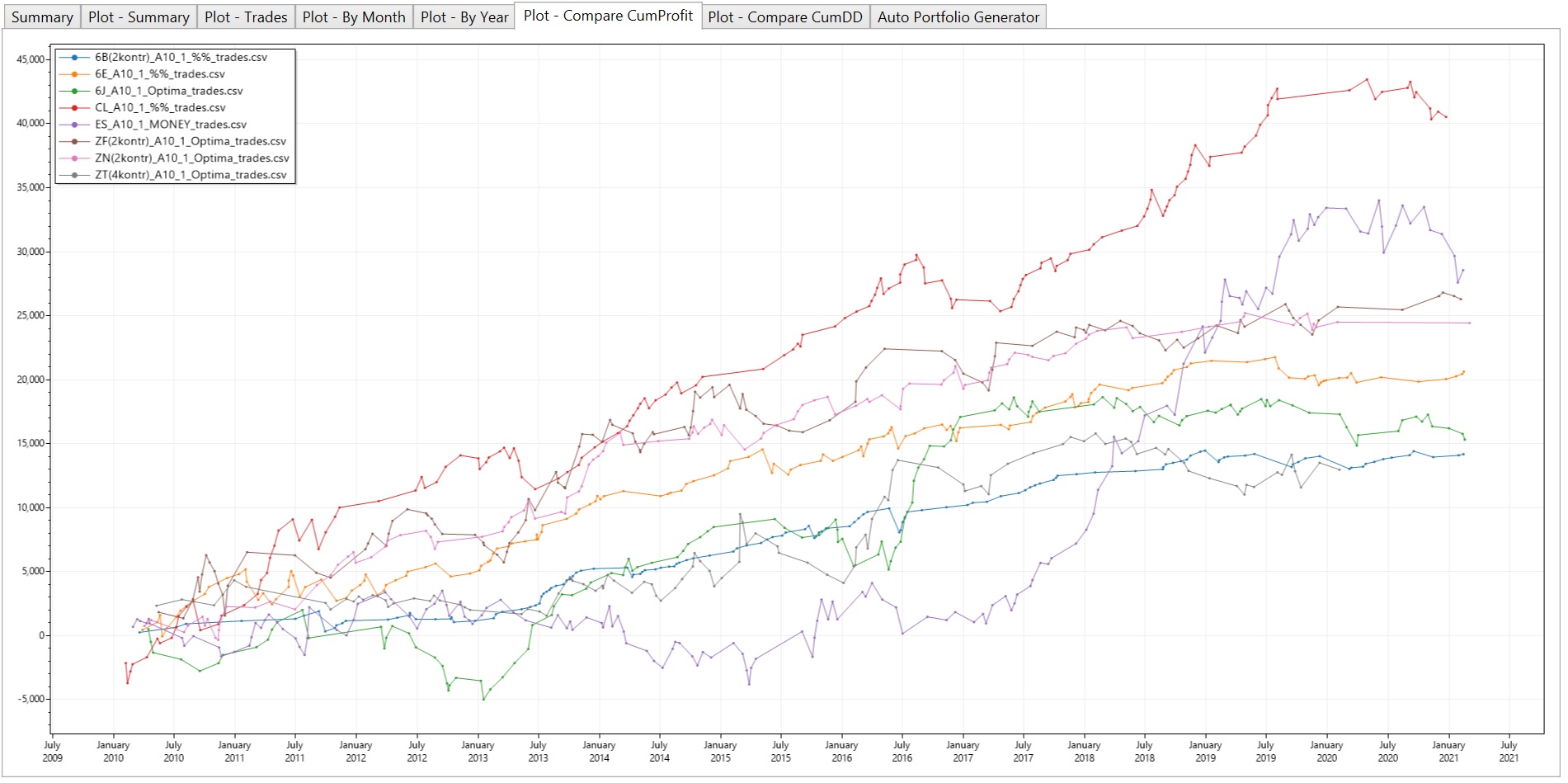

Алгоритмический фонд

Попробую коротко описать что у нас есть на текущий момент и дальнейший план развития. Сейчас у нас есть 15 алгоритмических портфелей каждый из которых содержит от 5 до 12 стратегий использующих по одному простому паттерну на вход — торговля рыночных дисбалансов. В стратегиях прописаны разные параметры принятия риска, они не имеют корреляции, действуя вместе в составе портфеля эффективно размывают просадки друг друга.

На данный момент стратегия ведения торговли этими алгоритмами, предполагает вхождение в портфель инвесторского капитала на просадке около среднегодового значения (AvgMaxDD) — такой подход мы использовали в 2020 году когда торговали одиночную стратегию на нефти. Это важный элемент мани-менеджмента при работе ДУ, как и подушка безопасности примерно в ту же сумму.

Исходя из этого мы имеем проблему со временем ожидания входа в наш инвестиционный продукт, которую собираемся решить тем что в настоящий момент сгруппируем портфели по степени риска и логике принятия решений, запустим их на демо счетах и будем ждать искомой просадки по какому-то из них, после чего подключим к нему счета инвесторов.

В дальнейшем планируем иметь в каждой группе РИСКА по 3-5 портфелей и отслеживать их динамику, периодически подключая кого-то в нужный момент к очередному портфелю, а также осуществлять ПЕРЕЕЗД счета на новый более эффективный портфель в момент достижения им (новым портфелем) нужного уровня просадки.

ПОРТФЕЛИ

Портфели состоят из комбинаций 50 независимых стратегий имеющих по одному паттерну на вход — это самые простые стратегии которые можно выжать из моего метода анализа рынка. Напомню что пилотная версия стратегии А2 по нефти, которую мы торговали в 2020 году имела 9 паттернов на вход и 8 на выход — это очень сложная стратегия. В декабре 2020 года я планировал сделать по одной такой стратегии на 12 инструментах и засунуть все это в портфель. Идея верная, но есть много сложностей в основном связанных с количеством времени которое нам потребуется на реализацию этой идеи. Поэтому был выбран мягкий вариант постепенного переезда нашего алгофонда на такие стратегии — основное преимущество портфелей содержащих сложные стратегии вроде А2 — это существенный рост доходности, при том же риске что и в простых. И уж раз это вопрос масштаба, а не безопасности, то логично начать двигаться от простых систем к более сложным.

Итак, мы планируем разделять портфели по уровню РИСКА и начальному депо (зависящего от риска), отслеживать онлайн их динамику и в моменты вхождения какого-то портфеля в необходимую просадку подключать к нему счета инвесторов. Параллельно пока идет торговля мы будем ваять более сложные портфели и заменять ими простые, переподключая счета на них во время просадок. Так в два/три этапа мы достигнем максимально сложных систем в каждой из категорий РИСКА, а за это время алгофонд обрастёт нужной инфраструктурой и пониманием дальнейшей стратегии развития.

СТРАТЕГИИ ВХОДЯЩИЕ В ПОРТФЕЛИ

Стратегии представляют из себя различные паттерны отработки рыночного дисбаланса — момента на рынке когда он находится в фазе сильного перевеса лонгов или шортов относительно общей проторгованной массы. Благодаря нашему аналитическому индикатору робот видит такие изменения рынка и реагирует на них сделками по заранее прописанным сценариям (паттернам).

Мы прописали по нескольку способов отработки одних и тех же ситуаций для 12 ликвидных фьючерсов и получили около 50 стратегий. В портфель может попасть только одна стратегия по каждому из ФИ (финансовых инструментов), а значит максимум в портфеле может быть 12 стратегий.

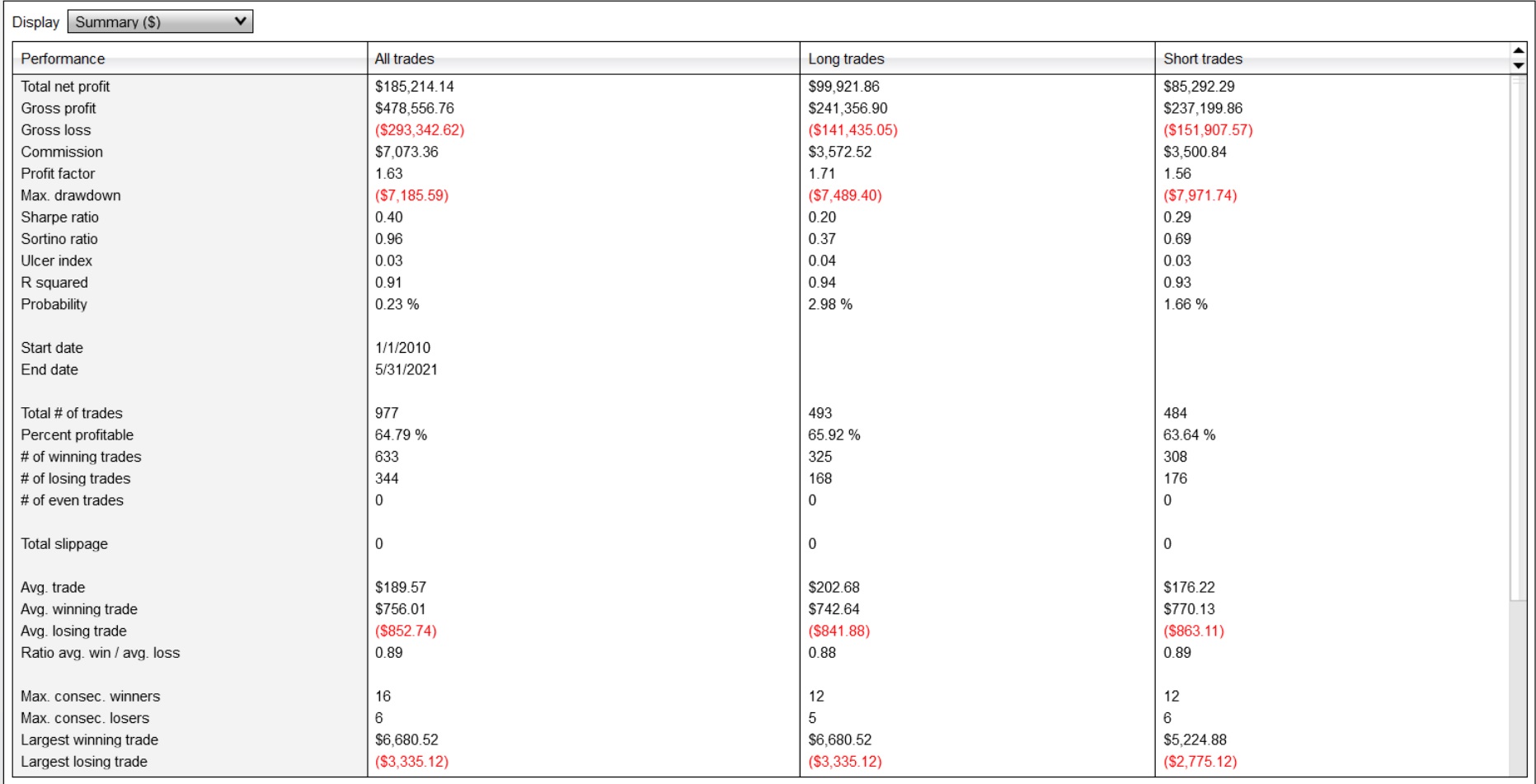

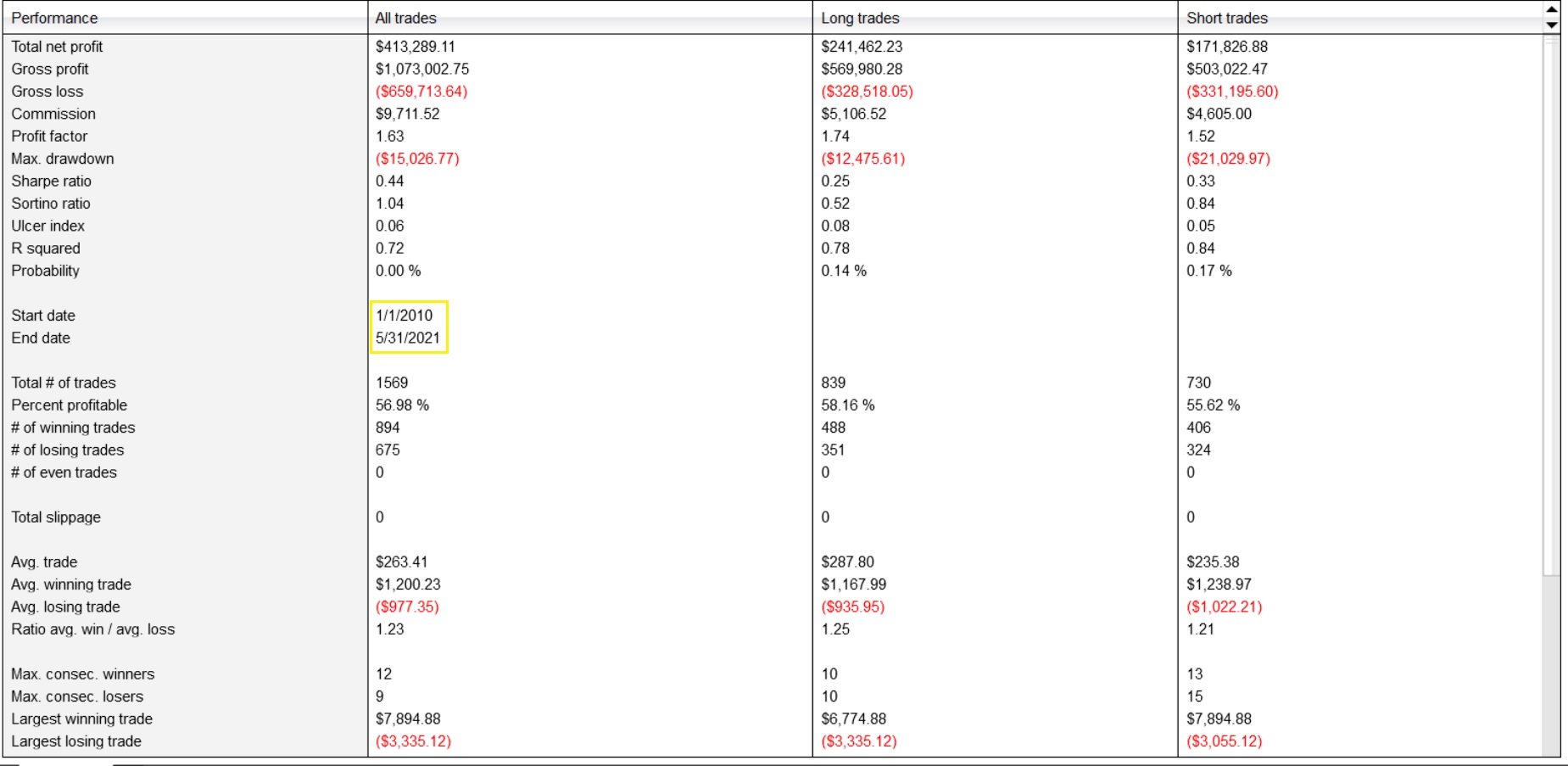

Вот так выглядит микшер стратегий, собирающий портфель из стратегий: в верхнем блоке 12 выбранных стратегий, а в нижнем их сводка — статистика одновременной их торговли на истории 11 лет и 2 месяца. При этом при первоначальной постройке ТС они тестировались на периоде 10 лет. Таким образом с января 2020 года мы видим форвард тест.

Стратегии входящие в один из портфелей и его статистика

ГРУППЫ РИСКА

Поясню на примере трех портфелей: у каждого портфеля есть три уровня входа капитала зависящие от величины текущей просадки (размера убытка от последнего хая Эквити).

1 уровень — это вход в портфель на хаях, когда просадка отсутствует или не достигает расчетного значения для консервативного входа (обозначаю как «- $0» на графике просадок). Необходим самый большой начальный капитал, так как приходится обходить угрозу возникновения после входа просадки близкой к максимальной. Такой вход используется в 99% случаев, когда деньгами управляет гамблер. Для профи вход денег в стратегию на расчетной просадке — это правило позволяющее заработать больше стратегии на эту самую просадку, а также обезопасить счет в будущем от максимальной просадки (и особенно от ее обновления).

2 уровень — вход в стратегию со средним риском. Когда деньги подключаются в момент достижения убытком среднего значения по портфелю. Это просадка возникающая ~1,5-2,5 раза в год (обозначаю желтой линией). Используется средний капитал, как результат повышается общая доходность и торговля быстрее переходит в область положительного приращения, ведь мы и так вошли на просадке, а значит когда сама стратегия находится в просадке меньшей чем мы заходили, то наш счет находится при этом в плюсе, как и нервы инвестора. У меня нервы отсутствуют уже давно, я смотрю только на цифры алго-коэффициентов — в этом плане я скорее уже не трейдер, а риск-менеджер.

3 уровень — самый лучший (с точки зрения абсолютного риска) вход в портфель/стратегию (обозначаю зеленой линией). Просто потому что редко встречается существенный перелой такой просадки, а значит растет уровень комфорта и доходность соответственно, так как нужен меньший депозит по отношению к двум уровням описанным выше. Недостаток — редко (0,5-1,5 раза в год) встречается, нужно дольше ждать точку входа в портфель.

Легенда графика просадок (по предыдущему скрину):

1) $8000 — 3-ий уровень просадки встречающийся 0,8 раза в год (раз в 14-15 месяцев). При входе в этот портфель на этом уровне просадки используем depo $15 000 с предполагаемой доходностью 190% годовых.

2) $5000 — 2-й уровень просадки.

3) $0 — 1-ый уровень.

4) StabFund: $5000 — подушка безопасности для этого портфеля: уровень профита после которого начинается вывод дохода со счета СВЕРХ этой суммы (подушка никогда не выводится).

5) Risk 100% — все расчеты по начальному депо приводятся с учетом полного использования всего капитала (с учетом требуемой маржи и запасом средств для пересиживания просадки в момент входа в портфель и до достижения подушки безопасности) с маловероятным но всё же ВОЗМОЖНЫМ обновлением максимальной исторической просадки в момент входа. Т.е. приведенные цифры по начальному депозиту являются базовыми для нашего риск-менеджмента. Портфели прошли бектесты на ретроспективе 2010-2020 годы включительно, а значит мы знаем результаты по просадкам в наиболее кризисные времена (отличающиеся максимальной волатильностью на всех рынках) — 2010-2011, 2014-2015, 2020-ый — с учетом этого я подобрал оптимальные параметры начального депо для торговли — чтобы на счету не лежали без дела неиспользуемые в торговле средства. В свою очередь, при использовании указанного мной базового депо — это означает что я не буду останавливать торговлю ни при каких обстоятельствах пока на счету есть деньги и нет маржинкола. Таким образом инвестор сам может регулировать свой риск (ограничивая доходность), используя депо сверх расчетного, но с теми же рисками. Например, вместо $20 000 и доходностью ~145%, вложить под эти риски $30 000 — доходность соответственно упадет пропорционально до ~95% — но спокойствие возрастет существенно, так как существенно падает риск маржинкола при ВОЗМОЖНОМ обновлении максимальной исторической просадки.

6) $13 000 — 0,18 раза в год (~ раз в 6 лет): уровень максимальных просадок и частота их возникновения. Все стратегии входящие в портфели имеют цикличный характер и при использовании их в общем портфеле размывают просадки друг друга, благодаря чему портфель имеет устойчивую среднюю просадку, выходя на максимальные значения просадки в периоды общего роста волатильности на всех рынках (что бывает когда лихорадит всю финансовую систему — недостаток ликвидности на одних инструментах и переизбыток на других).

Таким образом, я предлагаю инвесторам дожидаться 2-го уровня просадок. А также самостоятельно решать закладывать ли в риски «сверхдепо» или принимать полный риск на базовом депо указанным мною (хватит добавки $5000 — чисто для собственного спокойствия, пока портфель не выйдет из просадки, после этого у нас появится подушка безопасности и «сверхдепо» можно будет вывести).

У каждого портфеля есть расчетные депо, и например условия для использования начального депо $25 000 в разных портфелях будут соответствовать 1-му или 2-му или 3-му уровню просадки. И так как у нас 15 портфелей на старте с примерно одинаковой годовой доходностью, то просадка 2-го уровня по одному из них будет достигнута достаточно быстро (в периоде 1-3 месяца после завода денег на брокерский счет). Пока нет просадки деньги будут лежать на счету без дела, но я считаю это лучше чем залезть в портфель на хаях и потом пересиживать просадку на счету полгода)))

Исходя из этого оптимальным вариантом будет вход на средней просадке (2-го уровня) + «сверхдепо $5000». Самым быстрым, но нервным — вход на средней просадке + железные яйца пока счет не выйдет на подушку безопасности. 1-ый уровень (вход на хаях) использовать не будем, это бессмысленно. В любом случае исходить будем из суммы средств которые инвестор готов вложить в наших роботов, а нюансы обсуждать по конкретному кейсу.

ВАЖНО: ключевым (и самым нервным) моментом инвестирования является только сам вход в портфель и период за который стратегия обновит текущий хай Эквити, после этого уже будет подушка безопасности и выводы профитов, что сделает инвестицию фактически безрисковой (риск только заработанным капиталом).

Таков план. Сейчас мы немного «приберемся» — автоматизируем еще некоторые вещи, например получение уведомления о достижении нужных просадок по портфелям и «тронемся» в путь. Оставайтесь с нами, торгуйте лучше нас).

UPD: было решено в итоге использовать минимальное initial depo $25 000. Мы будем подключать счета к портфелям с учетом максимальной безопасности для счета.

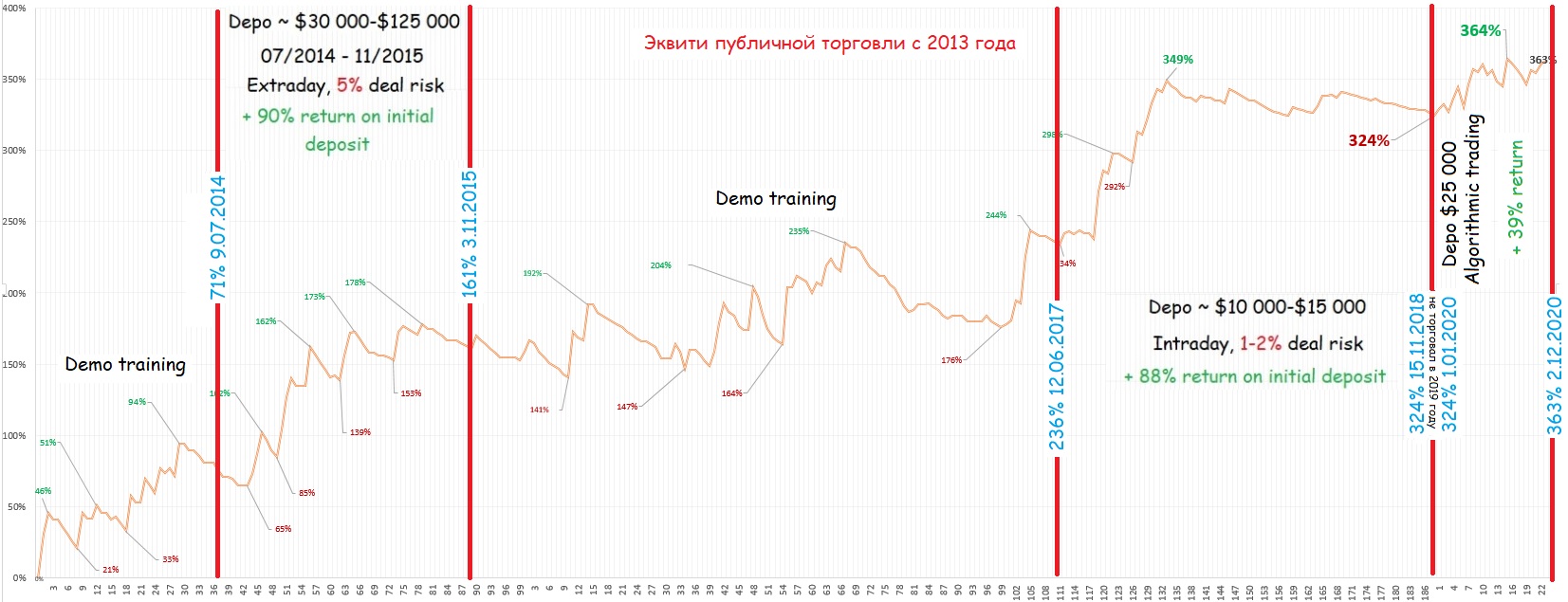

Кнопка «БАБЛО»: итоги 2020 года, промежуточное резюме моего «трейдерства», обучение. Что дальше?

На сегодняшний день подошел к завершению очередной этап развития моего космического трейдунства и можно подвести какие-то итоги становления и обозначить ближайшие цели по дальнейшему развитию.

Недавно я принял решение остановить торговлю по стратегии А2, считаю что алгоритм прошел проверку боем и доказал свою эффективность сделав реально +$9700 прибыли на каждые вложенные $25 000 (+39%). А всего с двух счетов принес + $19 400

Следящие за моими публикациями помнят как в марте 2020 года я опубликовал результаты работы автоматической торговой системы запущенной на 2 реальных счетах с 1 января 2020 года. После этого робот продолжил торговлю и торговал по сей день, а мы использовали этот период, чтобы протестировать в реальном бою всю систему управления и эффективность технической инфраструктуры необходимой для управления одиночным торговым роботом на одном инструменте (в целях дальнейшего масштабирования), а также продолжали делать похожих роботов с целью «выкатить» к концу года несколько высокоэффективных роботов по одному на каждый ликвидный фьючерс (CL_ES_NQ_NG_ZF_ZN_HG_6E_6C_6J_6B_GC) и объединить эти стратегии в единого портфельного управляющего, что позволило бы нам положительно оптимизировать (размыть) общие торговые просадки стратегий и кратно увеличить общий профит — ОБЪЕДИНИТЬ 12 разных (имеющих низкую корреляцию) стратегий в одну, торгуемую с одного присоединенного счета. Это диверсифицирует нам риски, одновременно увеличивая доходность на инвестированный в торговлю капитал. Смекаете? НО ДАВАЙТЕ ПО ПОРЯДКУ!

- КАК ПОКАЗАЛ СЕБЯ РОБОТ В РЕАЛЬНОМ БОЮ

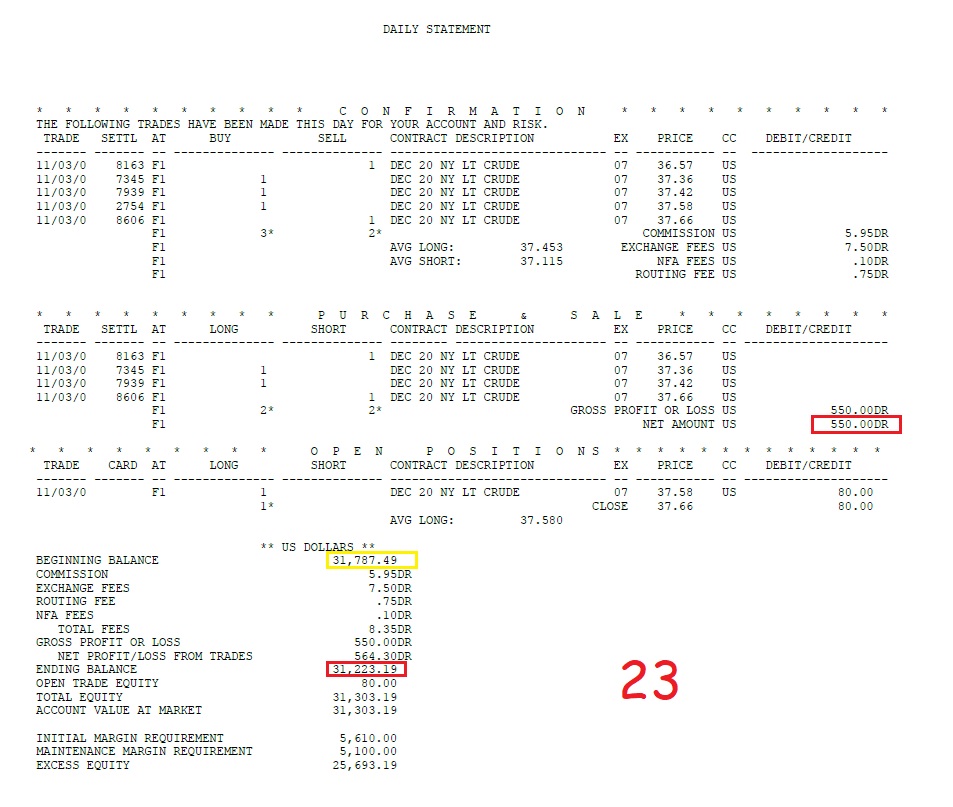

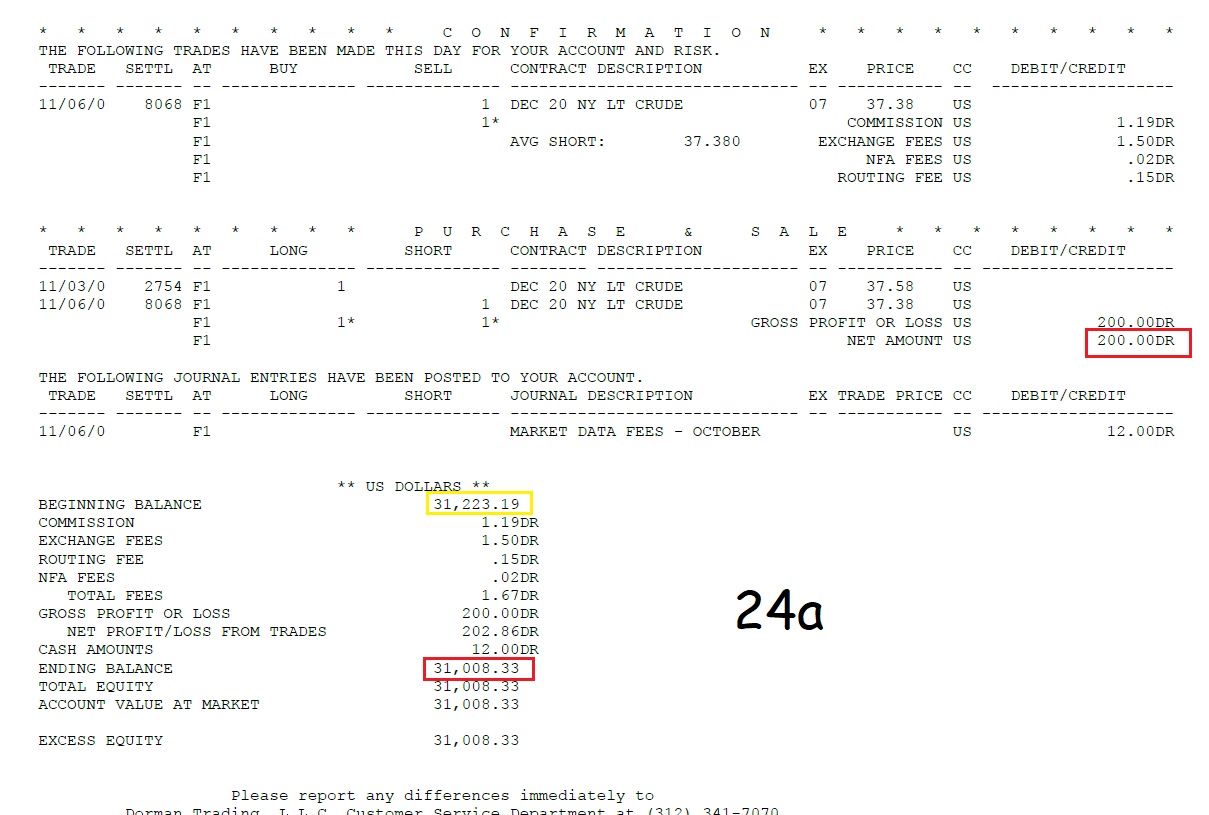

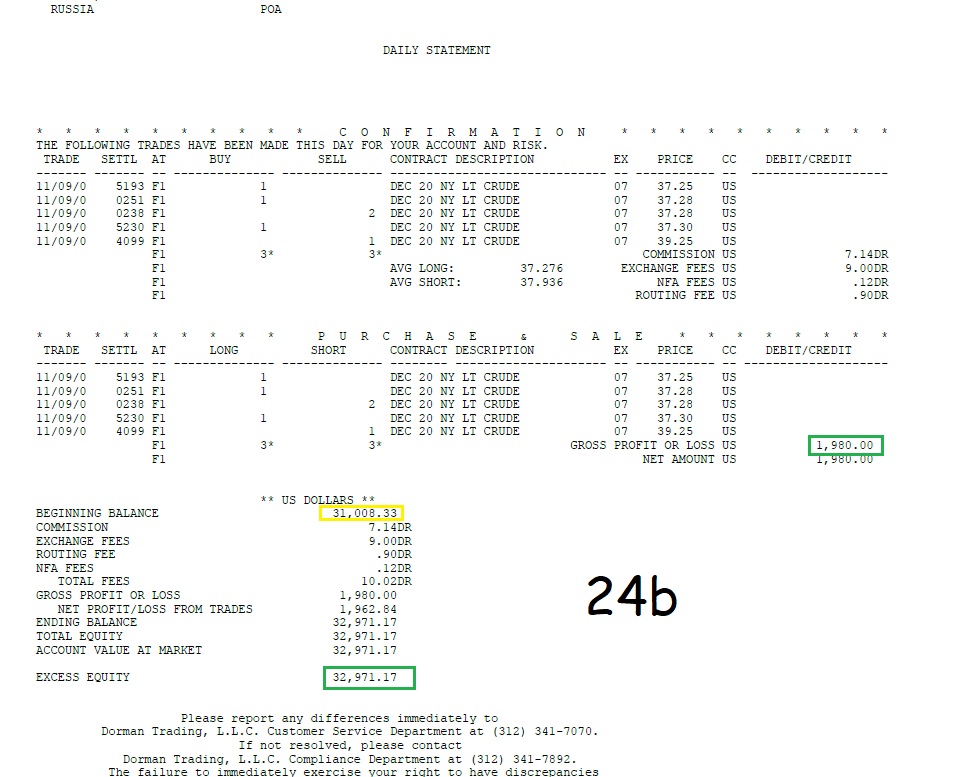

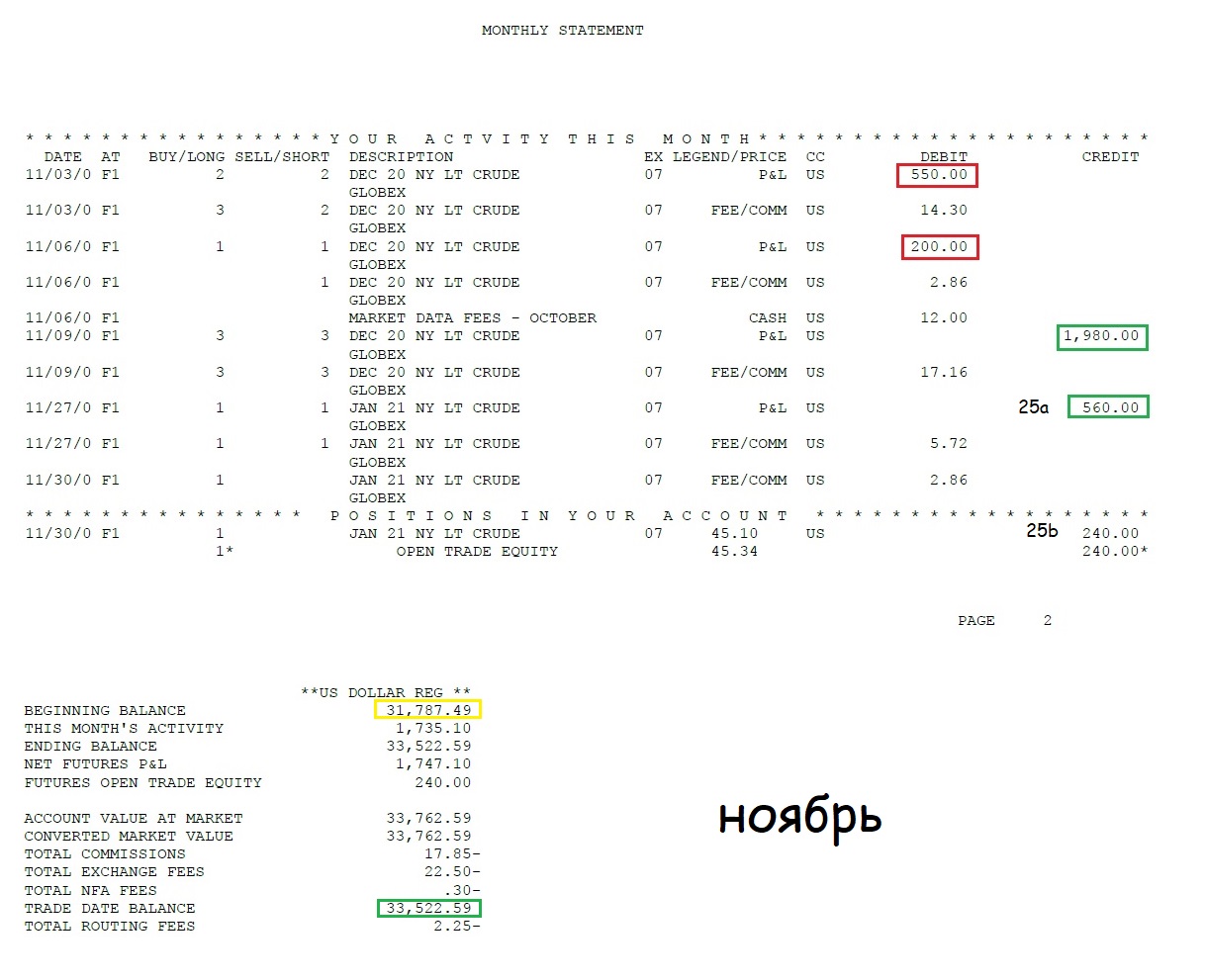

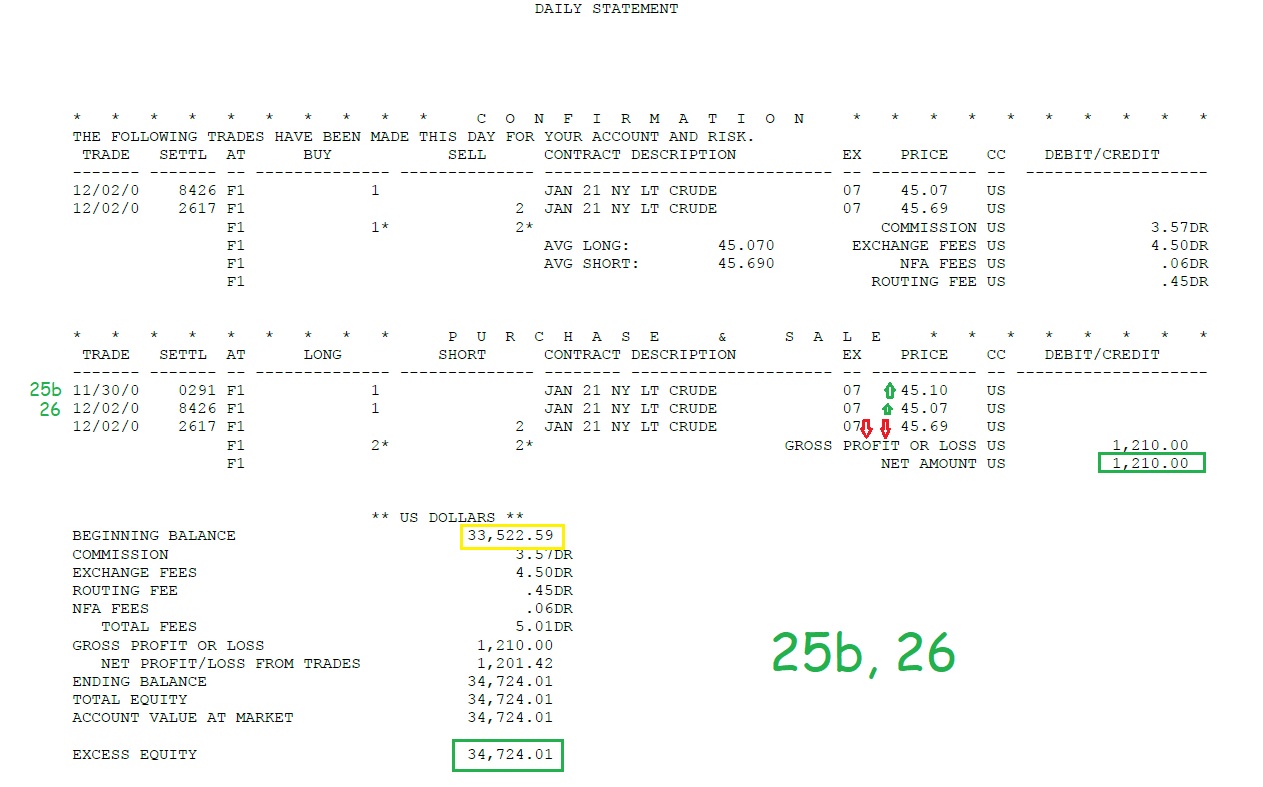

Вот последние сделки за ноябрь и декабрь 2020 года и видео торгов за весь 2020 год

Итого за НОЯБРЬ 2020

А также две сделки которые я закрыл 2 декабря по 45,69 (робот должен был закрыть одну, а другую держать дальше до цели).

ВАЖНОЕ ОТСТУПЛЕНИЕ: робот состоит из — 1) индикатора состояния аукциона, который в свою очередь является продуктом моего видения рыночной структуры, состоящей из предложения и спроса, а также циклов смены сбалансированности и дисбаланса между ними. На видео торгов Вы видите его техническую реализацию двумя желтыми линиями, одной красной и зеленой. Индикатор отвечает за понимание роботом направленности тренда, текущих цен высокого предложения и спроса на товар. 2) из торговой стратегии, которая приказывает открывать и закрывать сделки при совершении ценой определенных движений относительно текущего положения индикатора аукциона.

При этом роботу не нужен реальный счет, он ведет анализ и совершает сделки на демке (грубо говоря) — но к этой демке (мастер счету) можно подключить реальный счет (сколько угодно счетов) и копировать на каждом из них открытие и закрытие сделок. Робот же на любых котировках, любого инструмента может проводить анализ с помощью индикатора и исполнять любую ЗАДАННУЮ цикличную последовательность паттернов на вход и выход.

Таким образом на видео Вы видите не живую торговлю с реального счета, а работу робота на демо — при этом нет проскальзываний и других артефактов присущих реальному исполнению. По этому исполнение робота на видео и исполнение на присоединенном счете инвестора (брокерский стейтмент, которым я подтверждаю реальные сделки) немного отличается: иногда вход или выход чуть отличаются в цене из-за проскальзывания. Этим же объясняется разный доход: робот виртуально заработал $12300 на контракт, а мы на счетах инвесторов около $9700 — это связано с тем, что во первых мы дорабатывали робота на ходу в части исполнения некоторых паттернов и сами паттерны уточняли, а также пару раз «лажанули» вмешавшись в работу робота руками. В итоге у робота на отторгованной уже на реале истории появились сделки которых раньше не было (они добавили профита), ну и мы потеряли около $1000 на тестировании связки инфраструктуры брокера и нашей «мастерской». Зато теперь с новыми правками робот стал более безопасным и предсказуемым.

Вот что мы имеем по итогу бектеста стратегии А2 за 10 лет и одного года (2020) форвард-теста (то есть прогона на реале)

Summary:

1) максимальная просадка за 11 лет составила $10 000 и исходя из этого я сейчас брал бы депо $20000, а не $25000. Но это доработанная версия робота, а раньше MDD составляла около $13000 и цель была максимально безопасно оттестировать его, что мы и сделали. $187 000/11=$17000 средний годовой доход на депо $20000 (на каждый контракт) = 85% годовых. Nice!

2) очень высокая корреляция результата для Шортов и Лонгов, что говорит о цикличности торговой системы и аналитического индикатора на котором ТС основывается. Это очень хорошо, потому что стабильно.

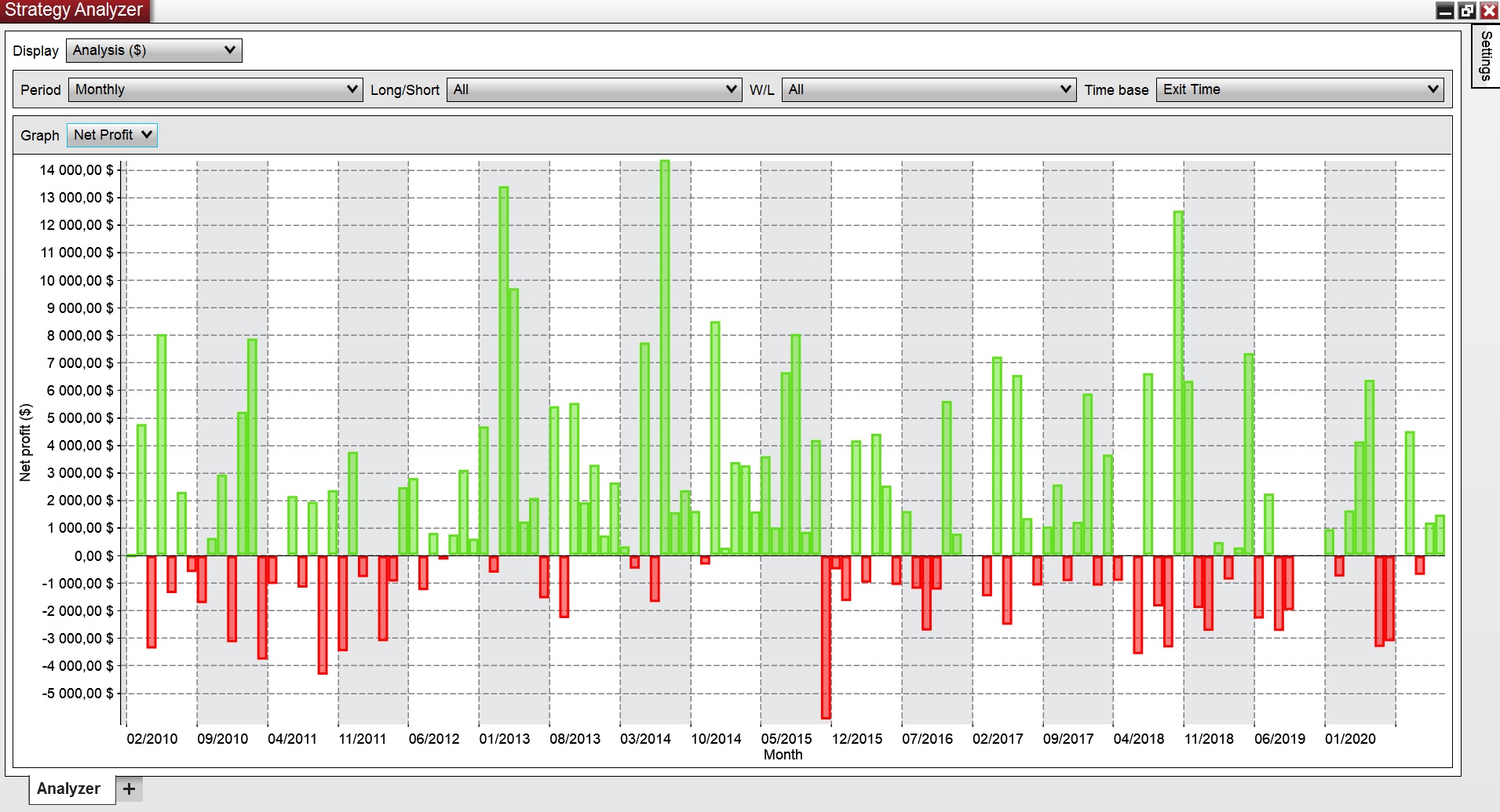

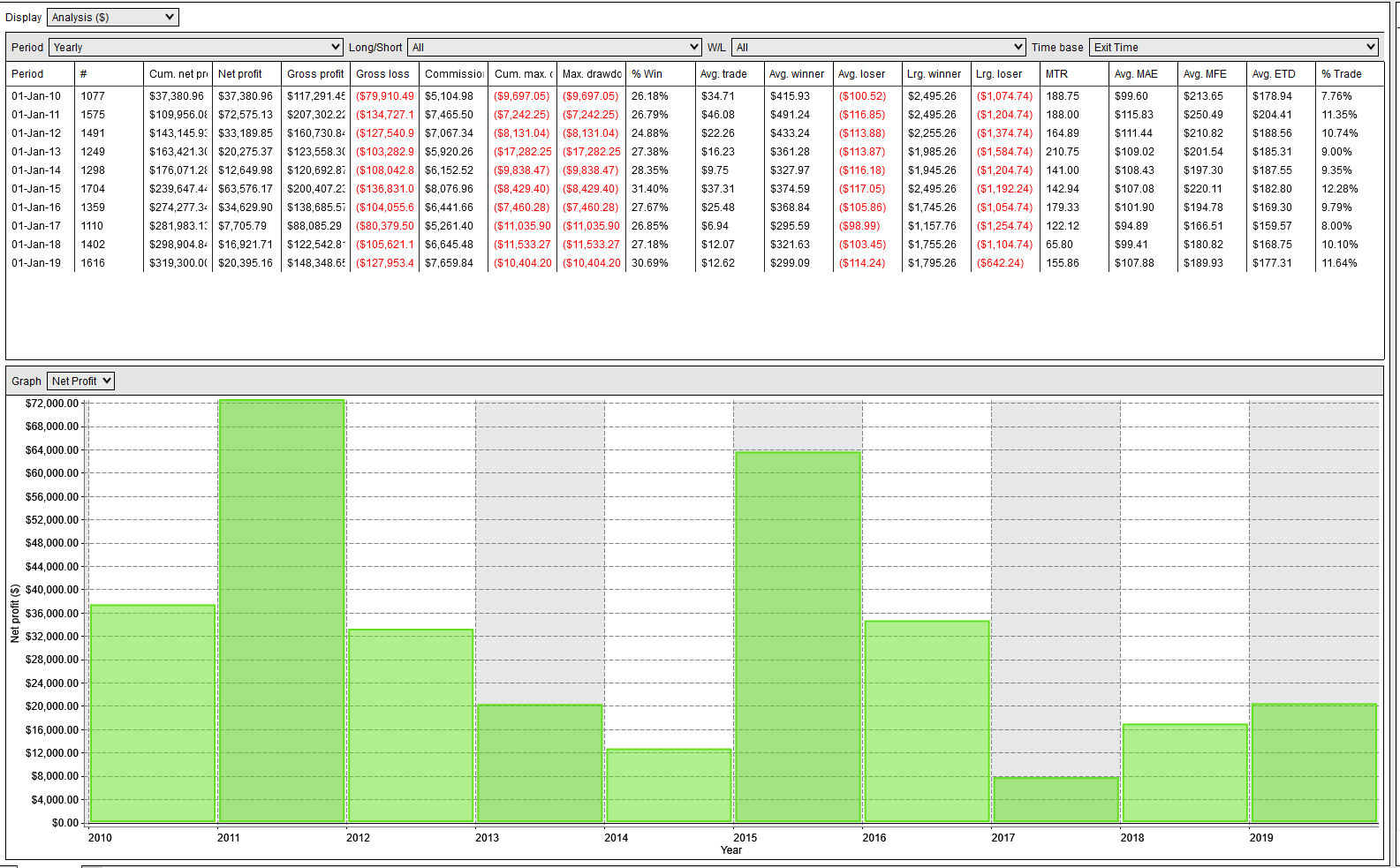

Статистика по годам бектеста и форварда (2020): это то чего я ждал от форварда — полное повторение коэффициентов бектеста: процент прибыльных сделок больше 50%, максимальная просадка равная средней по больнице, и результат больше 30% дохода (из 11 лет 9 имеют более 30% доходности на депо $25000).

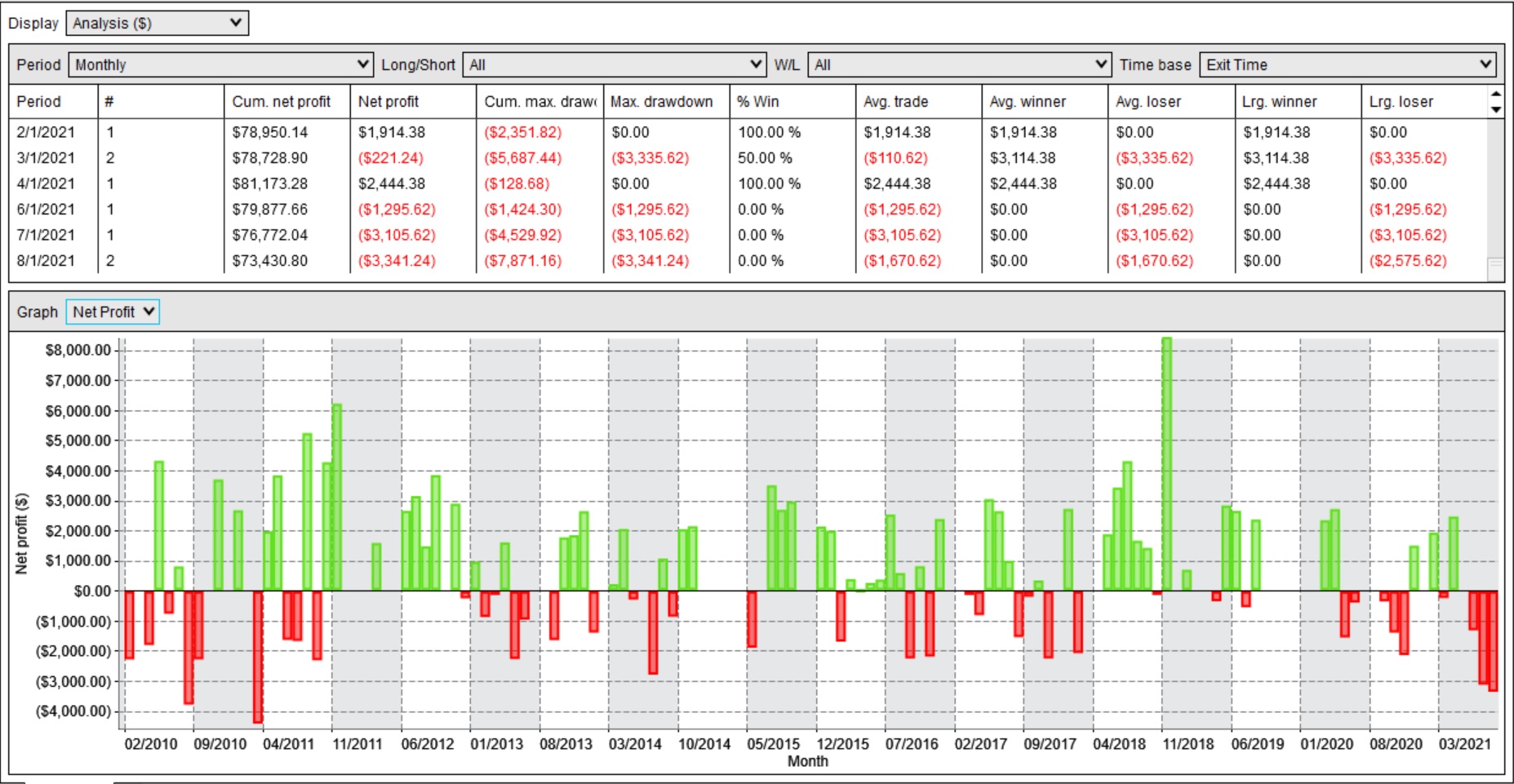

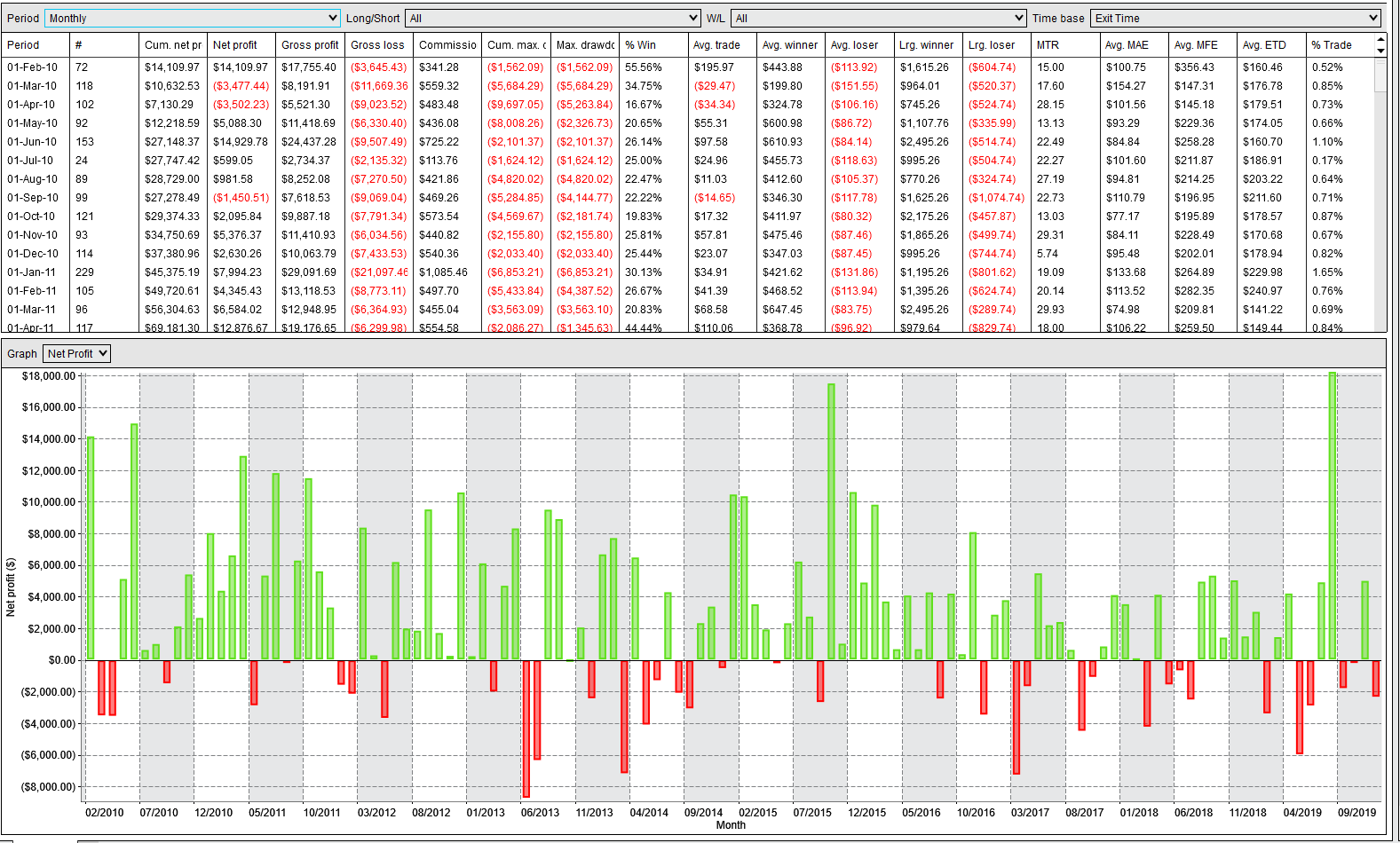

По месяцам: сами все видите.

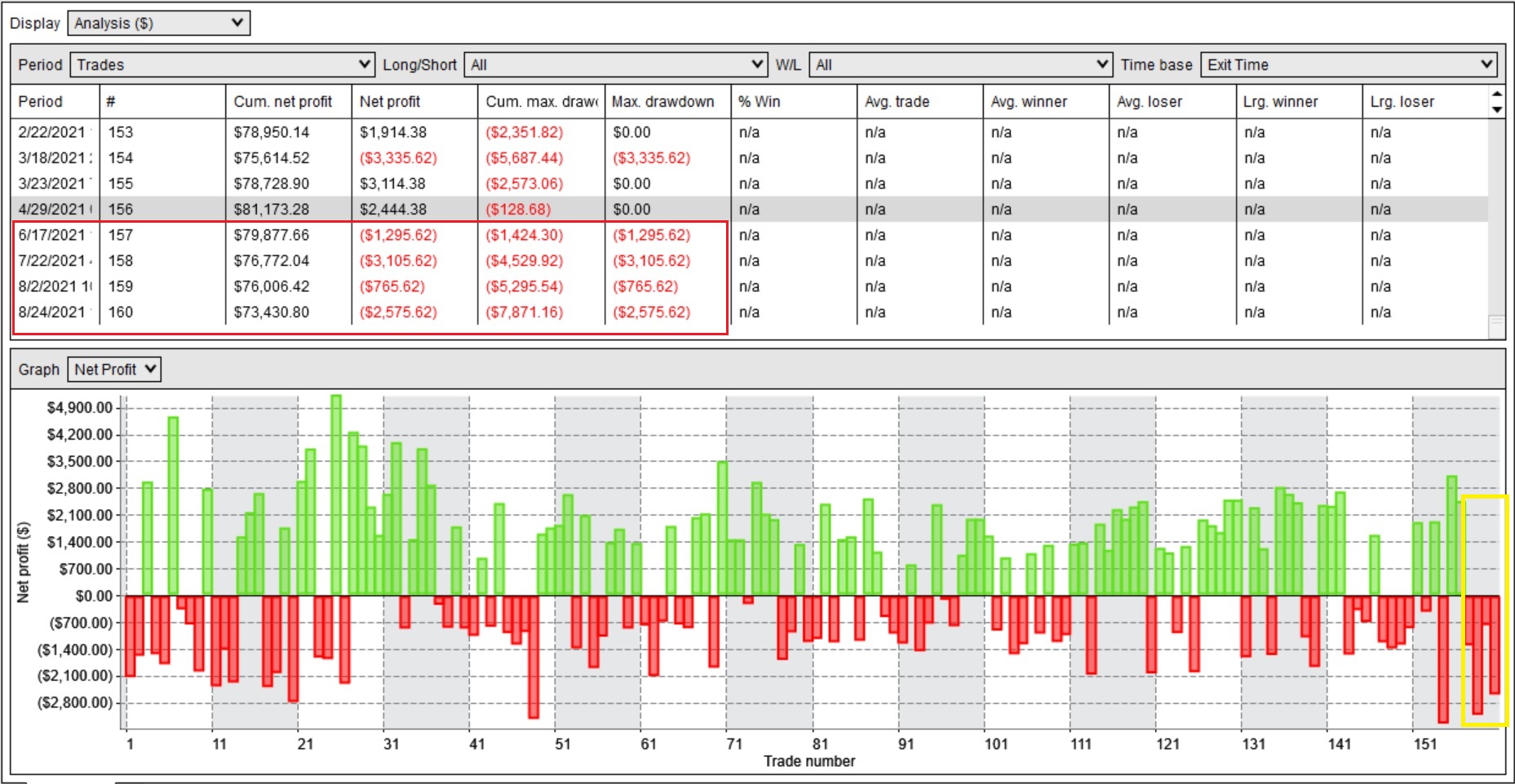

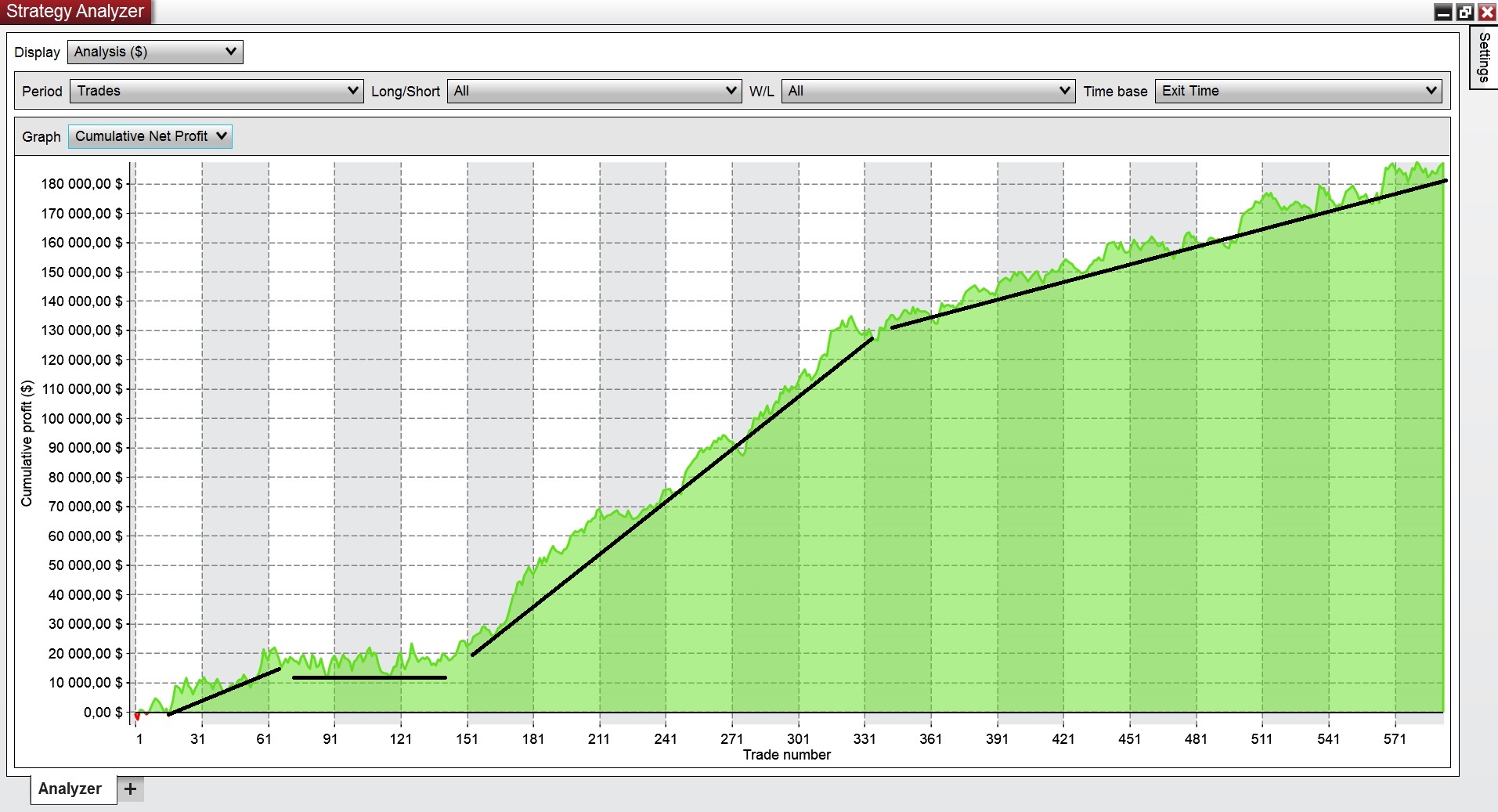

Посделочно: это — «R дающий«. Разница между средним стопом и профитом. Видите как робот следует за волатильностью инструмента, сохраняя пропорцию между профитами и стопами… Смекаете?

По Equity мы видим что робот нормально справляется с периодами когда рынок не может поменять и развить тренд (2011-2013гг) — держится на плаву и не сливает баксы. А также как он лихо шпарит, когда финансовый инструмент двигается обычно для своего рынка (трендово в случае с нефтью).

ВЫВОД: таким образом мы построили и притерли к торговым реалиям отличного бойца, отличающегося стабильностью, цикличностью и неприхотливостью в плане маржинальности и всяческих комиссий и проскальзываний. Потому что это среднесрок с низкой частотой сделок.

2. КНОПКА «БАБЛО»

Примерно к середине года мы закончили «пилотную версию» портфельного управляющего А6 — это пул стратегий основанных на сделках интрадей-овернайт, т.е. такие стратегии в которых среднесрочная сделка оптимизирована по риску и сам вход дробится на несколько сделок с гораздо меньшим риском и на небольшом таймфрейме (мы используем 5м), а профит остается как у среднесрочной. Это увеличивает risk|reward сделок. Схематично такие сделки выглядят вот так:

Вот статистика ПРЕДВАРИТЕЛЬНЫХ перекрестных бектестов этого портфеля за 10 лет

Выглядит супер на первый взгляд. Но есть сложности: 1) маленький средний трейд (Avg trade) $23 и высокая частота сделок делают стратегию зависимой от исполнения (проскальзываний) и комиссии брокера. 2) сложность контроля такой стратегии. По этим причинам мы притормозили оптимизацию и запуск этого портфеля на живых деньгах.

Ранее в июле 2020 я писал: приоритетным считаю вывод на рынок стратегии А6, для этого её нужно оптимизировать. Далее пока А6 будет работать в реальном бою на деньгах, можно будет заняться сбором пула среднесрочных стратегий основанных на логике стратегии А2.

Но после того как мы трезво оценили риски и сравнили их со среднесрочной торговлей (такой как стратегия А2), было принято решение сначала попытаться сделать пул среднесрочных стратегий и основывать торговлю именно на среднесроке, так как такая торговля выглядит оптимальной с точки зрения рисков и доходности.

Таким образом, приоритетной задачей на 2021 год для нас, является запуск среднесрочного портфельного управляющего со статистической доходностью 60-100% годовых и соотношением initial depo около $20 000-30 000 на 1 контракт. При этом сделки будут закрываться с переносом как минимум на выходные, а возможно и на каждый клиринг (здесь нужно подумать, можно ли каким-то образом обойти трудности с полной маржой для переноса через клиринг).

На данный момент у нас готова вся база с логикой нужных торговых систем и прогнаны ключевые бэктесты по ним. Далее до 15 января 2021 я оттестирую и отберу наилучшие их версии для включения в портфель и мы запустим его на счетах инвесторов. Результаты главного бектеста опубликую и далее буду раз в месяц отчитываться публично с брокерскими стейтментами. Это и будет кнопка БАБЛО, которую все ищут))

Реально, мой путь который я к ней проделал выглядит вообщем-то нормально и логично — заключается в долгой последовательной работе по плану с последующим масштабированием и автоматизацией техпроцесса. Меньше эмоций и больше рутины.

МОЙ ТРЕНИНГ ПО ТРЕЙДИНГУ

В 2019-2020 году обучение трейдингу и рента черноморской недвижимости были основными статьями моих доходов, позволивших мне спокойно заниматься трансфером моего опыта в алгоритмическую кнопку БАБЛО. Тренинг трейдеров отбирал у меня по 7-8 часов в рабочий день и представляет из себя хорошую такую нагрузку. А учитывая остальные бытовые дела и кучу времени которое требуется уделять роботам я вообще отдыхал мизер. Поэтому я не смогу сделать новогоднюю скидку в этом году и стоимость останется в районе $2000 до 15 января 2021. А дальше я не вижу варианта иного кроме как повышать цену (спрос на качественное обучение высокий). В 2021 году еще буду заниматься трейдерами, а далее скорее всего не будет уже экономического смысла в этом, но бросать не буду (наверное) просто задеру цену до $5000-10 000 чтобы мне было комфортно. Вообщем кто хотел поучиться, сейчас самое время забить себе место в 2021 году, есть 6 мест — цену поднимать не буду до 15 января.

МИР ТРУД МАЙ ВСЕМ … А! И С НАСТУПАЮЩИМ НОВЫМ ГОДОМ))))

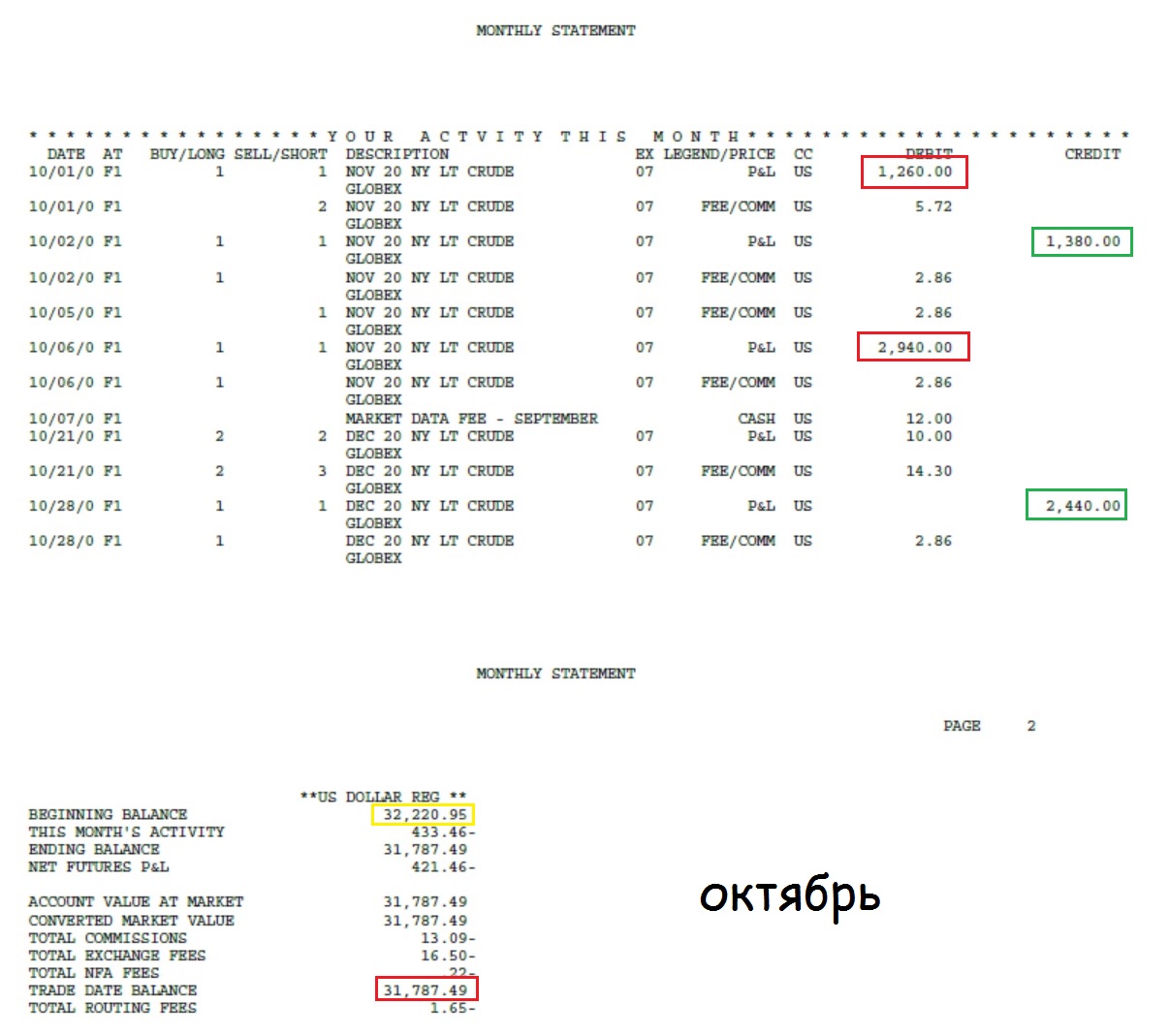

октябрь 2020

Видео всех сделок 2020

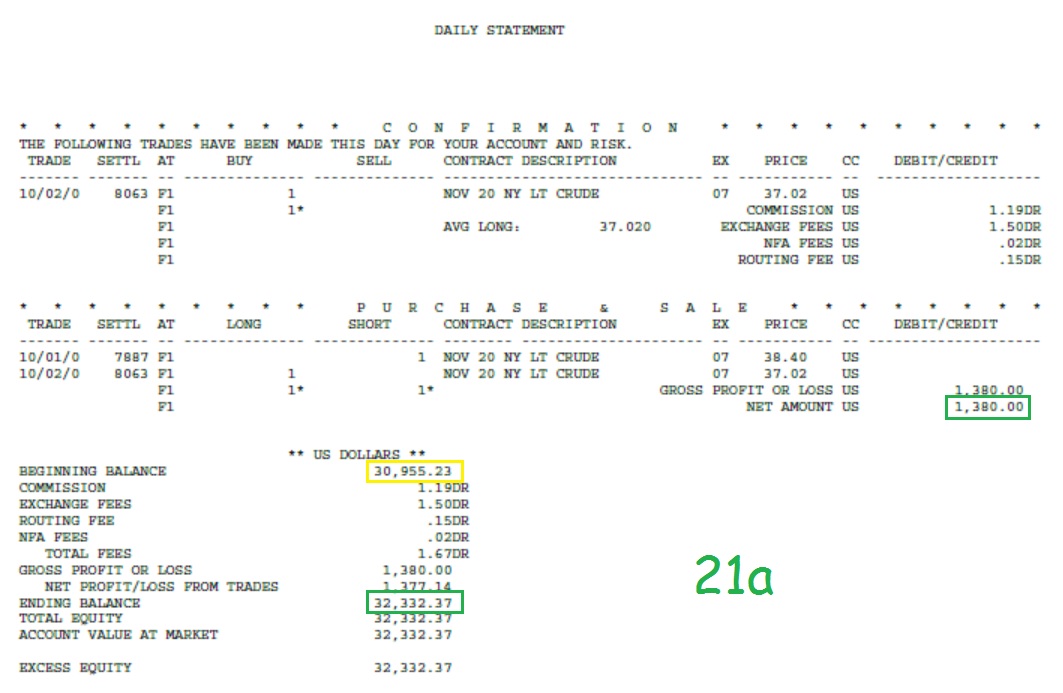

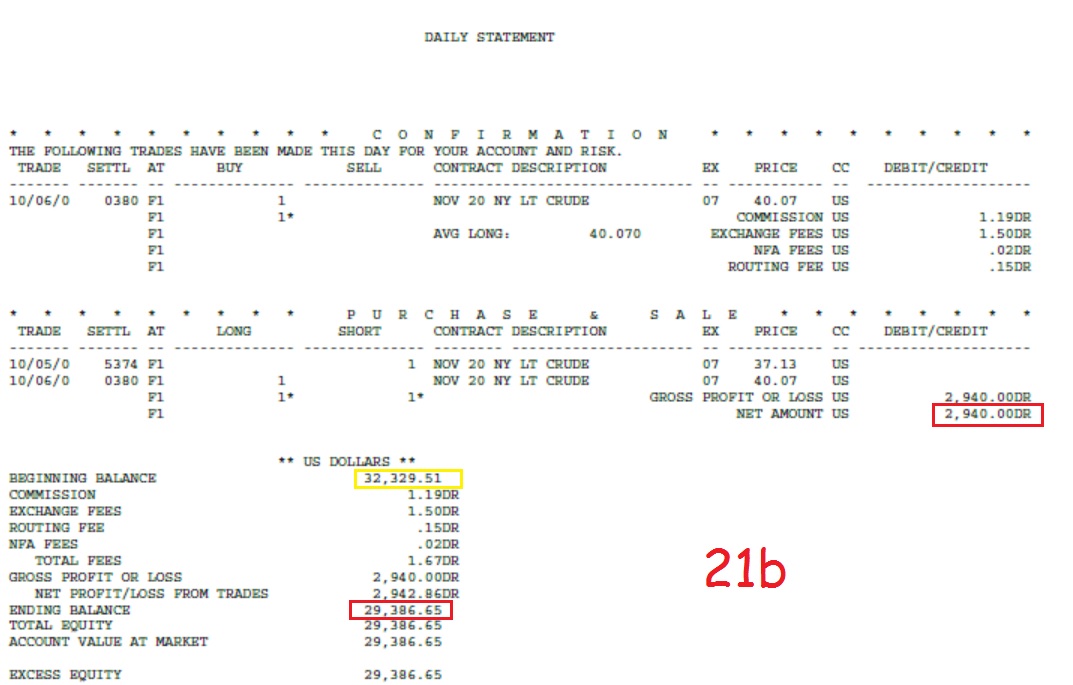

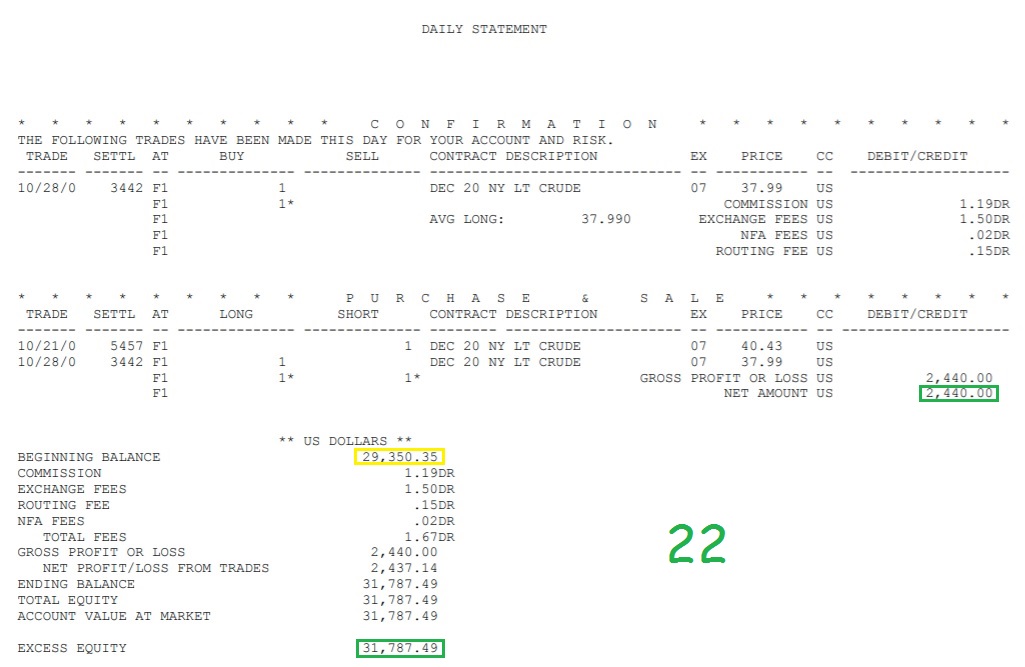

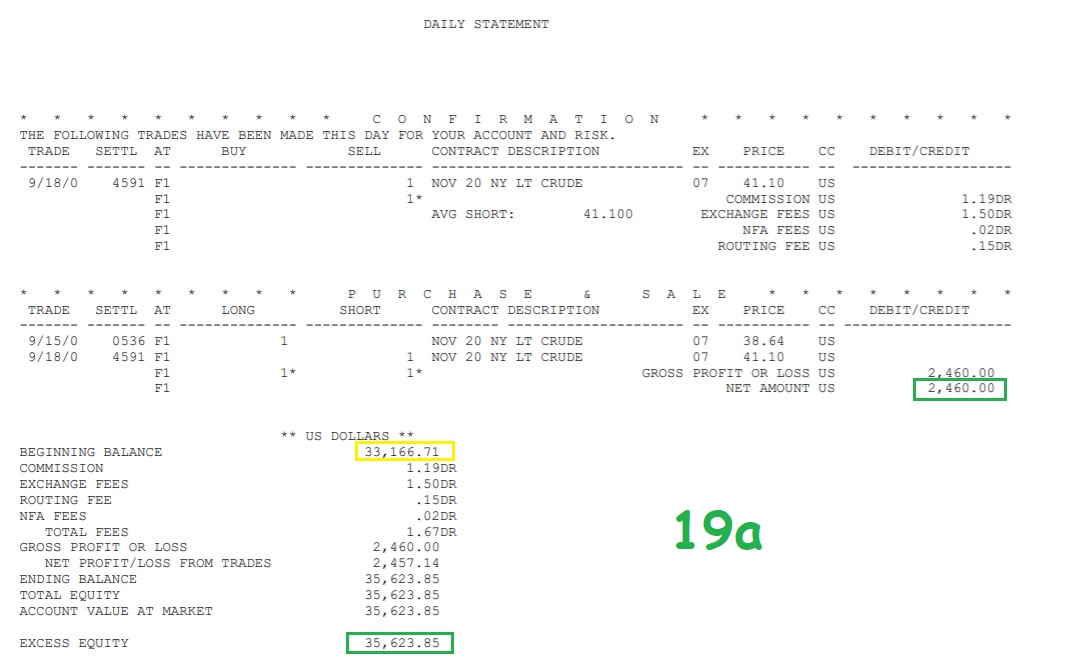

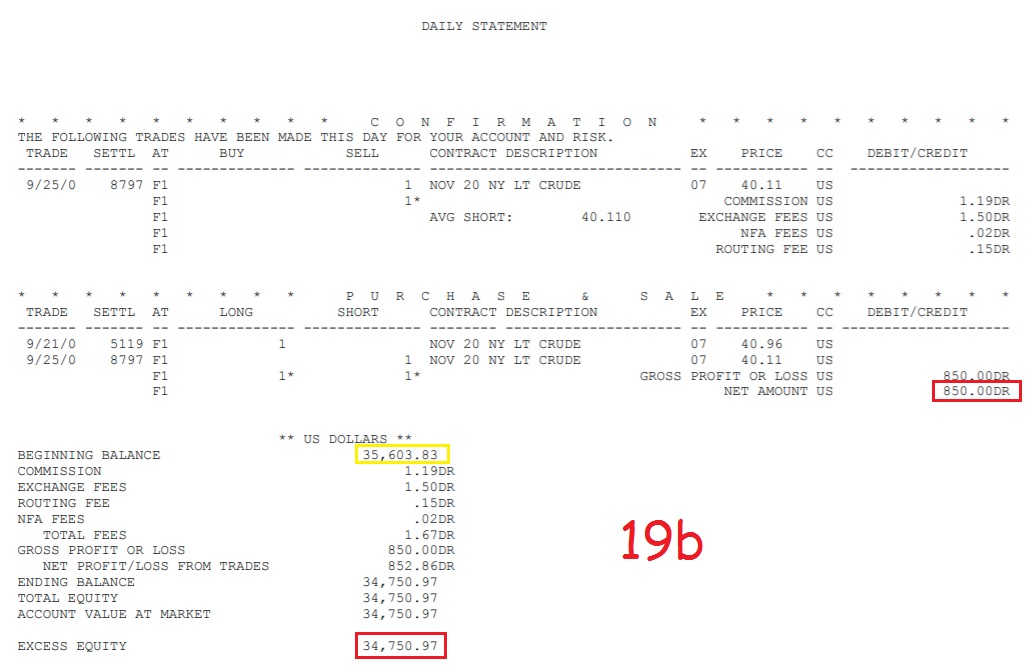

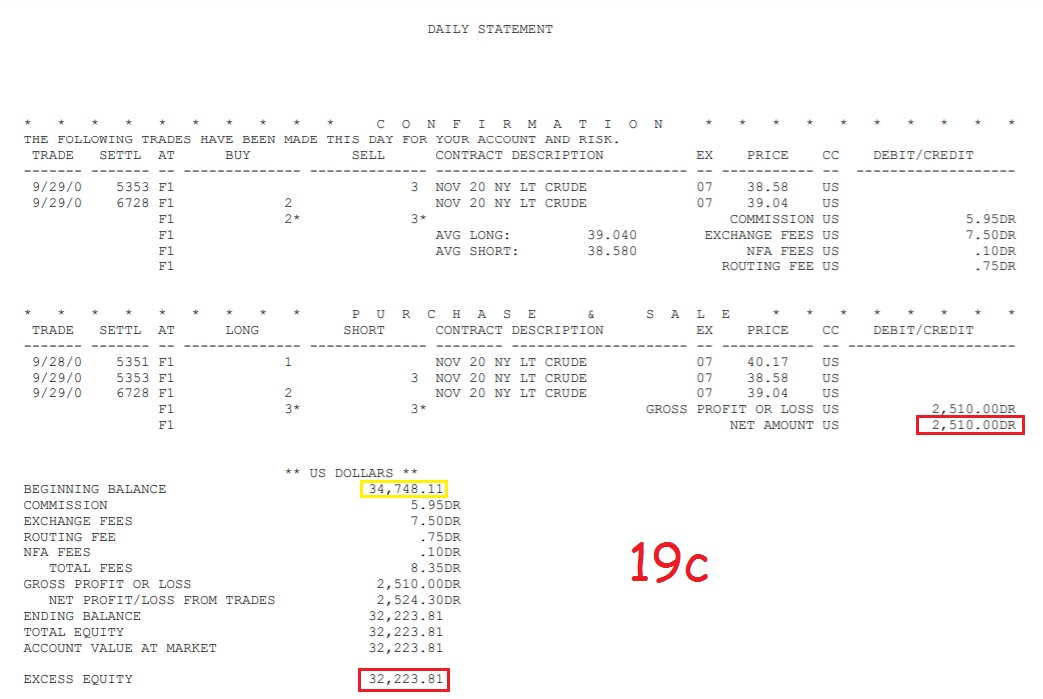

Сделки за октябрь и отчеты брокера по ним

Итого в октябре потеряли $433 на контракт. Net profit +$6787 (+27%|$25000) с начала 2020 года.

На данный момент нефть выглядит очень шортово, будем наблюдать и торговать… точнее это будет делать робот, а мы будем делать портфель из роботов — скоро представим и запустим на деньгах в 2021 году. Диверсификация!

Всем успехов!

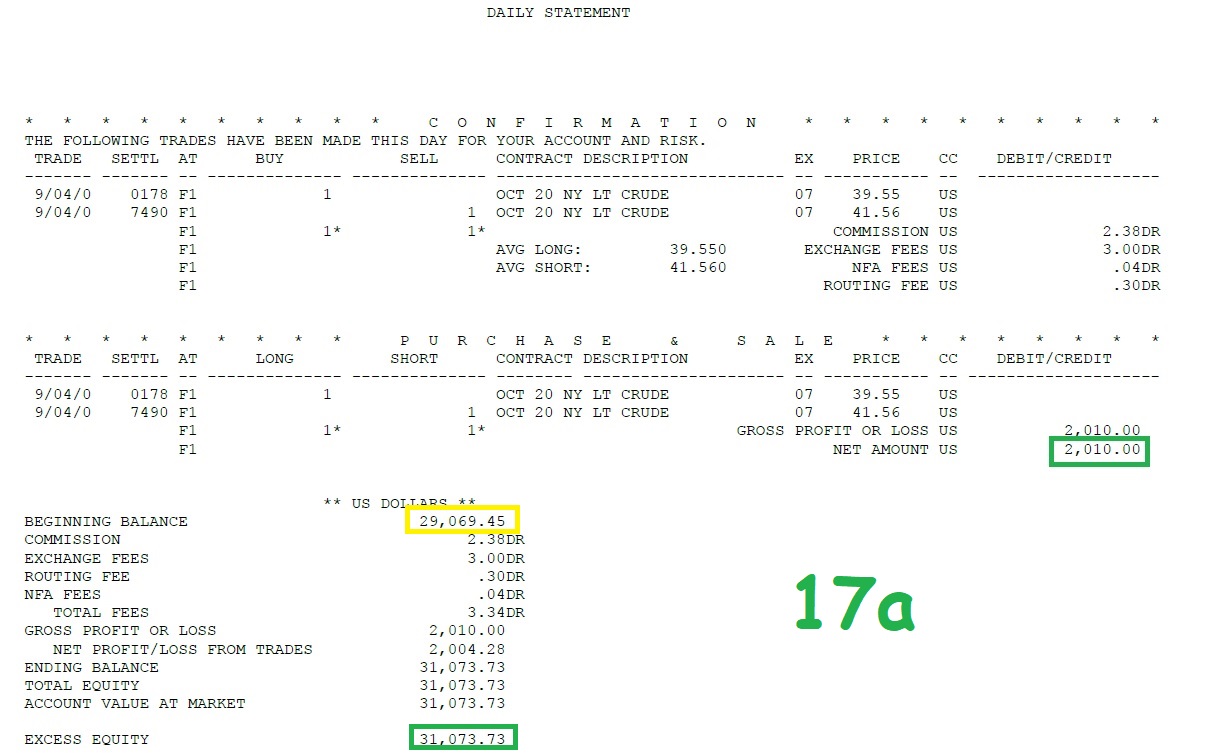

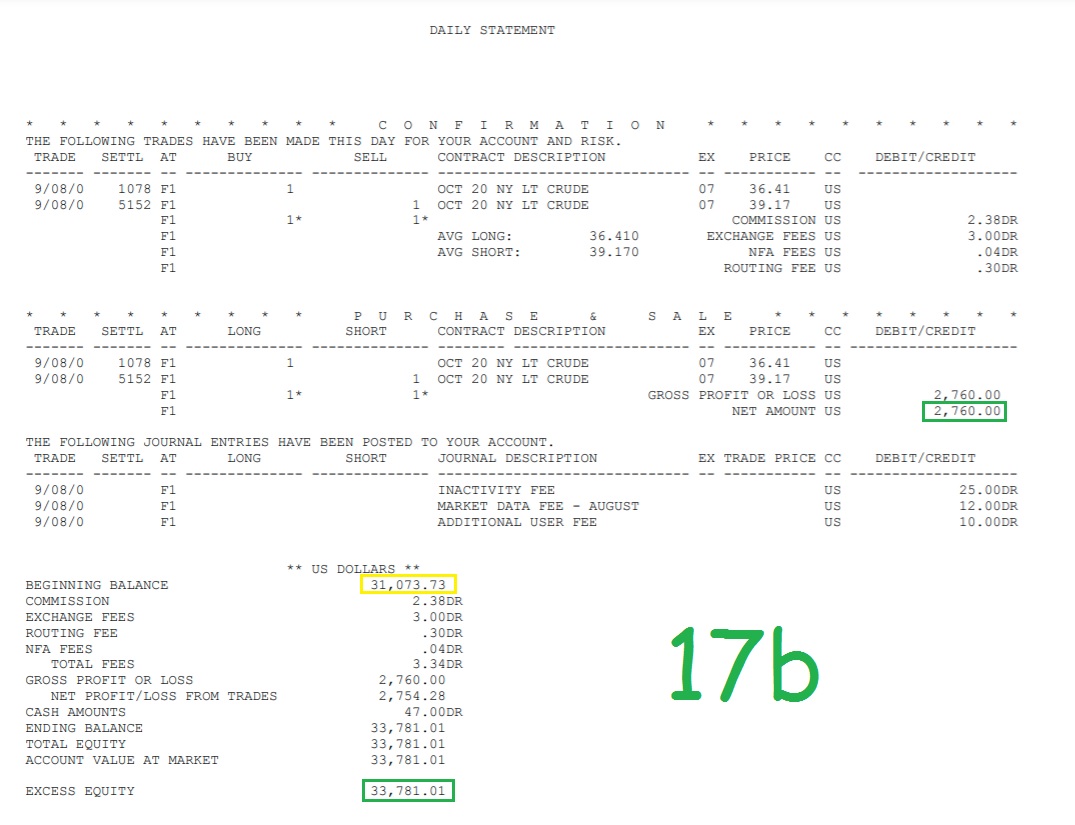

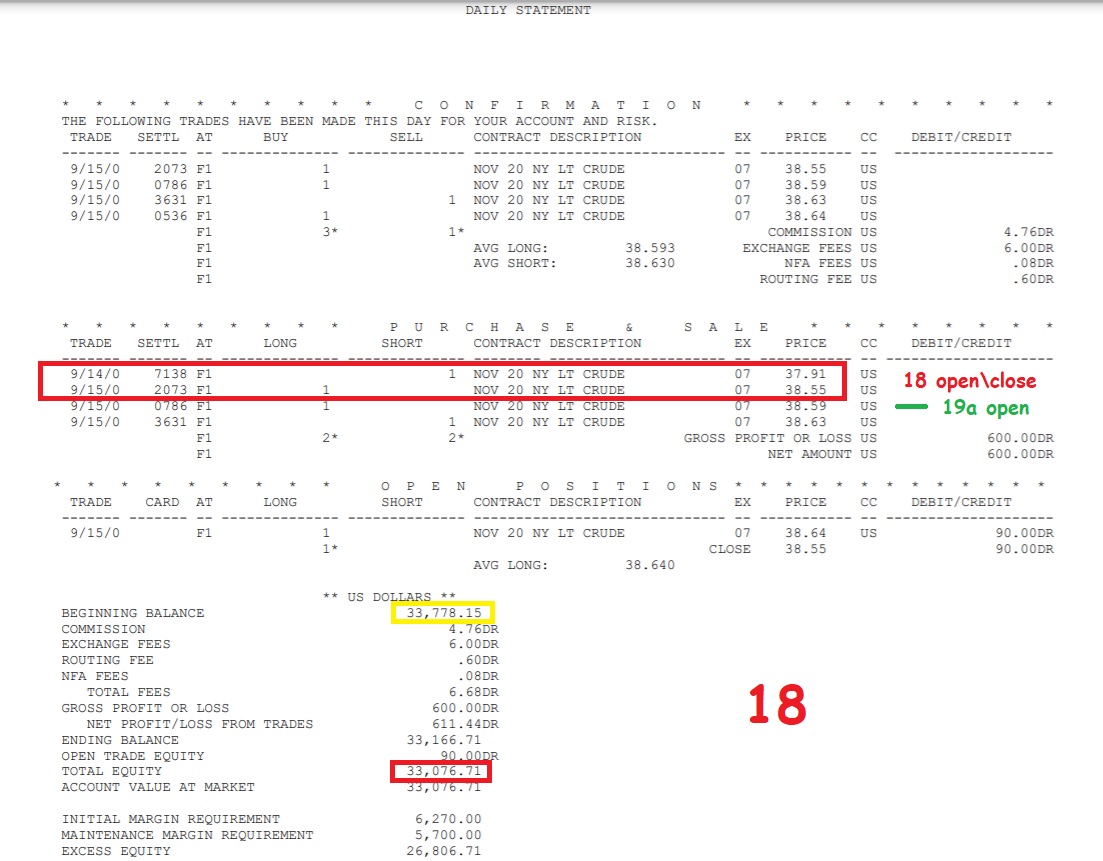

сентябрь 2020

Видео всех сделок 2020

Сделки за сентябрь и отчеты брокера по ним

Потеряли на последней сделке на $1000 больше из-за лишних сработавших стопов. В рынке было 3 стопа вместо одного (откуда они взялись это блокбастер с закрученным сюжетом не хочу даже углубляться в это, наш косяк при попытке вмешаться в работу робота руками).

Итого по сентябрю заработали +$3000 на контракт. Net profit +$7200 (+29%|$25000) с начала 2020 года.

На данный момент (4 октября 2020) зашортили нефть WTI по цене 38.34 и сидим в этой сделке.

Всем успехов!

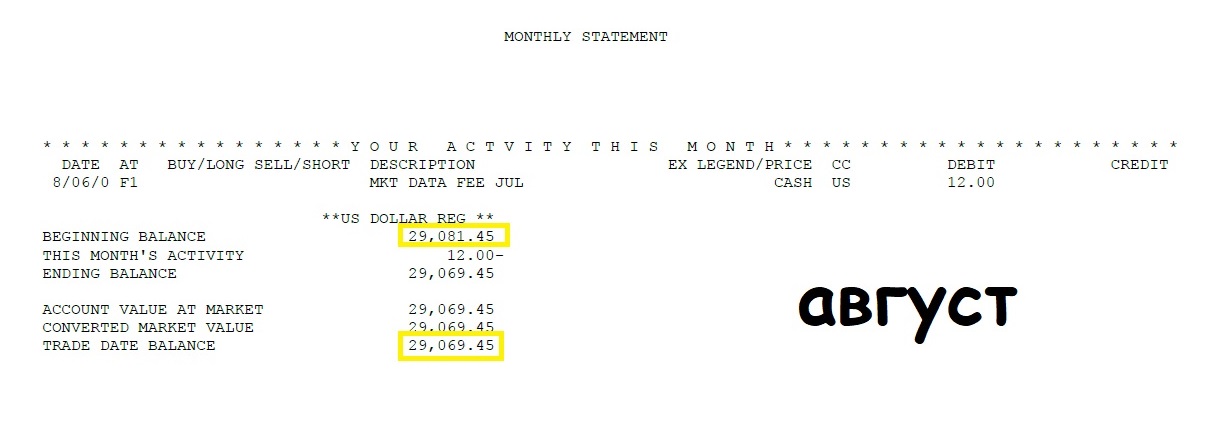

август 2020

Видео всех сделок за 2020 год

В августе сделок не было — цена двигается в большом боковике несколько месяцев, не давая поводов к возникновению дисбаланса спроса и предложения.

Но в начале сентября, перед празднованием дня Труда в Штатах ситуация резко изменилась и появился дисбаланс в продажи. Фундаментально этот дисбаланс связан с распродажами американского рынка в целом, а также выходом из лонговых позиций перед праздниками. Спекулятивно я вижу мощный шортовый импульс, для меня тренд очевиден и он в шорт. Робот зашортил рынок нефти по 41.56 в пятницу и закрылся по 39.55 на выходные, сегодня ночью переоткроется и будет держать шортовую позу до целей системы. Посмотрим с каким настроением выйдут спекулянты на рынок во вторник.

*********

Работаем над портфелем стратегий.

Всем успехов!

Июль 2020

Сделки 2020

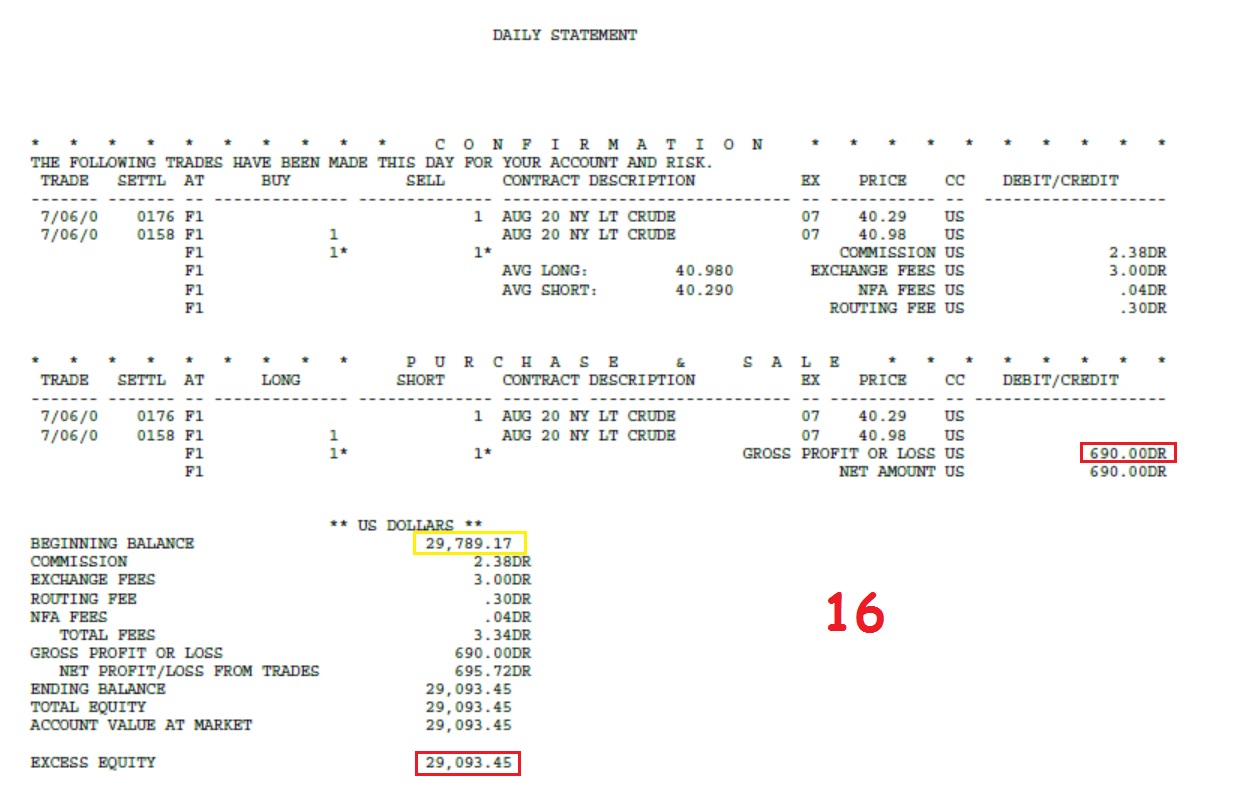

В сделку №16 робот не мог войти изначально, так как этот тип сделок относится к логике последних изменений и корректировок робота от 5 июля 2020. Поэтому когда мы запустили новую версию робота и увидели сделку, то разрешили роботу подхватить её (до стопа оставалось 70 тиков, а тейк был в районе 400 тиков).

Недавно мы вносили серию заключительных изменений в основную логику входа/выхода в сделках, в связи с усилением безопасности стратегии и реализации ReOpen сделок через выходные (не держим сделки через выходные) и некоторые изменения приводят к образованию условий для входа на исторической ретроспективе в местах, где у старой версии точки входа не было. Соответственно на момент 24 июня робот был старой версии и у него такой точки входа не было. Итоговое видео сделок записывается в бектестере со свежей версией стратегии, сделки проведенные на реальных торгах я подкрепляю стэйтментом брокера. Ранее я писал, что больше изменений в логике стратегии А2 не будет это полностью законченный автоматизированный продукт.

За 7 месяцев удалось заработать + $4081 на каждый контракт. При initial depo $25000 на 1 контракт получаем +16% к депо.

В июле была всего одна сделка №16. По текущую дату — 13 августа 2020, нет прогноза по дисбалансу на рынке нефти, котировка двигается в очень большом аукционе 34.66 — 41.63 и не дает поводов торговать. Ждем дисбаланс.

*********

Прошлый месяц не удалось приступить к оптимизации стратегии А6, грубую статистику которой я анонсировал в мае — то у программиста нет времени то у меня. В конце сентября думаю будет готова.

Всем успехов!