Отчет: март 2023

1. ЭТАЛОН (А10) — закрывает в марте 19 сделок и зарабатывает + $2 992 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — обрезанная в два раза версия Эталона, повторяет в точности Эталон но теряет и зарабатывает в два раза меньше. Минимальное депо $15 000.

Сделки Эталон MINI за март

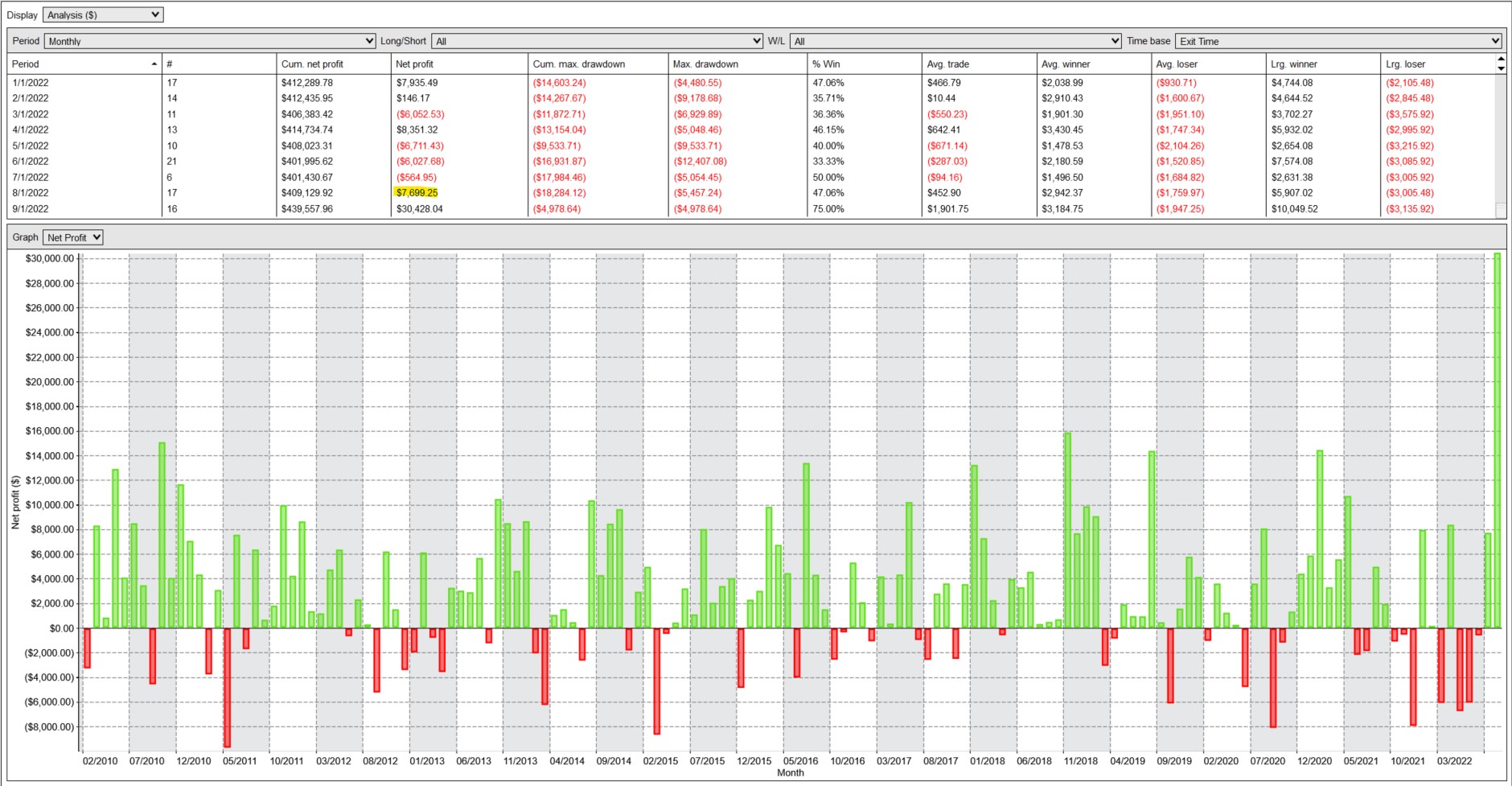

Итак, публичный счет совершает 19 сделок в марте и приносит + $1 417, что составляет +7% от начального депо $20 000. Итого: через 23 месяца торгов терпим просадку ~11%, теряя ~ $2300

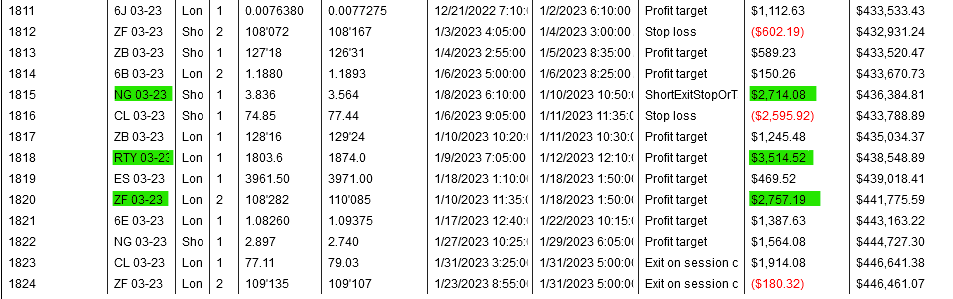

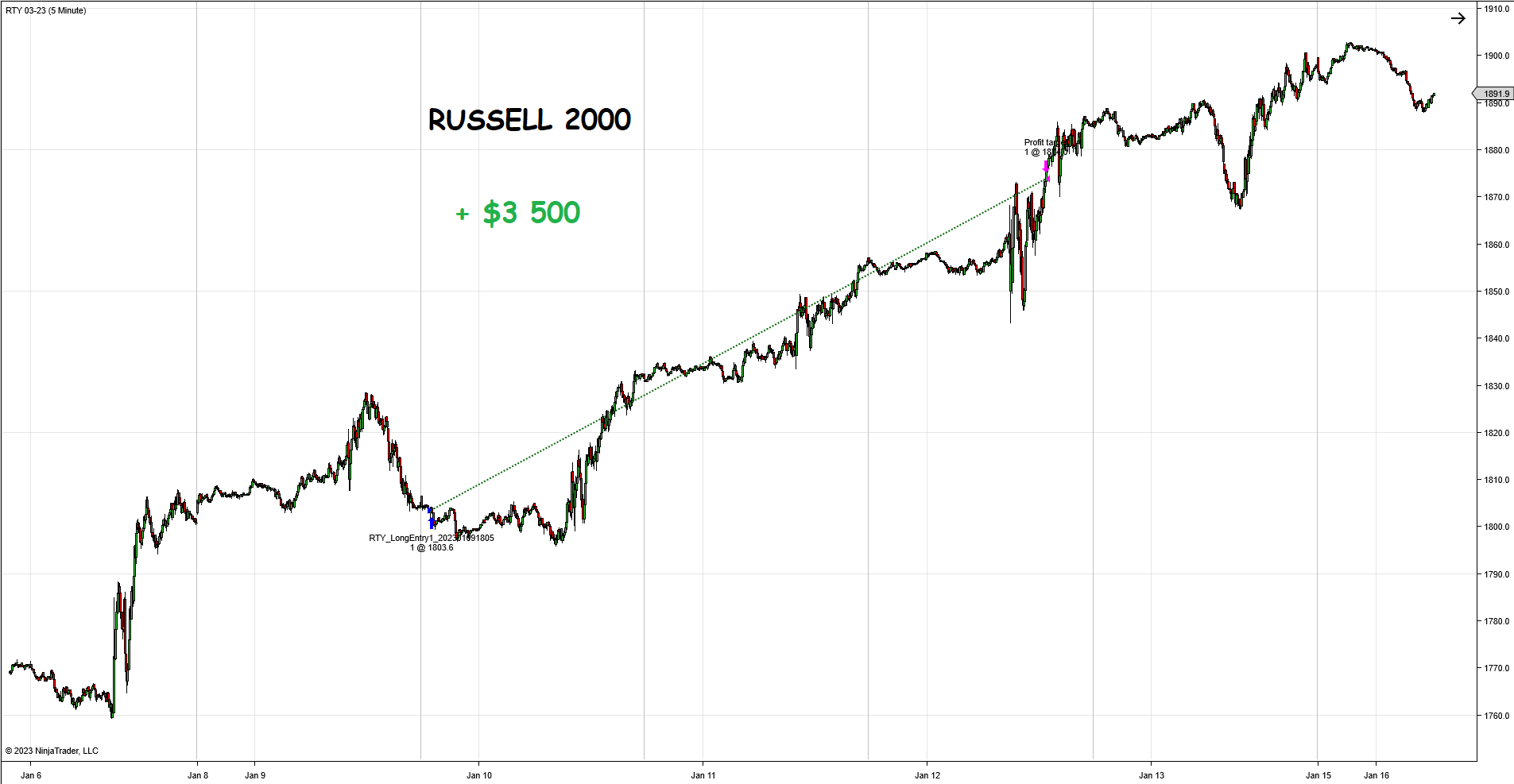

Затащившие сделки

Всем успехов в торгах!

Отчет: февраль 2023

Follow my instagram statement (pls, click the instagram pic below)

1. ЭТАЛОН (А10) — закрывает в феврале 35 сделок и теряет — $3 557 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — новый портфель, обрезанная в два раза версия Эталона, повторяет в точности Эталон но теряет и зарабатывает в два раза меньше. (подробно об этом в лонгриде ниже). Минимальное депо $15 000. На последних двух картинках выше и следующей картинке ниже ЖЕЛТОЙ линией отмечен уровень входа публичного счета в стратегию.

Сделки Эталон MINI за февраль

Итак, публичный счет совершает 16 сделок в феврале и приносит + $3 622, что составляет +18% от начального депо $20 000. Итого: через 22 месяца торгов терпим просадку ~18%, теряя ~ $3700

Теперь хочу внести некоторую ретроспективу «было-стало», дабы внести ясность в существенные изменения которые были внесены в феврале 2023 года и сразу же дали отличный результат.

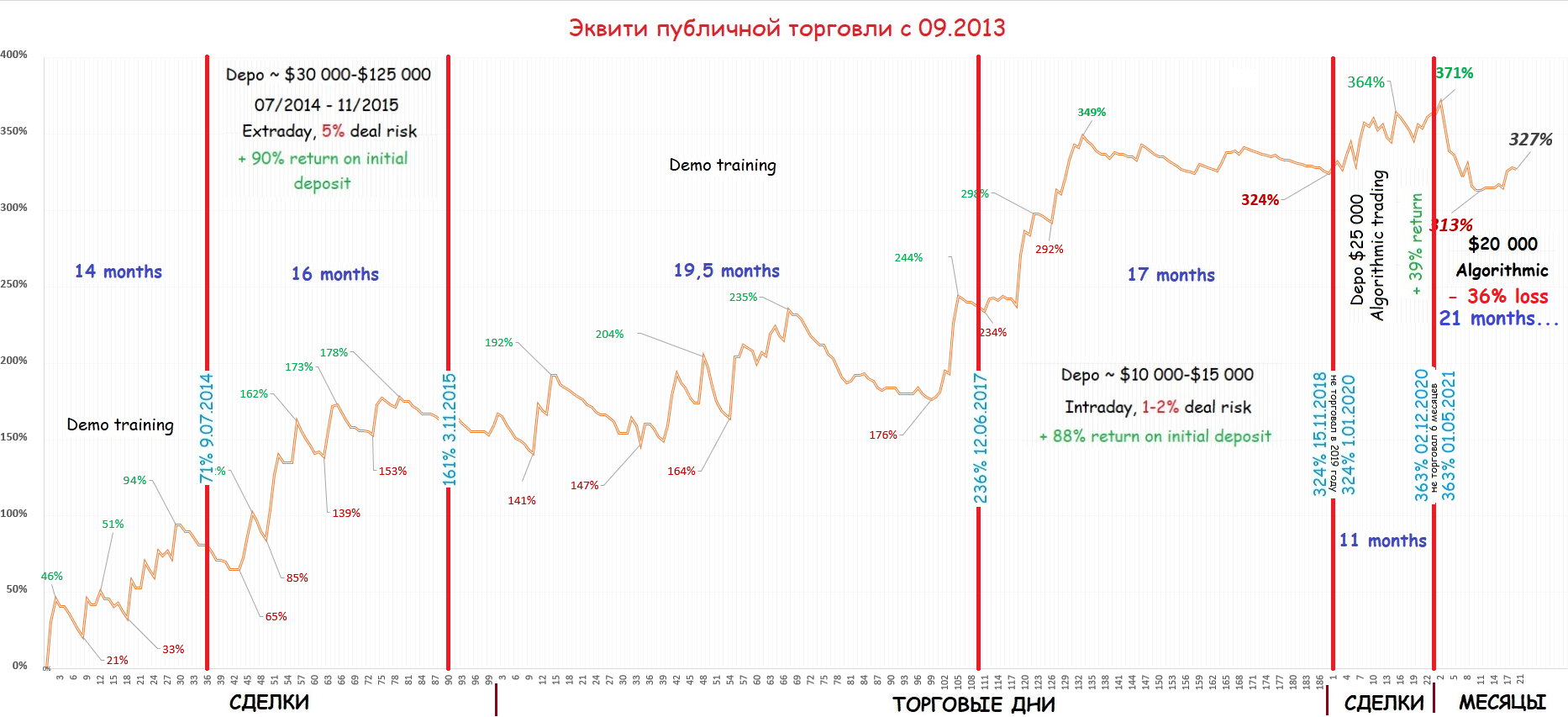

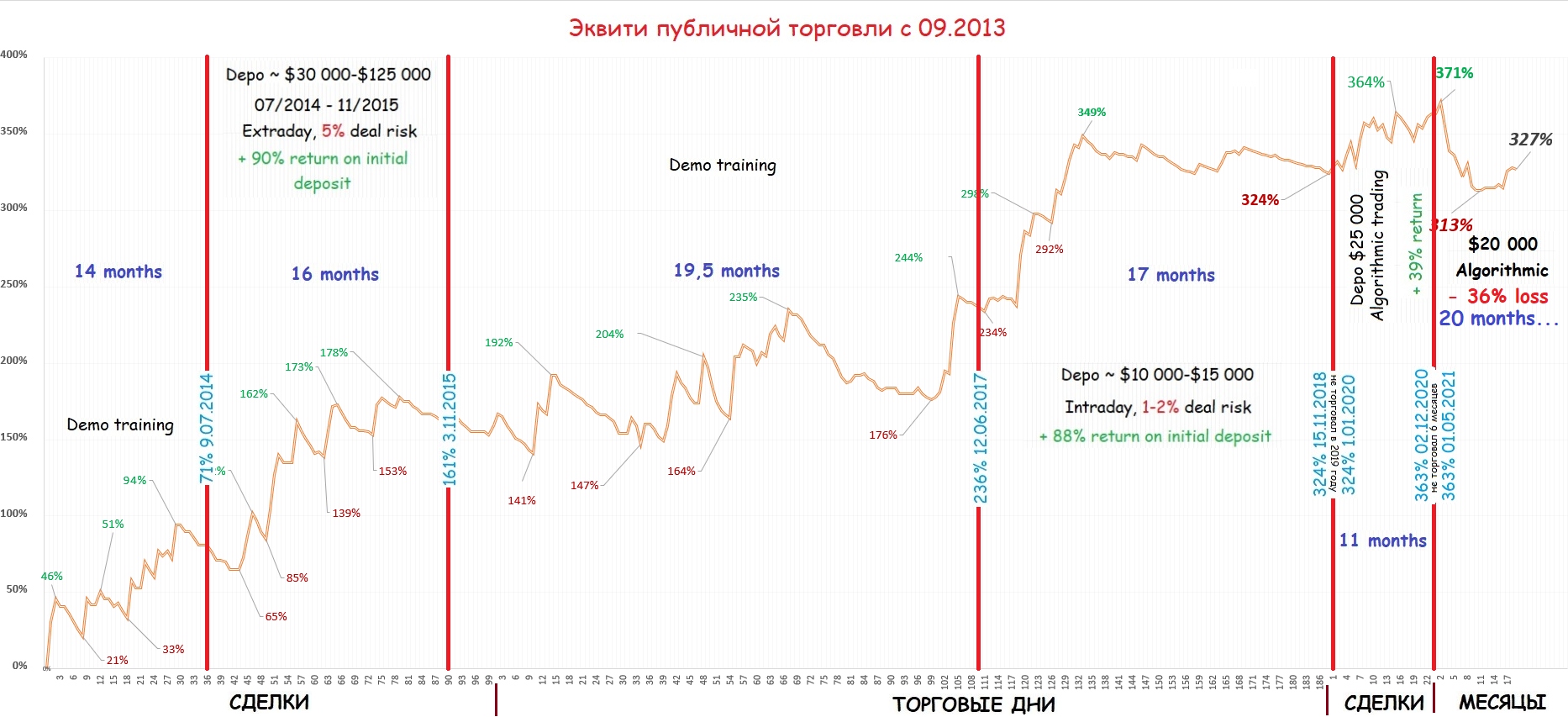

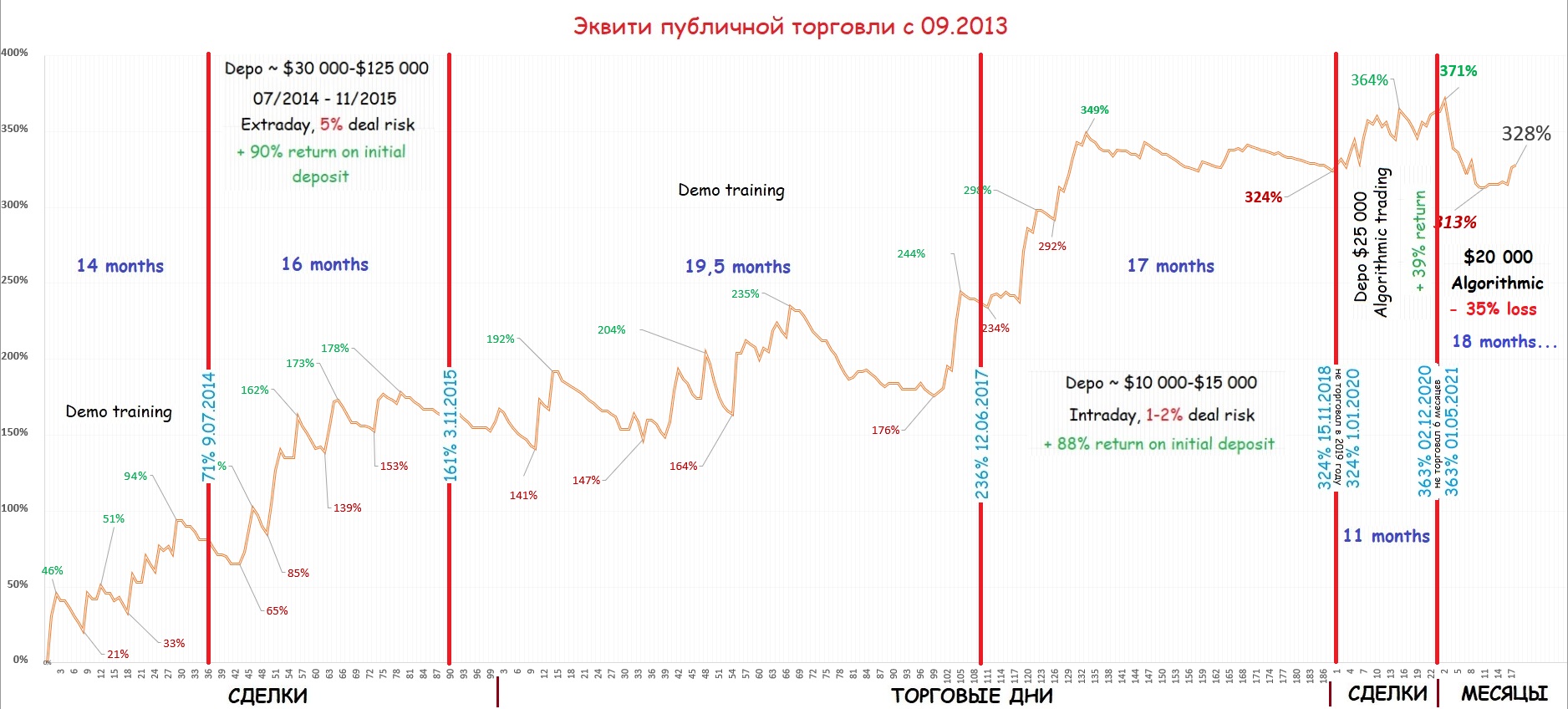

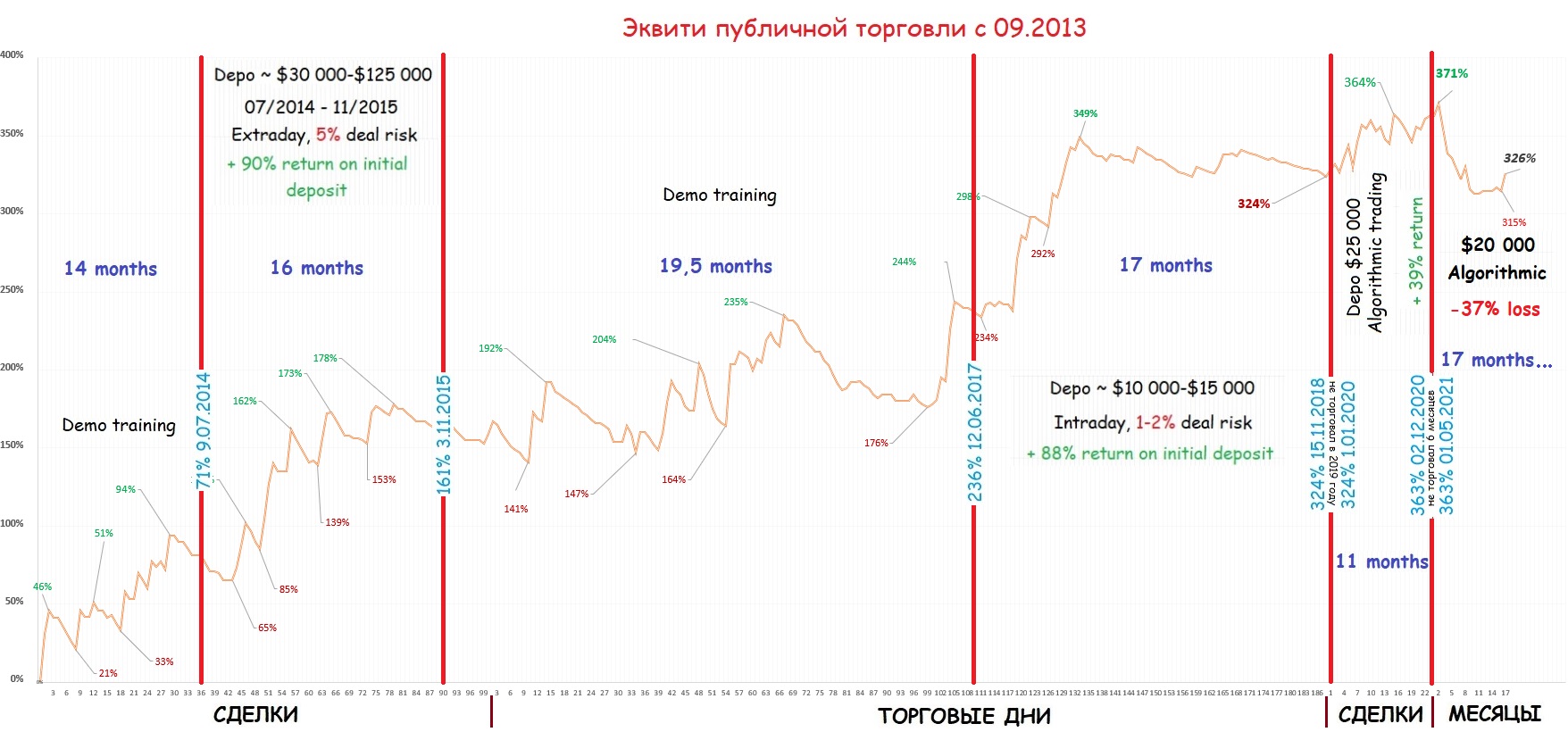

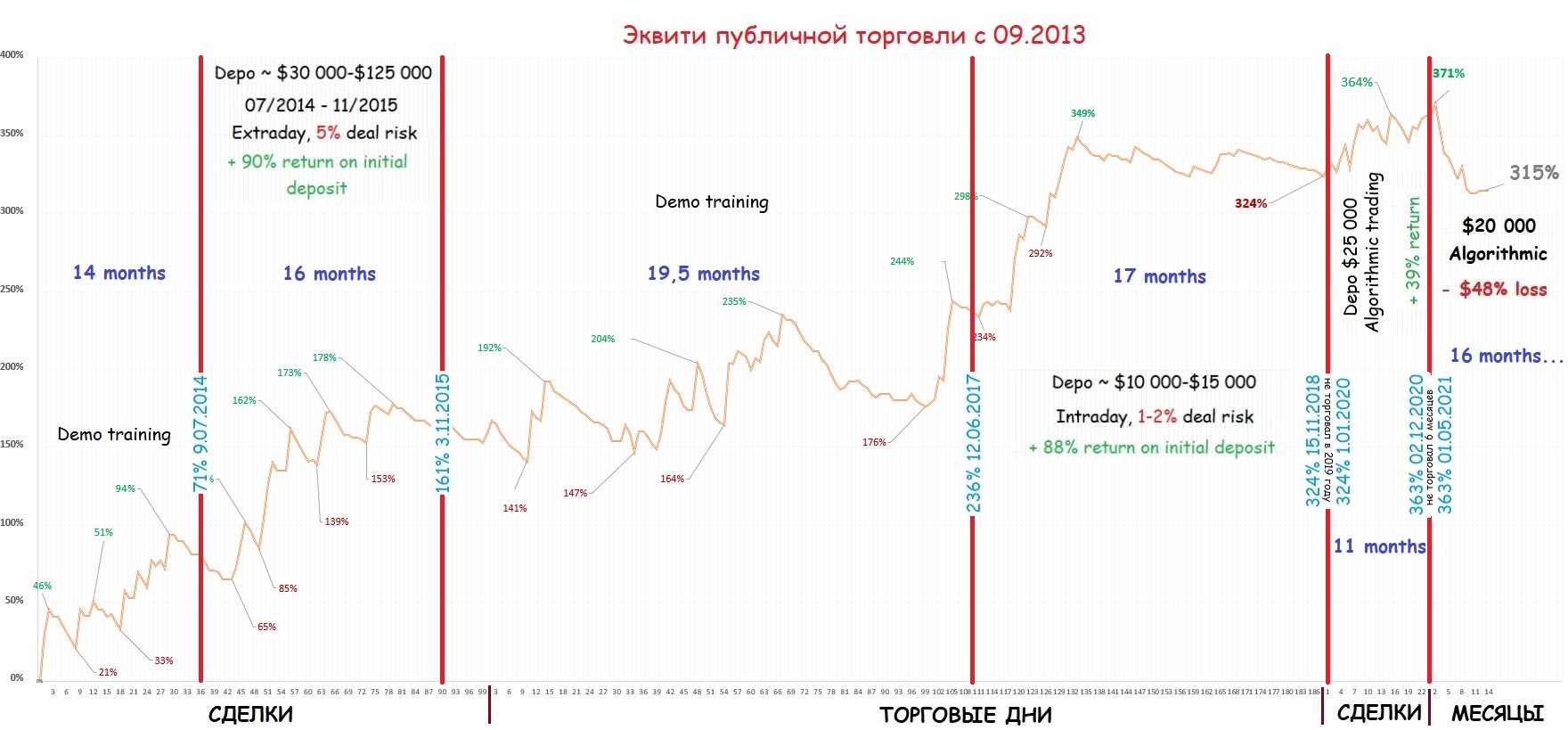

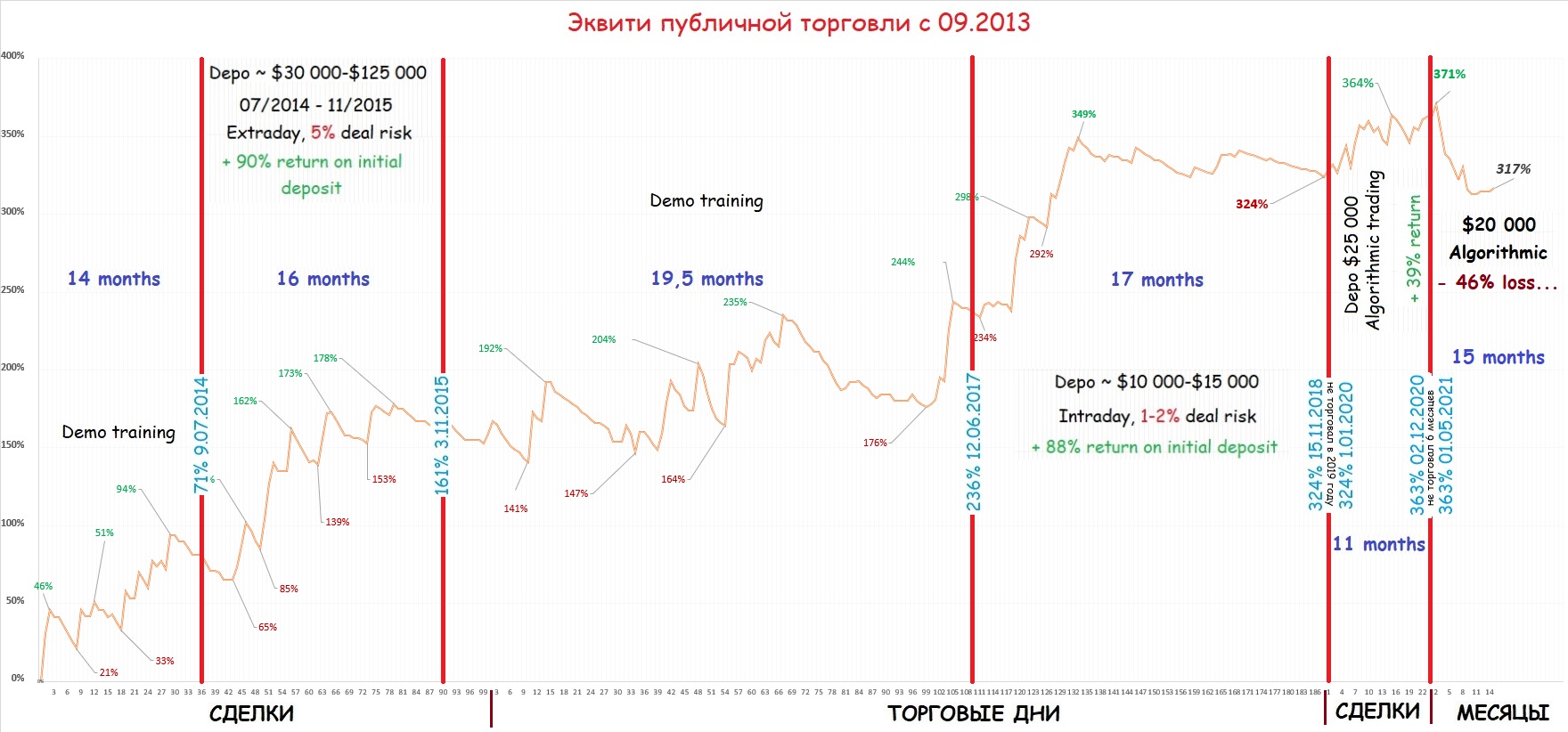

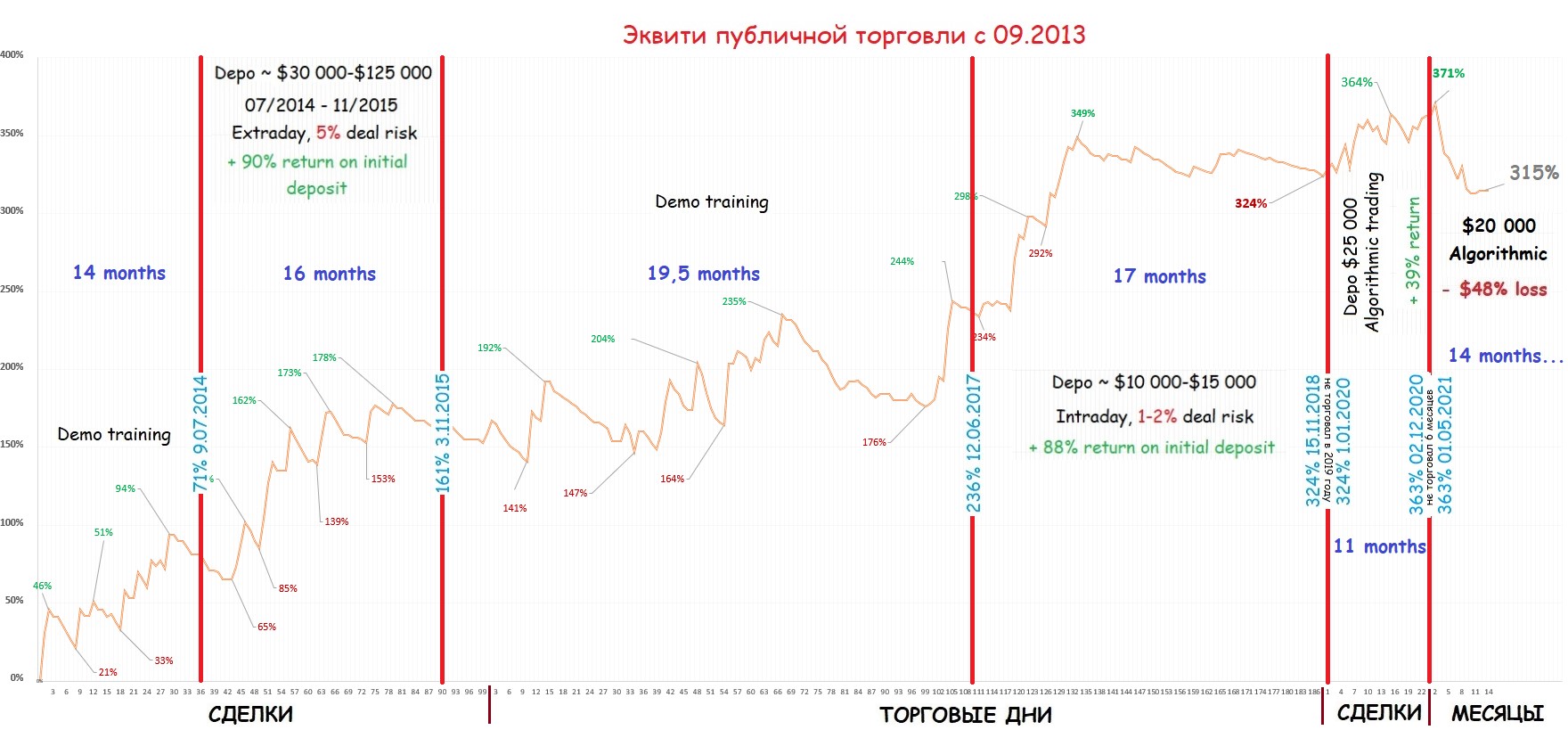

Итак, что мы имеем на текущий момент: в конце 2018-го года я закончил торговать руками и принял решение заниматься алгоритмическим трейдингом. Совместно с программистом, который был моим учеником мы решили написать индикатор, учитывающий базовые вещи на которых я строю свой анализ котировок финансовых инструментов и вокруг которого в дальнейшем будут строится алгоритмические торговые стратегии. Весь 2019-год мы посвятили разработке индикатора и написанию первого робота на его основе. В 2019 году я вообще не торговал.

Процесс шел не очень быстро (да и сейчас мы уделяем разработке не больше 2-3 часов в неделю), так как программист вкалывает как «папа Карло» на основной работе, а я в декабре 2018-го учинил переезд с Урала в Краснодарский Край ну и весь год продавал там покупал здесь, метался между Краснодаром и Сочи (я теперь знаю весь рынок недвижки КК и это тот ещё адок), обустраивался в общем…

К августу 2019-го у нас тем не менее был написан робот по очень сложной, среднесрочной торговой стратегии А2 и мы, поколупавшись с ней и с самим индикатором до конца года, запустили её с 1 января 2020-го на $25 000 депозита. Публично на Смарт-Лабе я начал вести отчеты торгов с этого поста.

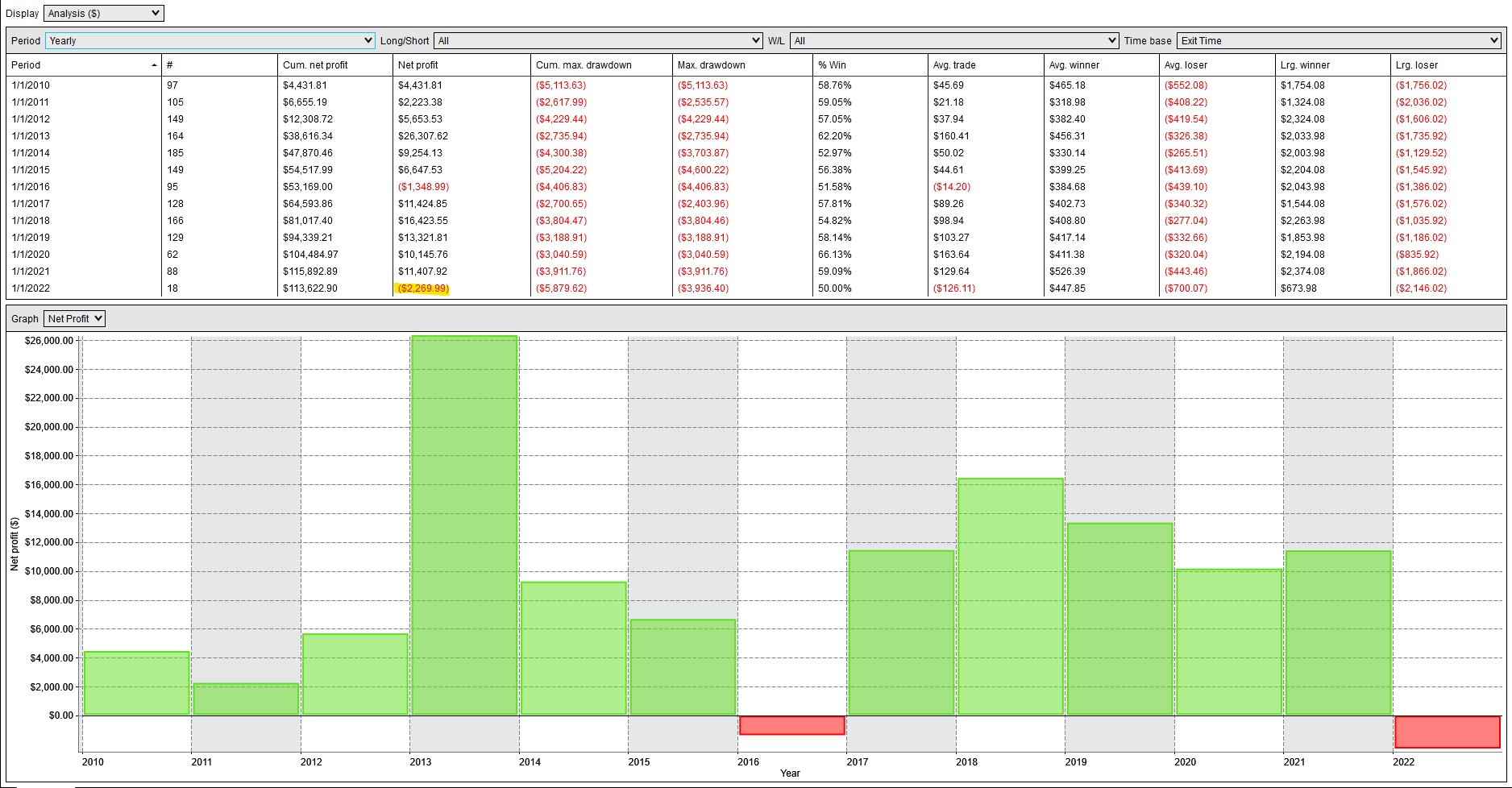

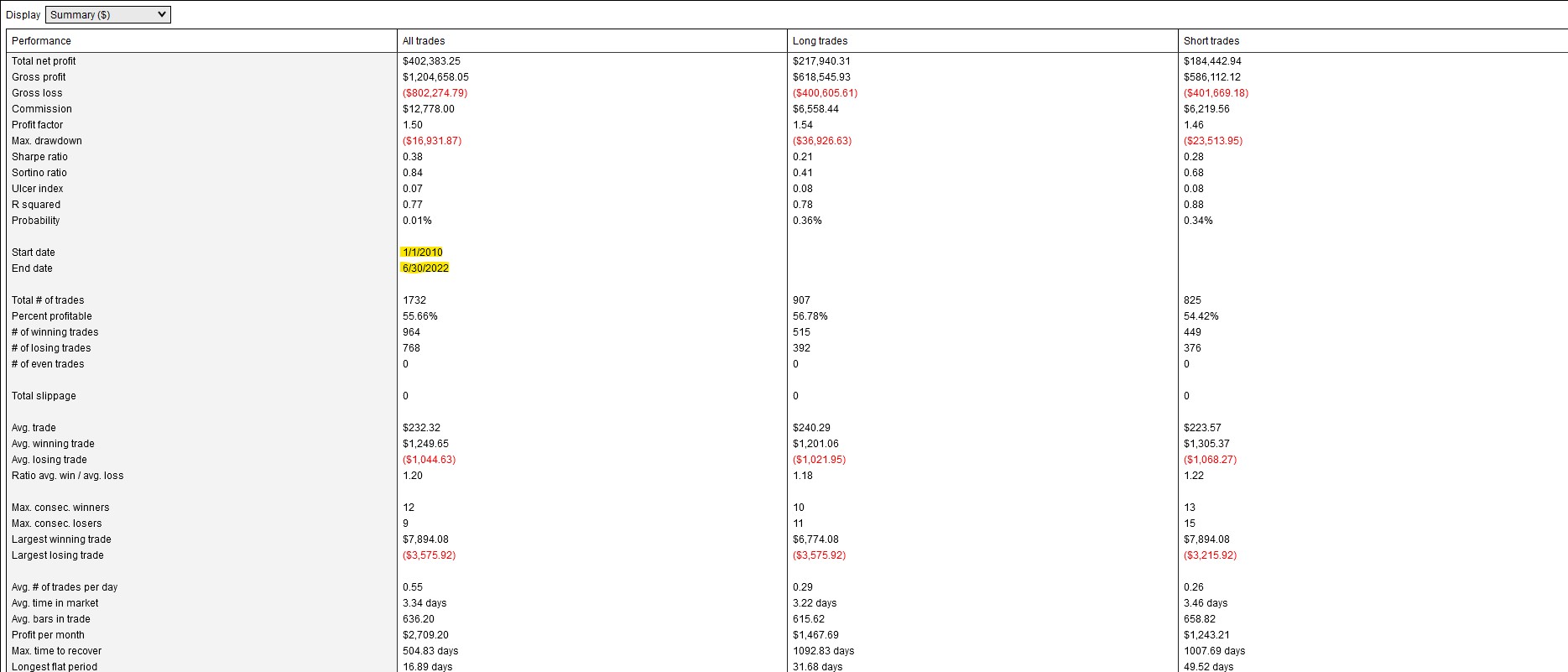

На тот момент робот выглядел таким образом:

По результатам публичной торговли в 2020-м году он заработал +$9700 прибыли на вложенные $25 000 (+39%):

Было принято решение масштабировать его на несколько ФИ, так как торговал он исключительно техасской нефтью (CL wti) на тот момент. Мы начали это делать и в процессе поняли что сама стратегия настолько сложная, что для начала надо бы сделать что-то попроще основанное на одном паттерне и легко масштабируемое при этом, запустить портфель и пока он будет торговать мы «за кулисами» будем делать спокойно что-то более сложное и доходное.

Окей, на любом рынке существует два основных движения (это база!!): импульс (дисбаланс) и баланс. Мы взяли два паттерна на основе импульса один консервативный другой агрессивный и сделали несколько портфелей на 12 ФИ.

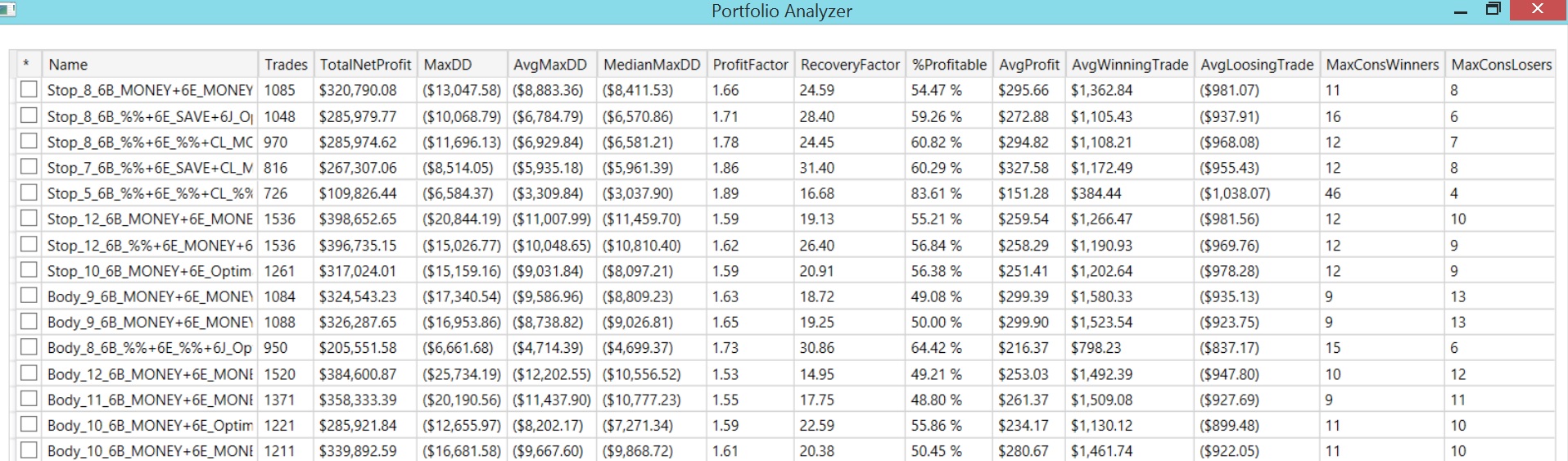

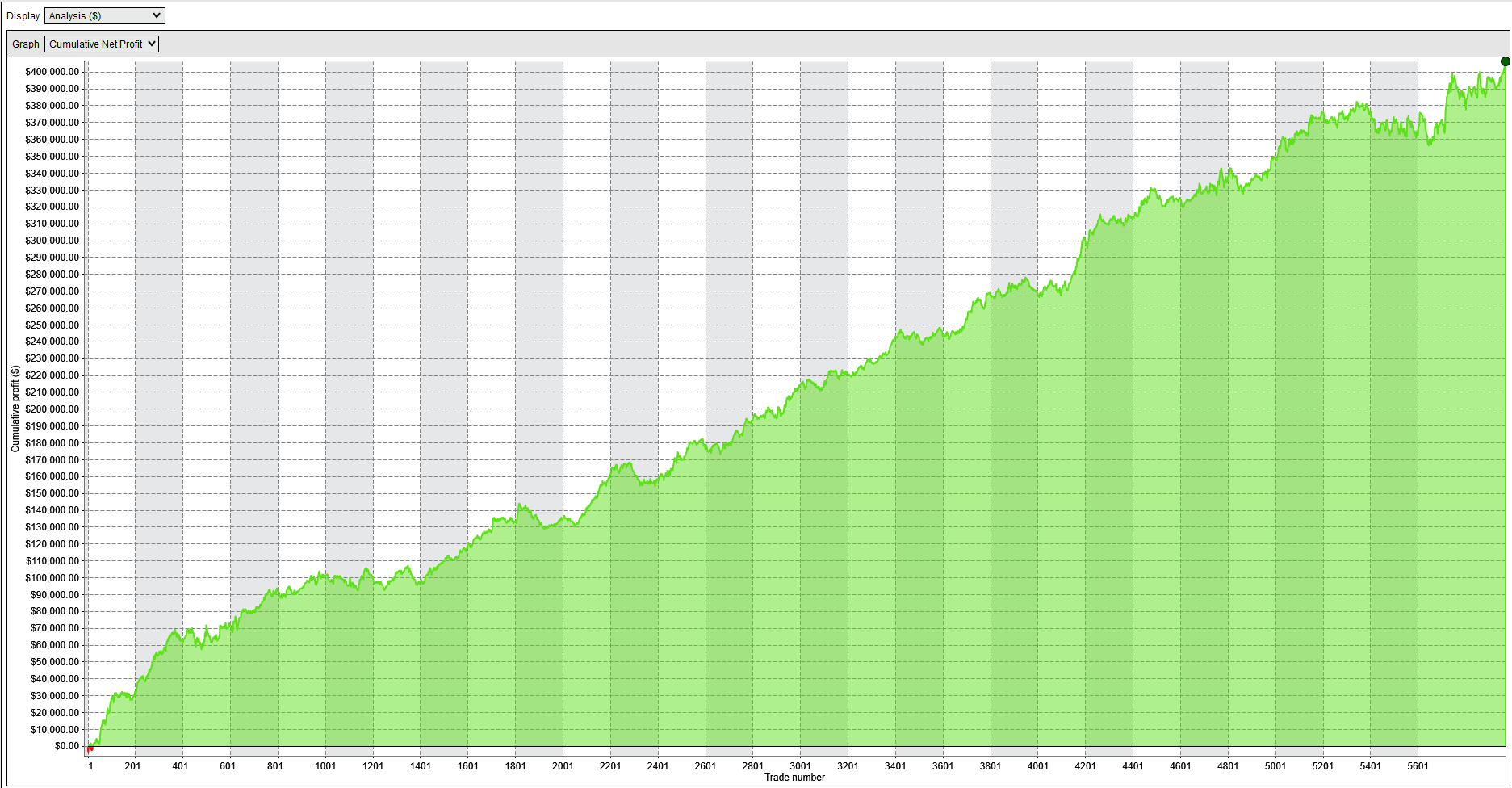

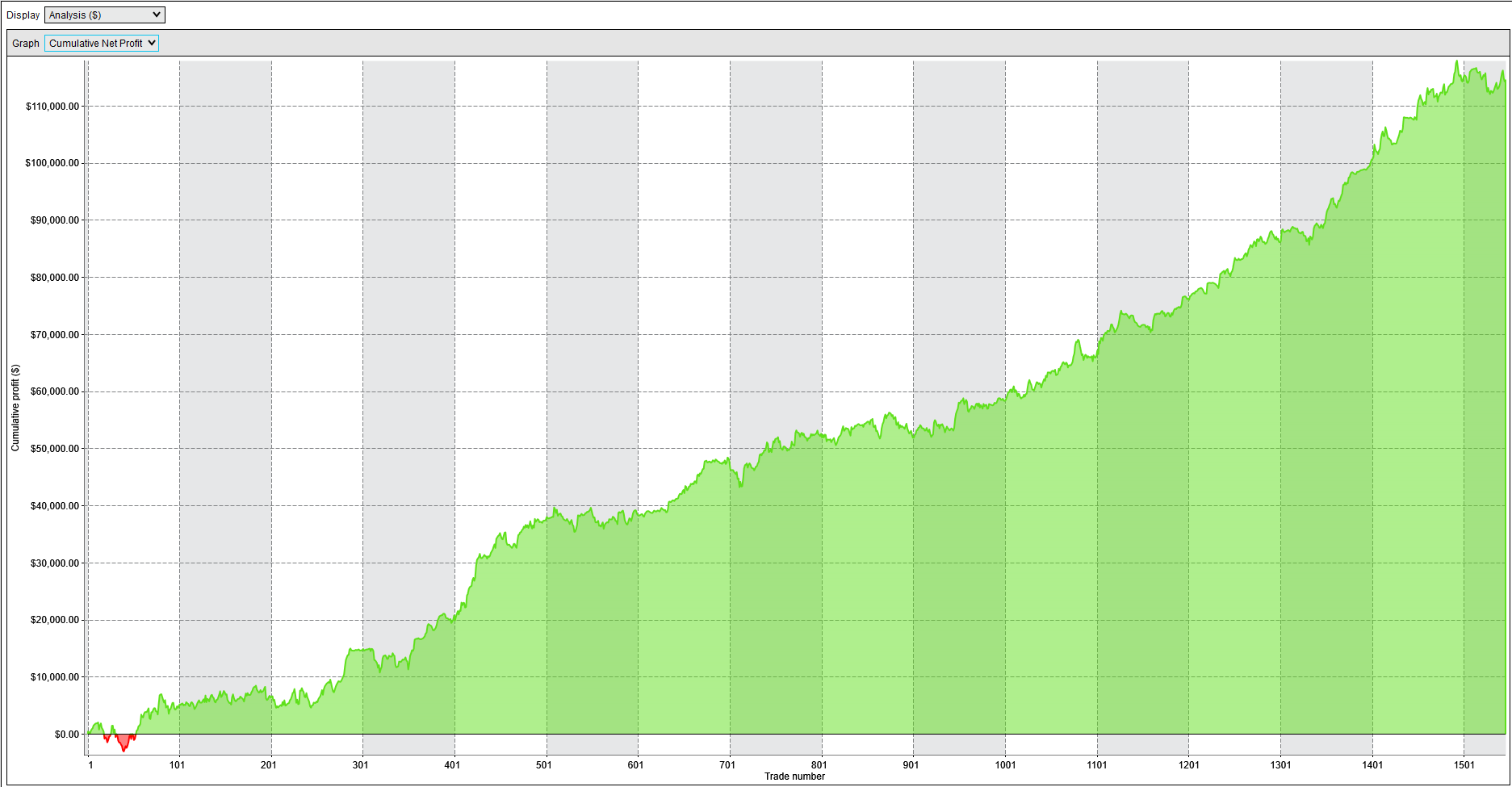

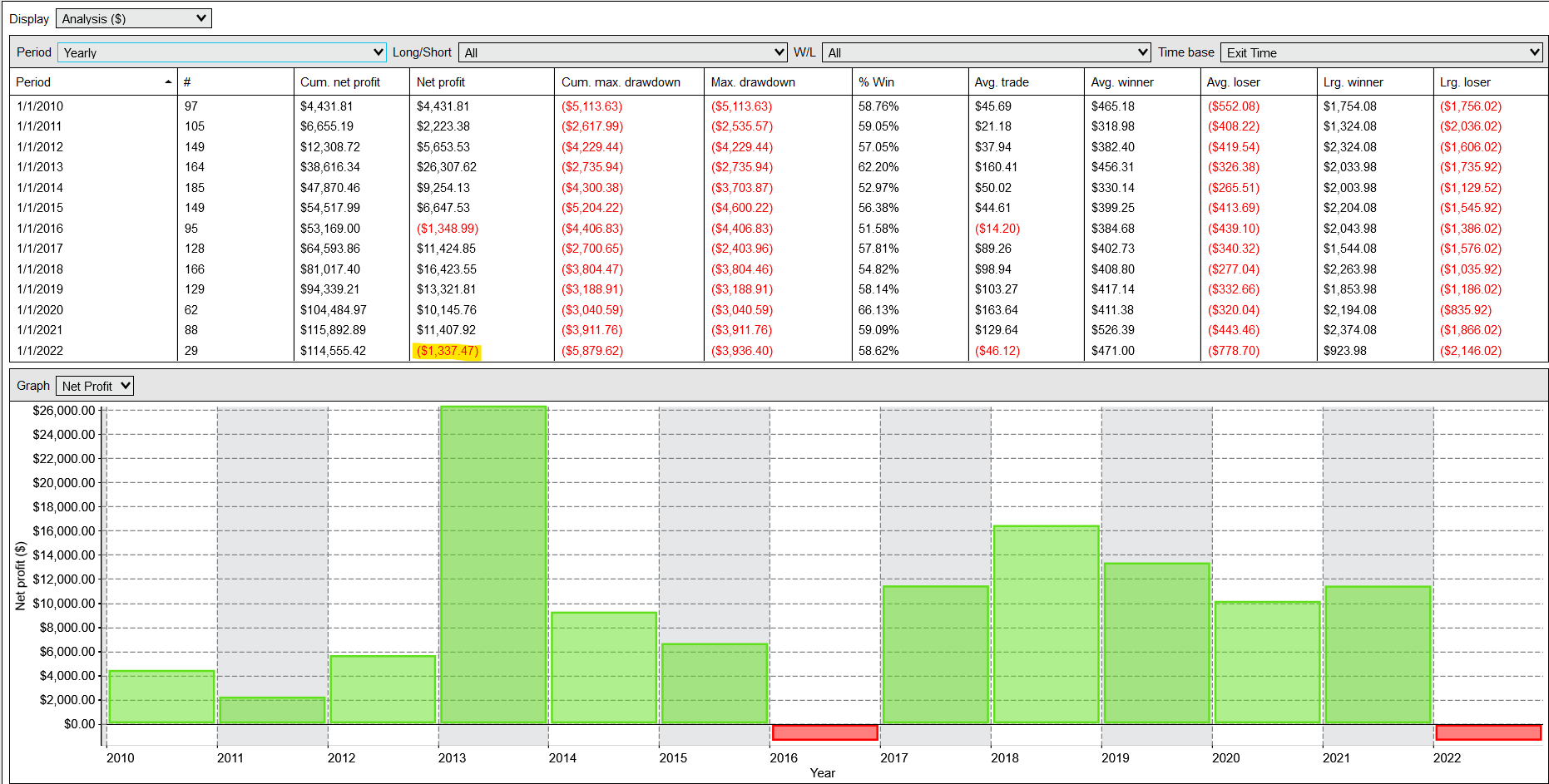

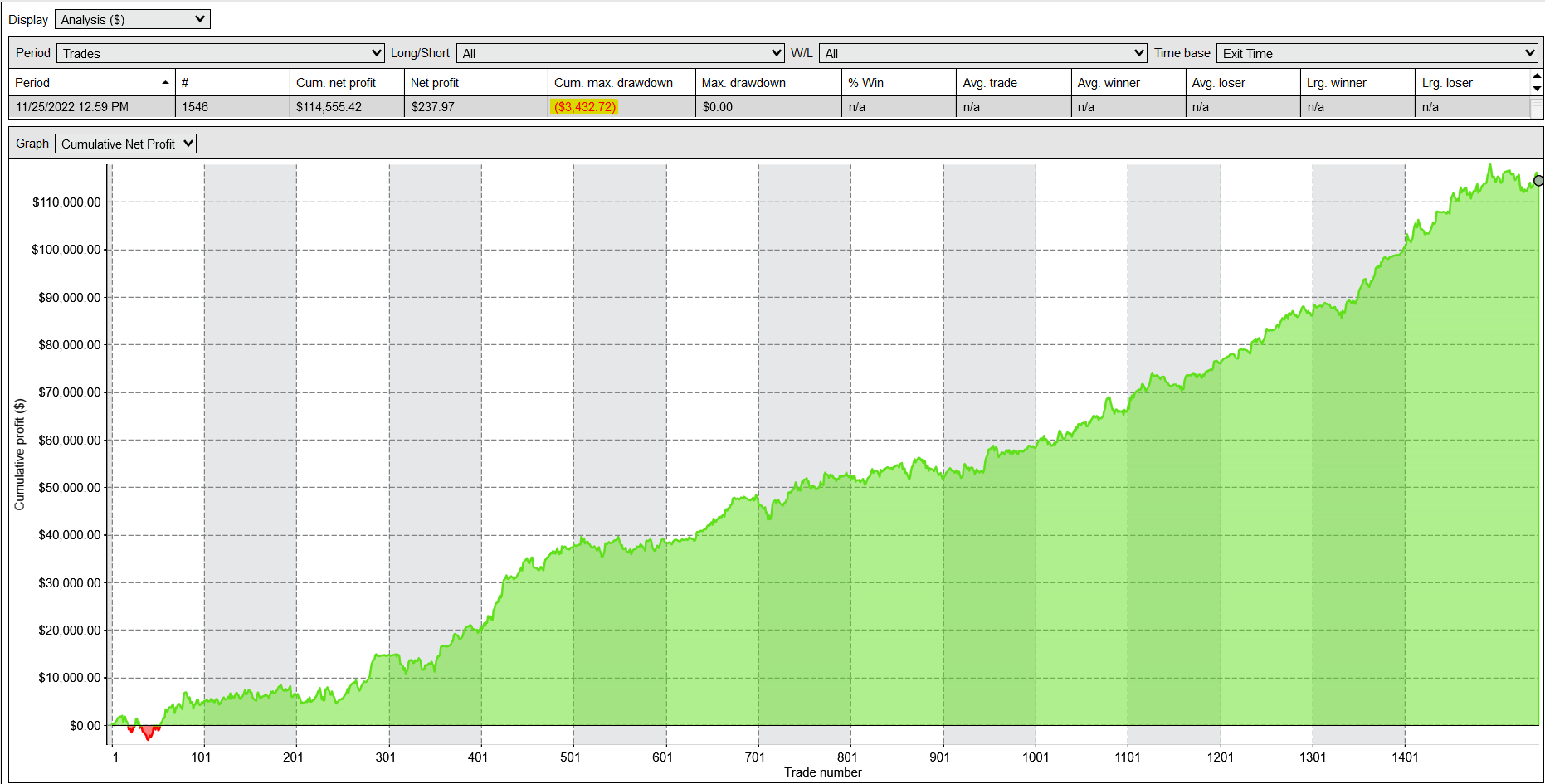

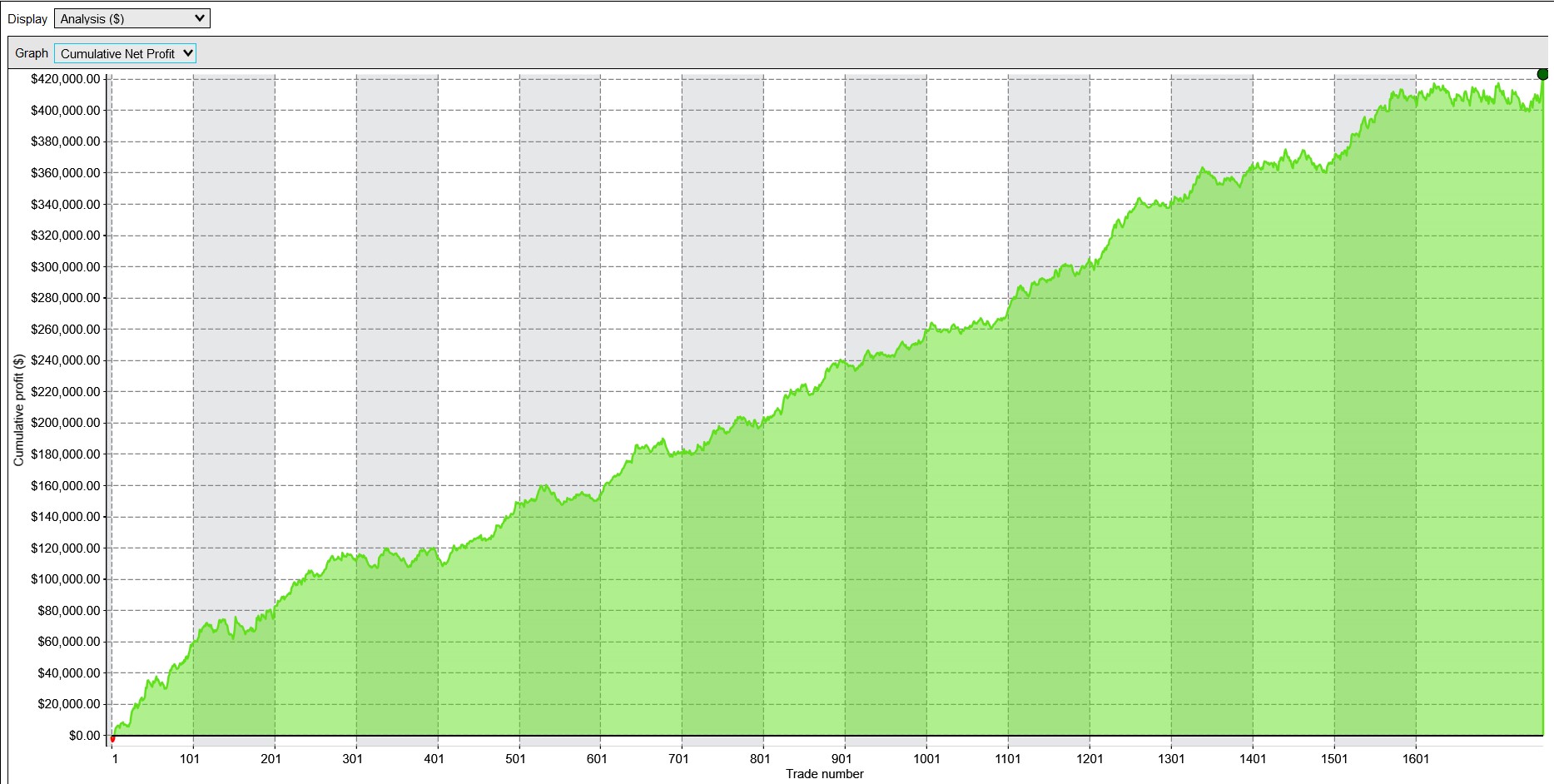

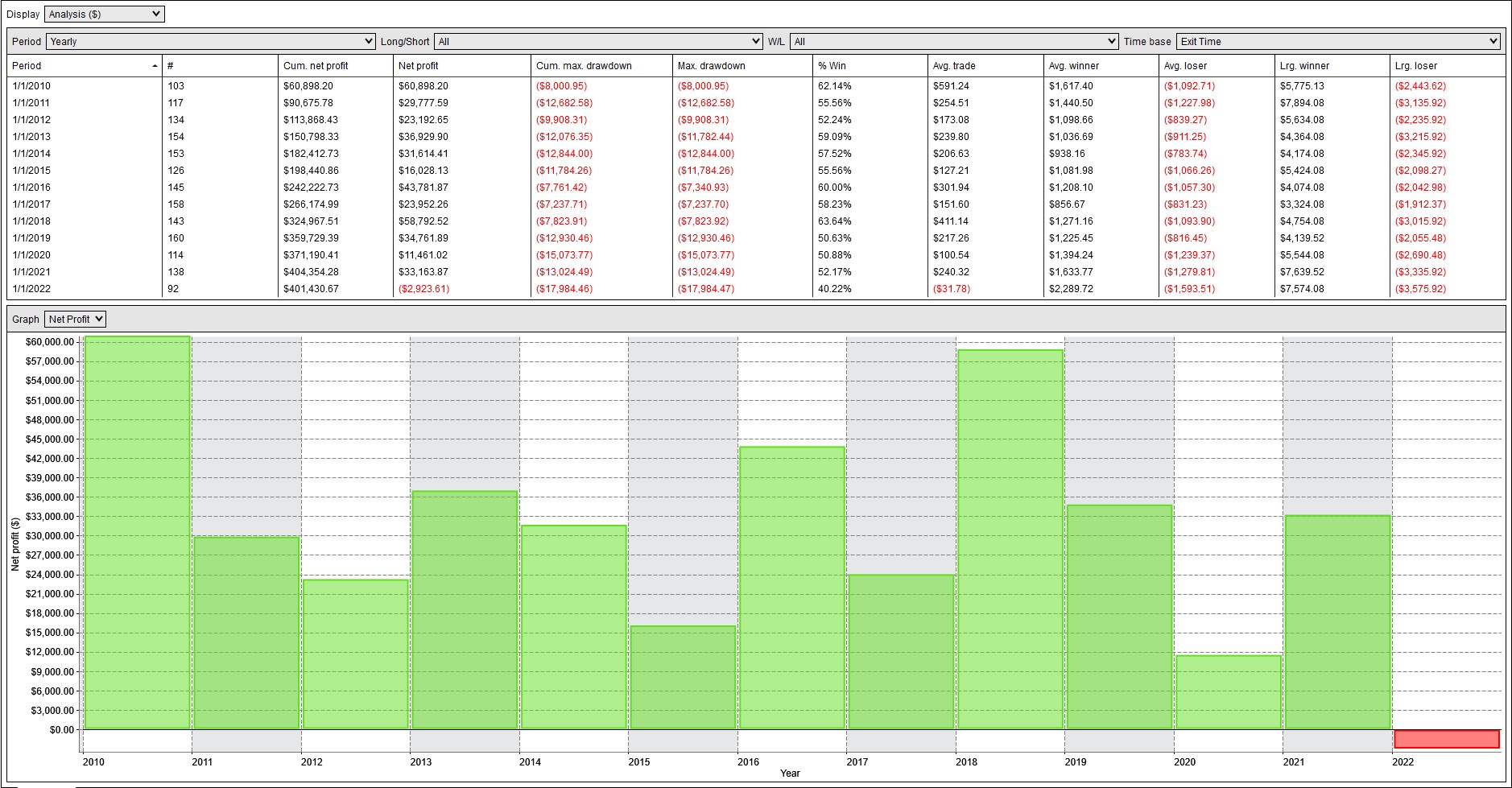

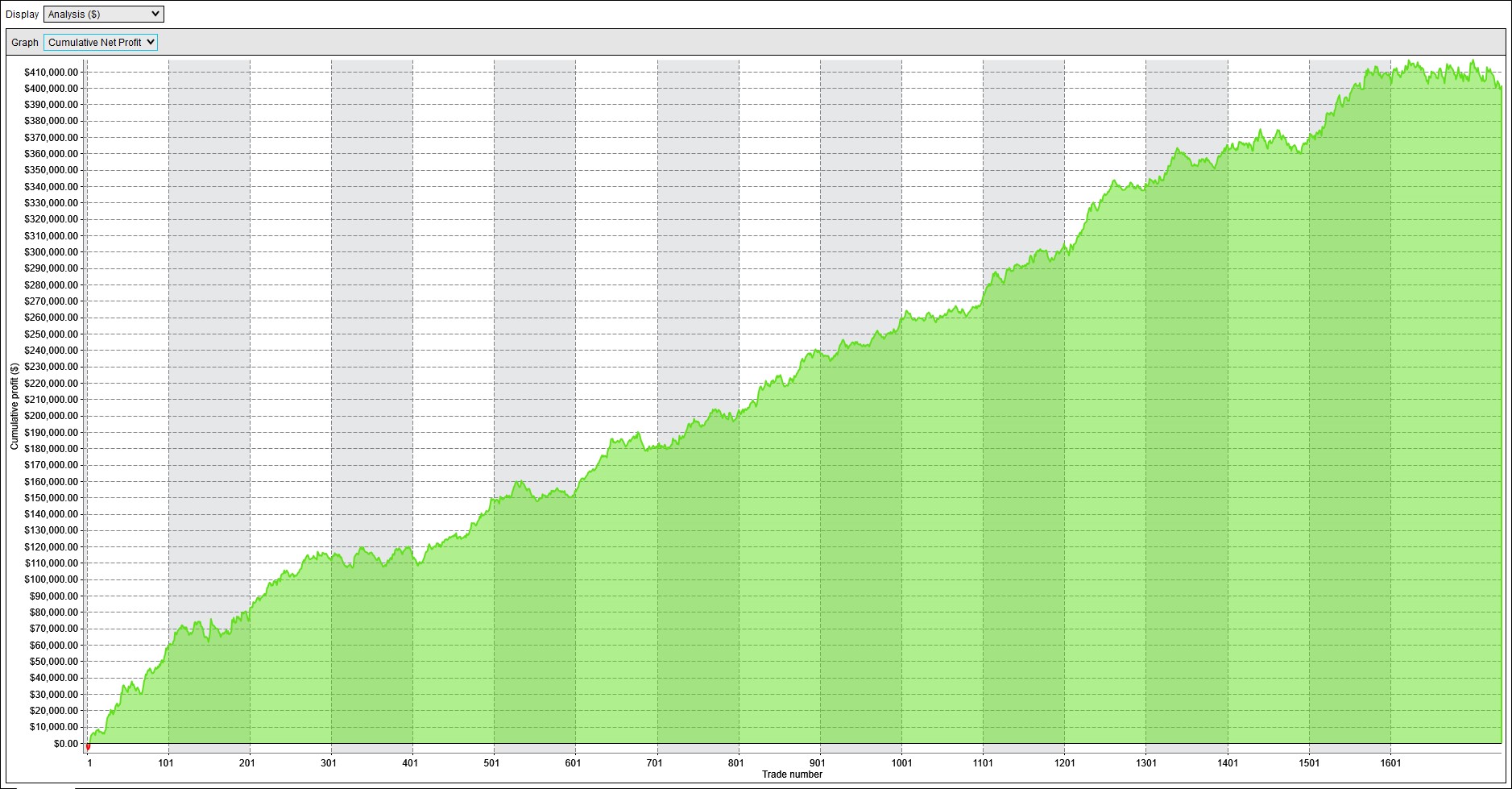

Самый крутой я назвал Эталоном:

На тот момент мы имели в своём управлении счёт $20 000. И тут я совершаю ОШИБКУ!!! которая обернулась в итоге 2 годовой просадкой из которой мы до сих пор не вышли))

Пишу в посте на Смарт-лабе 1 июня 2021-го:

Депо при подключении на хаях я бы брал $40 000 на контракт. Если входить на просадке $7-10 000 то депо $20-25 000). На момент 1 мая 2021г просадка по ЭТАЛОНУ была ниочем ($3000 из минимальных $7000), фактически он находился на пике Эквити и лезть в него $25 000 на 1 коня было бы абсурдно.

Но зато в этот момент просадка по одному из портфелей «поддержки» вышла на свою необходимую величину + сам портфель был то что нужно для счетов $20 000-25 000. Мы подключили к нему несколько счетов $$$20-30 000 и затихарились… В итоге ЭТАЛОН делает за май 7 сделок и $10 000 (на БУМАГЕ), а портфель «поддержки» (на котором счета инвесторов) 2 сделки и $4 (да да БЕЗ НУЛЕЙ, просто четыре бакса АХАХАХАХА). Вот это начало! Кнопка БАБЛО активирована, СЭР! )))))))))

Вместо того чтобы сидеть на заборе и ждать хорошей точки входа в Эталон, я подключаю счет к портфелю поддержки, который сразу начинает нещадно лить из-за стратегии по нефти, задуманной в этом портфеле как локомотив, а по итогу остальные ФИ 6 месяцев компенсировали огромную просадку вызванную этим локомотивом. В то время как Эталон имея ту же самую стратегию нефти в своем портфеле компенсировал всю её просадку, вообще не заметив этого). По итогу на момент 1 ноября 2021

Портфель поддержки:

ЭТАЛОН:

Стратегия по нефти включенная в оба портфеля:

В итоге пишу в ноябре 21:

Стратегия по НЕФТИ учинившая погром на портфеле поддержки: имеет в составе портфеля $69 500 прибыли из $174 000 общего дохода, т.е. 40% всего профита. Изначально роль этой стратегии в портфеле — ЛОКОМОТИВ, который будет делать основную прибыль, а 7 стратегий по другим инструментам — караван сопровождения, поддерживающий локомотив при падениях и накидывающие сверх прибыль, когда локомотив прёт.

С момента подключения в мае 2021 года стратегия нефти приносит убыток около $12000, а стратегии поддержки в составе портфеля поддержки компенсируют $5000. Итог: мы имеем $7000 просадки (35% от $20 000), на публичном счете. ЭТАЛОН отбил убытки нефти ПОЛНОСТЬЮ

После этого в ноябре 21-го он теряет еще 6% от депохи ($20 000) и я решаю переключить счет на более безопасный портфель, чтобы медленно за 2022-ой год вылезти из просадки. В итоге волатильность на рынках существенно растет в 2022-м и новый портфель из-за фильтра по размеру риска пропускает кучу сигналов на вход и тошнит ЦЕЛЫЙ ГОД нихрена не зарабатывая и мотая нам нервы.

Пишу в начале февраля 2023:

решили отключить робота А11 от публичного счета по причине того что он не удовлетворяет условиям повысившейся волатильности на рынках с начала пандемии и до настоящего времени. Из-за того что у него установлен фильтр сигнала на вход по размеру требуемого на сделку риска, например это максимум $1750 по нефти (CL WTI), то он просто пропускает сигналы которые не проходят этот фильтр и все бы ничего, в принципе хватило бы и тех сигналов которые удовлетворяют риск, но в 2022 году он вообще уменьшил среднее кол-во сделок в 4 раза и тупо 4 месяца из 12 не совершил ни одной сделки, а в остальных совершал по 1-2. Никуда такое не годится. Он приподнял счет на ~ 8% от суммы на которой мы его подключили (~ $11 500) в декабре 2021 и на том спасибо. Пака

Далее там же пишу:

… мы в феврале доделаем и подключим к публичному счету робота который является почти точной копией Эталона, с одним лишь отличием что работать он будет на микро и мини версиях стандартных инструментов включенных в эталон)) Да да, наконец-то дошло) Таким образом мы сохраним структуру и логику Эталона полностью, уменьшив при этом требуемое минимальное депо в 3-4 раза, что удовлетворит риску стратегии на имеющееся депо $12 655 где-то в два раза даже в зависимости от просадки на которой будем входить. Кроме того нашлось наконец достаточно свободного от мирских дел времени чтобы в принципе продолжить заниматься роботами, будем пробовать сделать что-то лучше Эталона и под меньшие депохи.

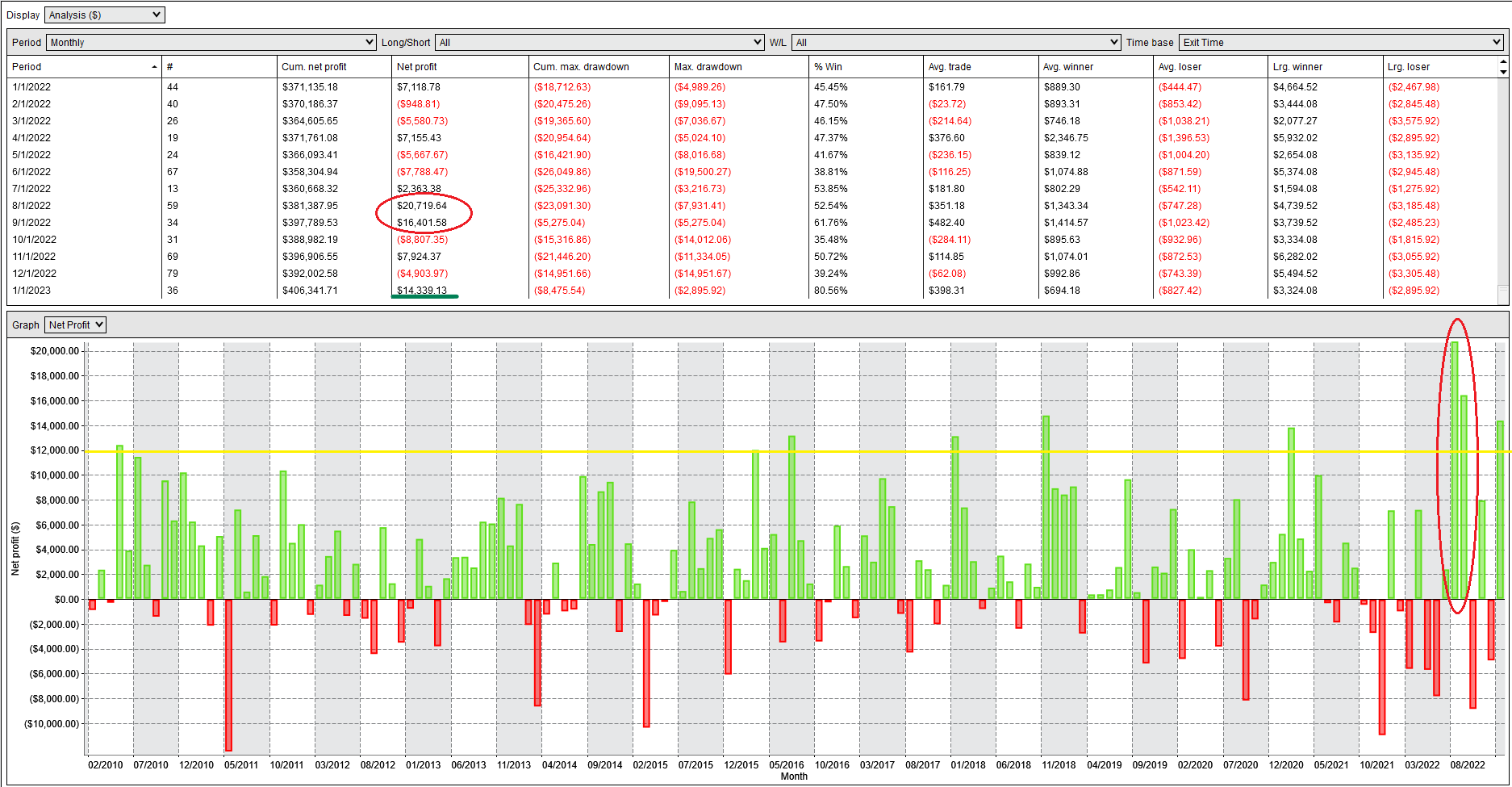

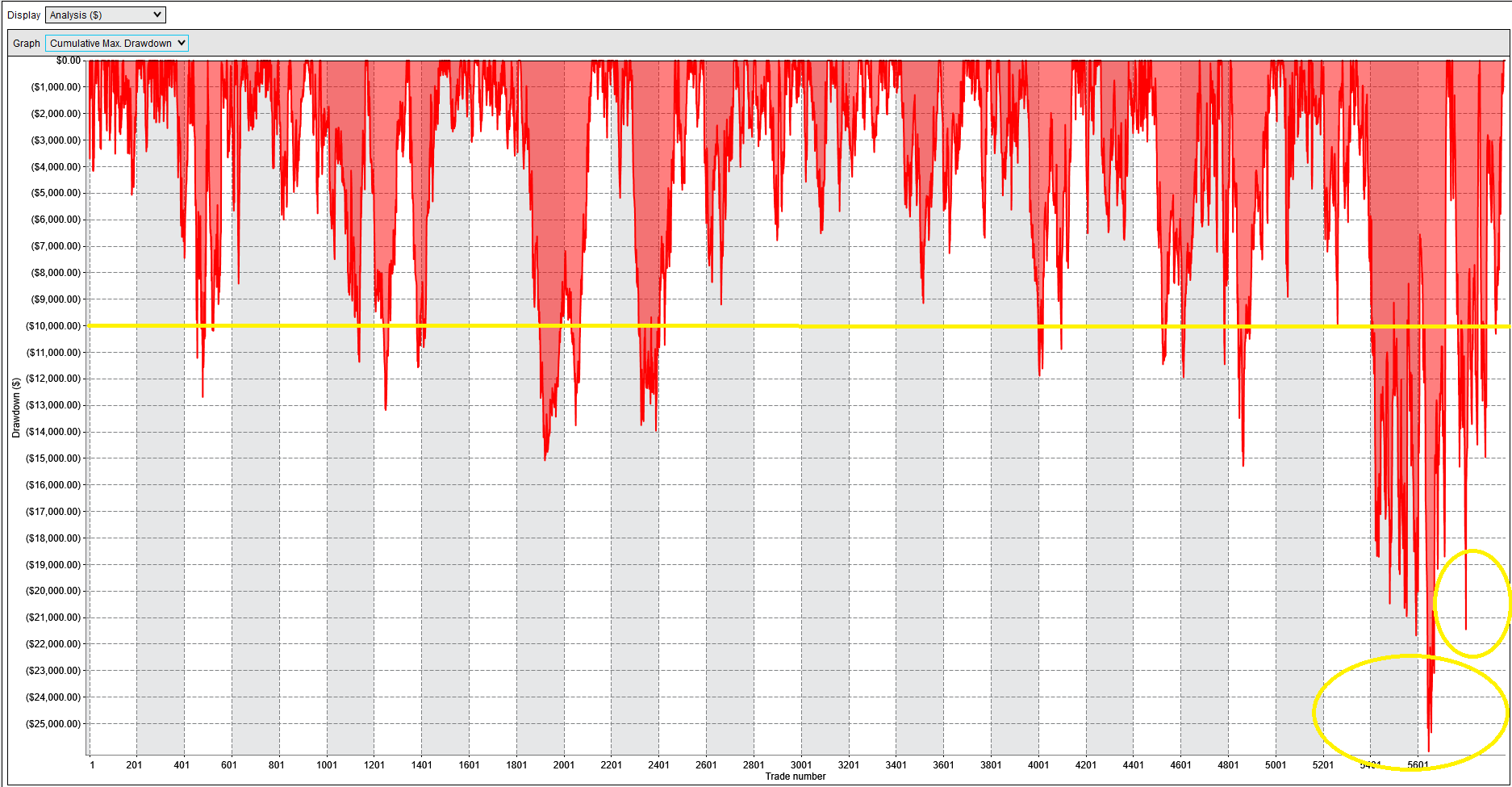

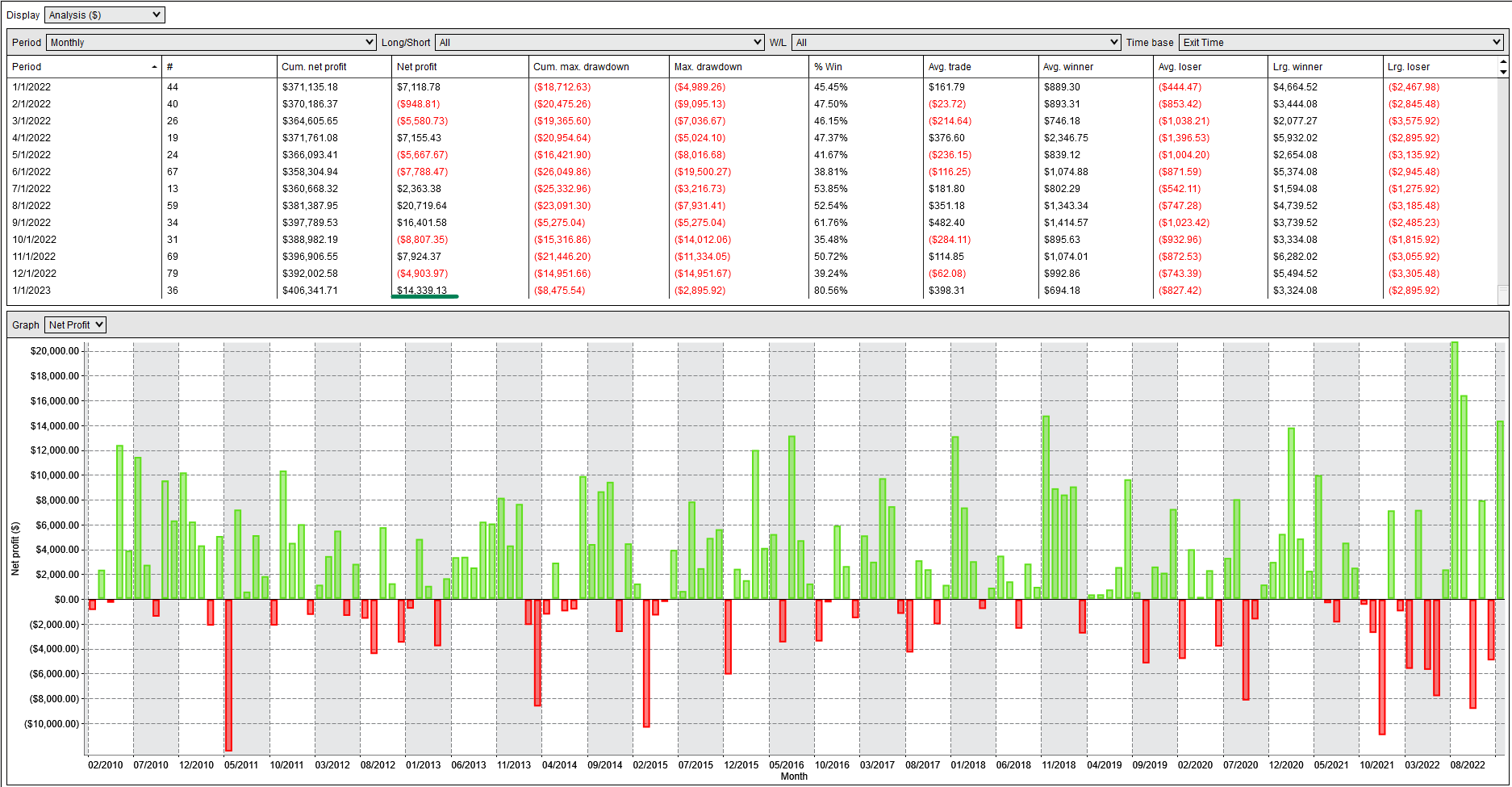

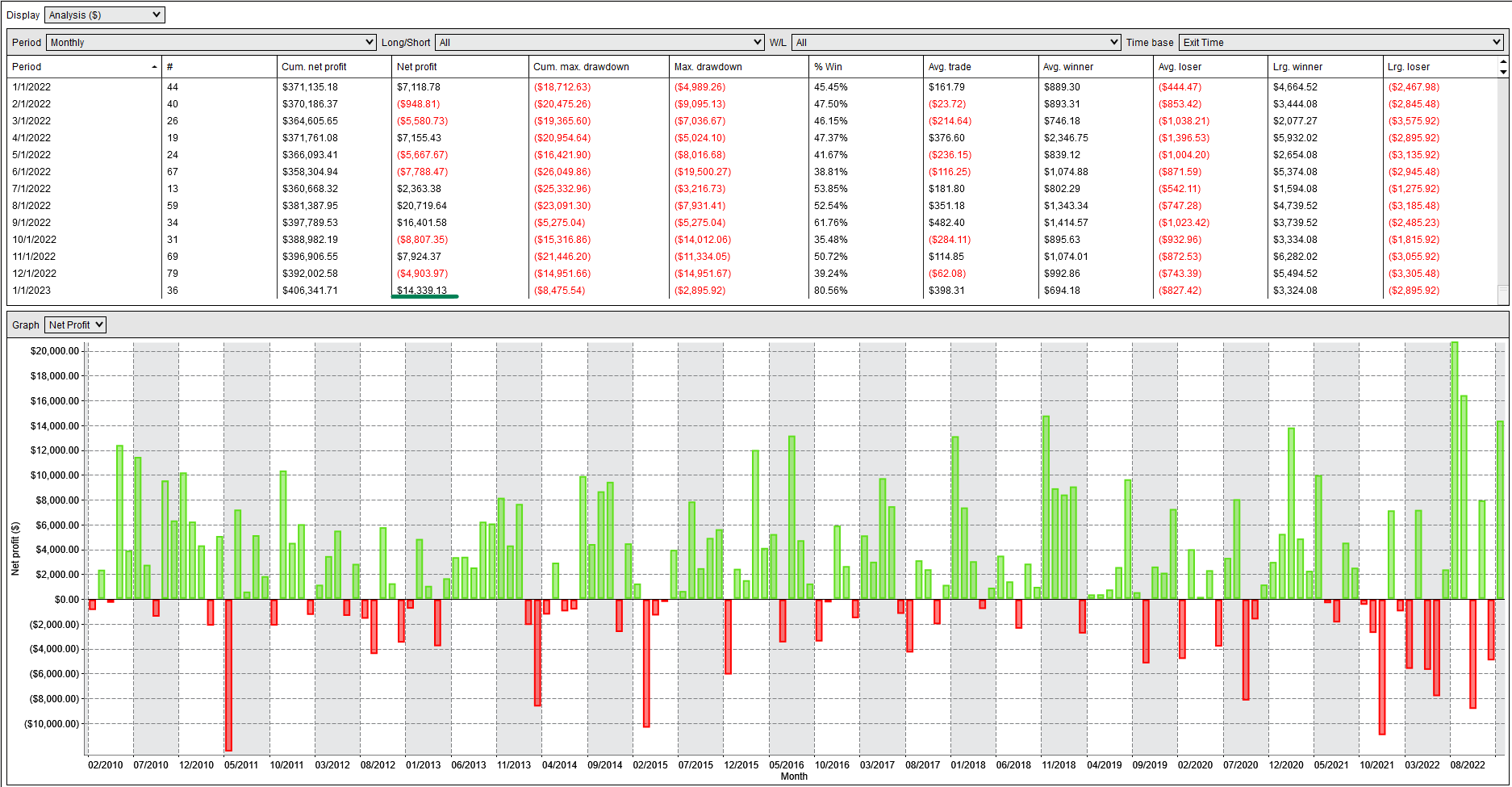

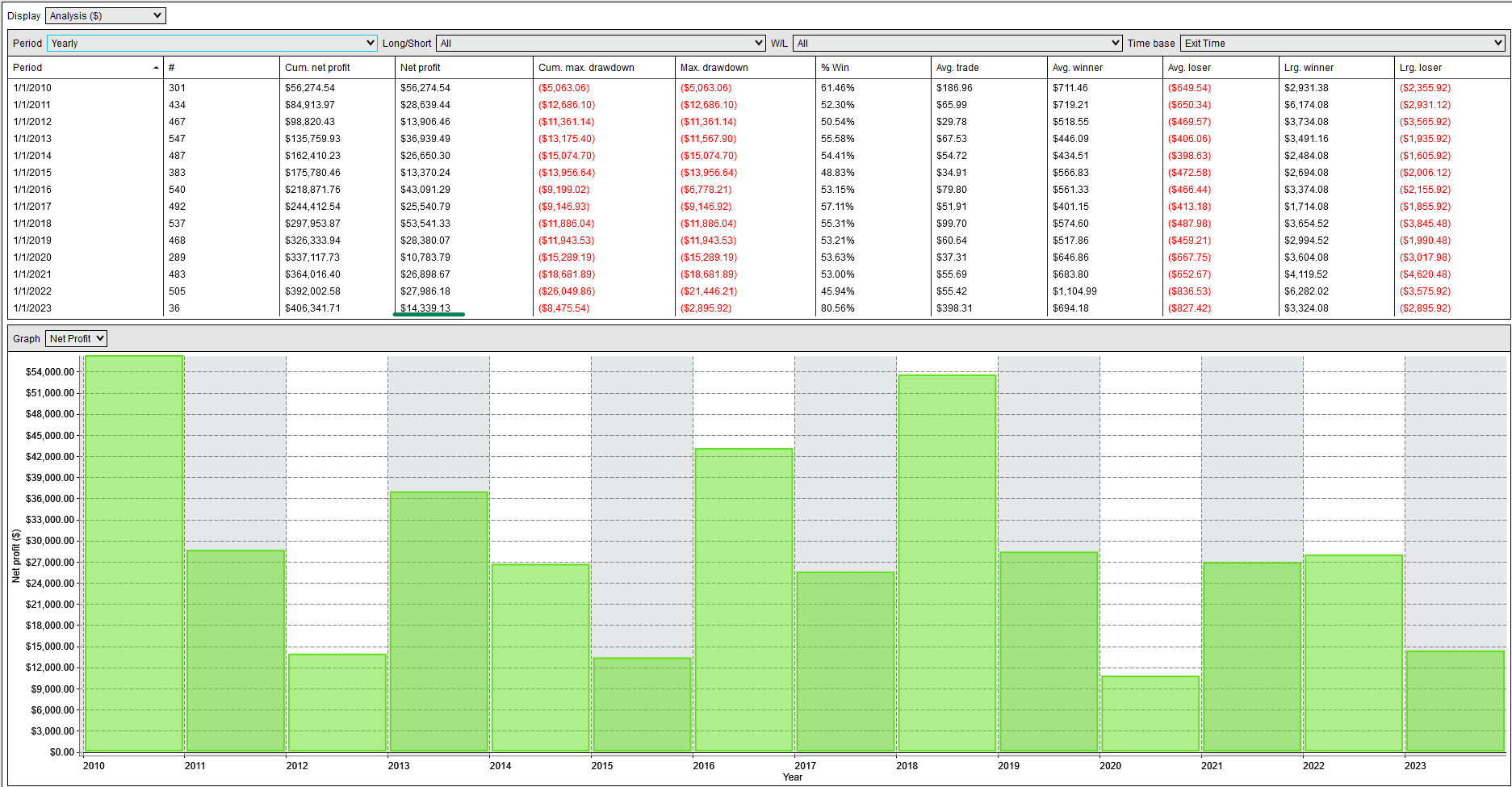

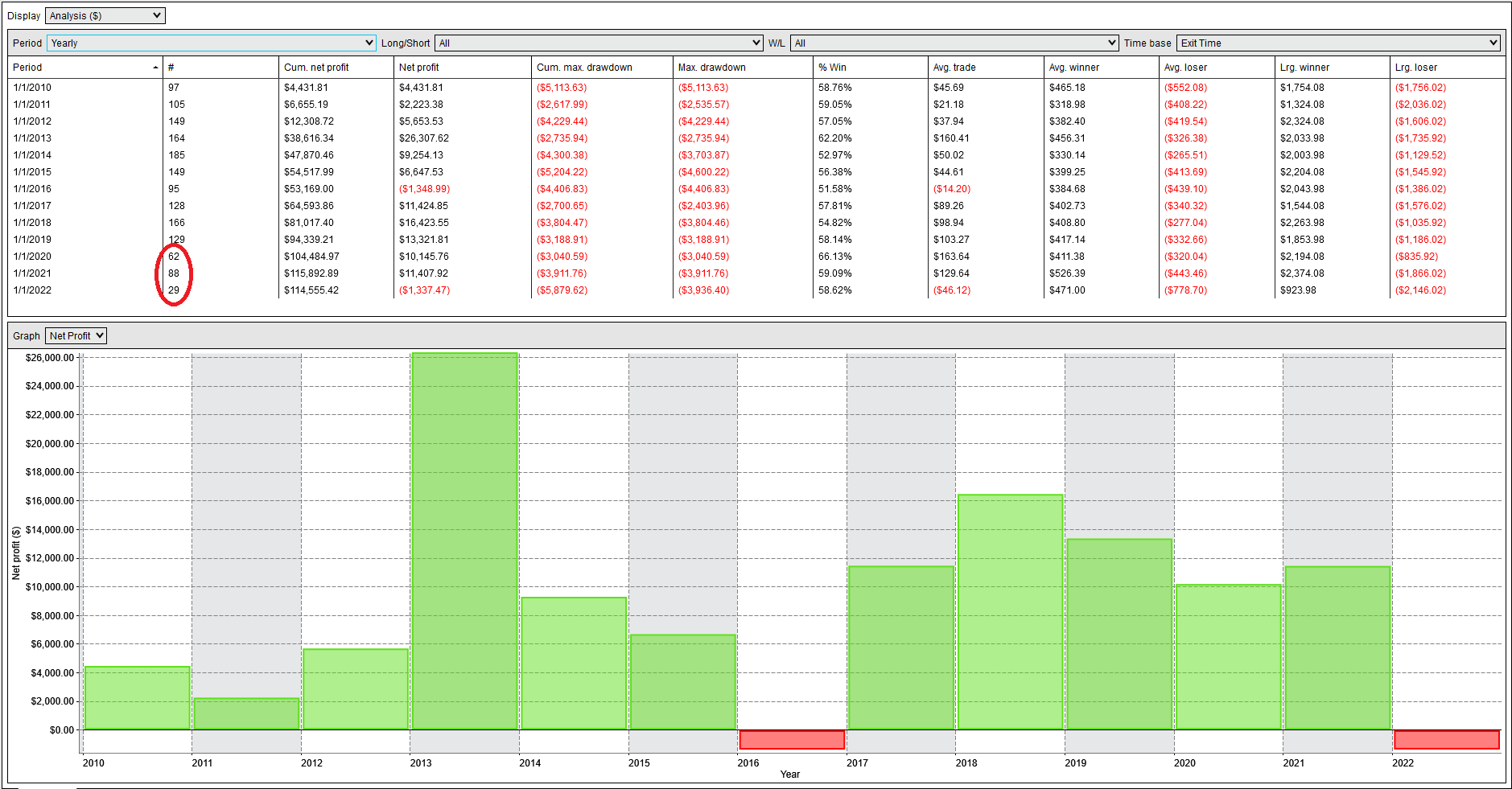

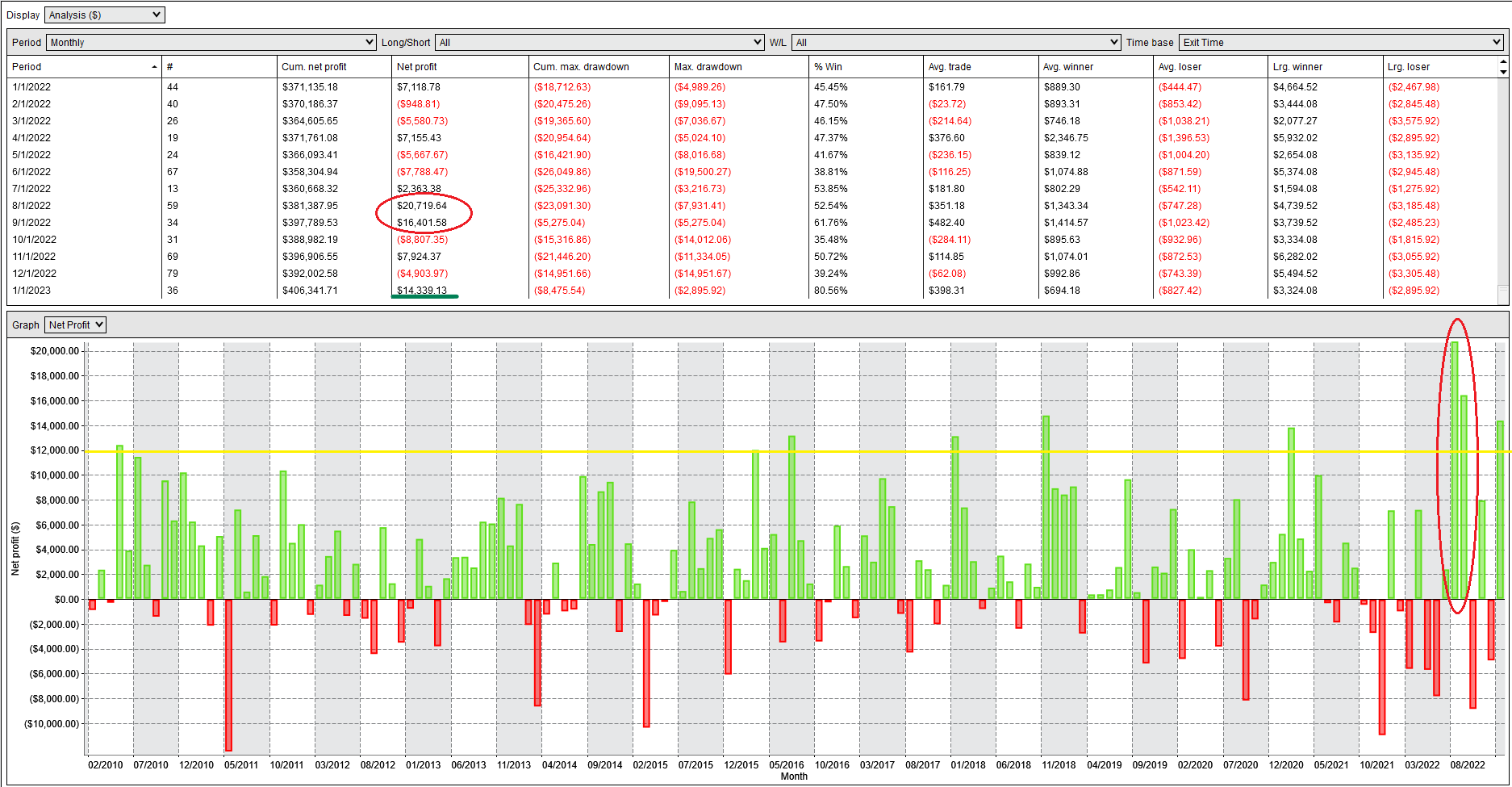

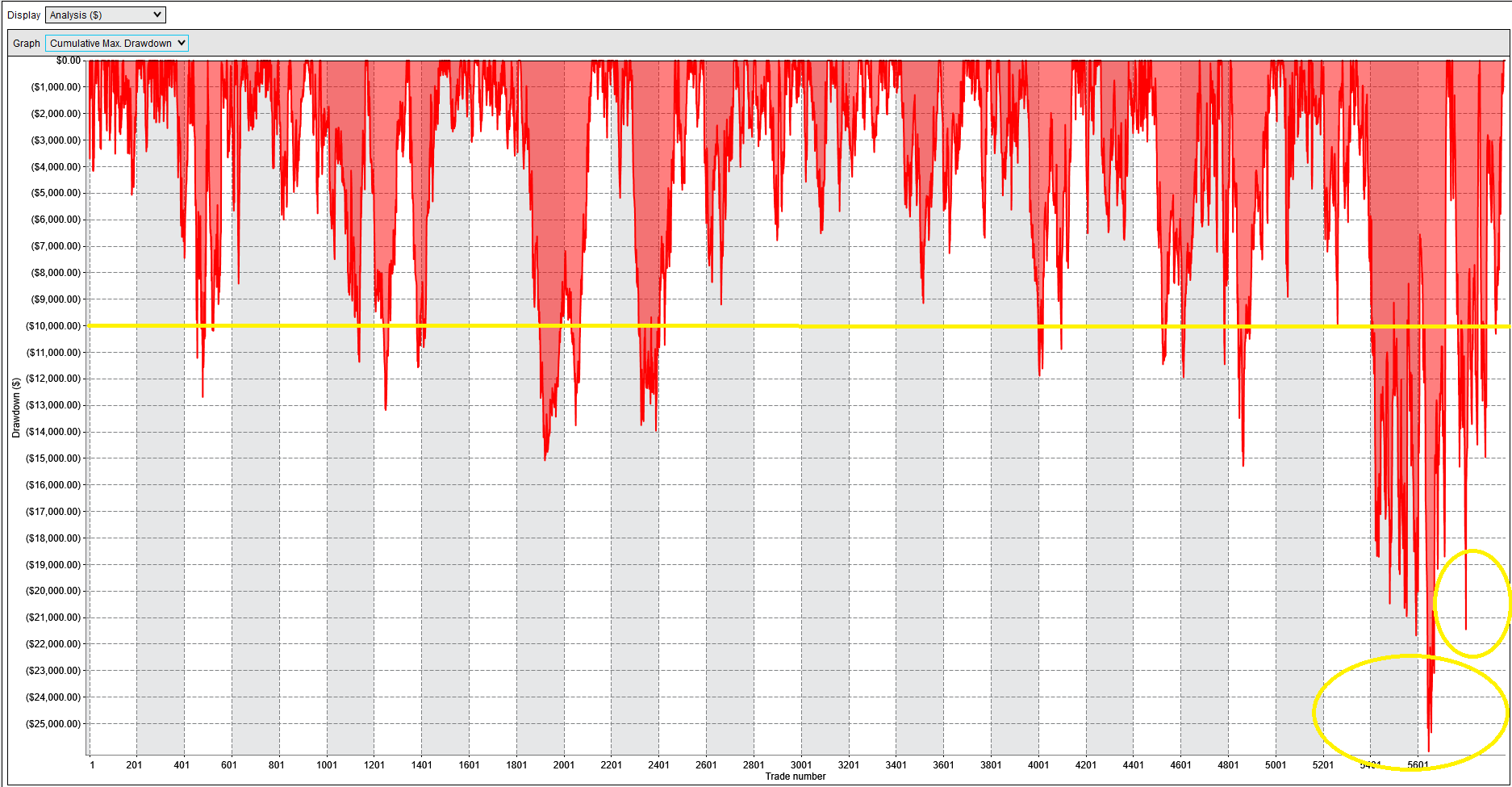

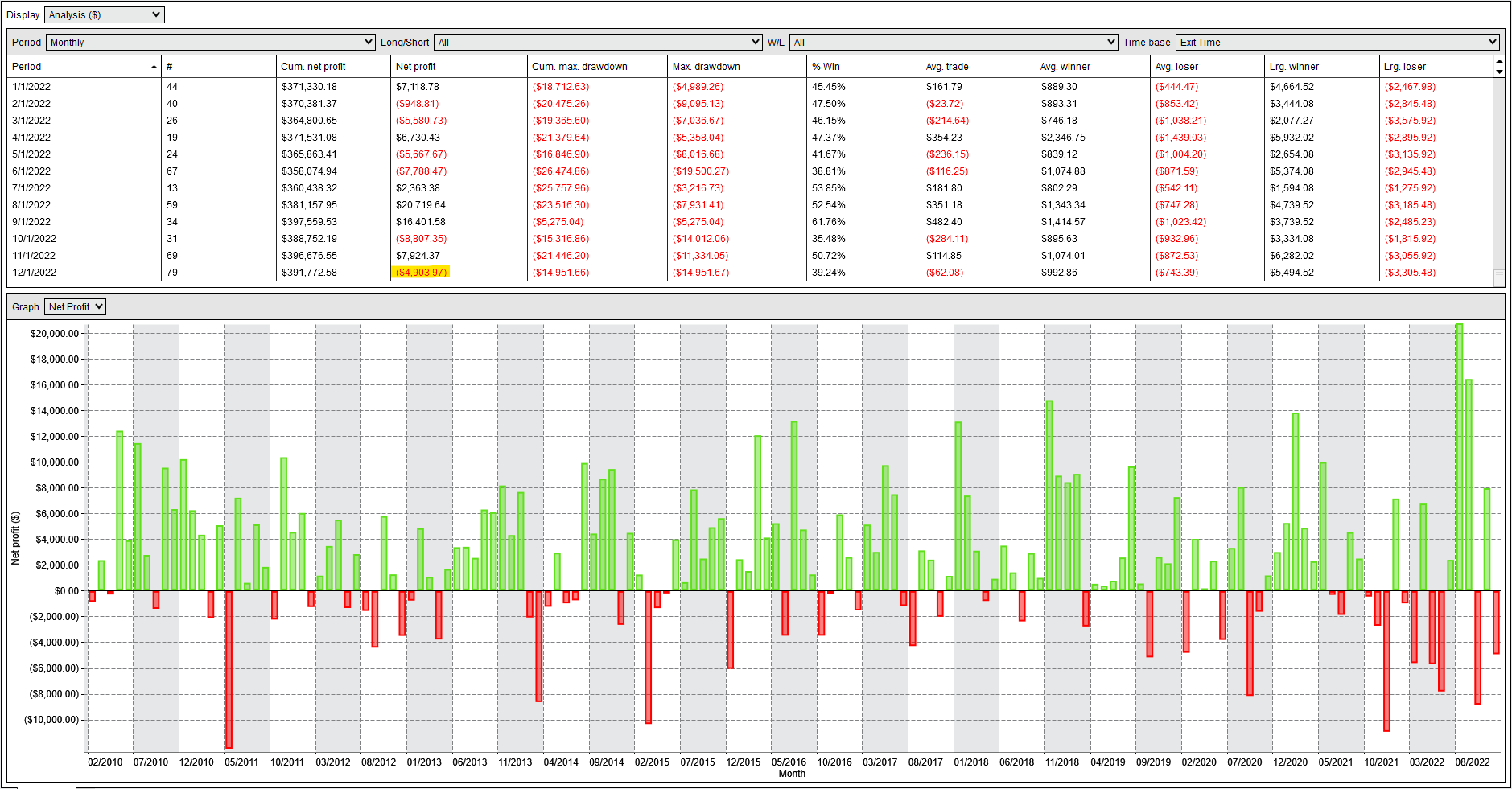

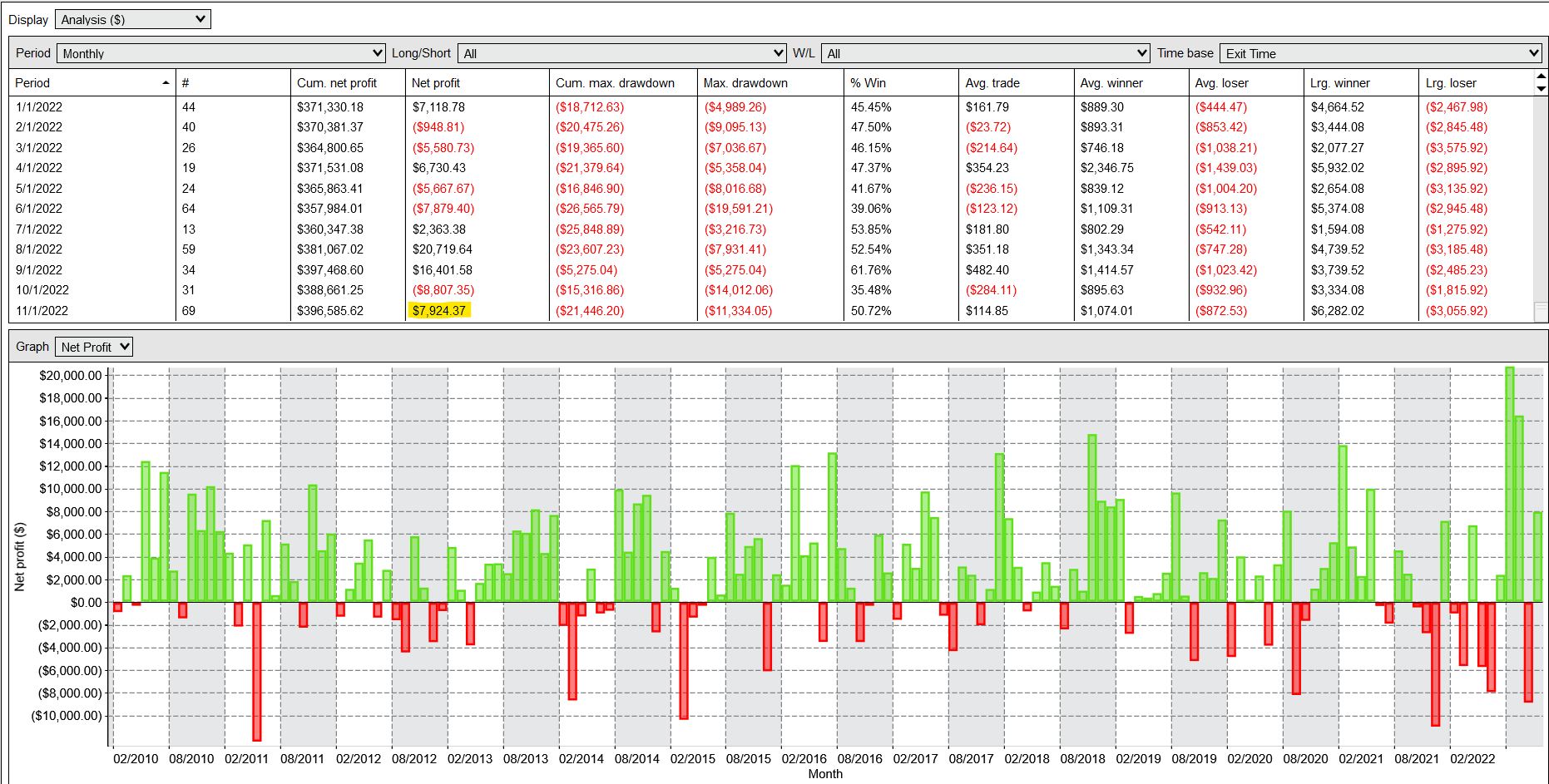

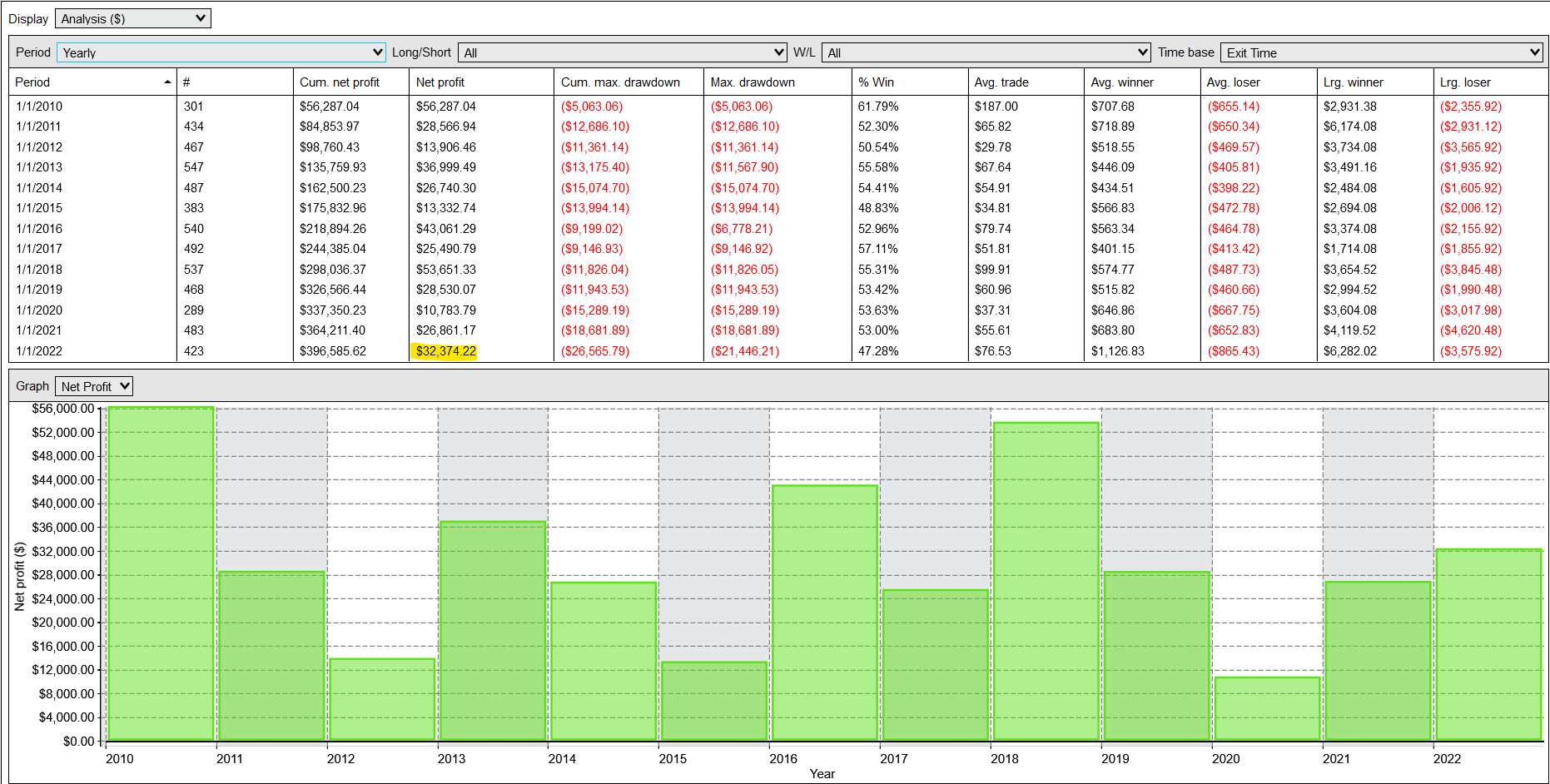

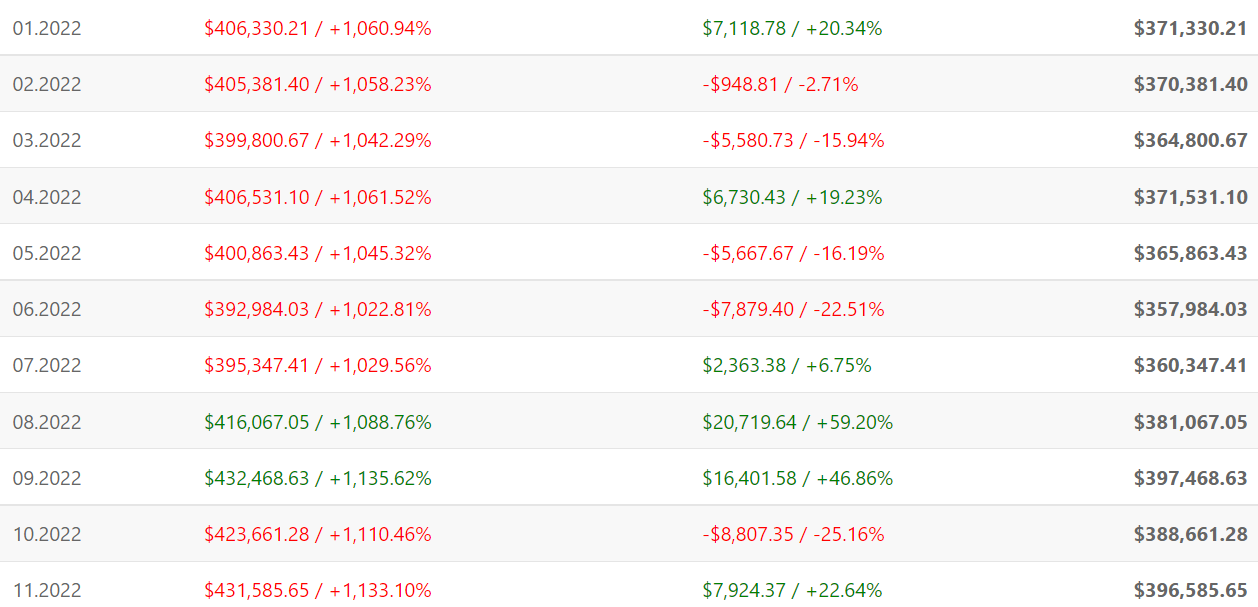

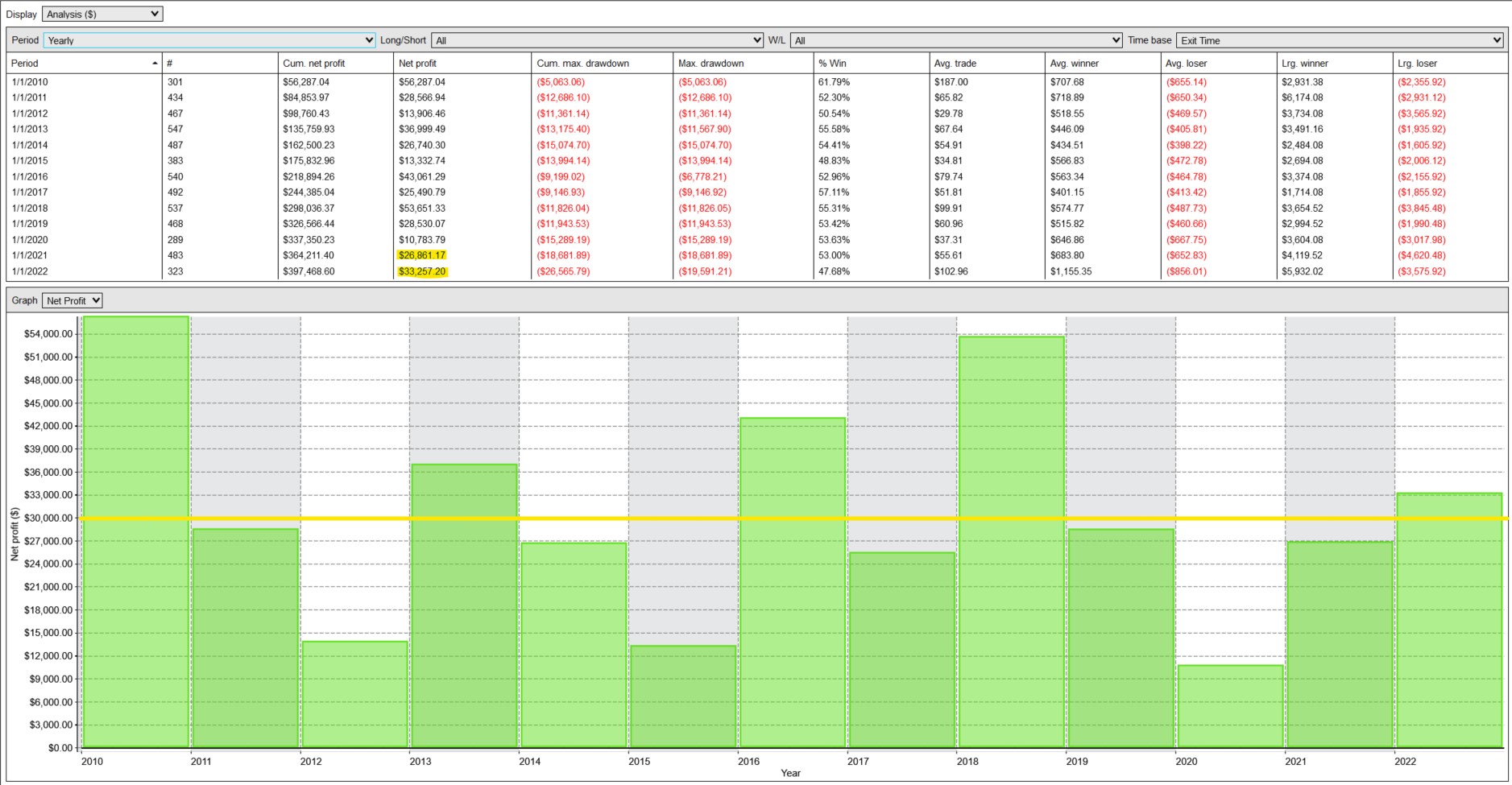

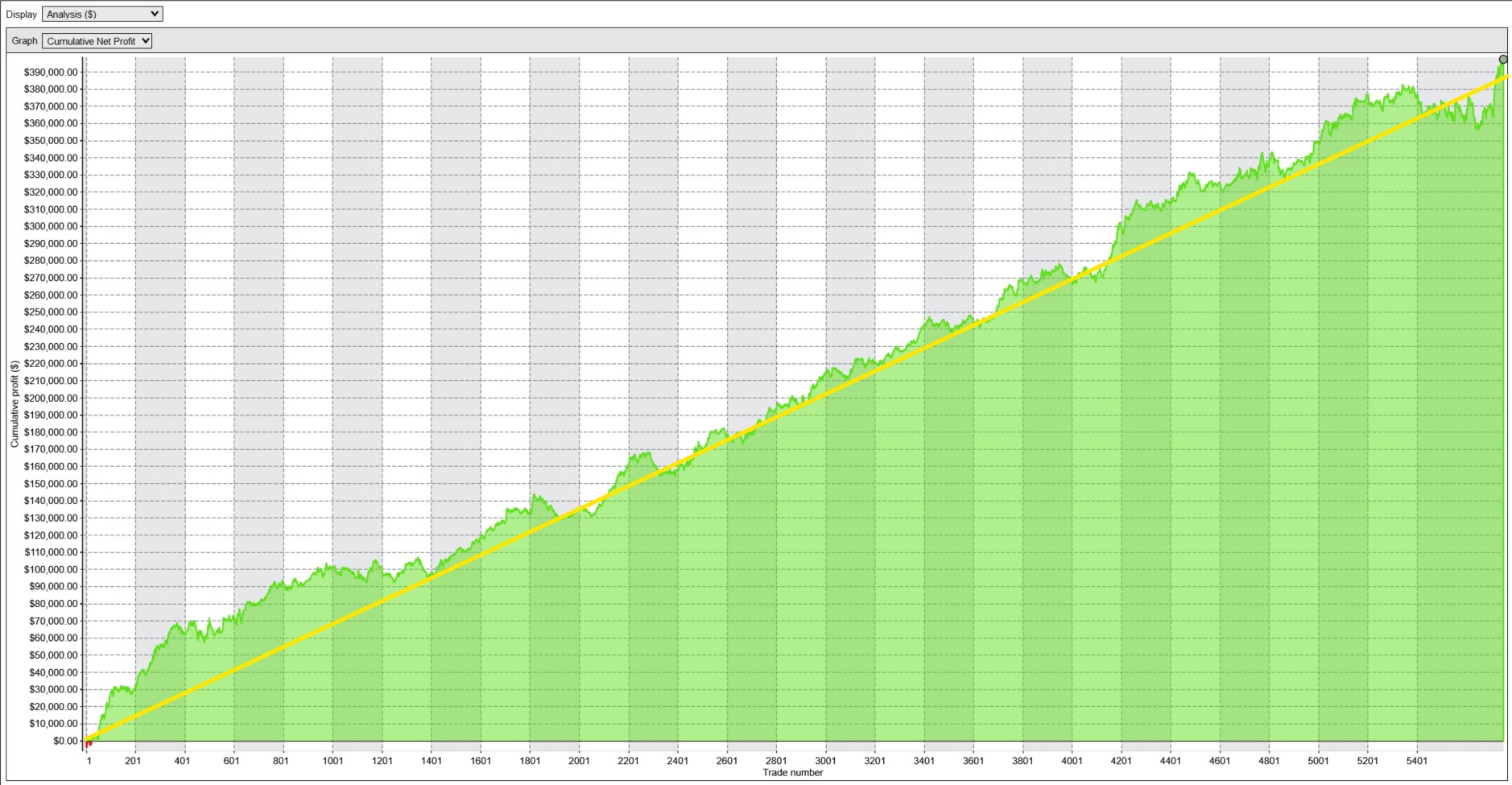

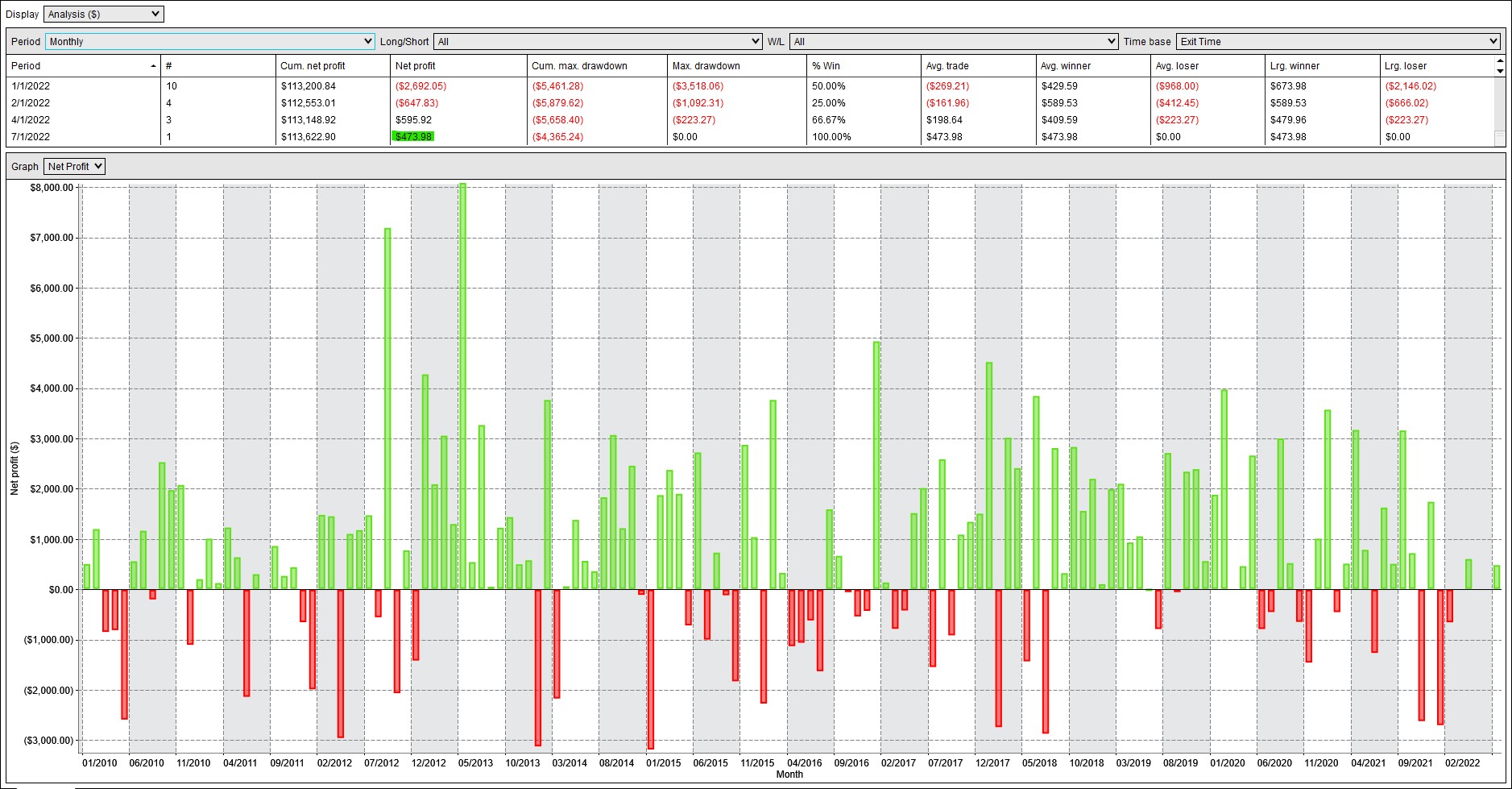

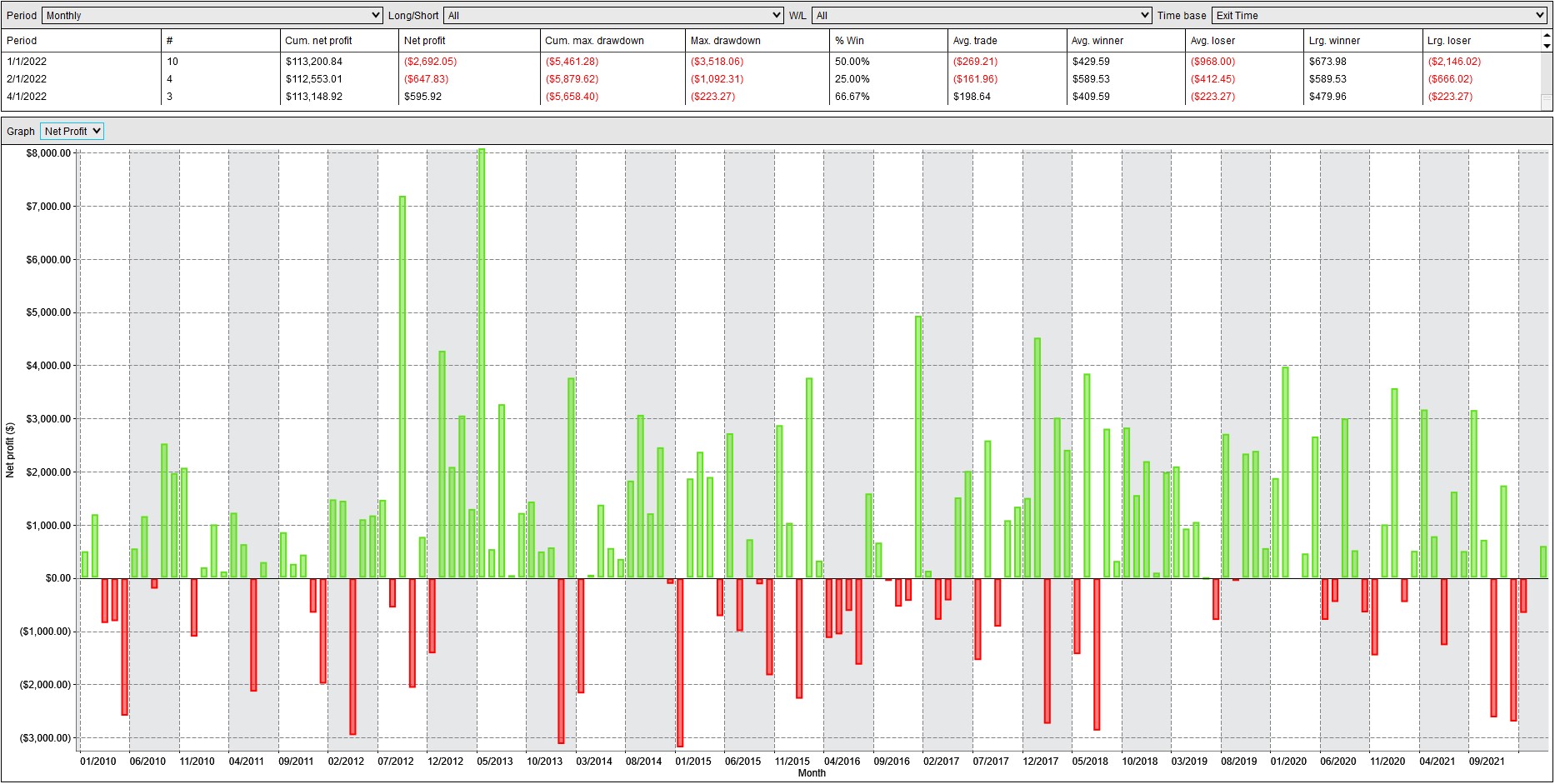

Касательно самого Эталона: мы закончили его к маю 2021-го и с тех пор он проходит форвард тест. В 2022-году у него был вообще Forward Crush test ))) Рынок нефти и газа ВЗБЕСИЛИСЬ и произошло то что гамблеры называют изменившимся рынком, стратегия по нефти входящая в Эталон сделала в 2022 году всего одну прибыльную сделку, закончив год с результатом МИНУС $15 000 (впрочем как и 2021!!), а максимальная просадка достигала в портфеле $26 000 но за счет глубокой диверсификации по другим инструментам (коих с нефтью всего 12) Эталон вытащил год в + $28 000, сделав в этом году самый прибыльный месяц за 13 лет истории + $20 700 в августе, а затем сразу в сентябре второй по прибыльности месяц в истории + $16 400 ))). И всё это на БУМАГЕ Карл!!! Пздц !!!

Ну и что могу сказать: мы сделали) Более того я существенно улучшил логику Эталона, озадачившись этими просадками в 2022-м году. В начале поста я пишу что у нас в торговых стратегиях входящих в состав Эталона использованы две версии одного паттерна основанного на «импульсе» агрессивная версия, залетающая в рынок сразу по факту обнаружения импульса (точно не упустит движение, но рискует большим стопом) и консервативная, ждущая отката импульса (меньше стоп, больше прибыль, но пропускает половину движух). Не буду подробно вдаваться… короче большинство стратегий (8 из 12) у нас использовали именно агрессивный тип паттерна, я переключил их на консервативную и все стало великолепно!!!))))))

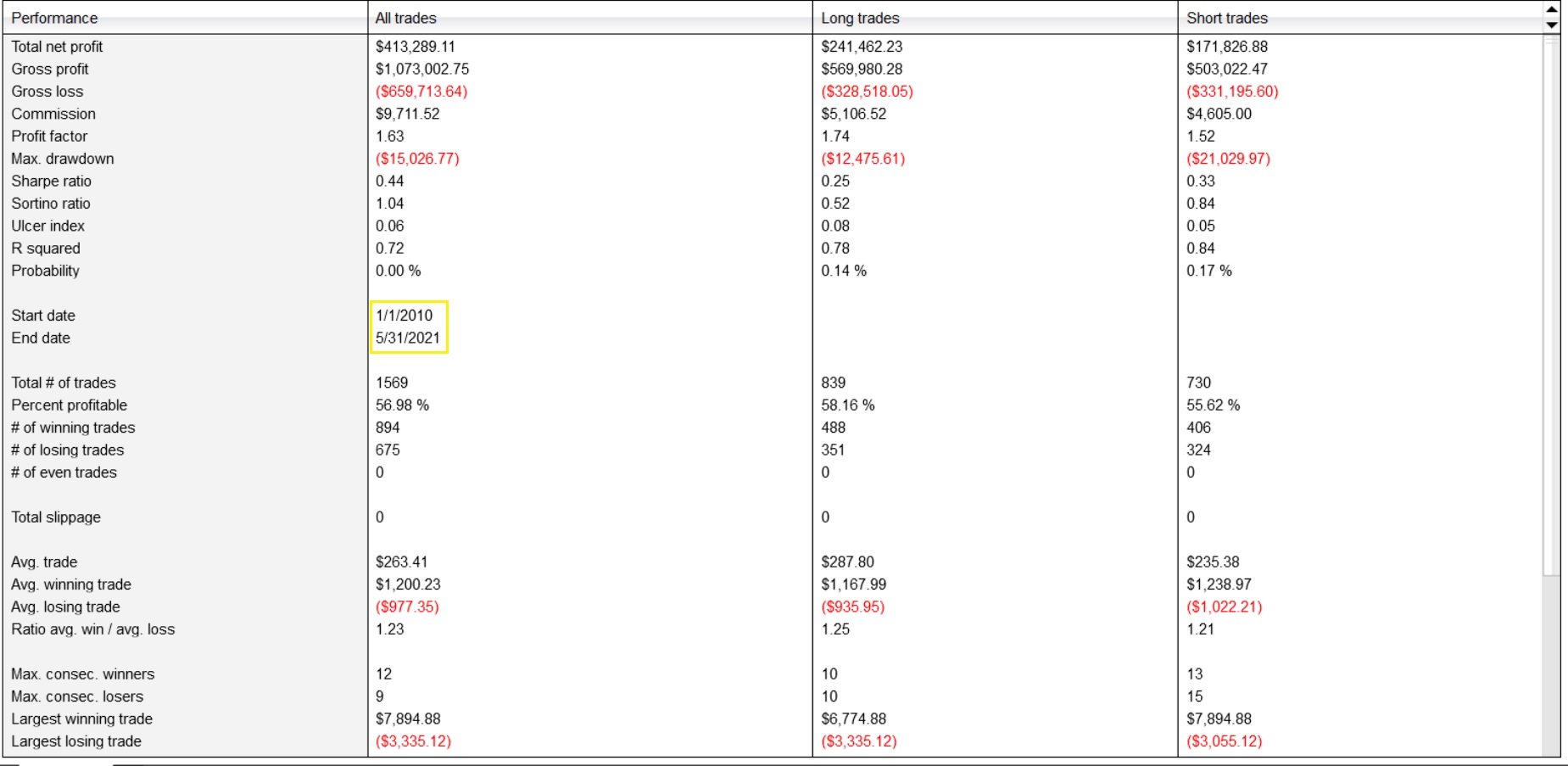

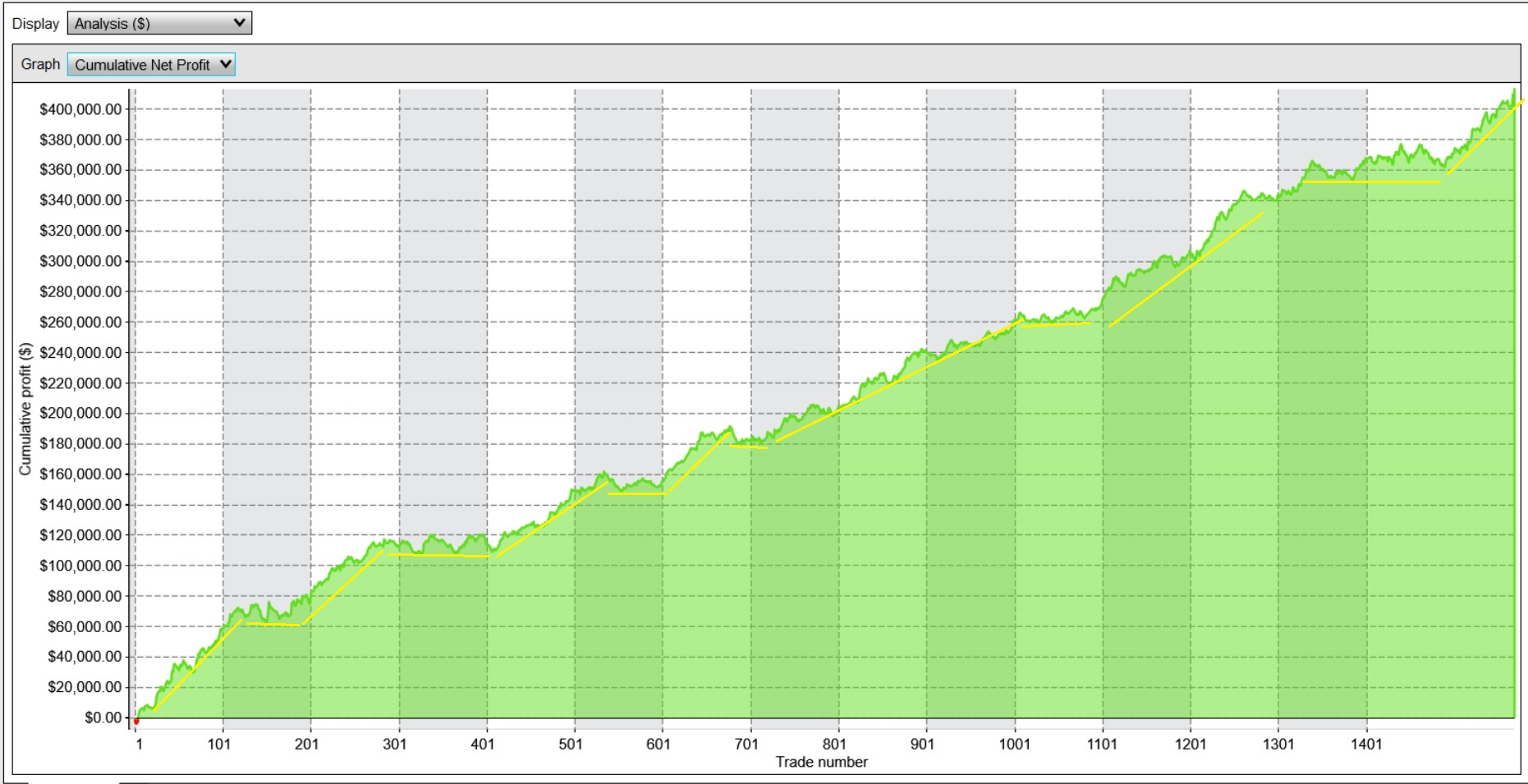

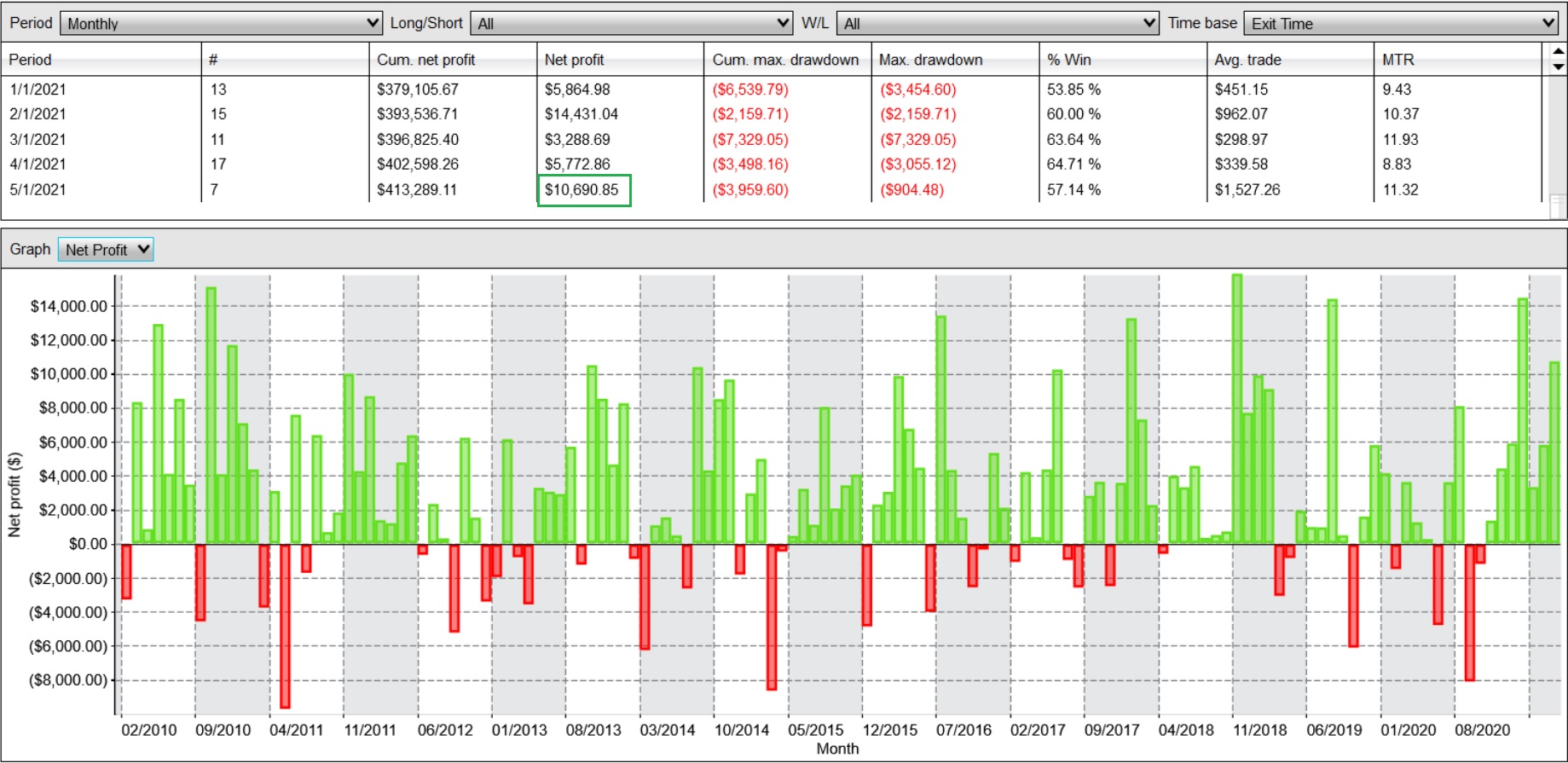

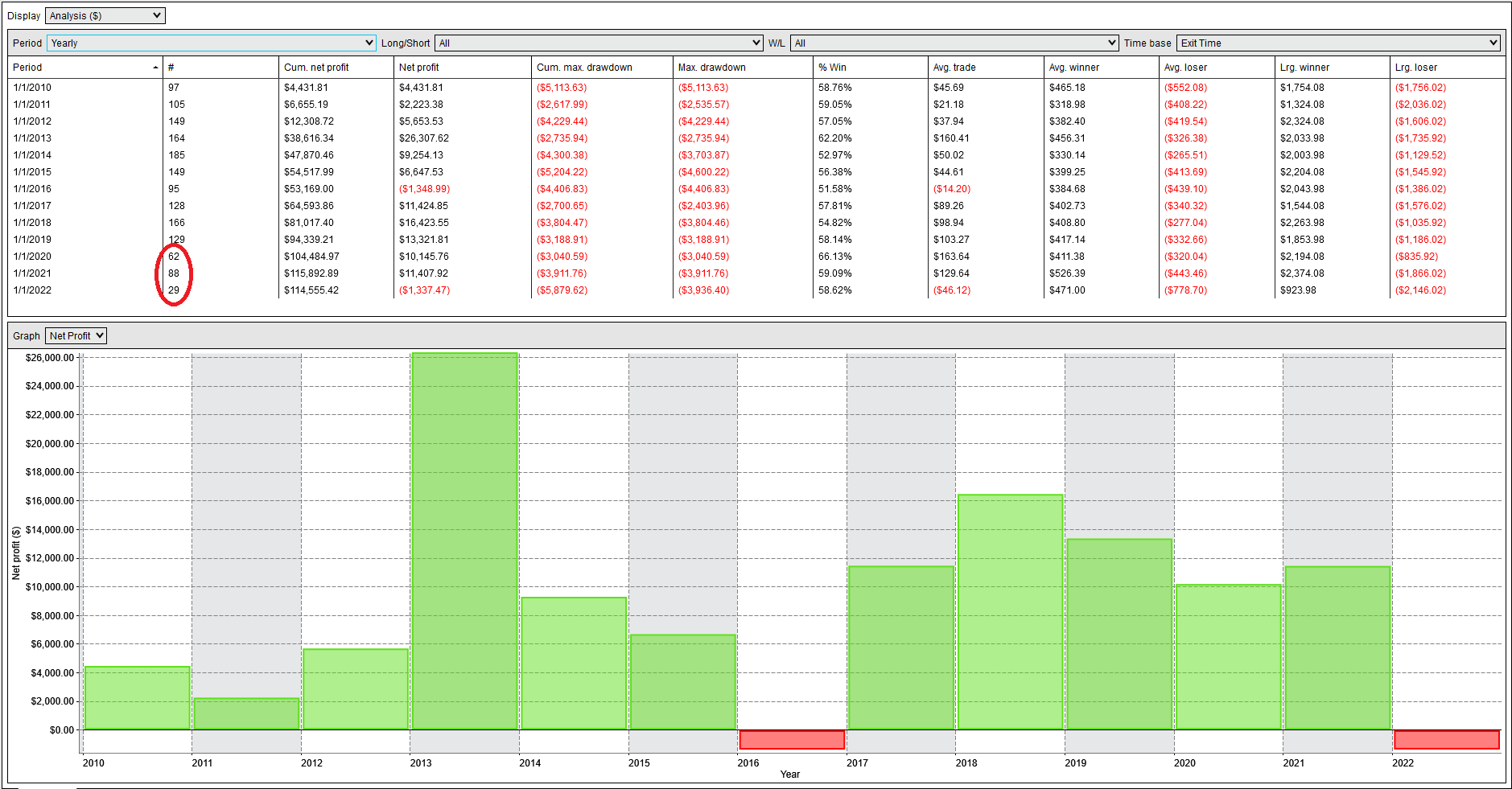

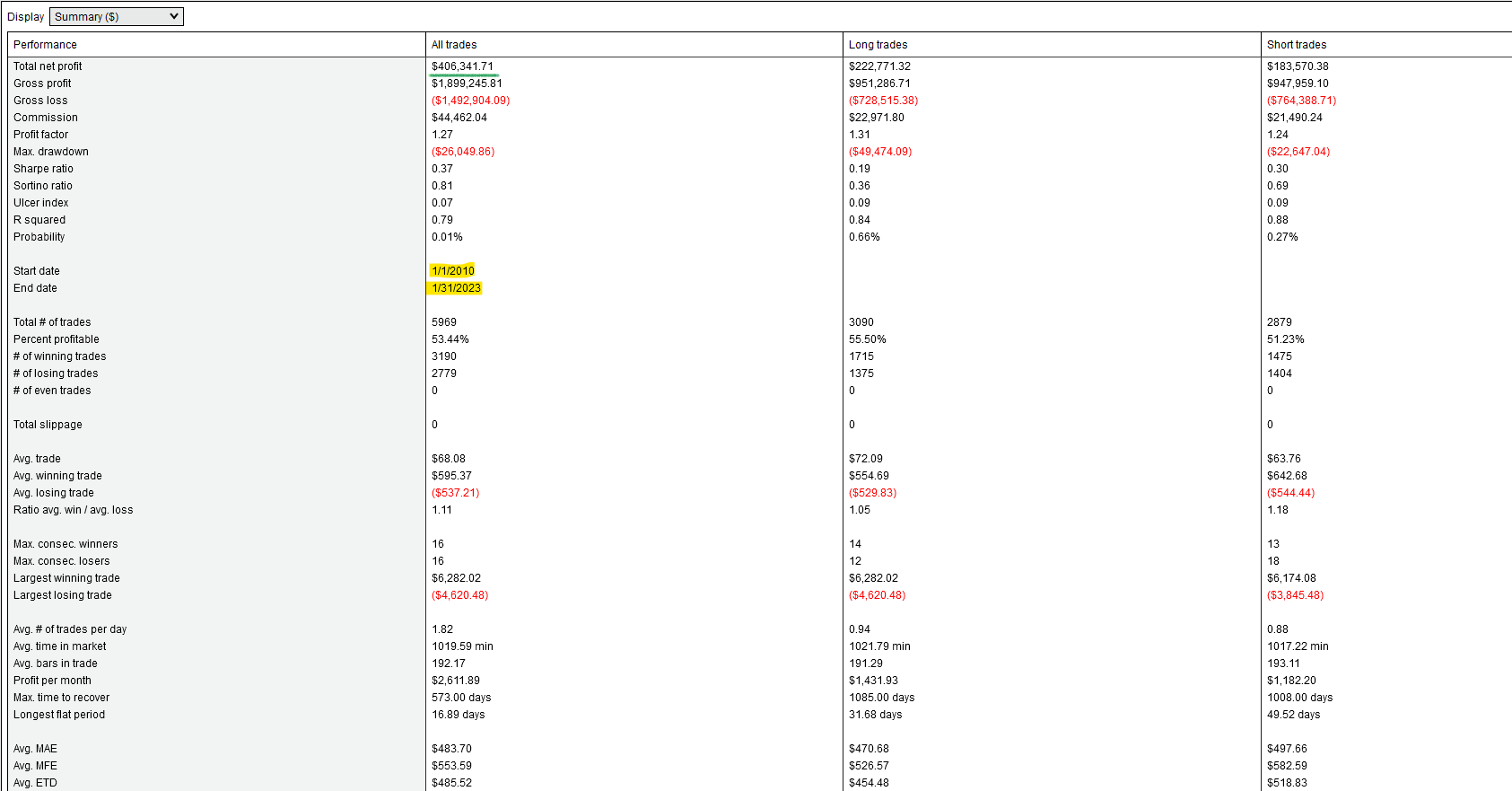

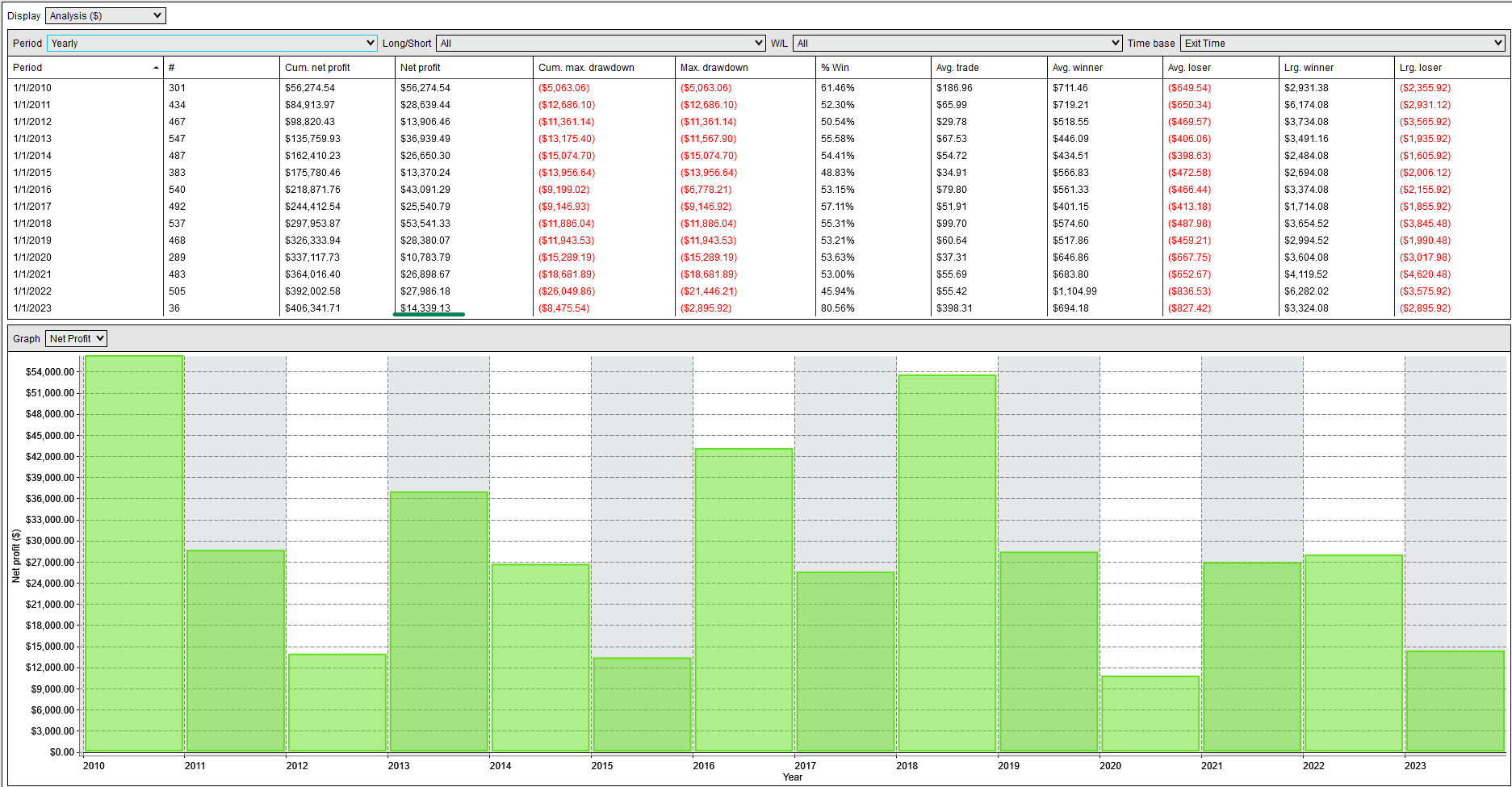

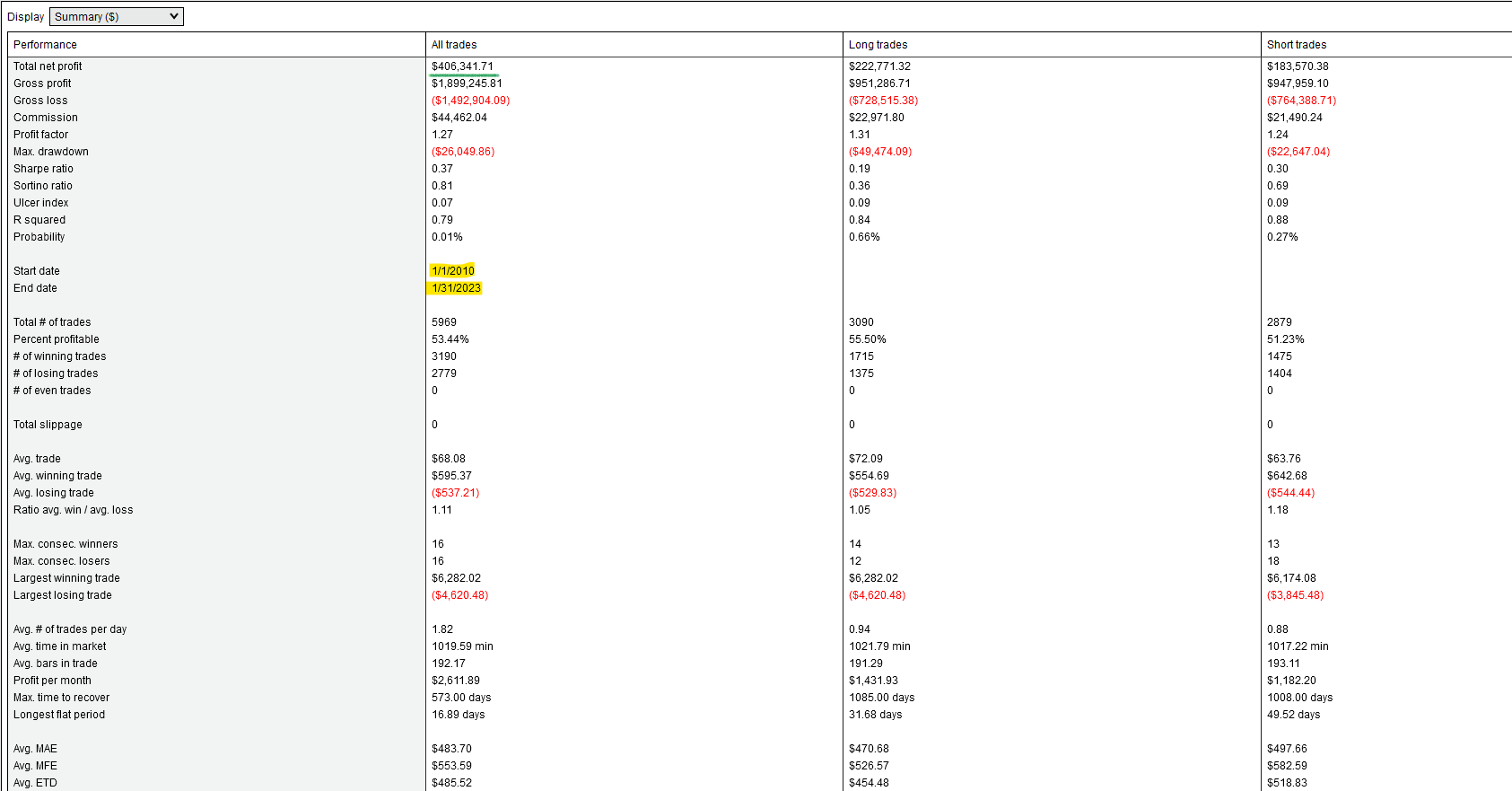

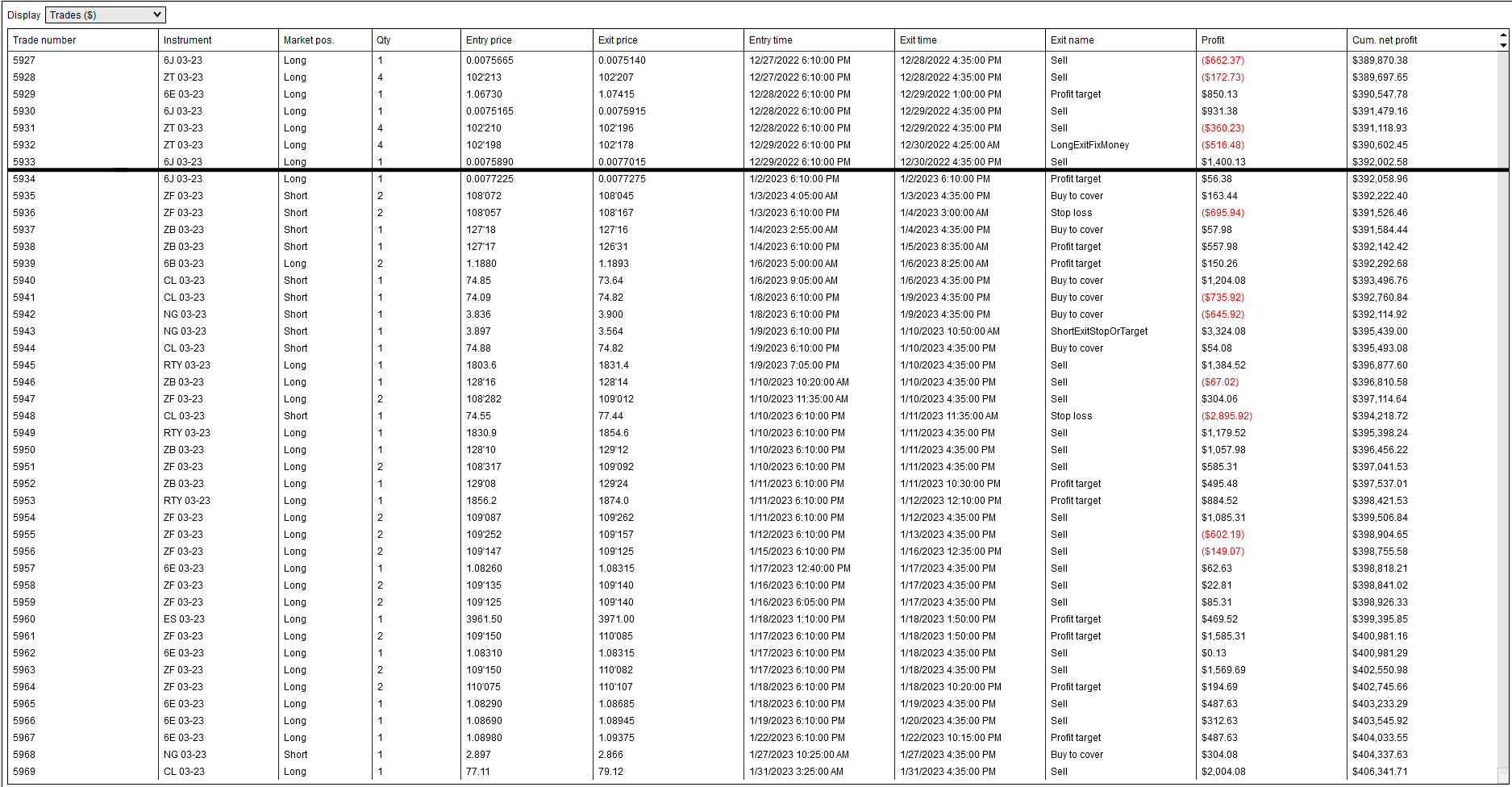

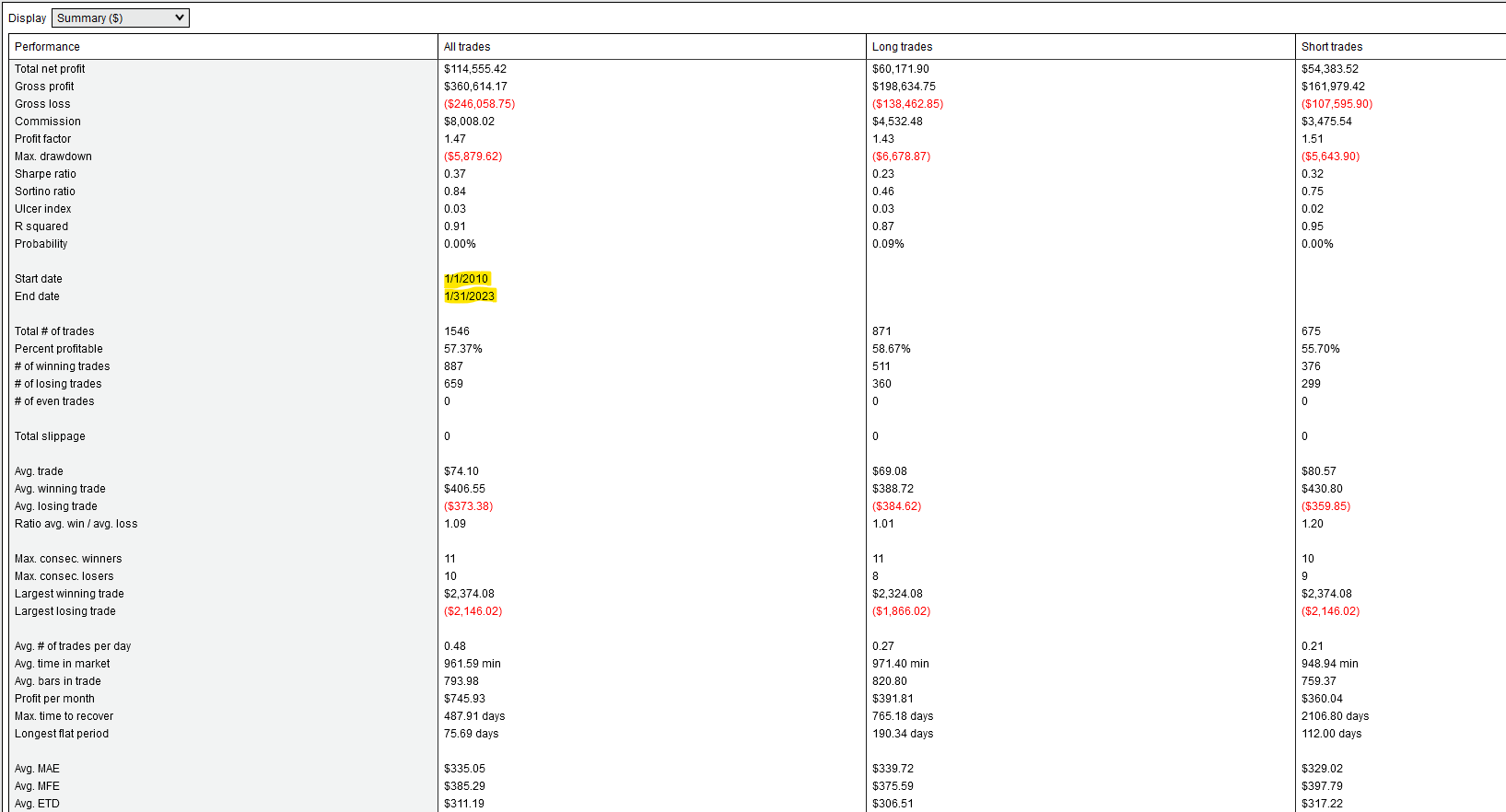

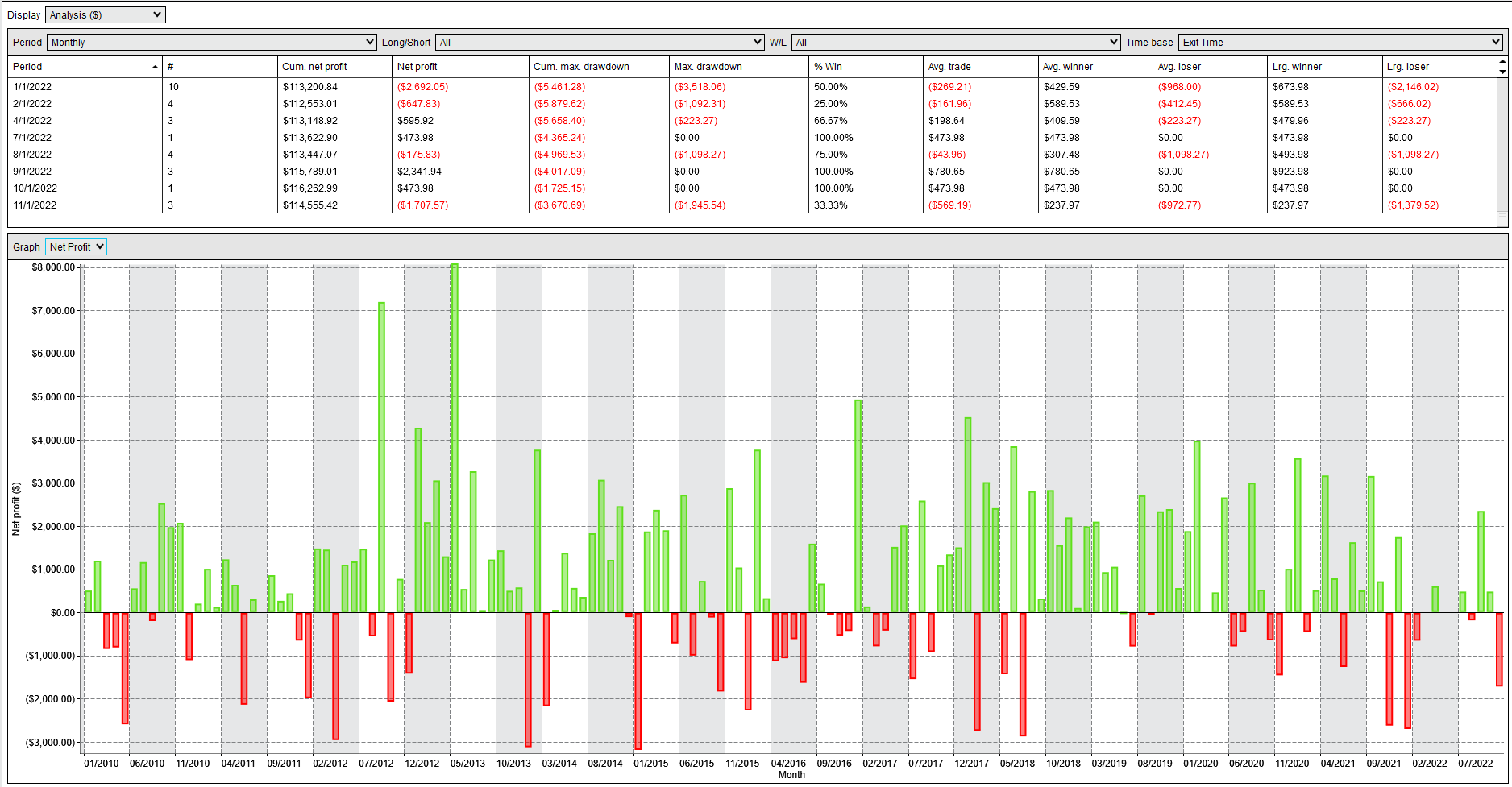

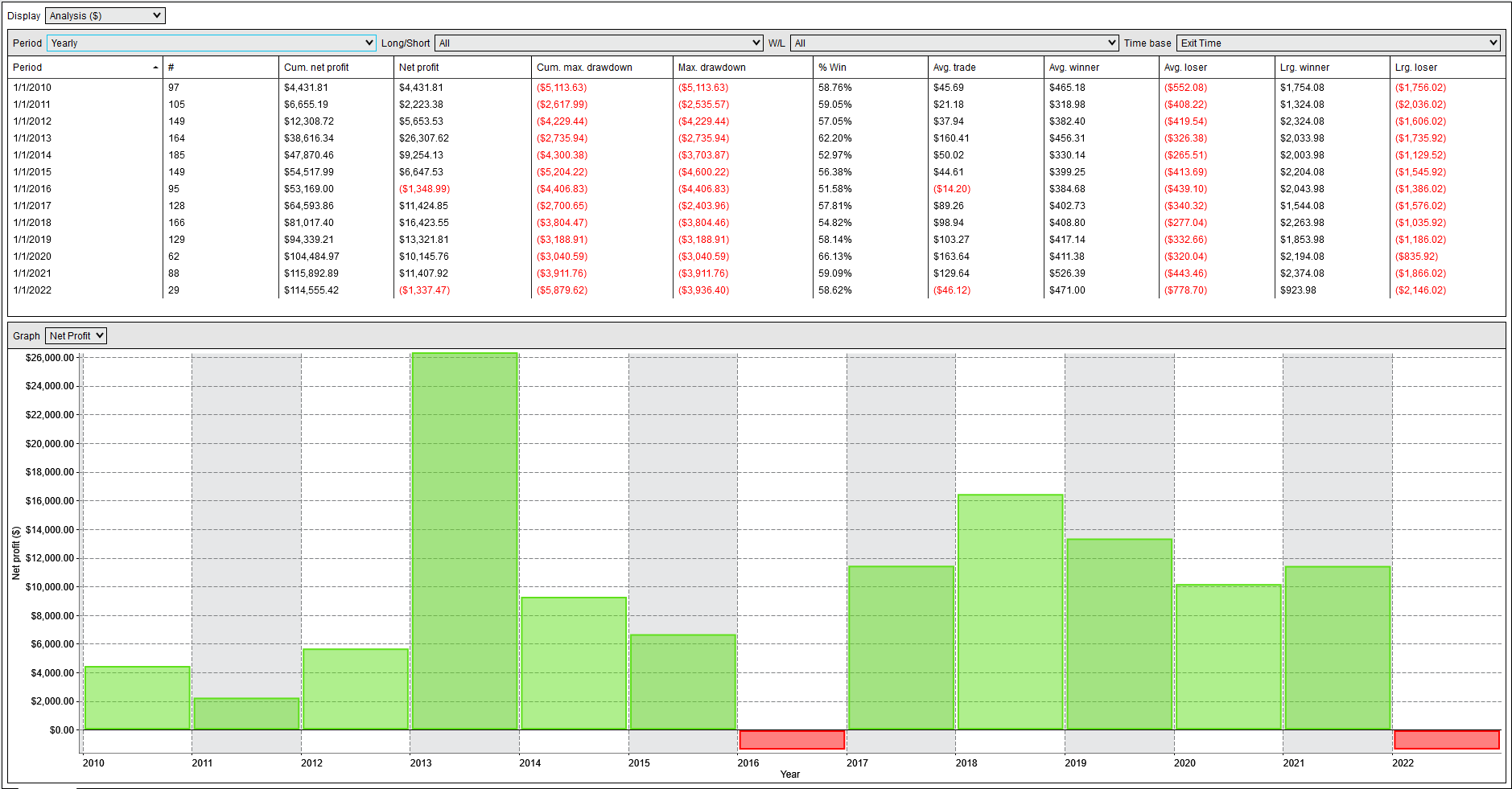

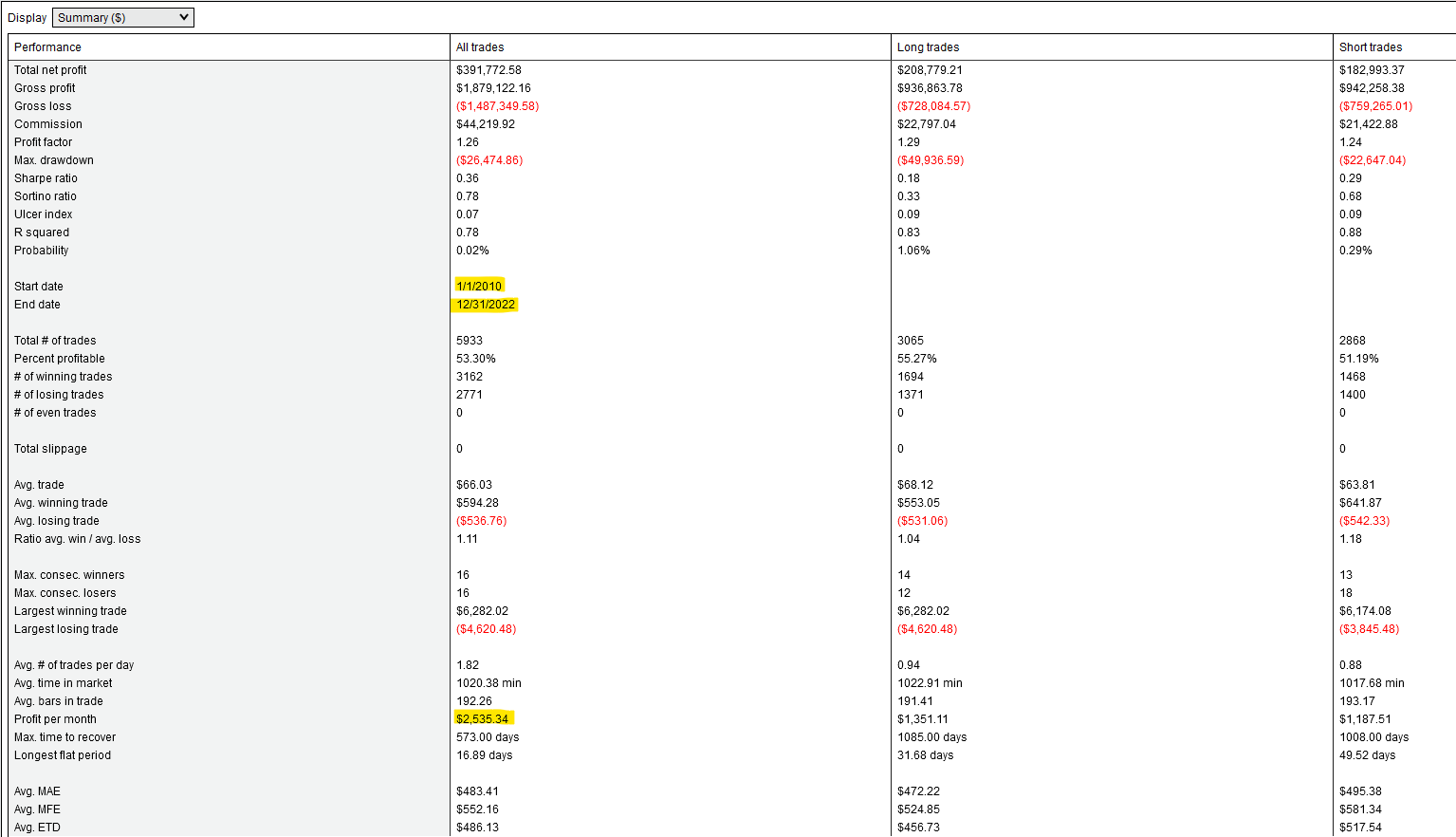

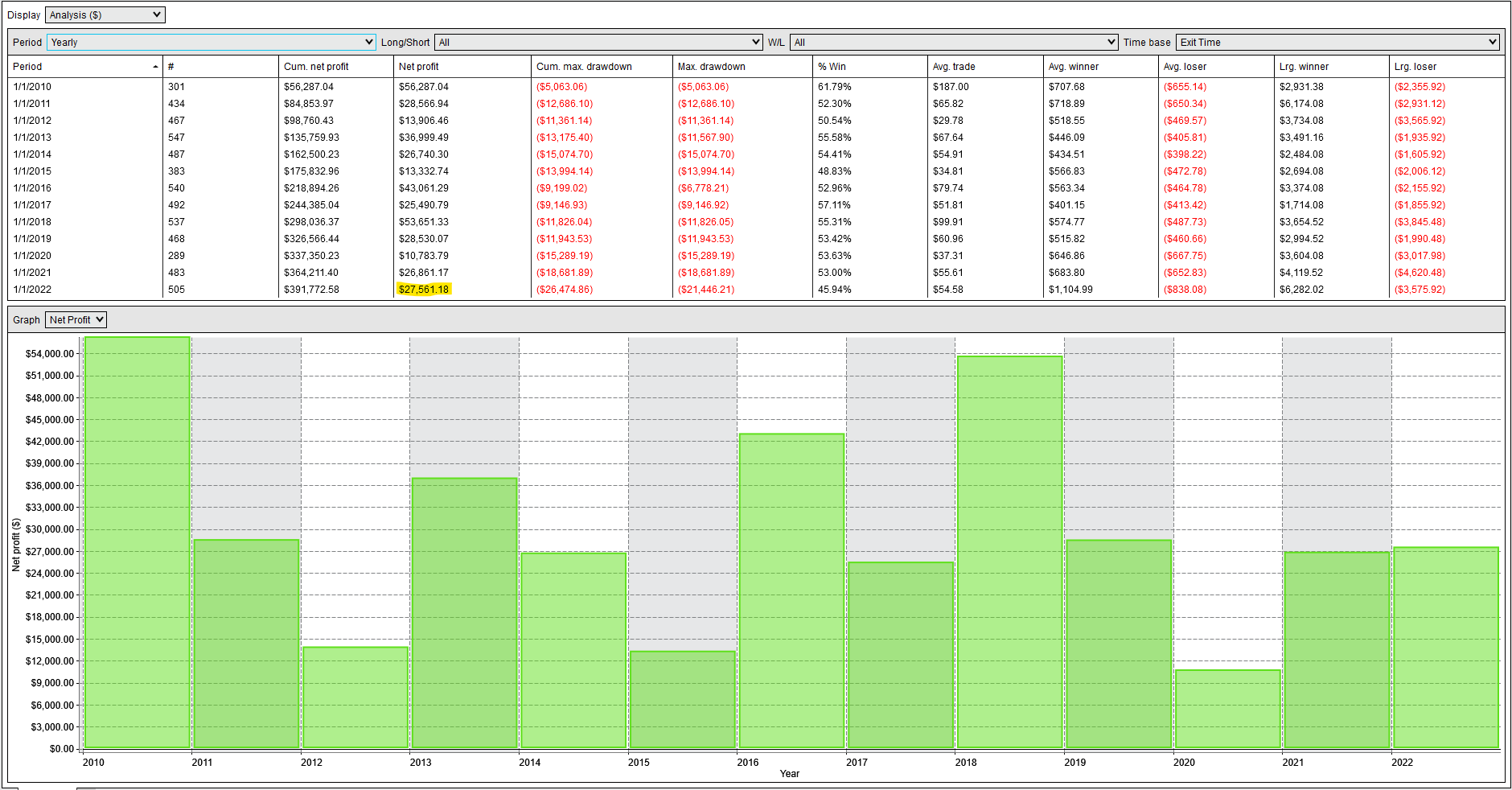

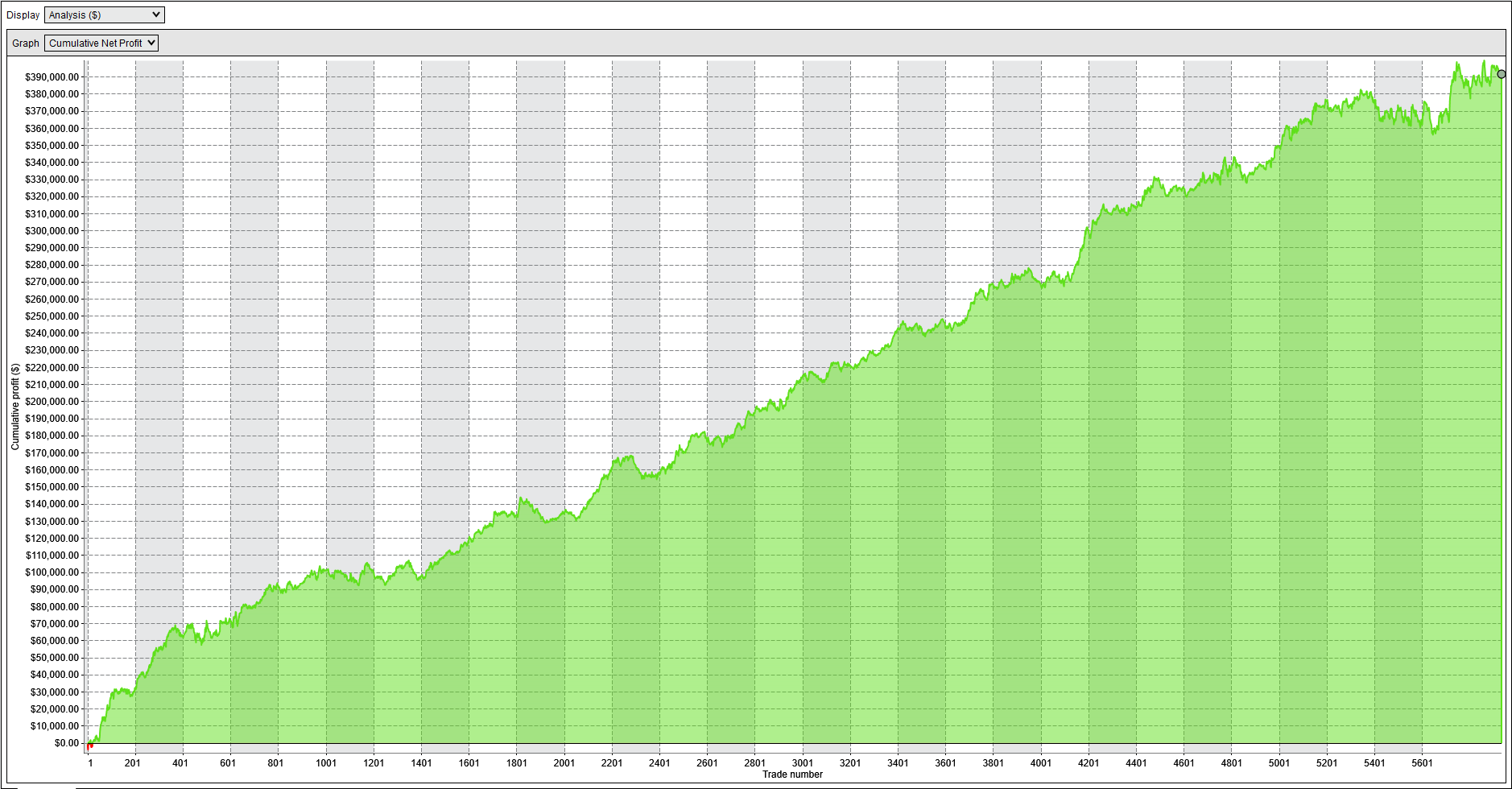

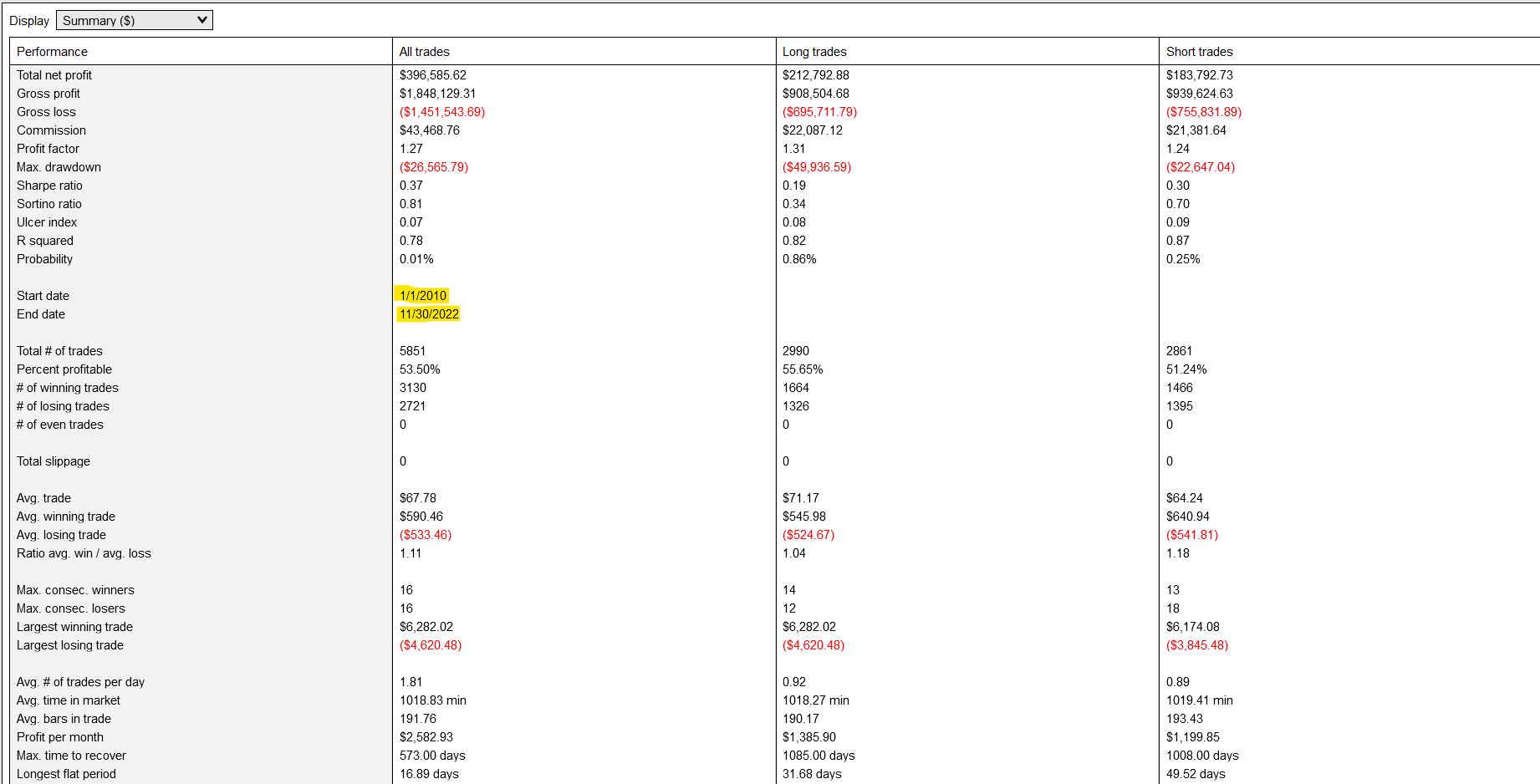

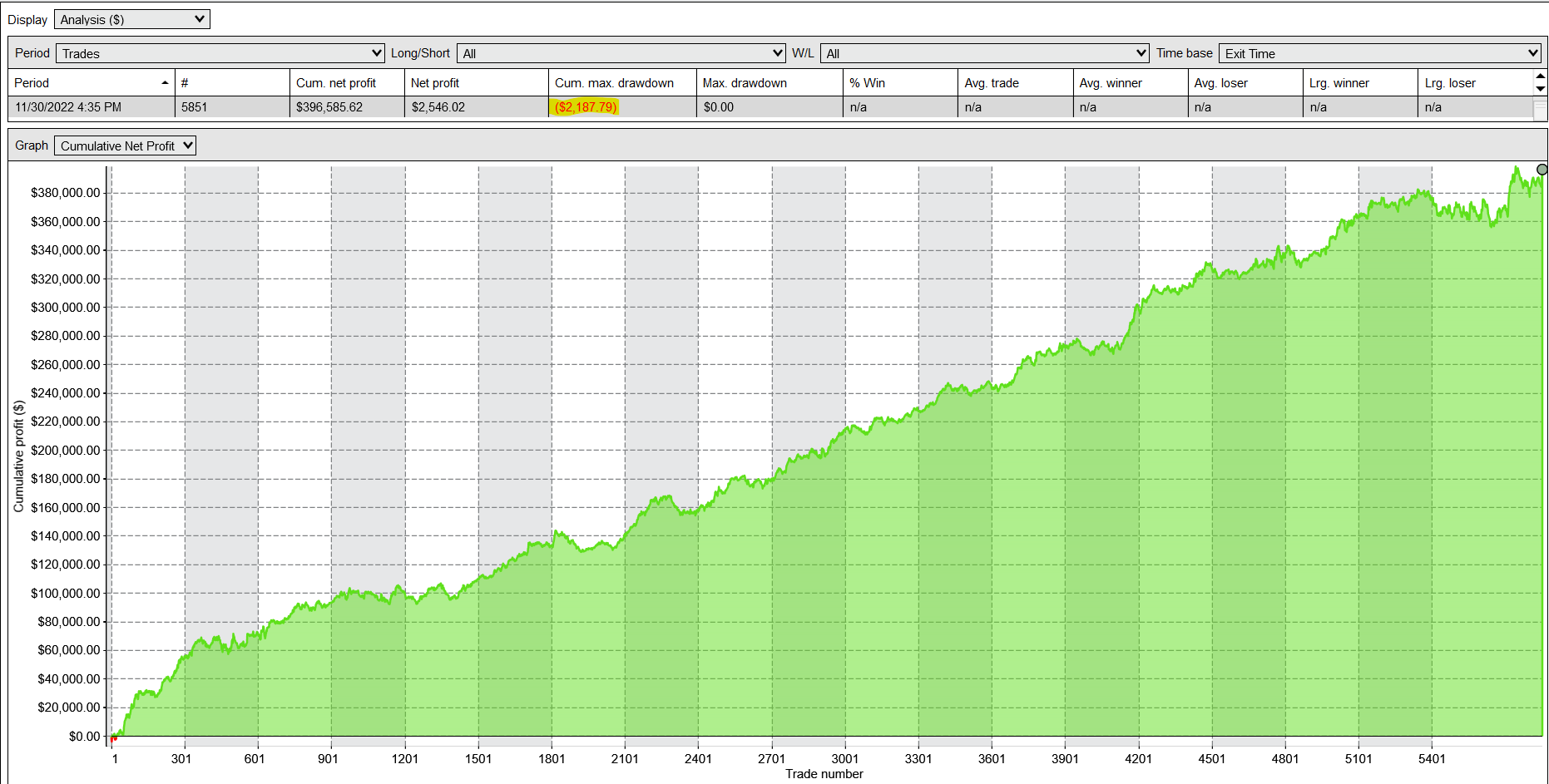

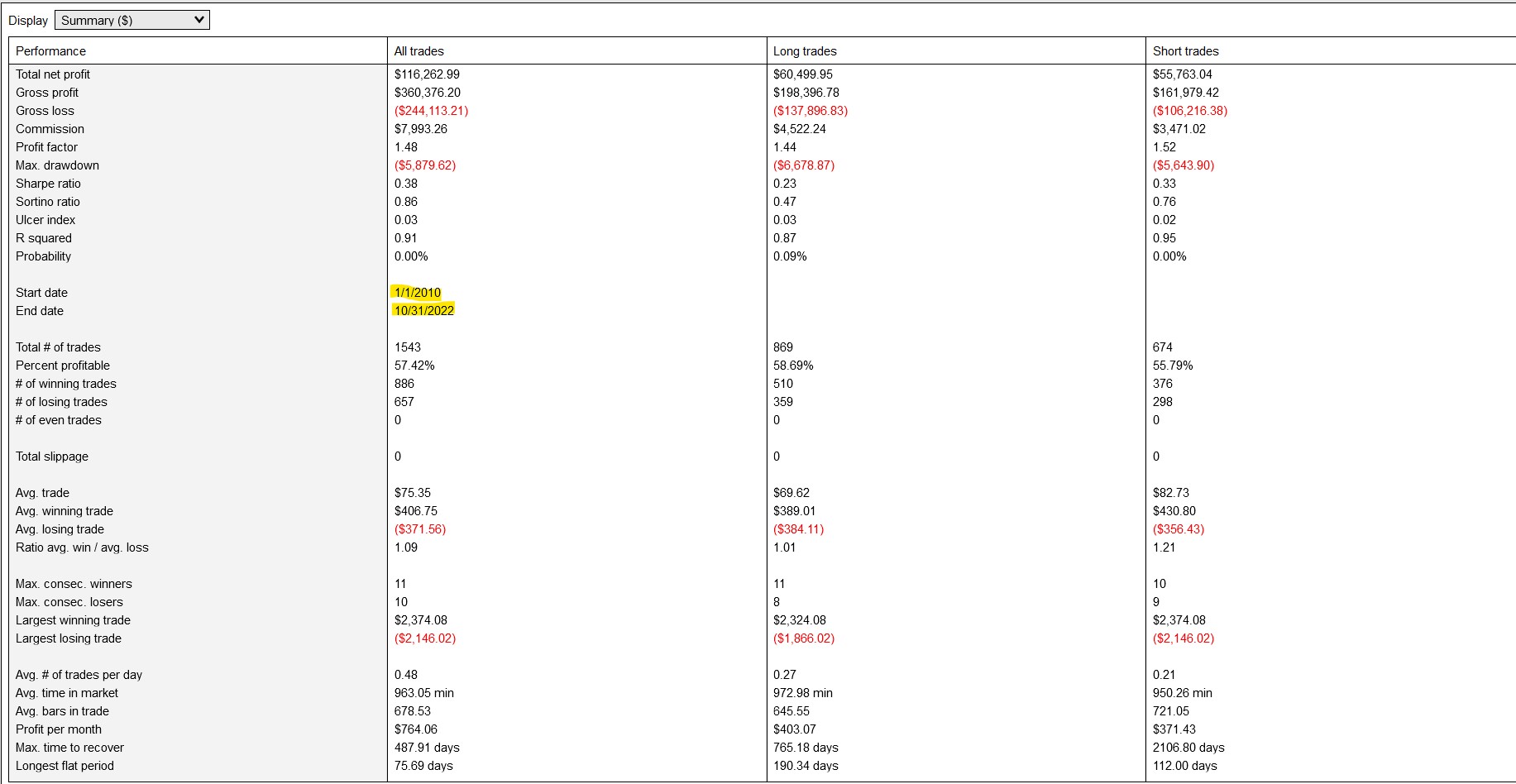

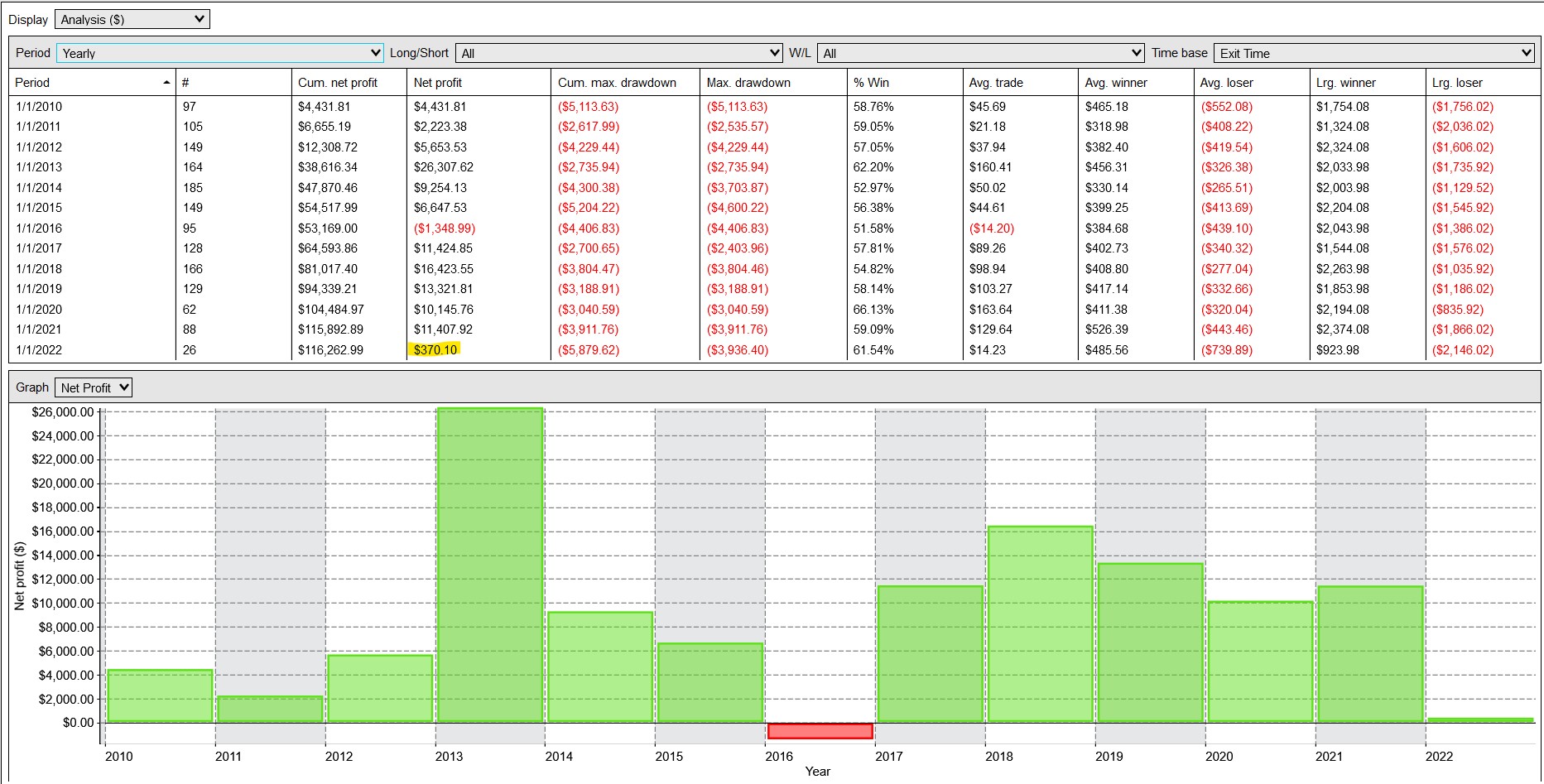

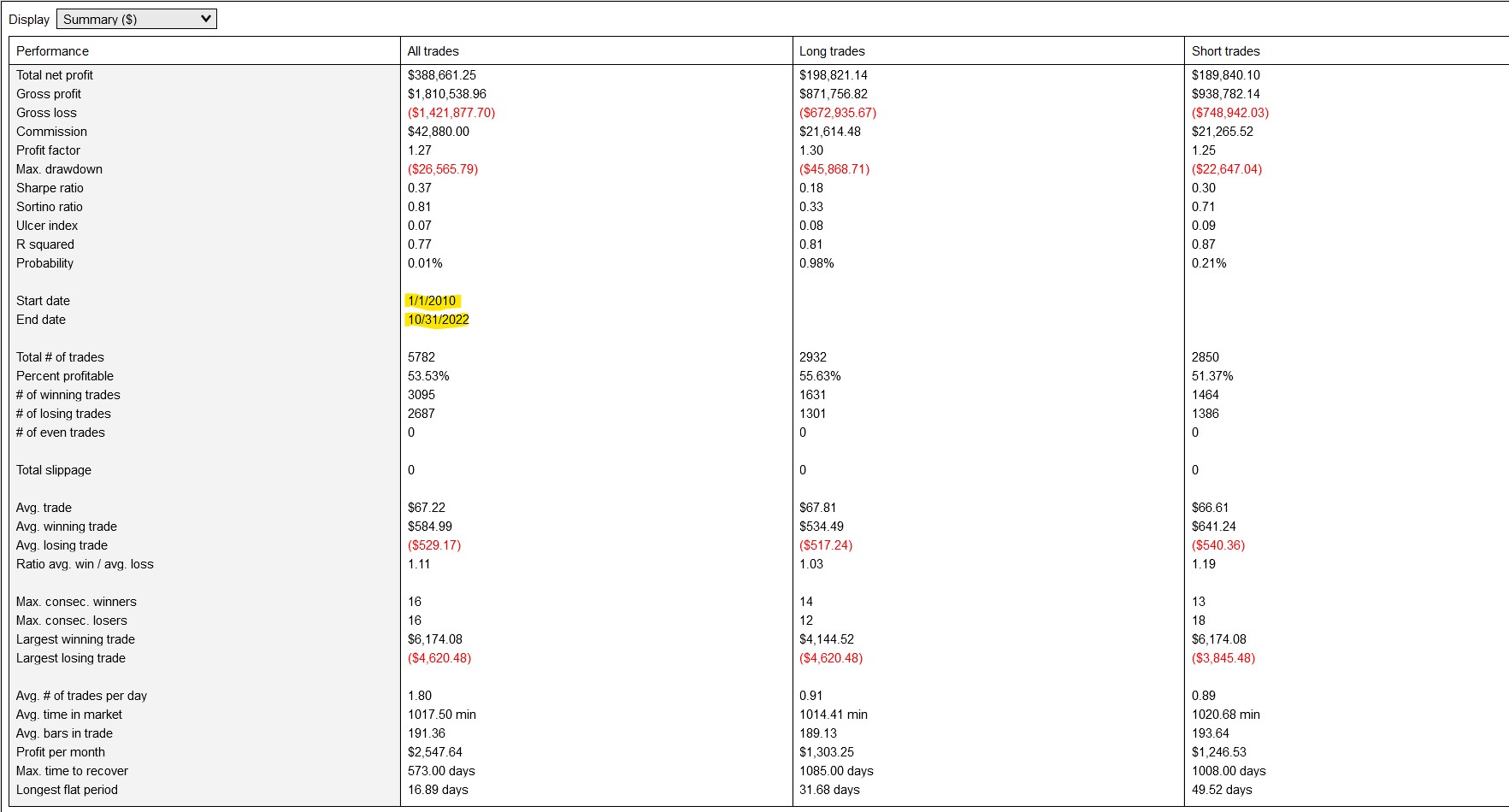

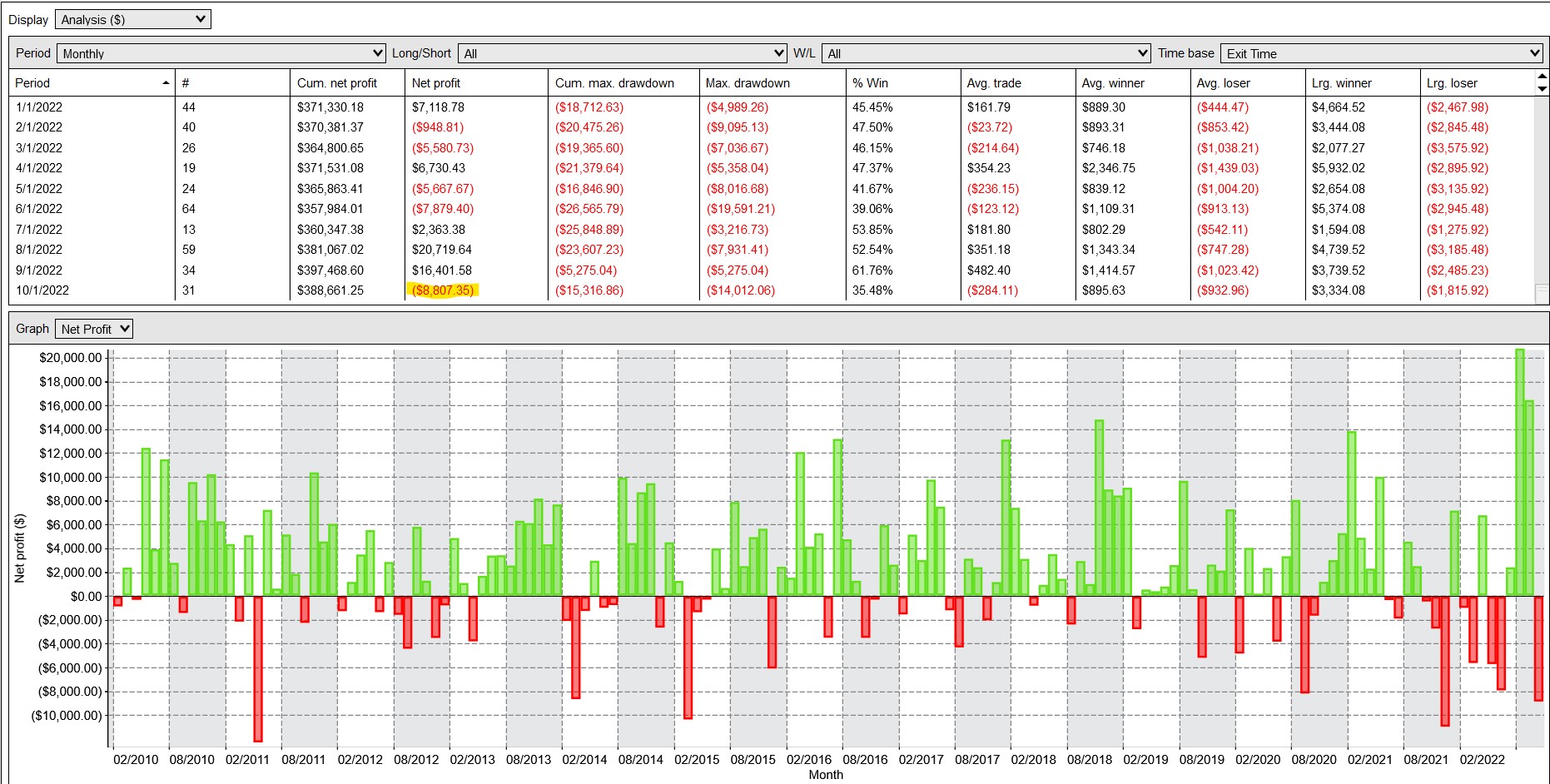

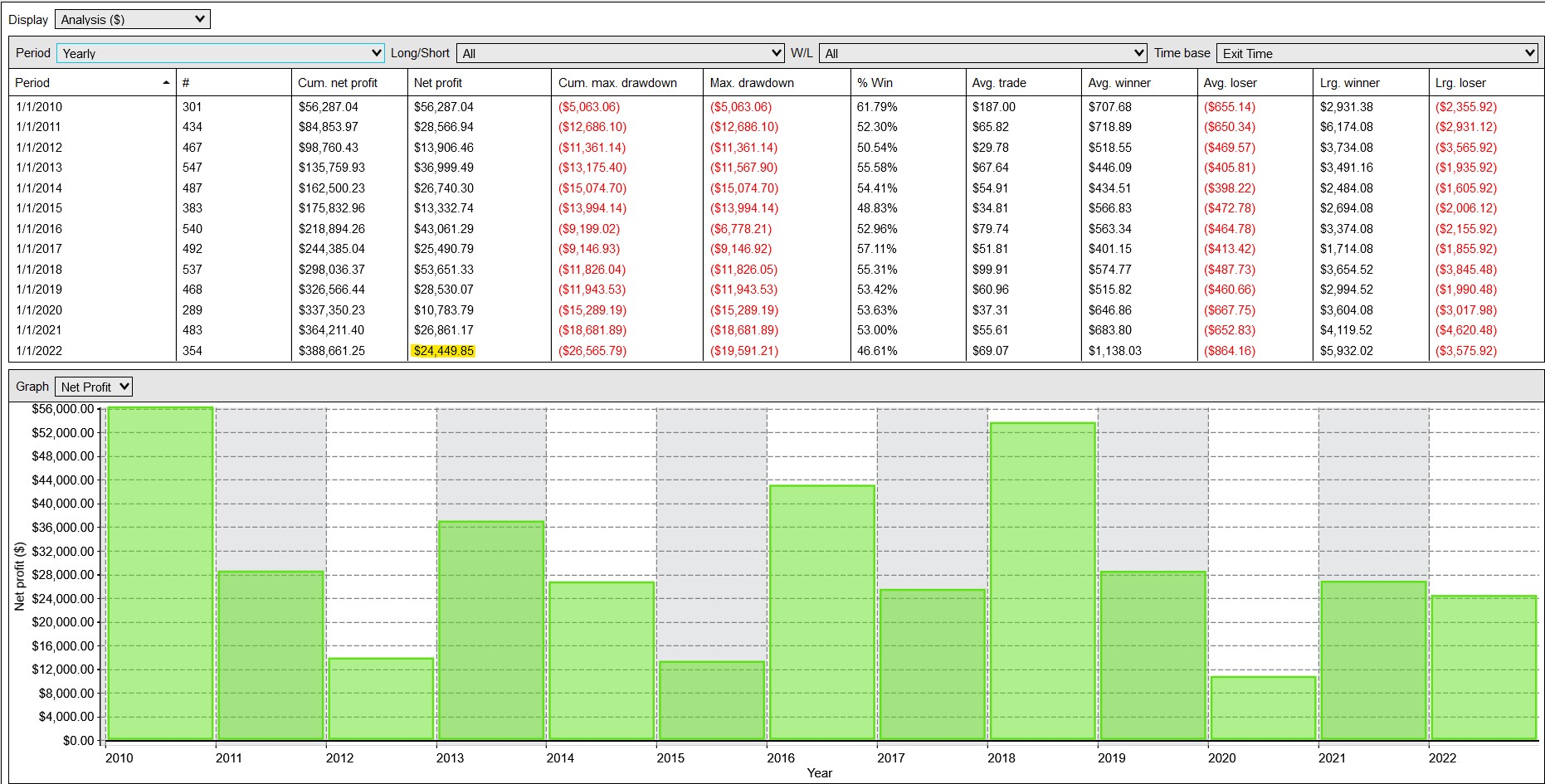

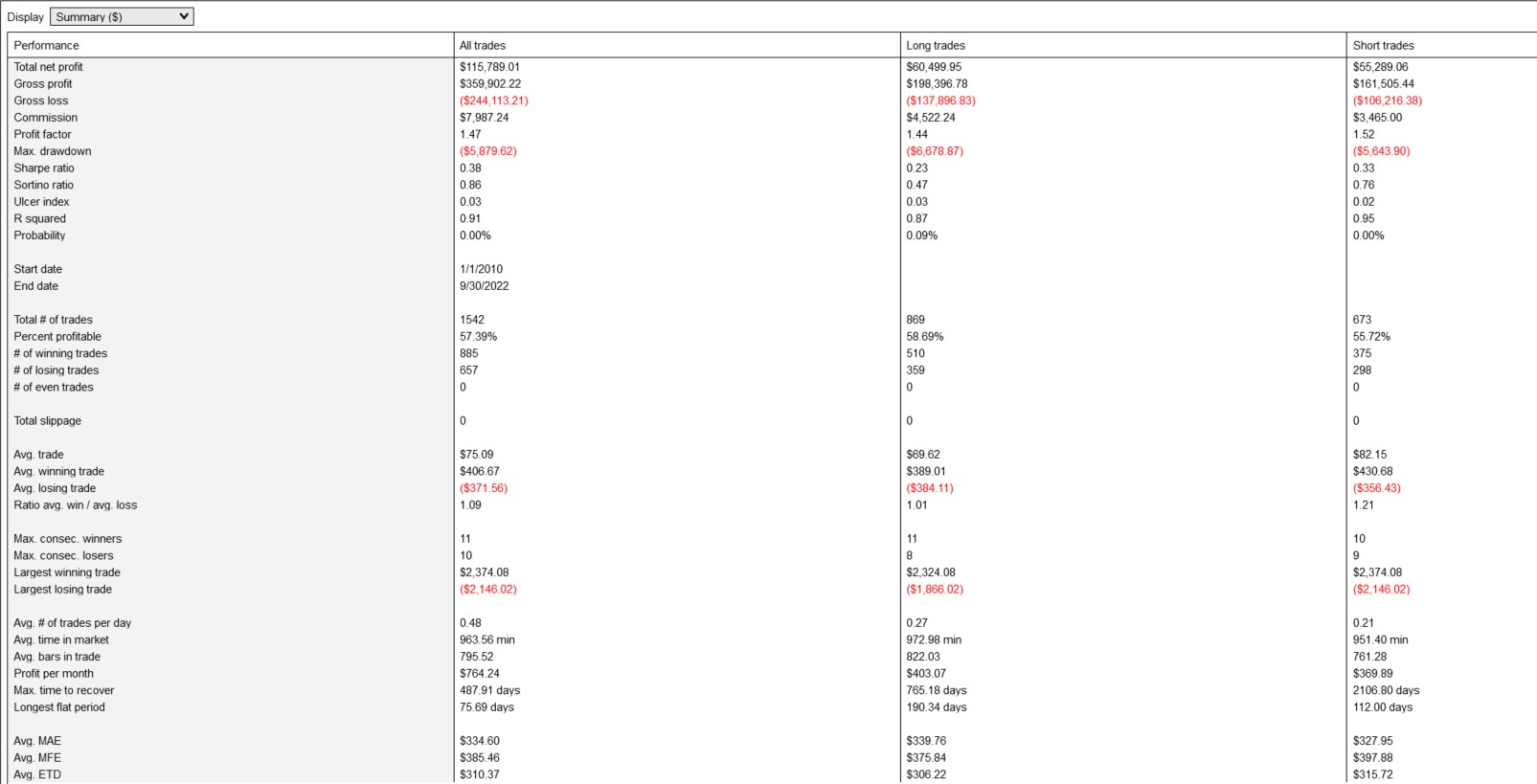

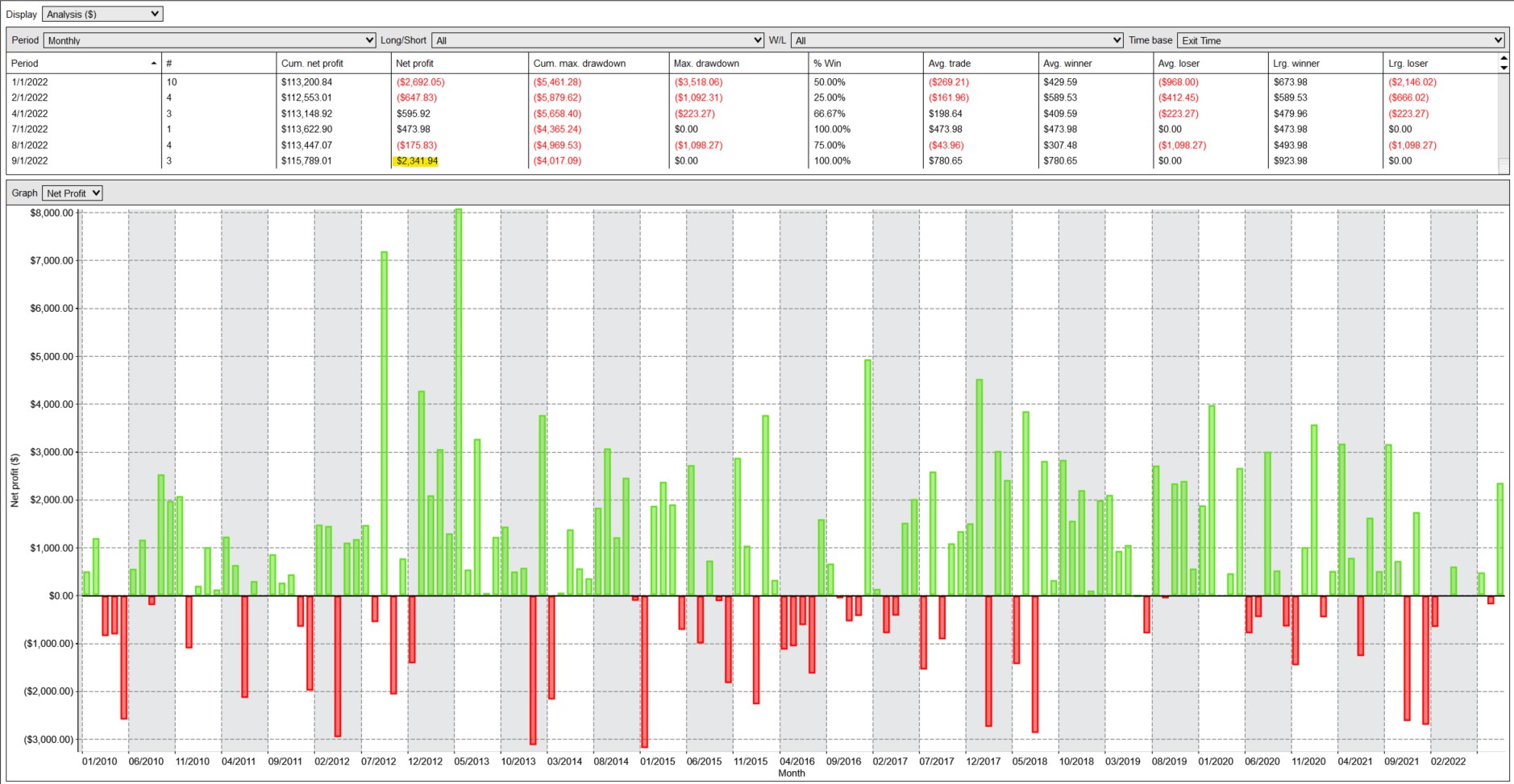

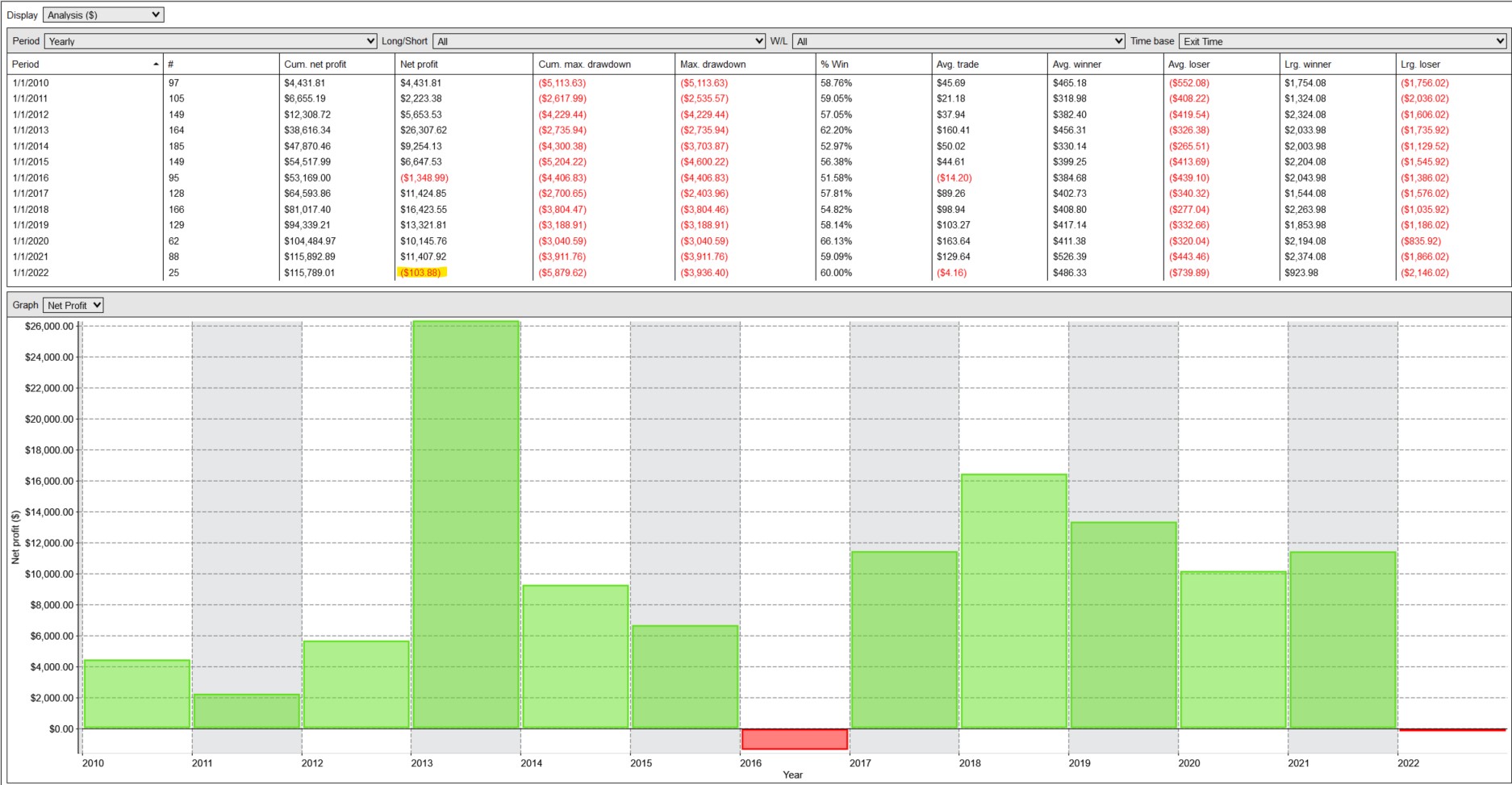

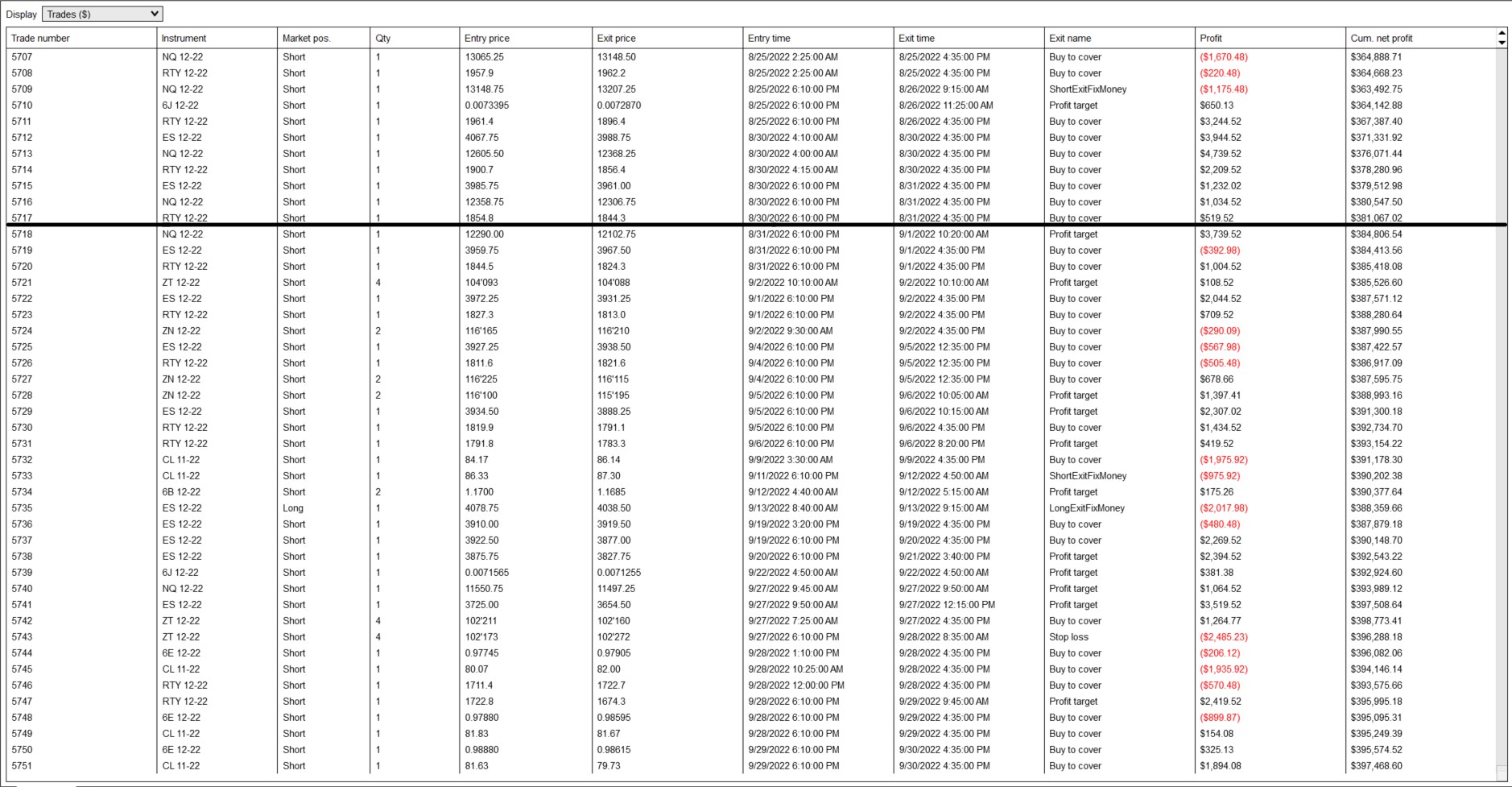

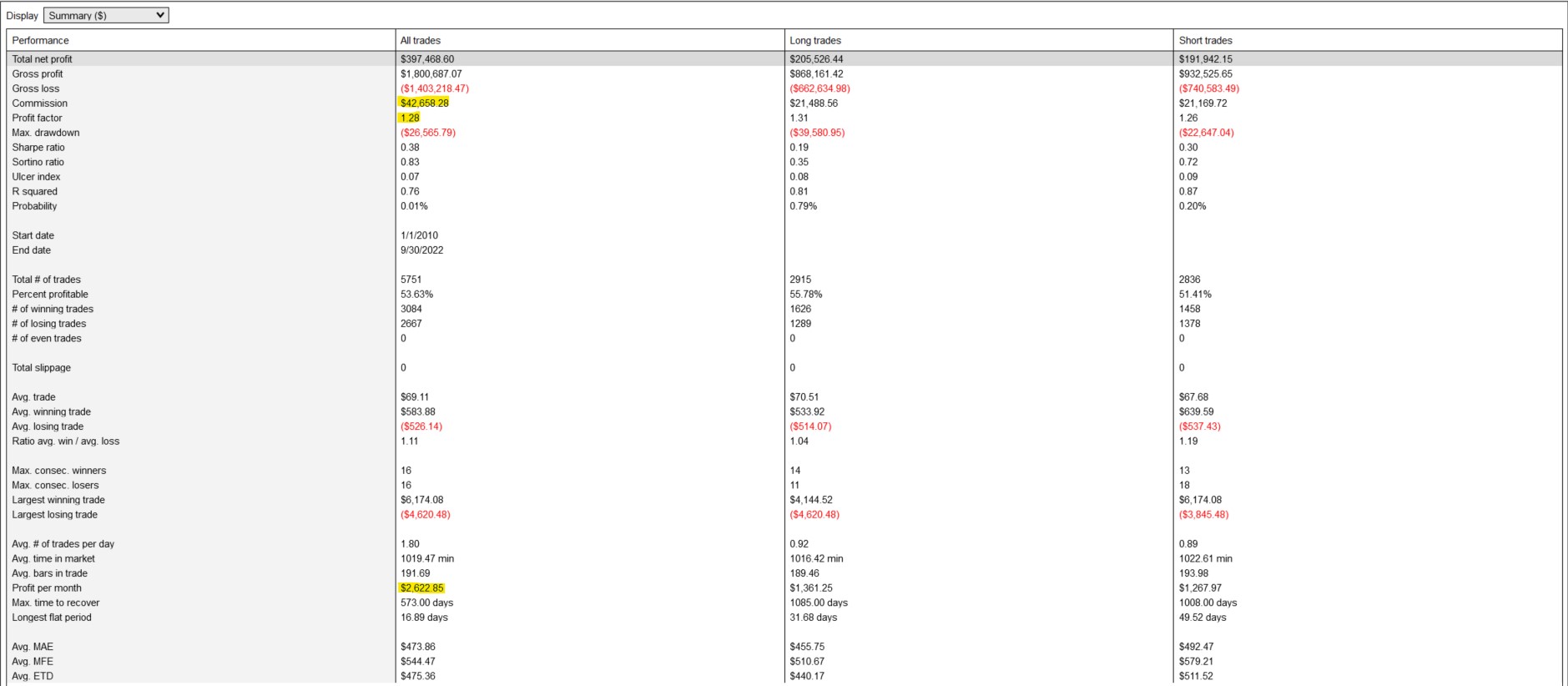

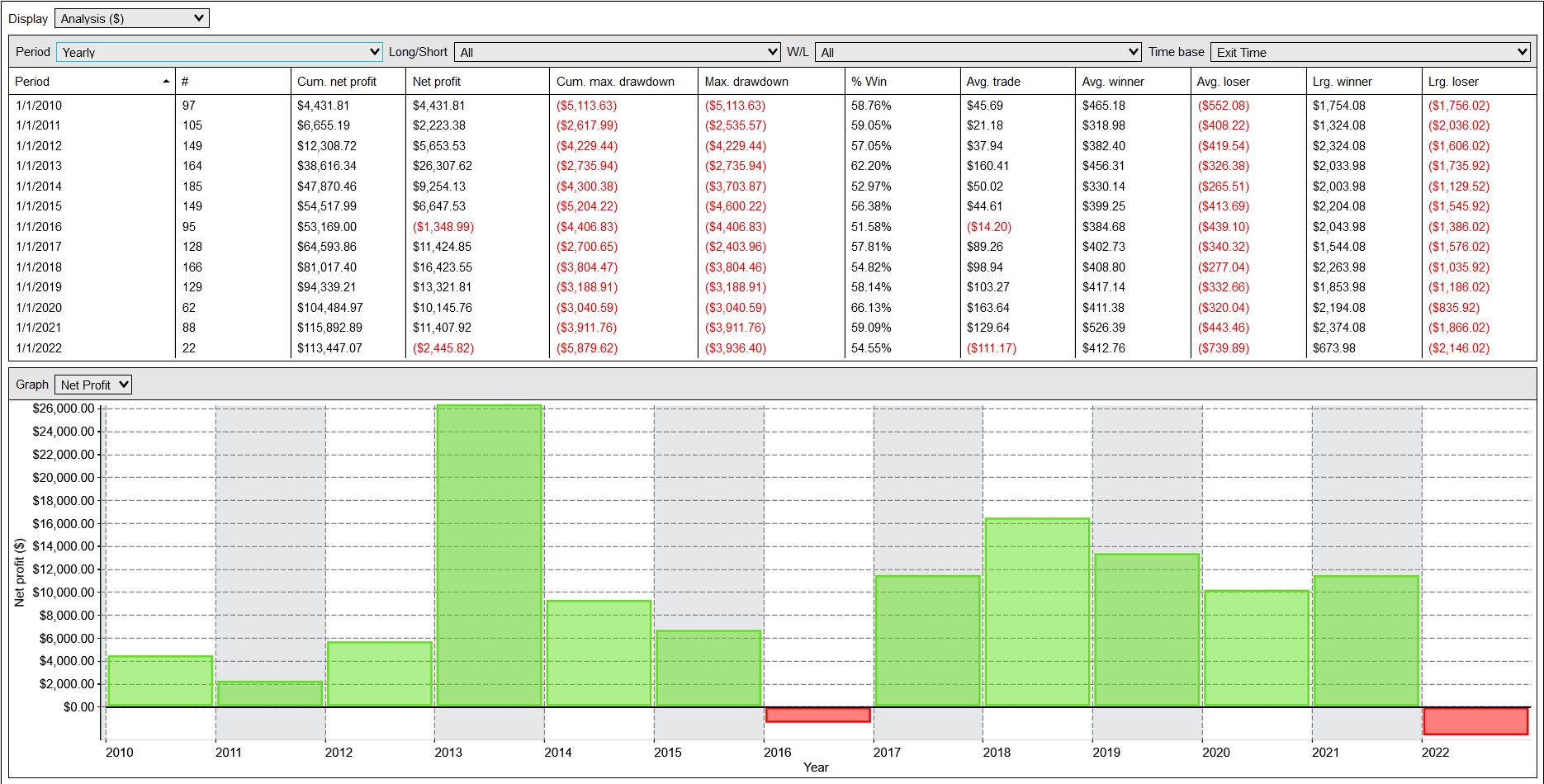

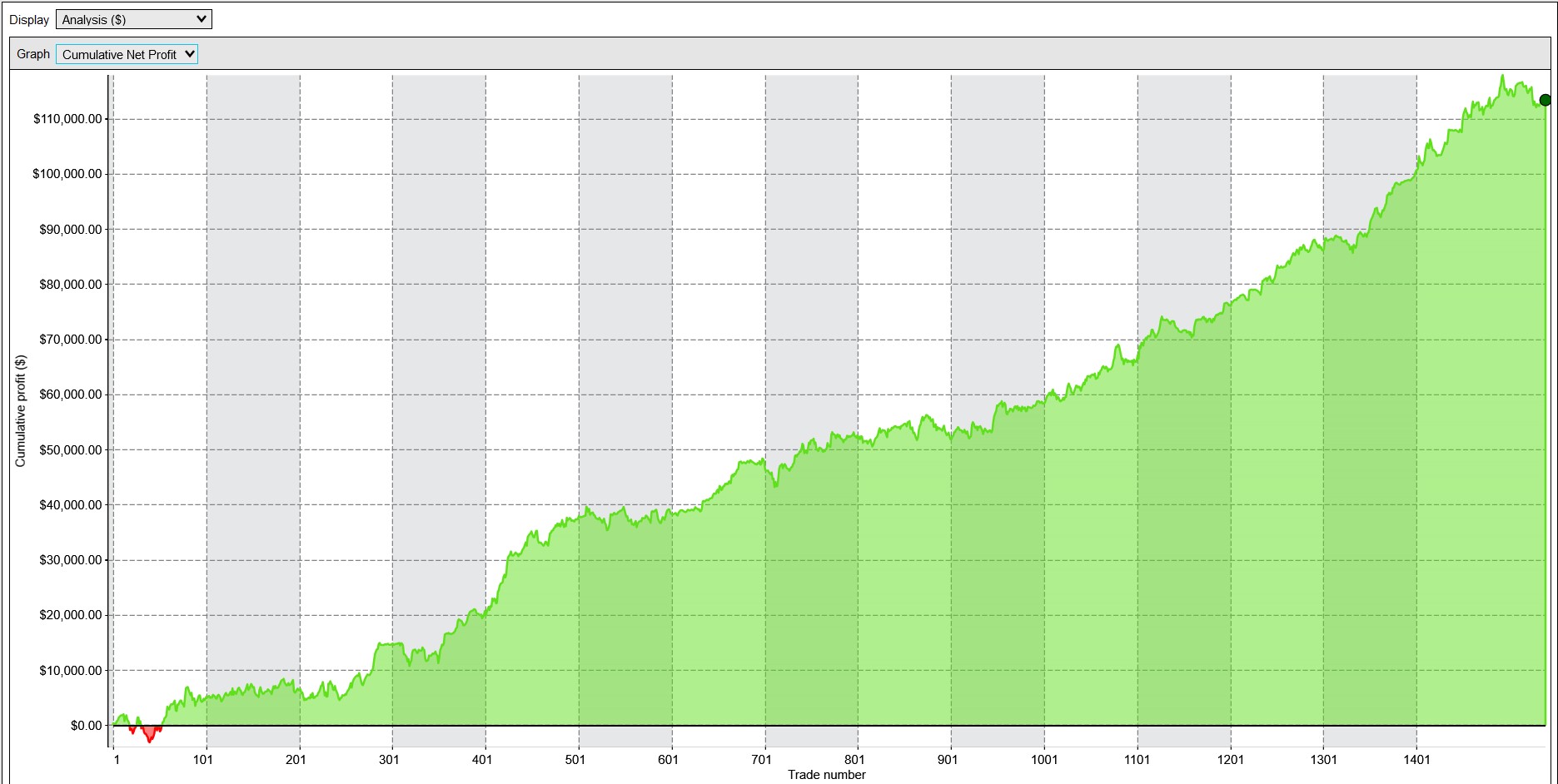

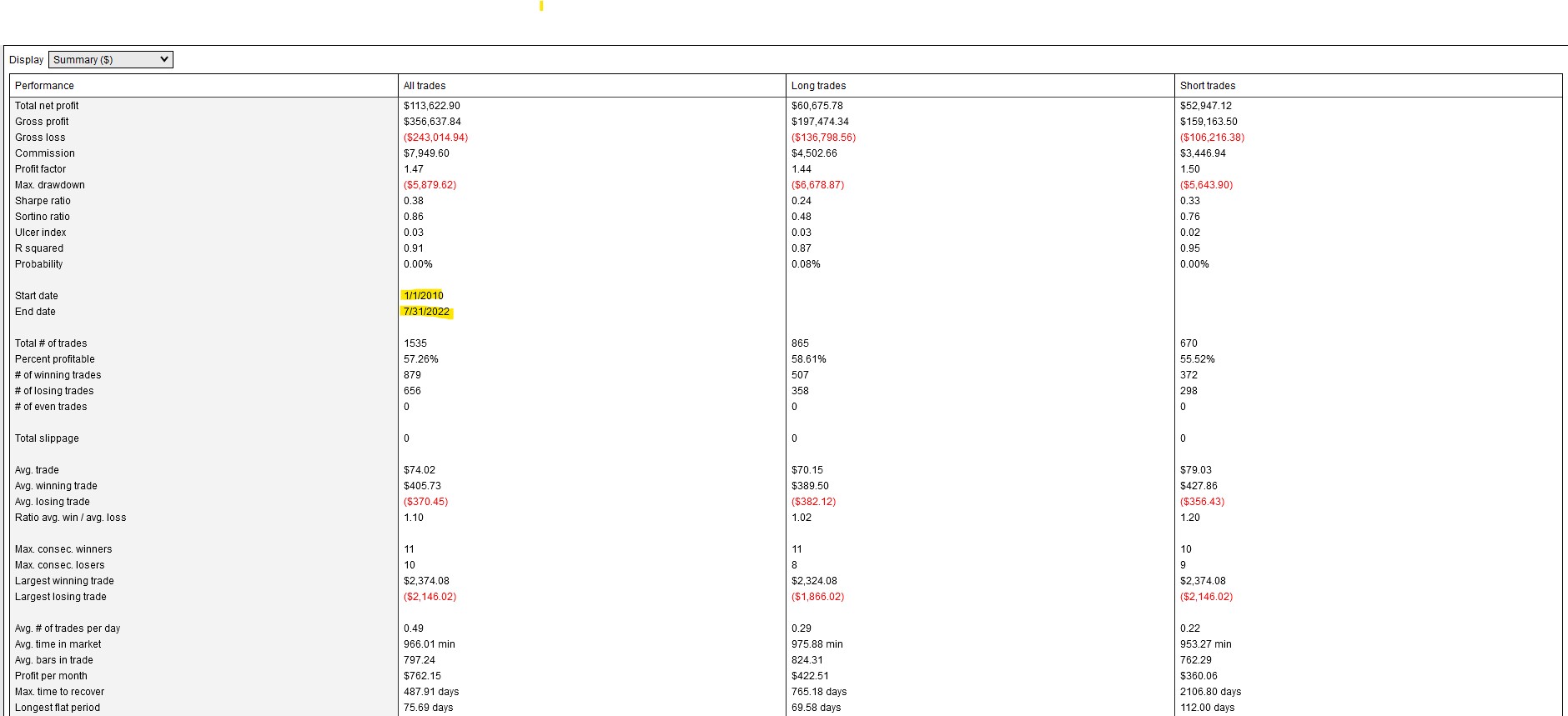

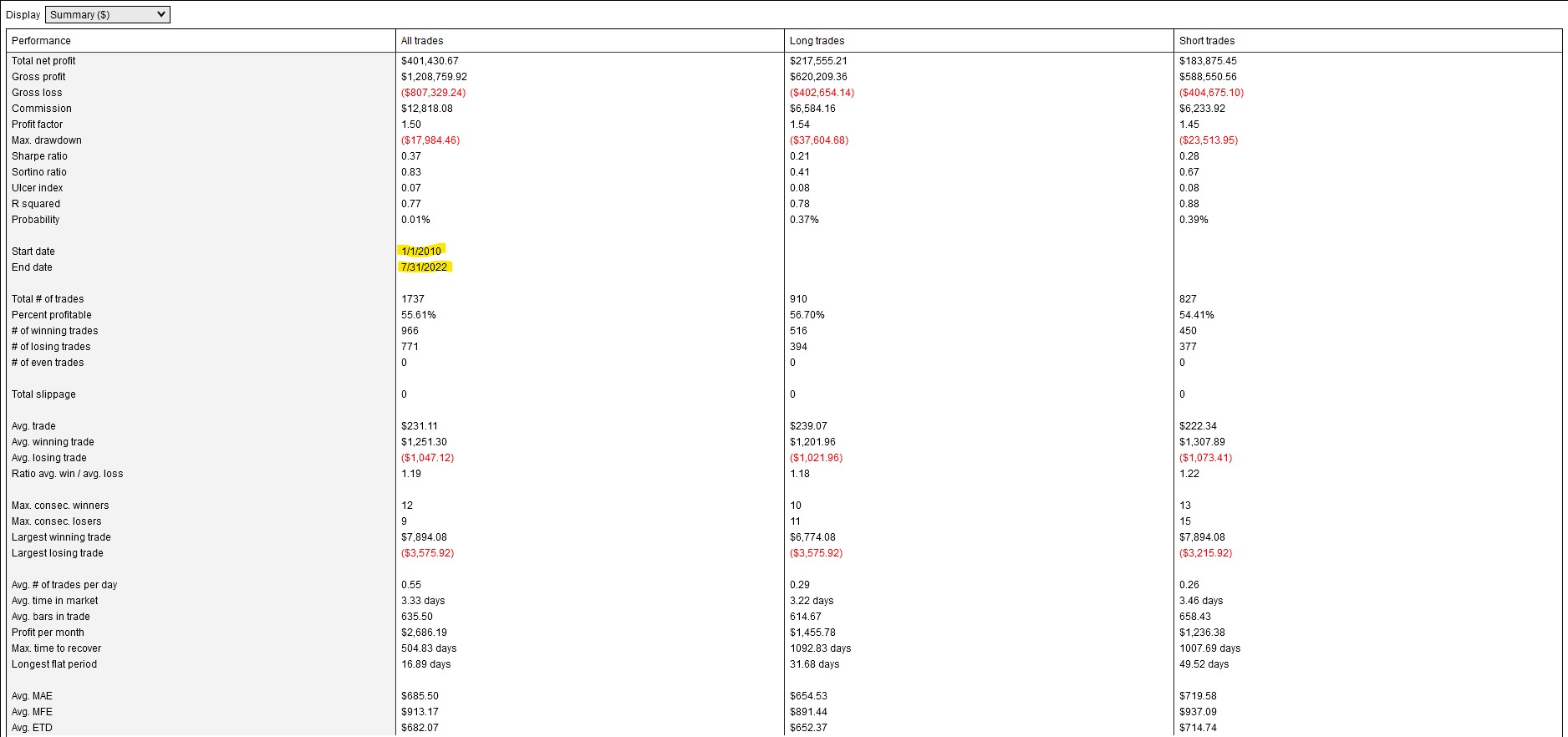

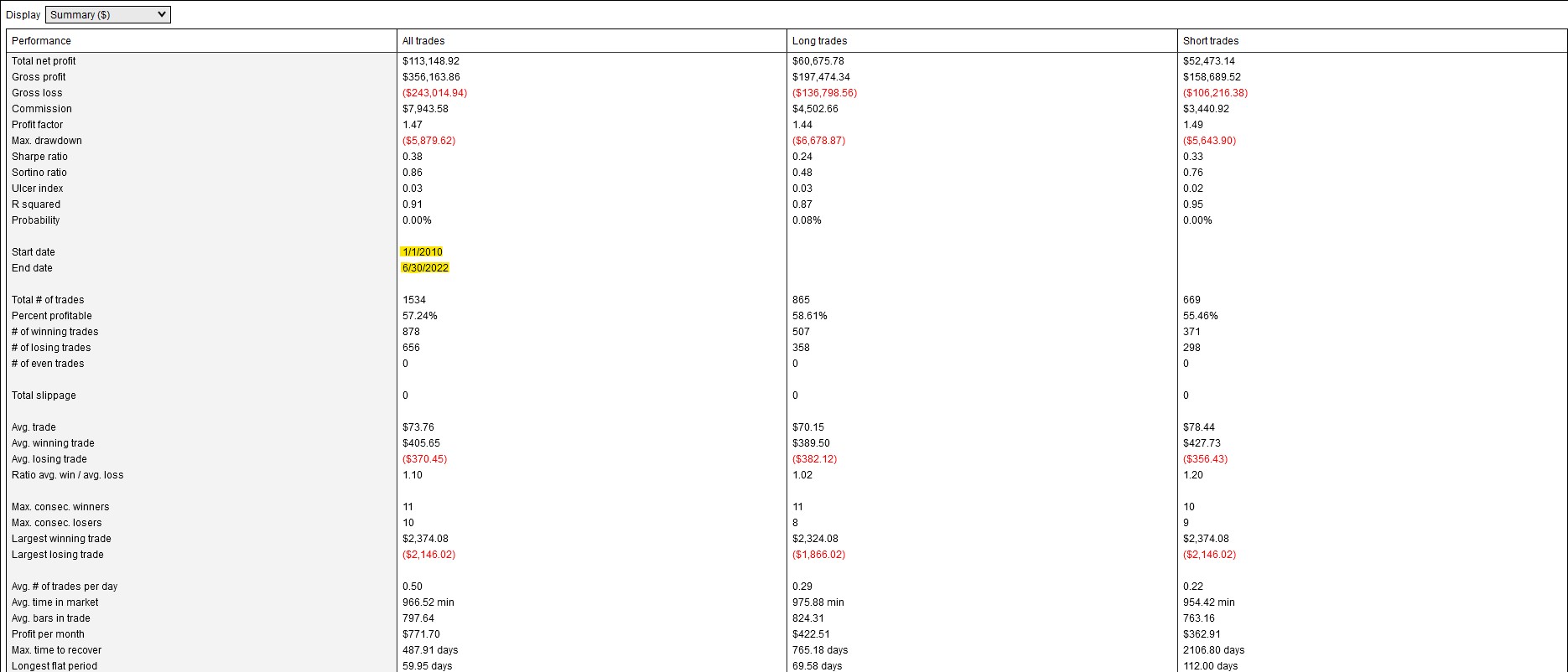

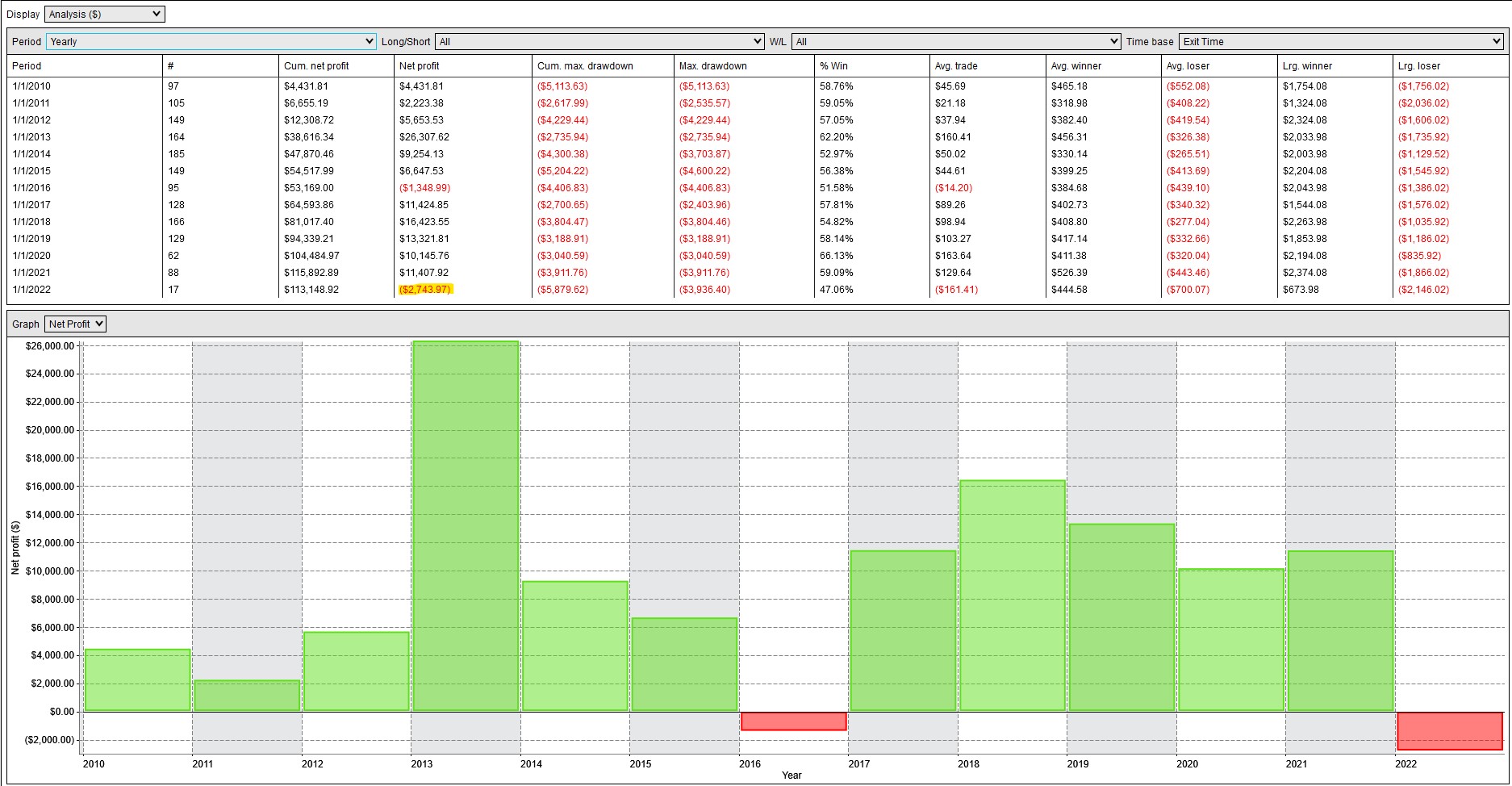

Эталон на 31 января 2023-го года имел такую статистику (все сделки закрываются перед клирингом и переоткрываются сразу после):

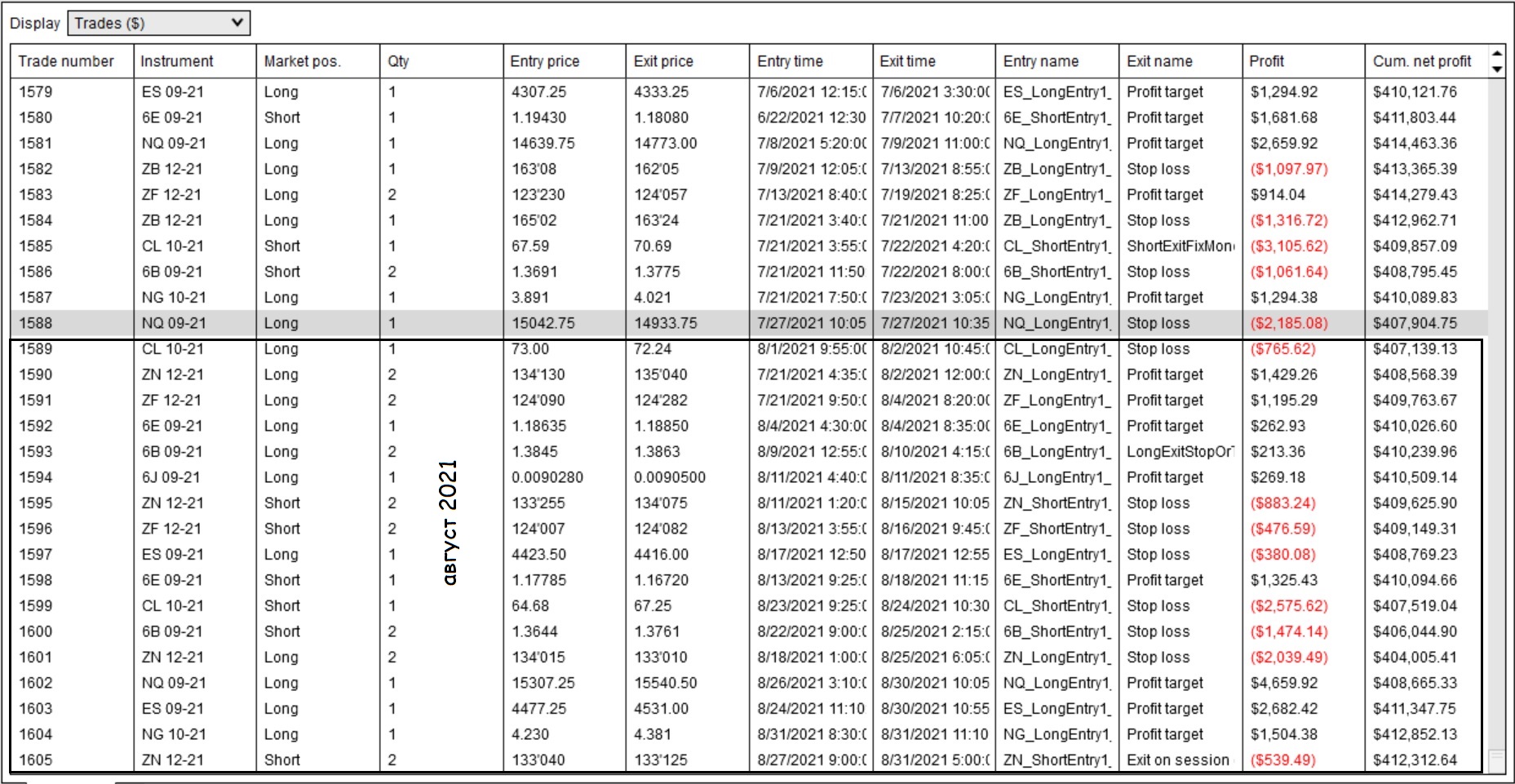

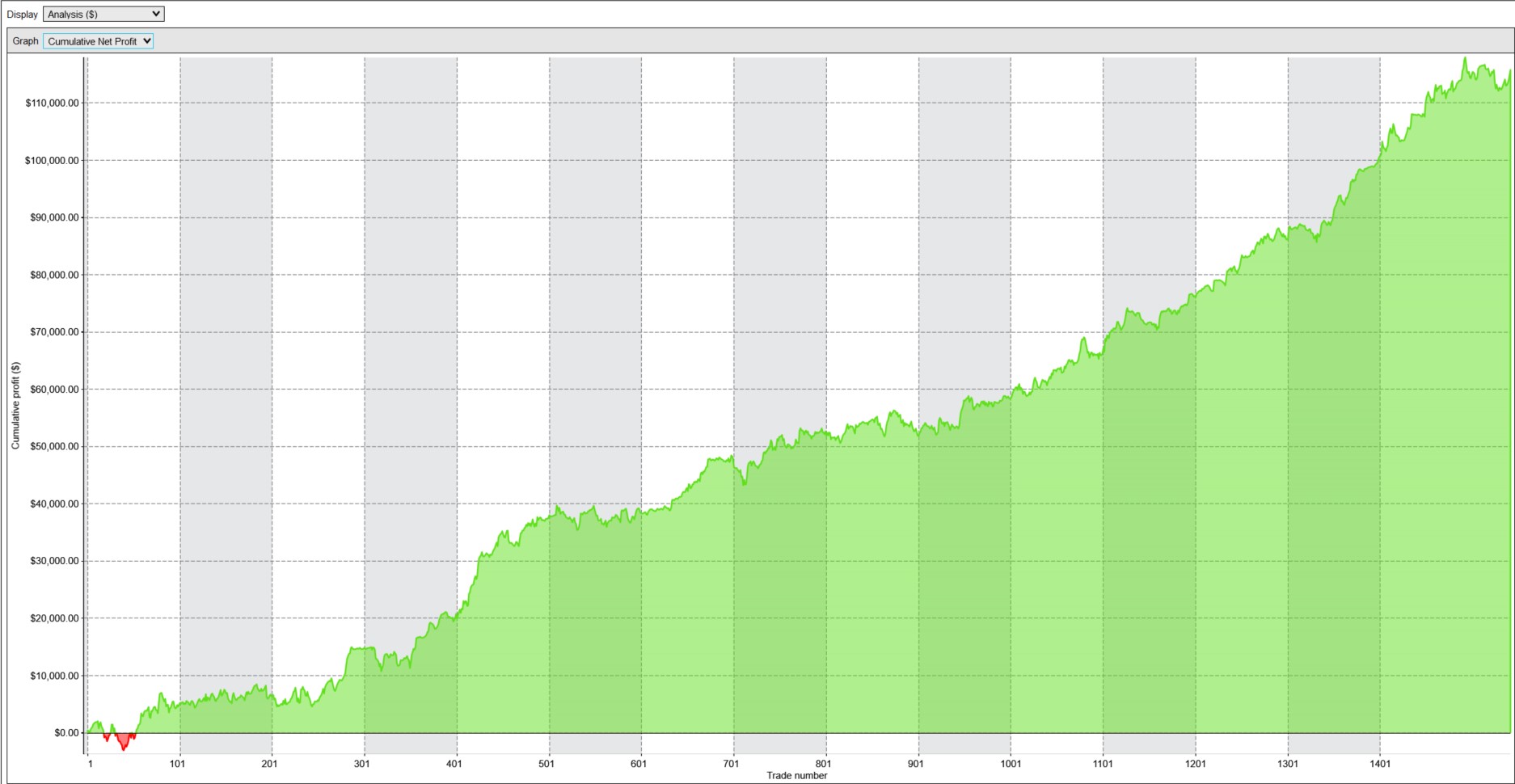

И если бы я в далеком мае 2021-го года не стал подключать к депо портфель поддержки, а дождался бы просадки в $10 000 по Эталону, которая случилась уже в августе 2021-го и подключил бы к нему депо $20 000… то сразу после подключения на просадке $10 000 к концу августа оно бы уже плюсануло + $8 000 !!!

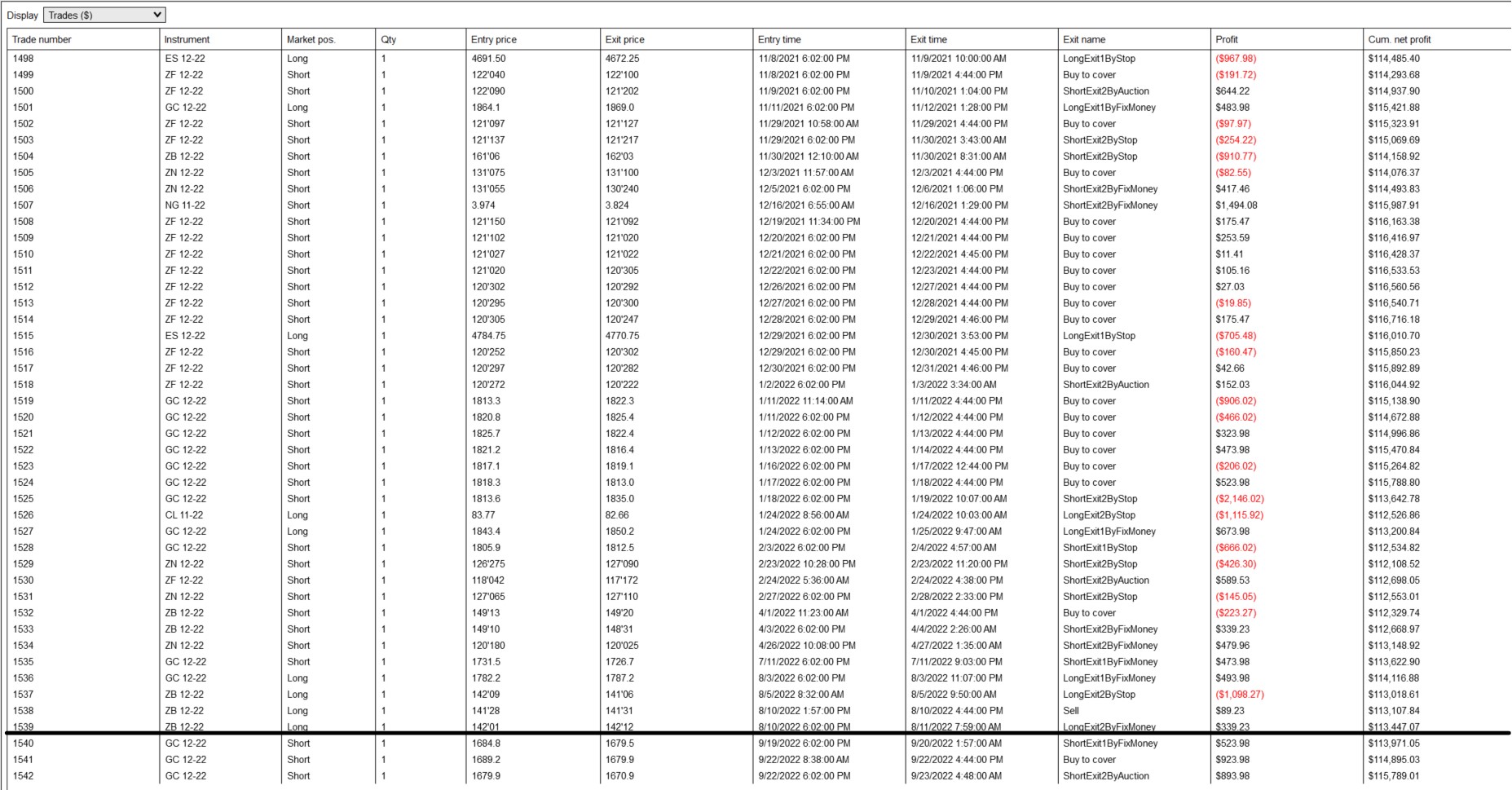

То есть я бы зашел на сделке 1602 — 26 августа и она сразу бы заработала БАБЛА!!)) :

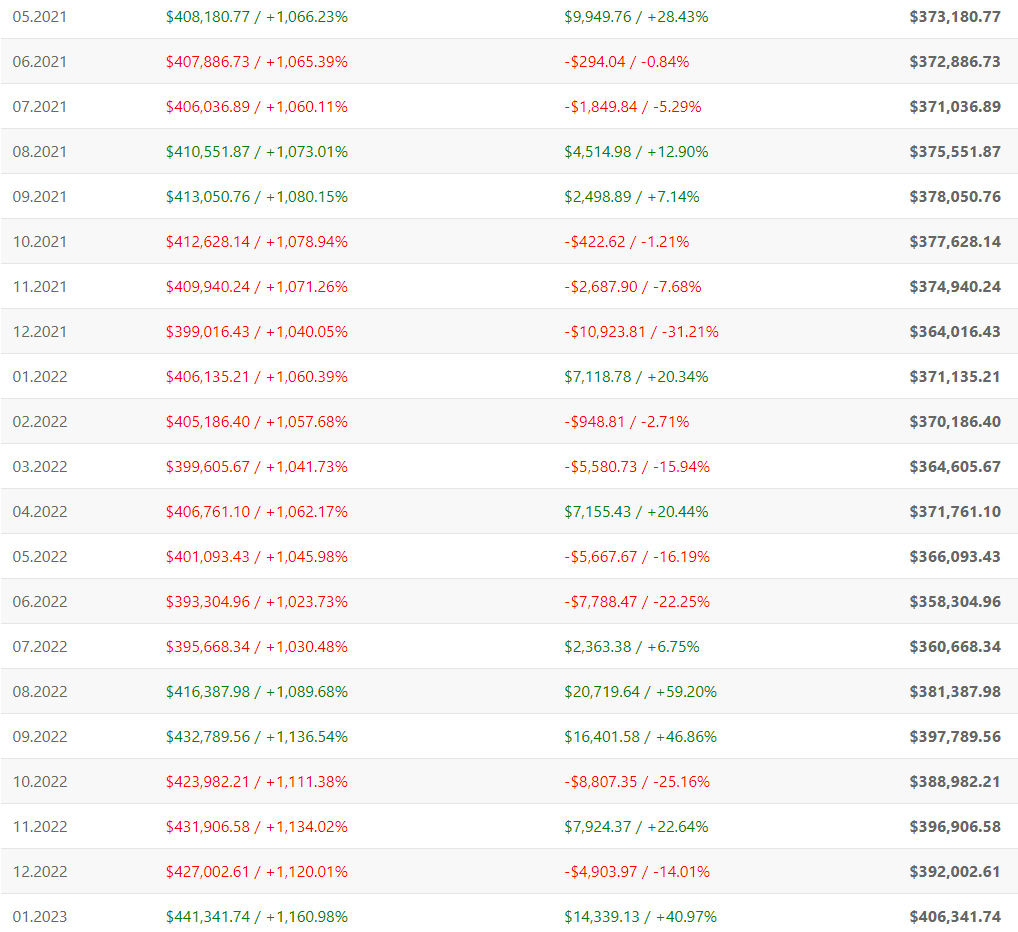

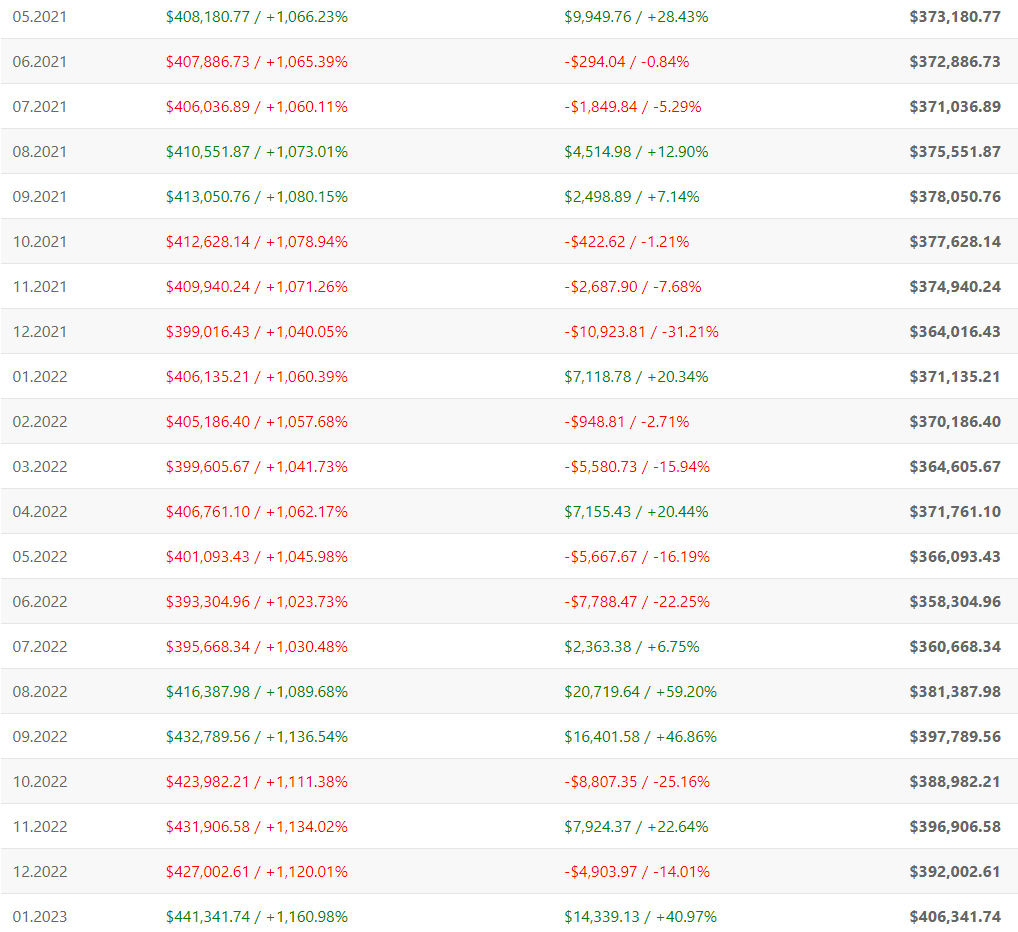

А дальше, на момент 31 января 2023-года депо прибавило бы ещё + $30 790. Смотрим с сентября 2021 (441 341 — 410 551):

ИТОГО: + $38 790 или + 194% к начальному депо $20 000… и тогда моё Эквити публичной торговли сейчас выглядело бы не так:

А вот так)))))))))

«Но не ОЧКО обычно губит, а к ОДИНАДЦАТИ ТУЗ!» ©

Я добавляю в публичное Эквити только публично подтвержденные сделки, так что будем работать с тем что имеем и выбираться из сложившейся ЖОПЫ, рыночными методами)

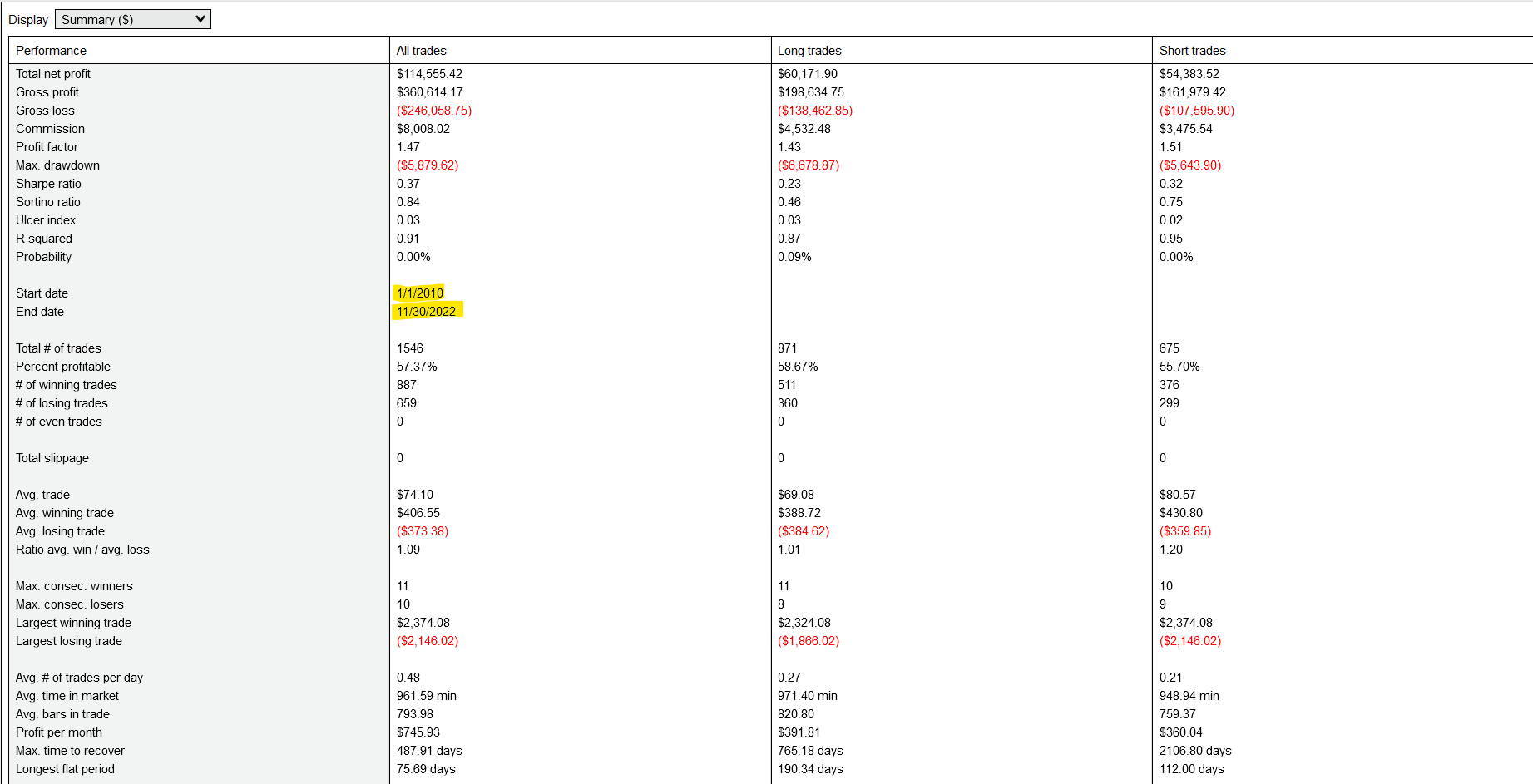

На момент 31.01.23 мы имеем подправленный, более сбалансированный Эталон с такой статистикой (статистика логики (сделки без закрытия на клиринг):

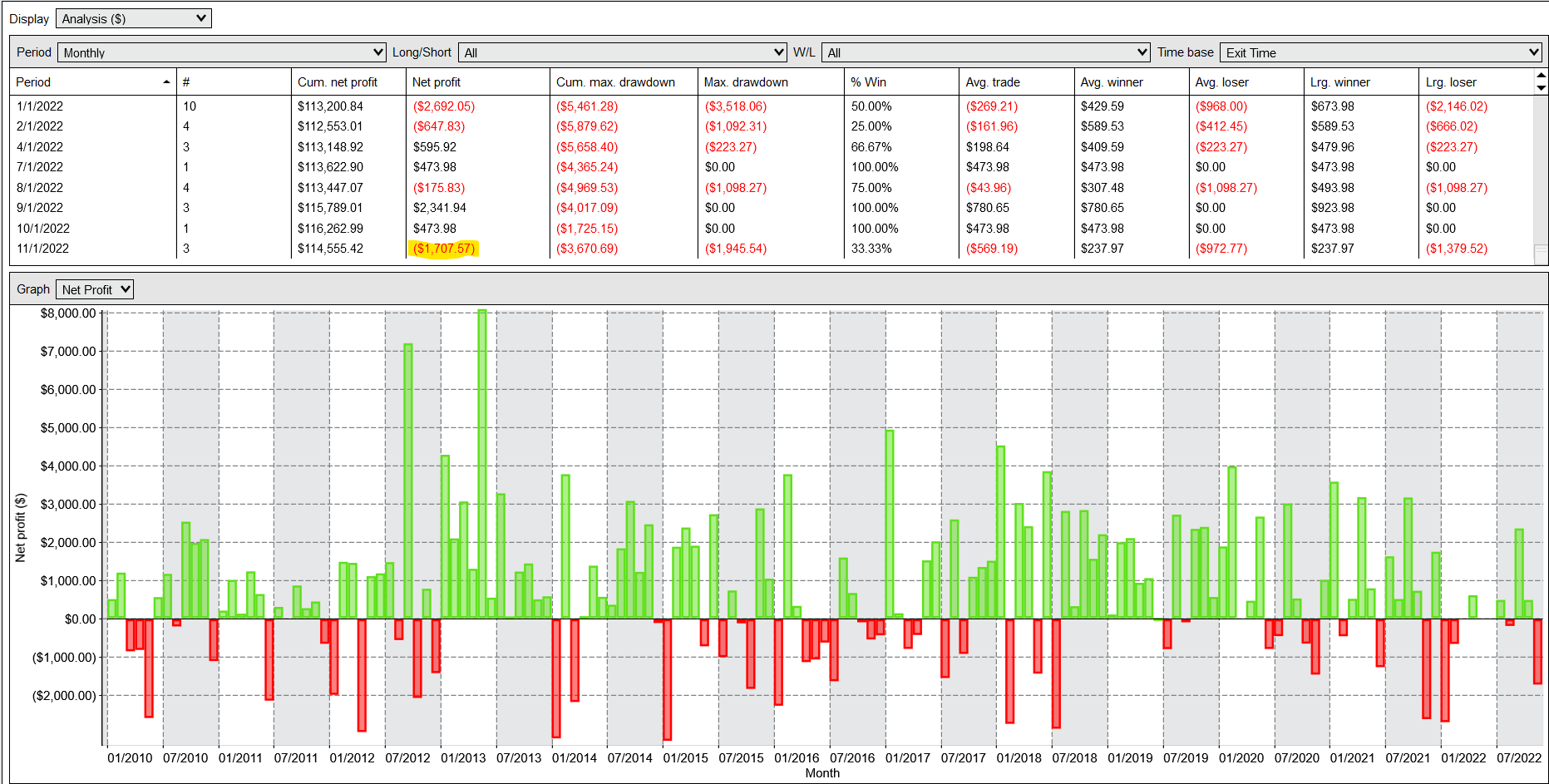

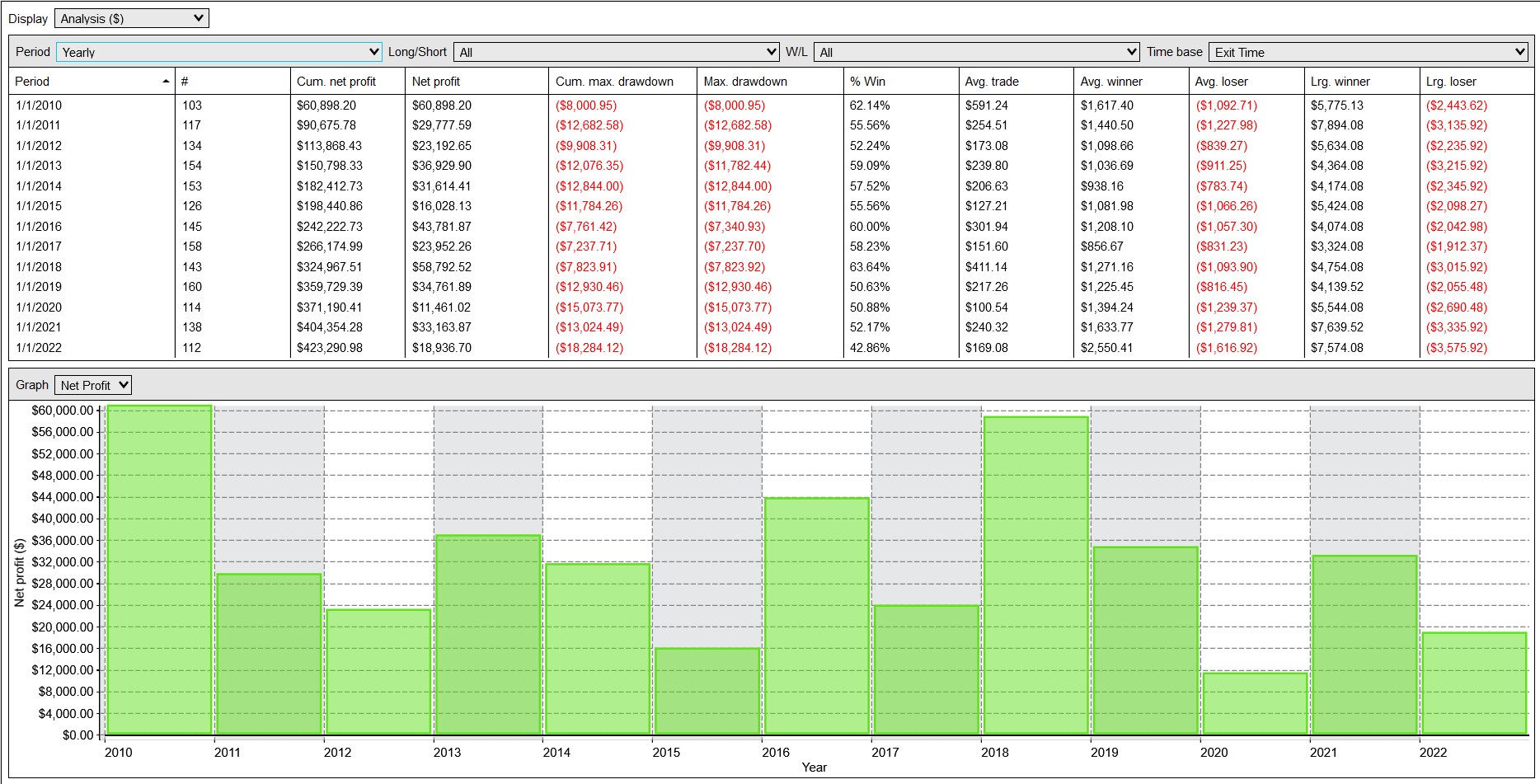

Статистика с прерыванием сделок на клирингах (то что происходит в реальной торговле):

Итак, по итогу теперь имеем: 1) более сглаженную Эквити. 2) на $33 000 меньше профита. 3) максимальная просадка меньше в 1,5 раза: была $26 000 стала $17 000. А главное в том что теперь спокойные времена торгуются также как и супер неоднозначные с масштабом на волатильность. И это хорошо — стабильность!

Так! Теперь о главном)) Я писал в последнем торговом отчете за январь 2023-го что мы сделаем копию Эталона на микро-контрактах ФИ которые используем в портфеле. Так вот, мы это сделали. Теперь у нас есть портфель «Эталон-mini» и он способен переваривать депозиты ВДВОЕ меньше чем Эталон.

Больше того! Мы его уже подключили 13 февраля на очень хорошей просадке и 24.02.23 он закрыл шорт по MNQ (MICRO E-MINI NASDAQ 100 FUTURES) в + $2 200 и шорт MES (MICRO E-MINI S&P500 FUTURES) + $1 600

КИБОРГ БЛ@ТЬ! ПОМНОЖЕННЫЙ НА ВЕЧНОСТЬ НАХ@Й!!))))

Итак вот что мы сделали. Поделили ликвидность на 2 в портфеле:

ES (E-MINI S&P 500 FUTURES) 1контракт => MES (MICRO E-MINI S&P500 FUTURES) 5контрактов

CL (CRUDE OIL FUTURES) 1контракт => MCL (MICRO CRUDE OIL FUTURES) 5контрактов

6Е (EURO FUTURE) 1контракт => М6Е (E-MICRO EUR/USD FUTURES) 5контрактов

NG (NATURAL GAS HENRY HUB FUTURE) 1контракт => QG (E-MINI NATURAL GAS FUTURES) 2контракта

NQ (E-MINI NASDAQ 100 FUTURES) 1контракт => MNQ (MICRO E-MINI NASDAQ 100 FUTURES) 5контрактов

RTY (E-MINI RUSSELL 2000) 1контракт => M2K (MICRO E-MINI RUSSELL 2000) 5контрактов

ZF (5 YR TREASURY NOTE FUTURES) 2контракта => ZF 1контракт

ZN (10Y TREASURY NOTE FUTURES) 2контракта => ZN 1контракт

ZT (2 YEAR TREASURY NOTE FUTURES) 4контракта => ZT 2контракт

6B (BRITISH POUND FUTURES) 2контракта => 6B 1контракт

Если кто-то не знал, то микро-контракты это разбитый на 10 полный контракт. Например 1 контракт CL равен 10 контрактов MCL. Таким образом 5 контрактов MCL дает нам возможность срубить все косты стратегии в 2 раза. Ну а с 4-мя ФИ нам просто повезло, они итак по умолчанию 2контрактами торговались в Эталоне, ZT вон вообще 4.

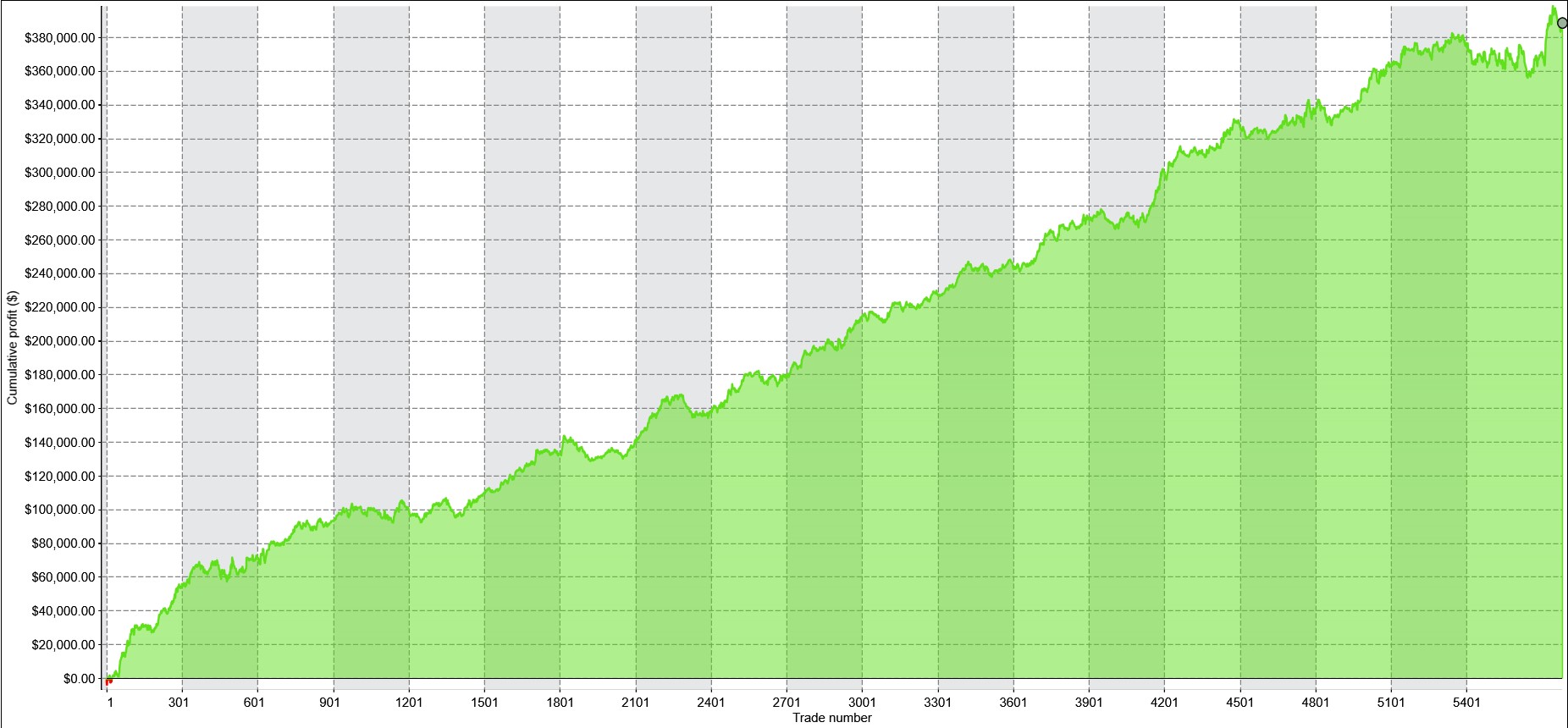

Ну короче, сделали «Эталон-mini» к 12 февраля, вот кстати его статистика за 2022-ой год, за остальные годы не адекватная, так как MCL появился в природе только в июле 2021-го (MES в июле 2019-го и так почти с каждым мини, микро контрактом), это одна из причин почему мы сразу не сделали аналог Эталона на микро-контрактах. На текущий момент все микро, мини ФИ имеют корреляцию 99% с основными ФИ. Так! Стата (с разбивкой сделок на клиринге):

В общем, мы запускаем контрольный прогон Эталона и его MINI версии и тупо видим как за две недели февраля просадка достигает значений близких к максимальной за 13 лет))))) А это значит, что нам хватает $12 655 депозита, который у нас остался от $20 000 (после жесткой 2 годовой просадки) с запасом даже! И мы принимаем решение подключить его, в тот же день. И вот на счету уже $16 227… чему я очень рад. Наконец-то кончилась эта тягомотина и теперь будет нормальный трейдинг с кучей сделок))

Всем удачных трейдов!!!

Отчет: январь 2023

Follow my instagram statement (pls, click the instagram pic below)

1. ЭТАЛОН (А10) — начинает год «с места в карьер», закрывает в январе 36 сделок и приносит прибыль + $14340 на контракт. Нет подключенных счетов (требование к минимальному депо $26 000)

Disclamer: выше представлена статистика Эталона с дроблением каждой логической сделки на несколько поменьше, чтобы сделка прошла через клиринг без ночной маржи. Короче закрываемся мы за 15 мин до клиринга и переоткрываем сделку после клиринга попадая в интрадэй маржу брокера. Теряем на этом 10% годовых из-за кратно увеличивающихся комиссий, зато это большой + в безопасность. Подробнее писал о таком подходе здесь.

Теже сделки но без дробления и прерываний на клиринг

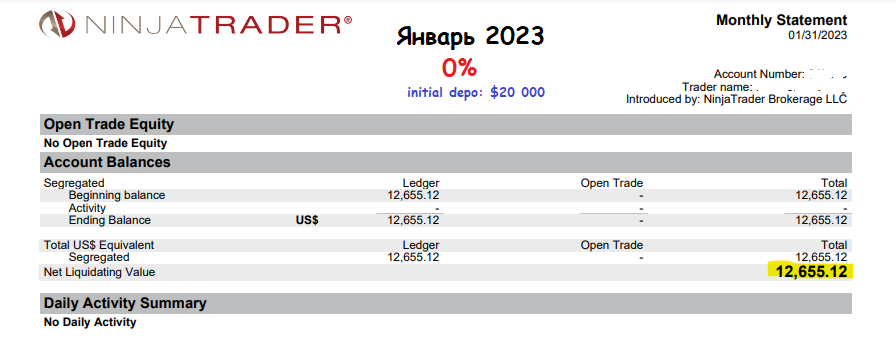

2. Публичный счет — не совершает сделок в январе, т.к. не было сигналов на вход. Итого: 0% в январе от начального депо $20 000. Итого: через 21 месяц торгов терпим просадку ~36%, теряя ~ $7000

Публичный счет в декабре 2021 года (14 месяцев) подключен к роботу поддержки (А11) статистику которого привожу ниже. 1 февраля мы отключили его по причинам которые объясню в 3-ей части отчета ниже по тексту. Далее публичный счет будет торговать другой робот.

3. Новости разработки: решили отключить робота А11 от публичного счета по причине того что он не удовлетворяет условиям повысившейся волатильности на рынках с начала пандемии и до настоящего времени. Из-за того что у него установлен фильтр сигнала на вход по размеру требуемого на сделку риска, например это максимум $2000 по нефти (CL WTI), то он просто пропускает сигналы которые не проходят этот фильтр и все бы ничего, в принципе хватило бы и тех сигналов которые удовлетворяют риск, но в 2022 году он вообще уменьшил среднее кол-во сделок в 4 раза и тупо 4 месяца из 12 не совершил ни одной сделки, а в остальных совершал по 1-2. Никуда такое не годится. Он приподнял счет на ~ 8% от суммы на которой мы его подключили (~ $11 500) в декабре 2021 и на том спасибо. Пака.

Далее: мы в феврале доделаем и подключим к публичному счету робота который является почти точной копией Эталона, с одним лишь отличием что работать он будет на микро и мини версиях стандартных инструментов включенных в эталон)) Да да, наконец-то дошло) Таким образом мы сохраним структуру и логику Эталона полностью, уменьшив при этом требуемое минимальное депо в 3-4 раза, что удовлетворит риску стратегии на имеющееся депо $12 655 где-то в два раза даже в зависимости от просадки на которой будем входить. Кроме того нашлось наконец достаточно свободного от мирских дел времени чтобы в принципе продолжить заниматься роботами, будем пробовать сделать что-то лучше Эталона и под меньшие депохи.

Касательно самого Эталона: мы закончили его к маю 2021-го и с тех пор он проходит форвард тест. В 2022-году у него был вообще Forward Crush test ))) Рынок нефти и газа ВЗБЕСИЛИСЬ и произошло то что гамблеры называют изменившимся рынком, стратегия по нефти входящая в Эталон сделала в 2022 году всего одну прибыльную сделку, закончив год с результатом МИНУС $15 000 (впрочем как и 2021!!), а максимальная просадка достигала в портфеле $26 000 но за счет глубокой диверсификации по другим инструментам (коих с нефтью всего 12) Эталон вытащил год в + $28 000, сделав в этом году самый прибыльный месяц за 13 лет истории + $20 700 в августе, а затем сразу в сентябре второй по прибыльности месяц в истории + $16 400 ))). И всё это на БУМАГЕ Карл!! Пздц !!!

СУПЕР ВОЛАТИЛЬНОСТЬ НА РЫНКАХ ОТРАЖЕННАЯ В ПРОСАДКЕ

ИТОГО РЕЗУЛЬТАТИВНОСТЬ С НАЧАЛА ФОРВАРД ТЕСТА 05.2021 + 123% (ДЕПО $35 000)

Всем успехов в торгах!

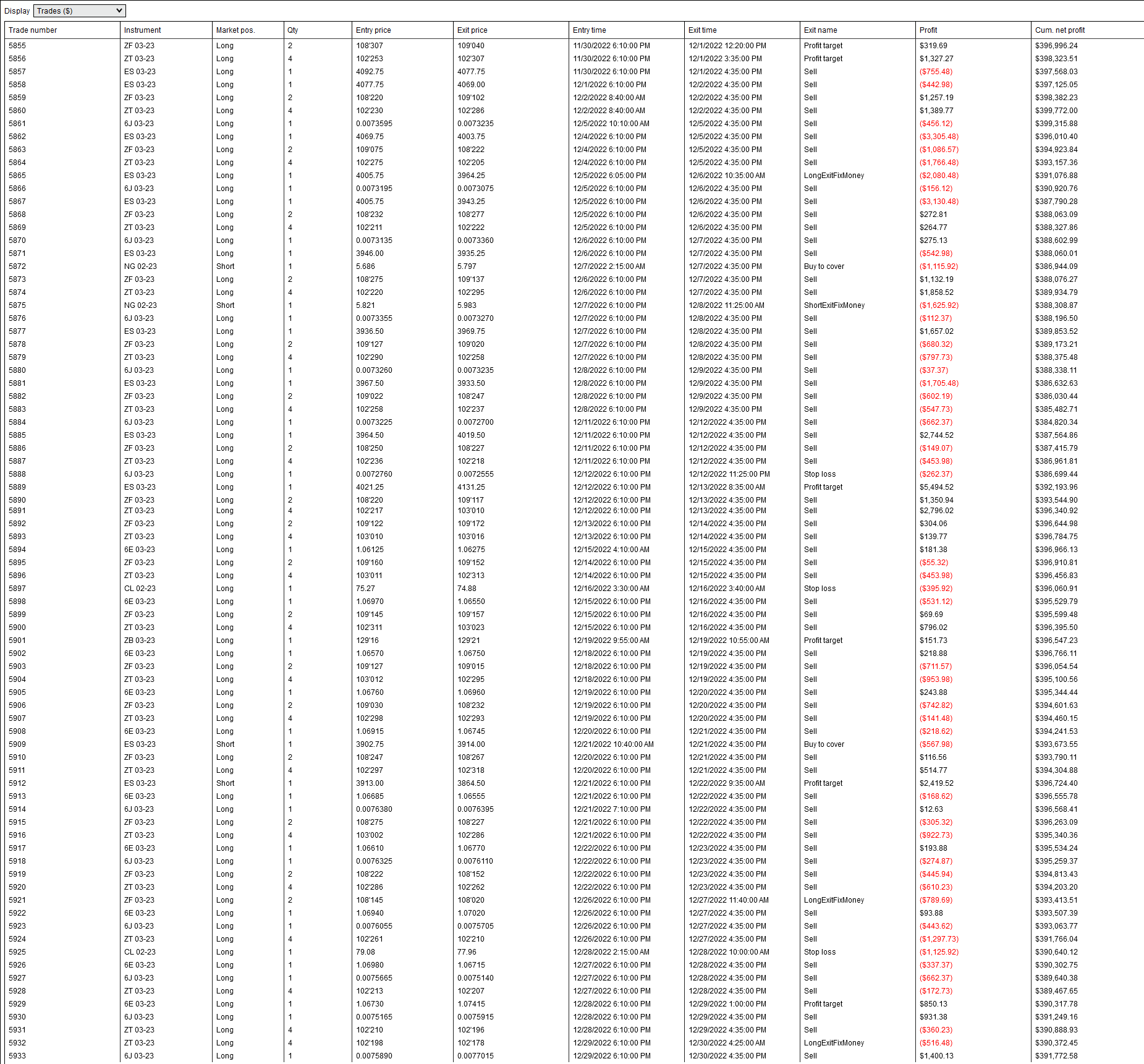

Отчет: декабрь 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в декабре 0 сделок (высокая волатильность на рынках, сигналы не проходят фильтр на размер риска и игнорируются роботом). Торговля дублируется на счетах общим депо ~$40 000

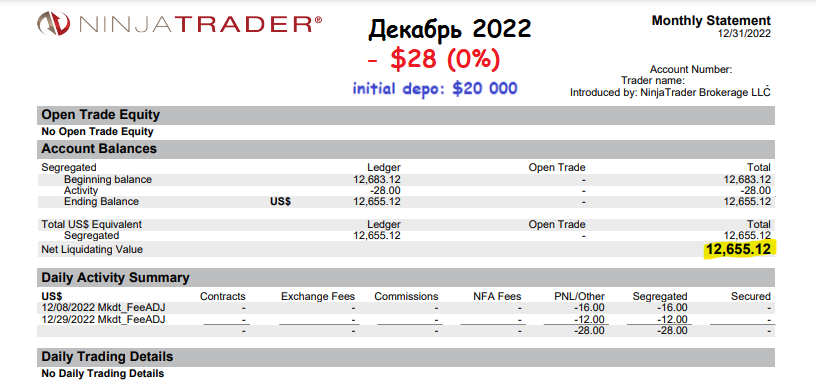

2. Публичный счет — дублирует портфель поддержки и теряет $28 на оплате Data feed, что составляет — 0% от начального депо $20 000. Итого: через 20 месяцев торгов терпим просадку ~36%, теряя ~ $7000

3. ЭТАЛОН — закрывает в декабре 79 сделок и теряет — $4903 на контракт. Нет подключенных счетов.

Всем успехов в торгах!

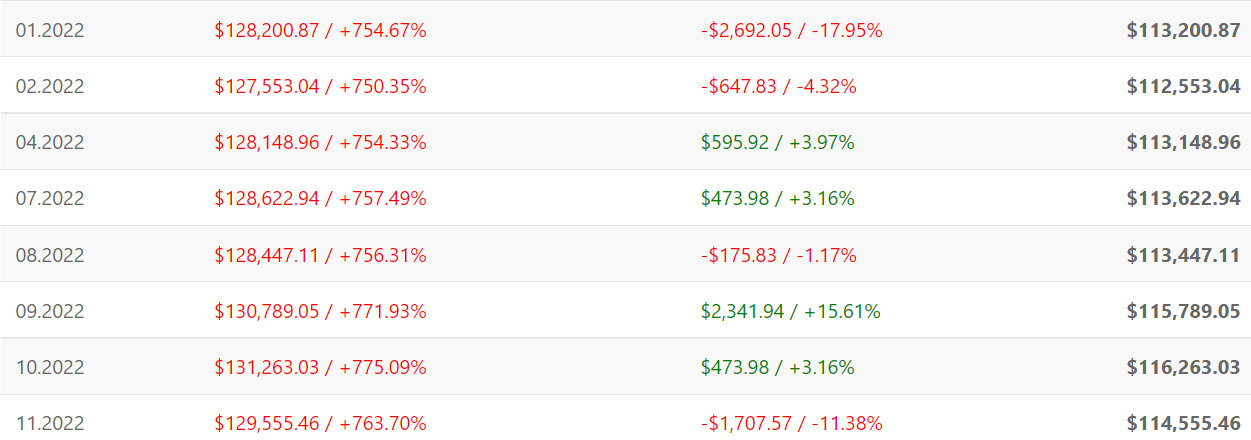

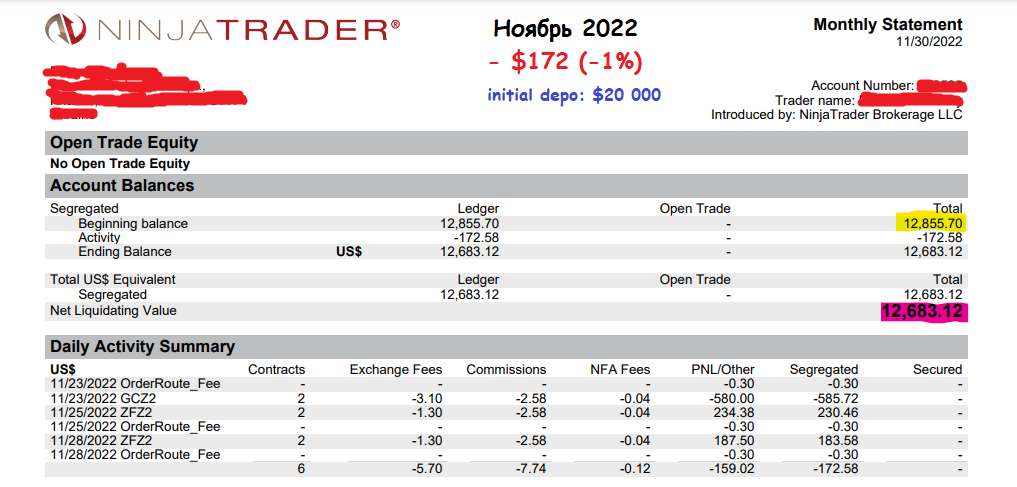

Отчет: ноябрь 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в ноябре 3 сделки. Торговля дублируется на счетах общим начальным депо ~$40 000

Статистика портфеля поддержки в 2022 году на расчетное депо $15 000

2. Публичный счет — дублирует портфель поддержки, кроме сделки №1544!!! и теряет — $172 , что составляет ~ 1% от начального депо $20 000. Итого: через 19 месяцев торгов терпим просадку ~36%, теряя ~ $7 000

Лайв аккаунт не продублировал сделку №1544 из-за редкой особенности (к чему мы пришли в результате осмысления данного факта) котировок дневного диапазона, когда после клиринга может измениться OHLC дневного бара по которым робот ведет анализ котировки на предмет складывания условий для входа. На момент совершения сделки у робота не было оснований полагать что произошло расширение текущего аукциона торгов на ZB, а постфактум на исторических котировках расширение появилось ввиду микроскопического пробоя диапазона на пару тиков, которого в моменте не было. Хорошо что сделка была убыточной в итоге, а не на плюс $$$3 000))

Обсуждение сабжа коллегами: Streaming vs Historical Data

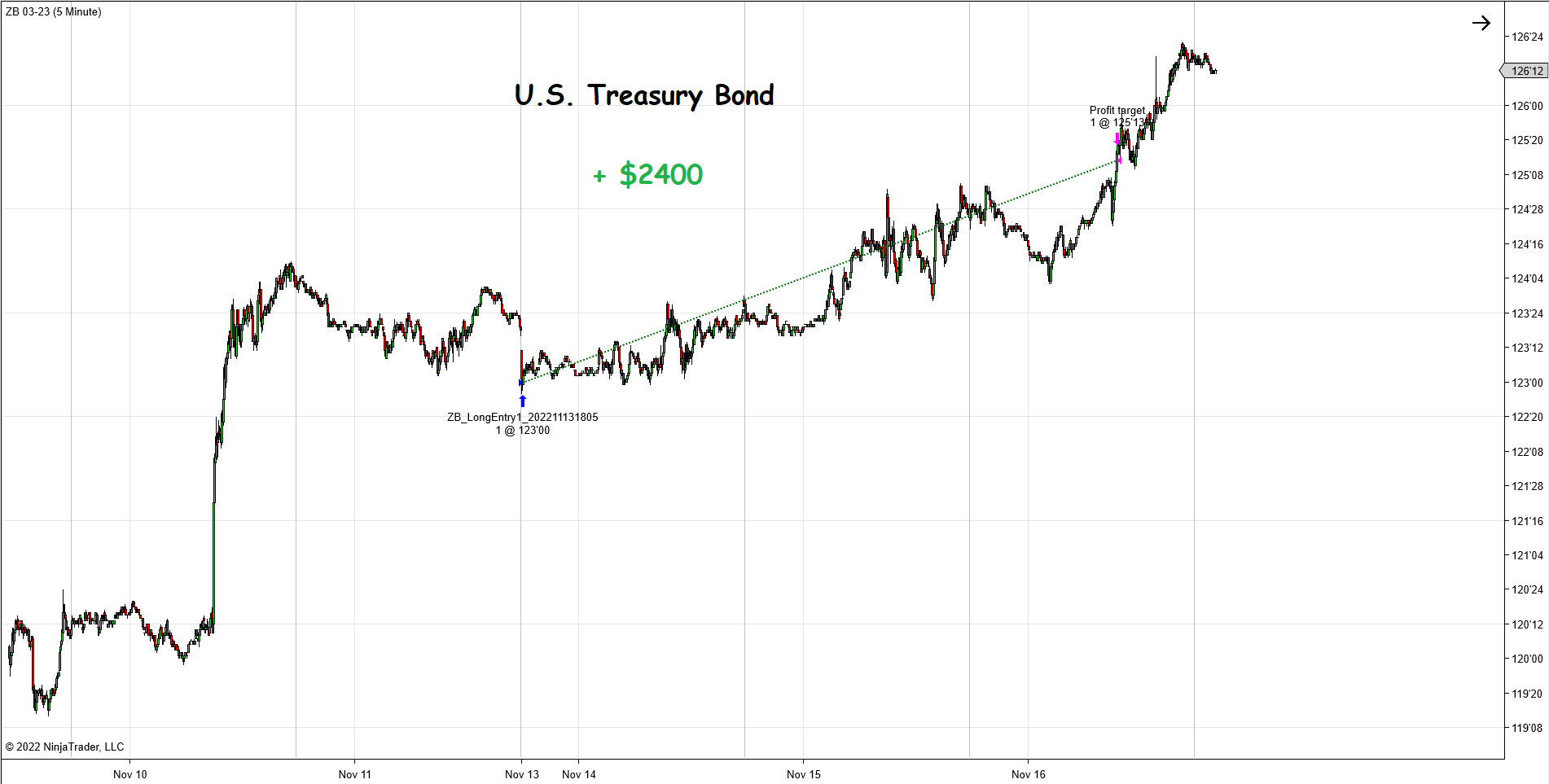

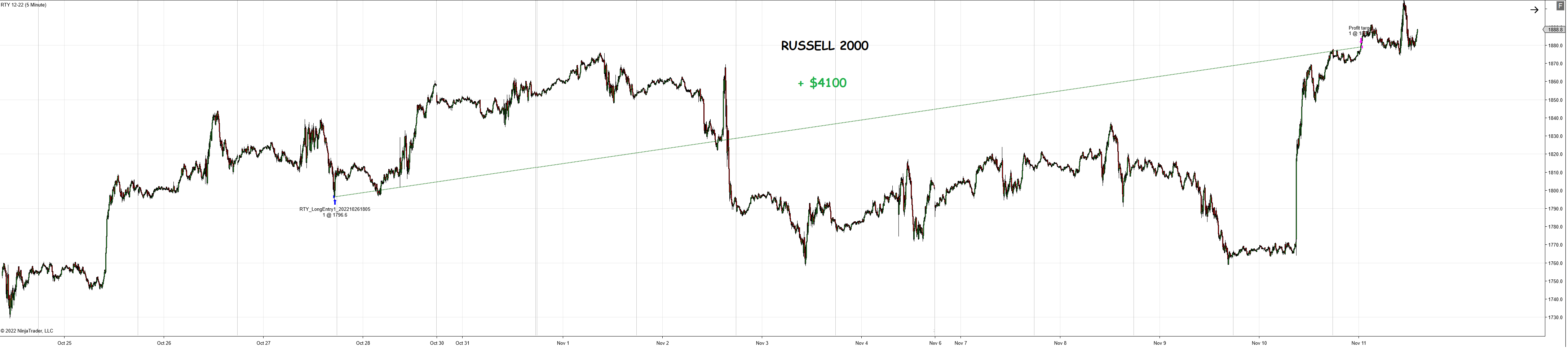

3. ЭТАЛОН — закрывает в ноябре 69 сделок, зарабатывая + $7900 на контракт. Нет подключенных счетов. (ждем вноса денег на депо от инвестора)

Статистика портфеля Эталон в 2022 году на расчетное депо $35 000

ТОП СДЕЛОК ЭТАЛОНА В НОЯБРЕ

ВСЕМ УСПЕХОВ В ТОРГАХ!!!

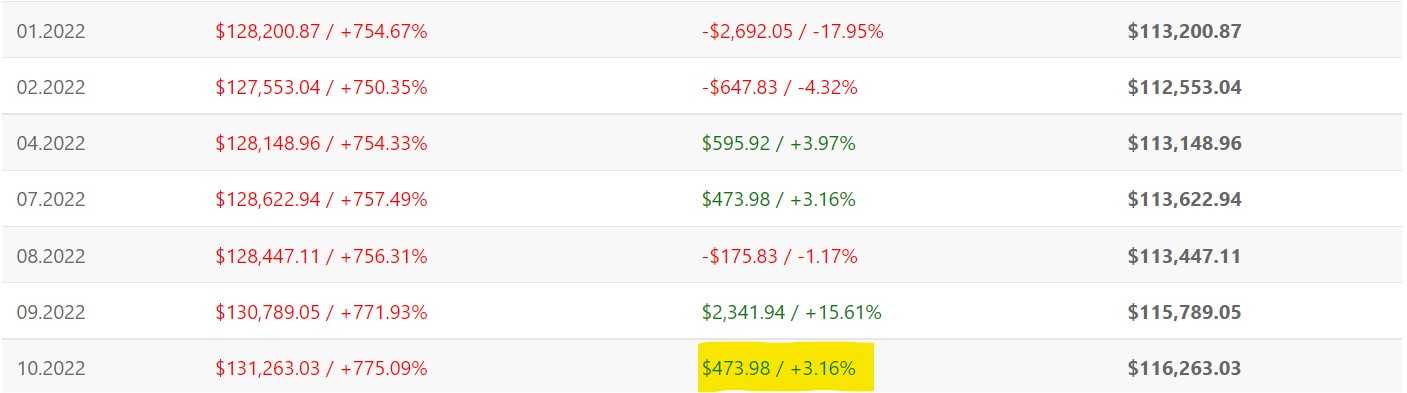

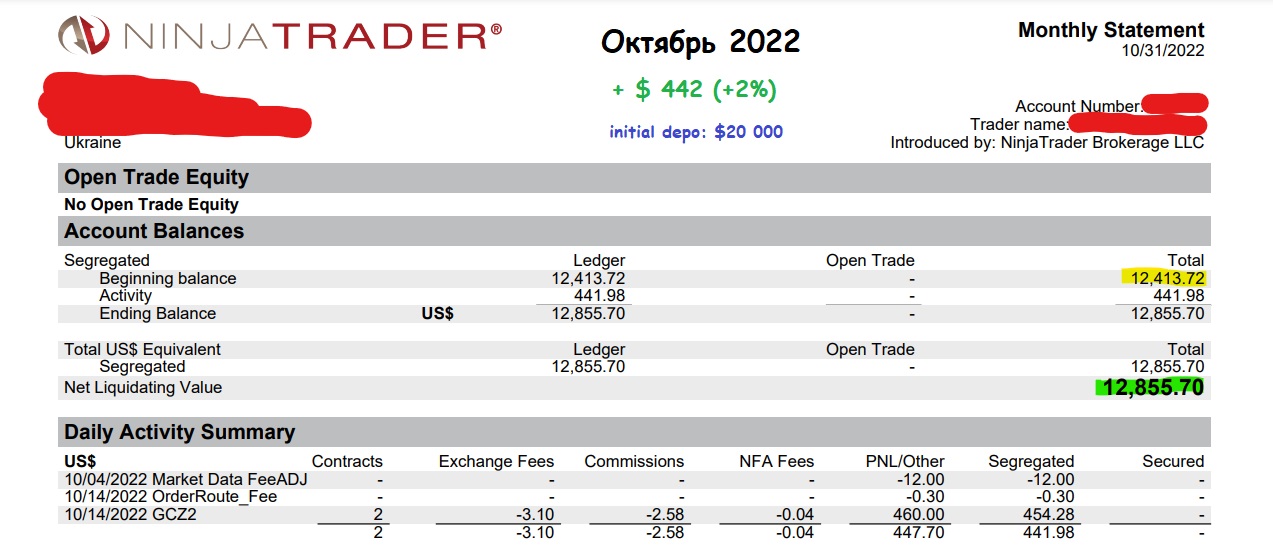

Отчет: октябрь 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в октябре 1 сделку. Торговля дублируется на счетах общим начальным депо ~$40 000

Статистика портфеля поддержки в 2022 году на расчетное депо $15 000

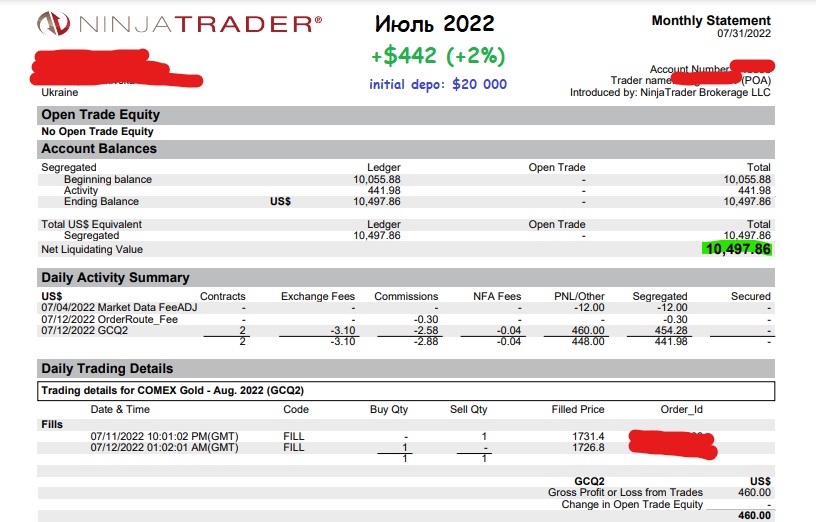

2. Публичный счет — дублирует портфель поддержки и зарабатывает +$442 , что составляет ~ 2% от начального депо $20 000. Итого: через 18 месяцев торгов терпим просадку ~35%, теряя ~ $7 000

3. ЭТАЛОН — закрывает в октябре 31 сделку, теряя — $8 800 на контракт. Нет подключенных счетов. (ждем вноса денег на депо от инвестора).

Статистика портфеля Эталон в 2022 году на расчетное депо $35 000

4. Обстоятельства: потенциальный инвестор в Эталон мой родственник распродающий сейчас активы в России, в прошлом месяце сорвалась «железобетонная» ипотечная сделка из-за того что покупателю в последний момент отказал банк с мотивировкой «у Вас нет брони от призыва», а перед этим любил мозги с пересмотром процентной ставки по кредиту. Изначально ставка была 5,4% по программе корпоративной поддержки, потом банк заявил 9,6%))

А тем временем сейчас у Эталона идеальная точка для входа в стратегию — просадка $10 000. Обидненько((

Всем успехов в торгах!

Отчет: сентябрь 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в сентябре 3 сделки. Торговля дублируется на счетах общим депо ~$40 000

2. Публичный счет — дублирует портфель поддержки и зарабатывает +$2270 , что составляет ~ 11% от начального депо $20 000. Итого: через 17 месяцев торгов терпим просадку ~37%, теряя ~ $7 500

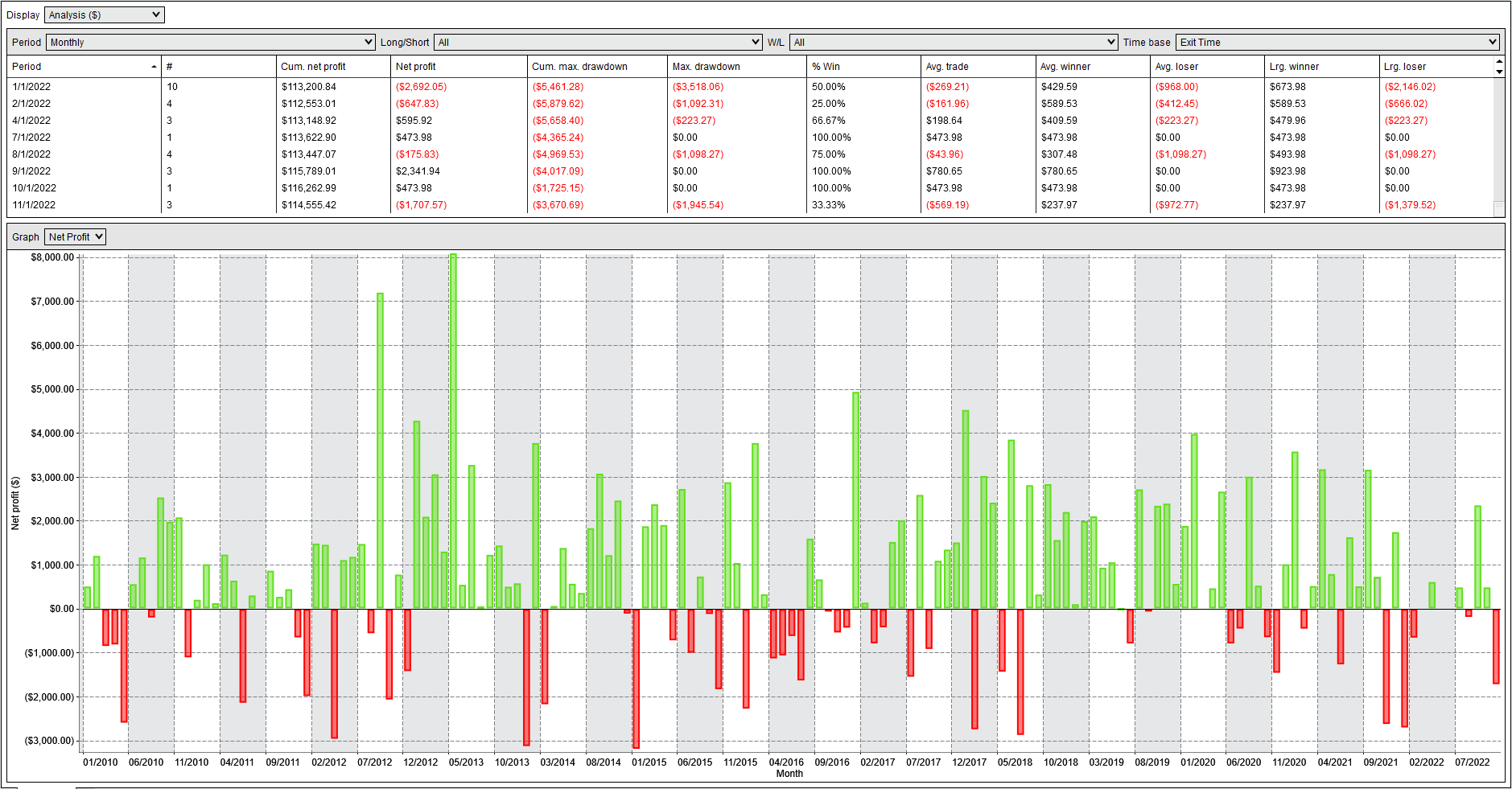

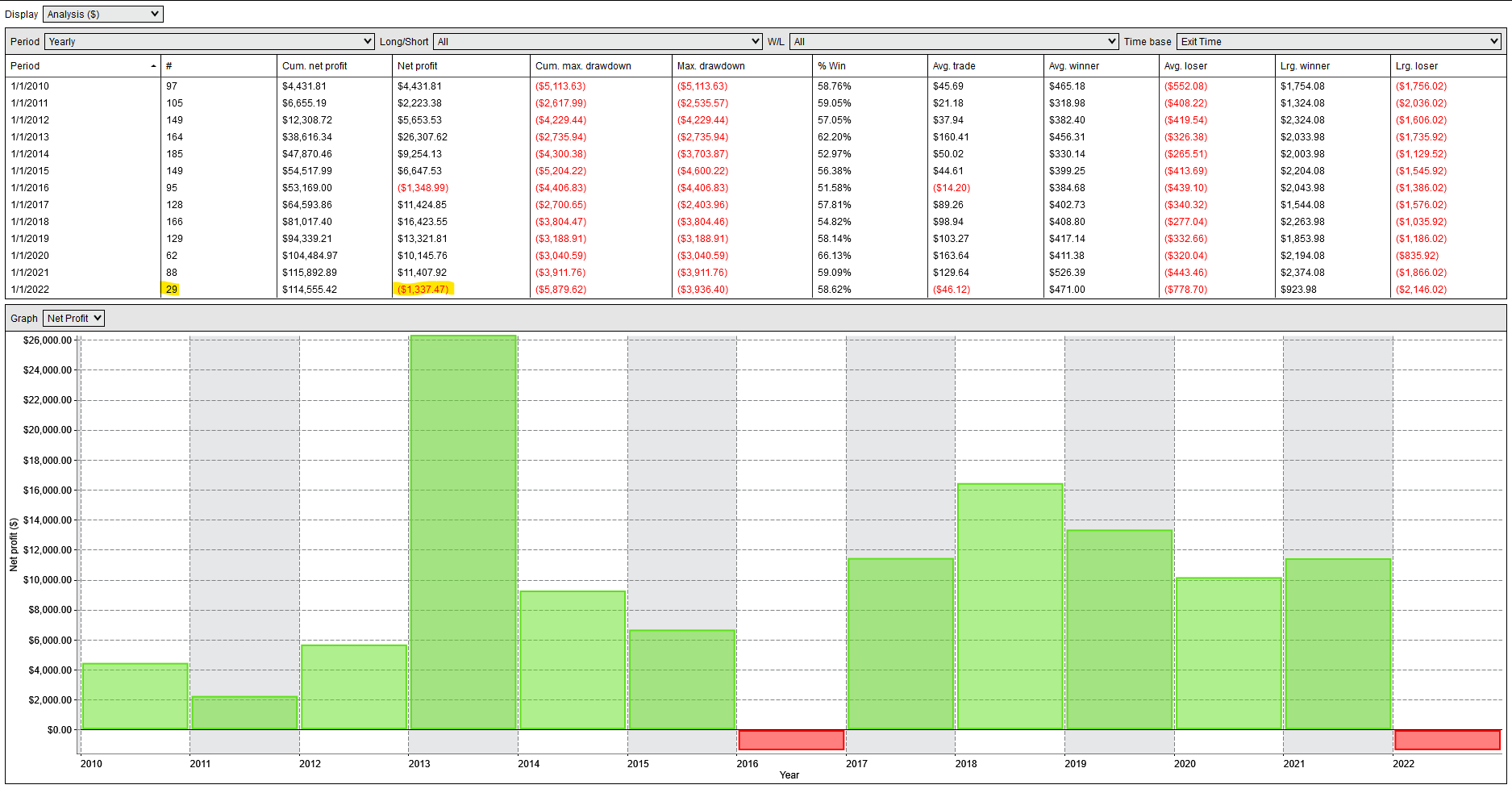

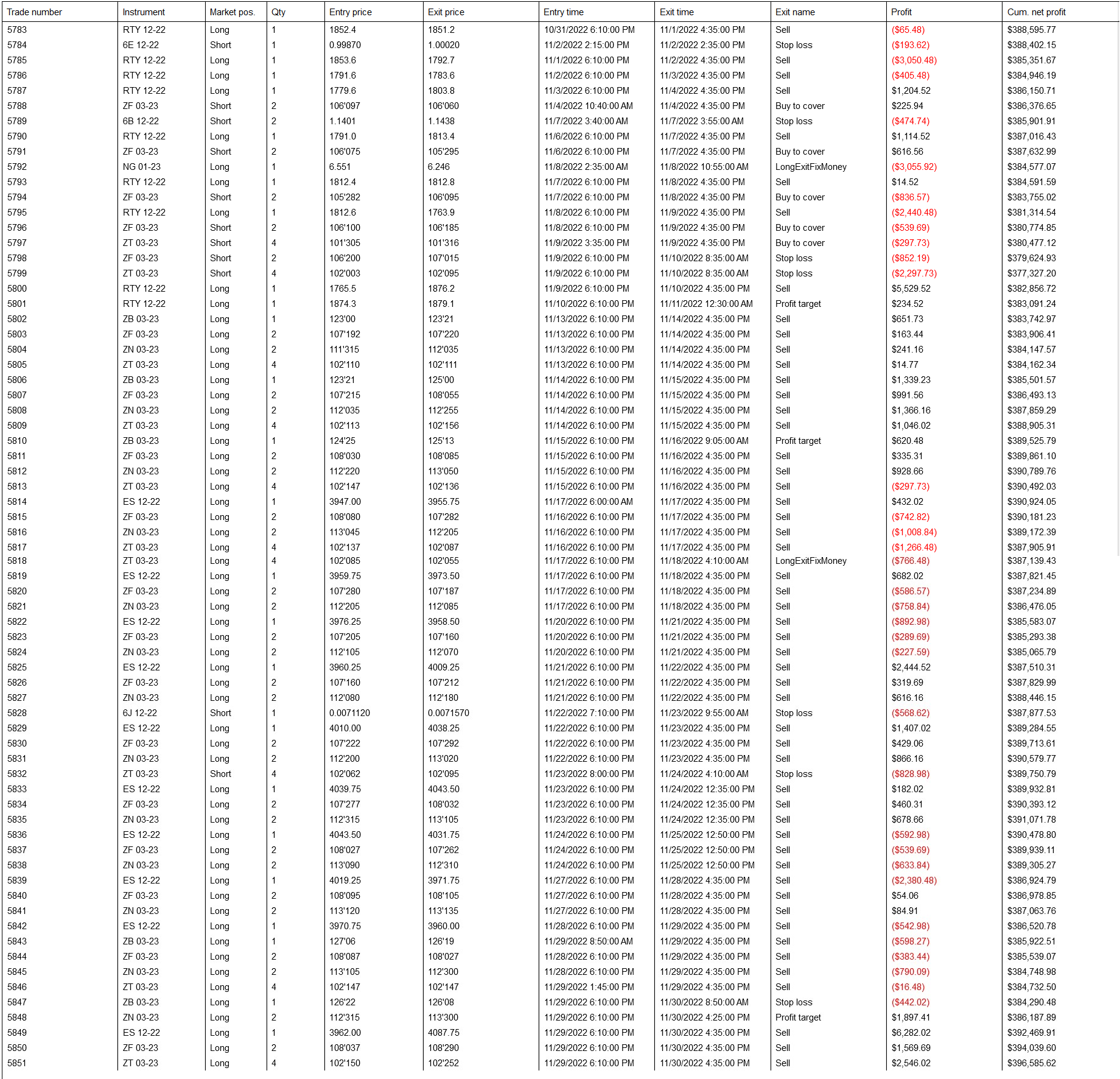

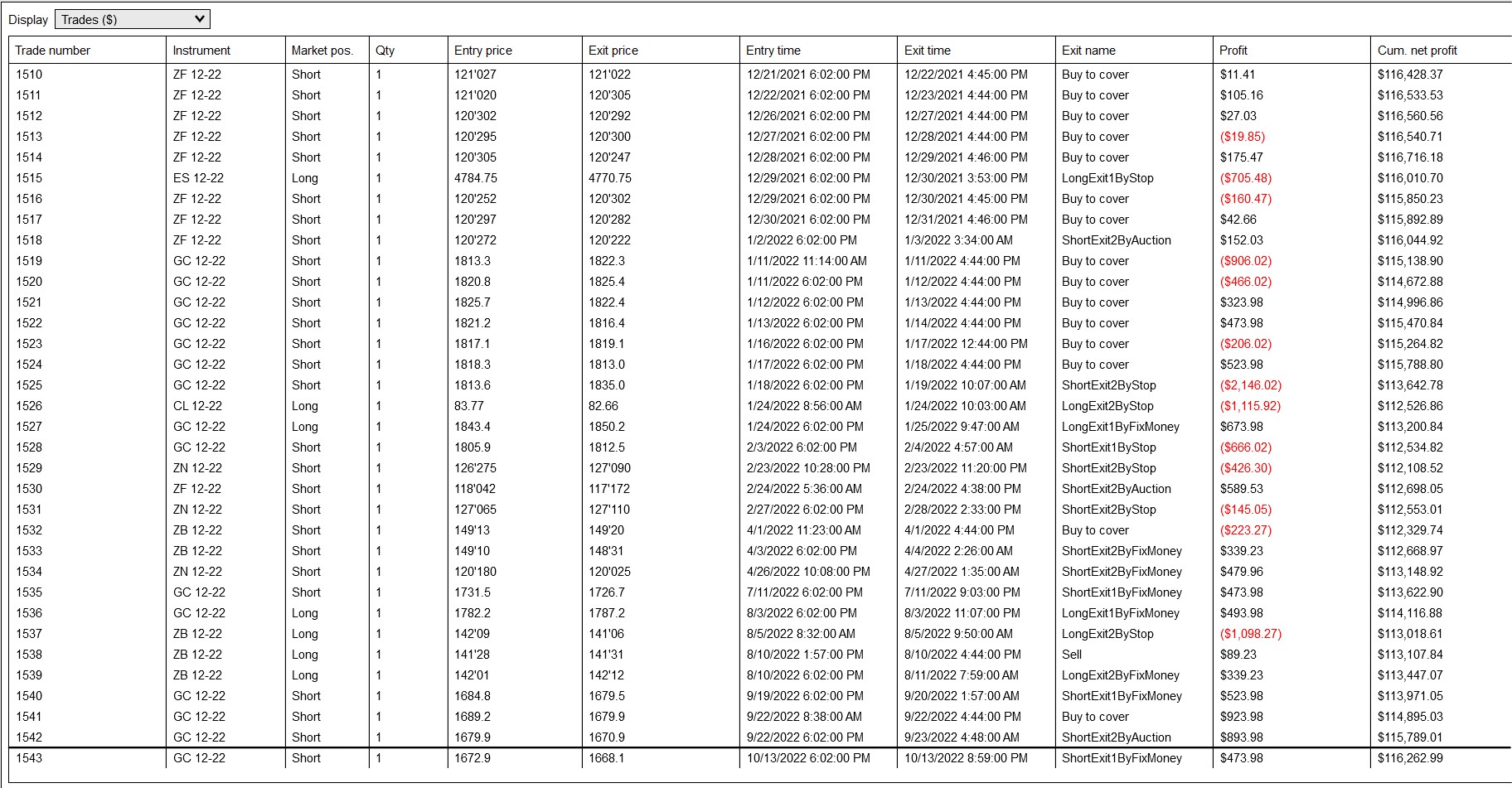

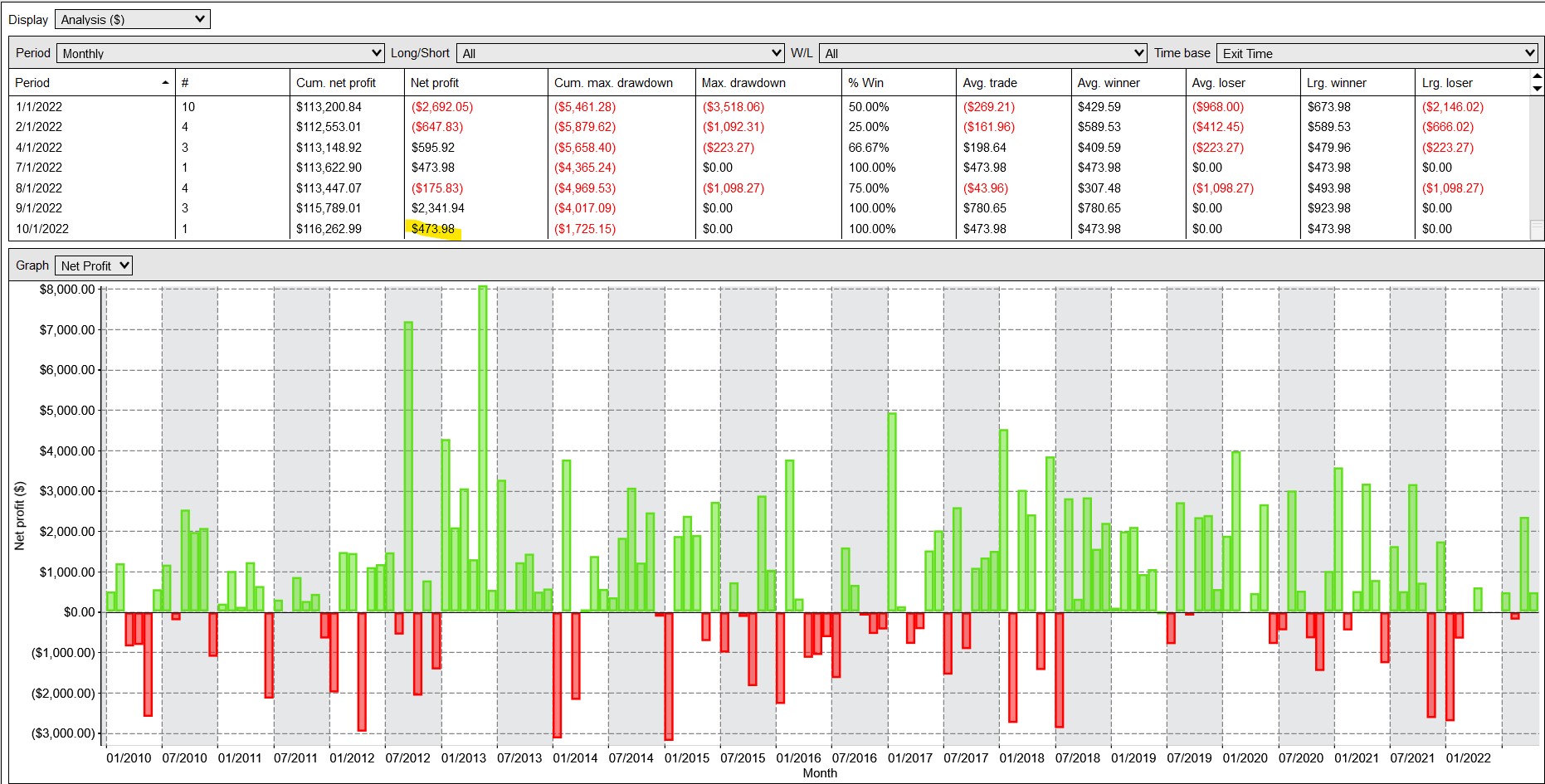

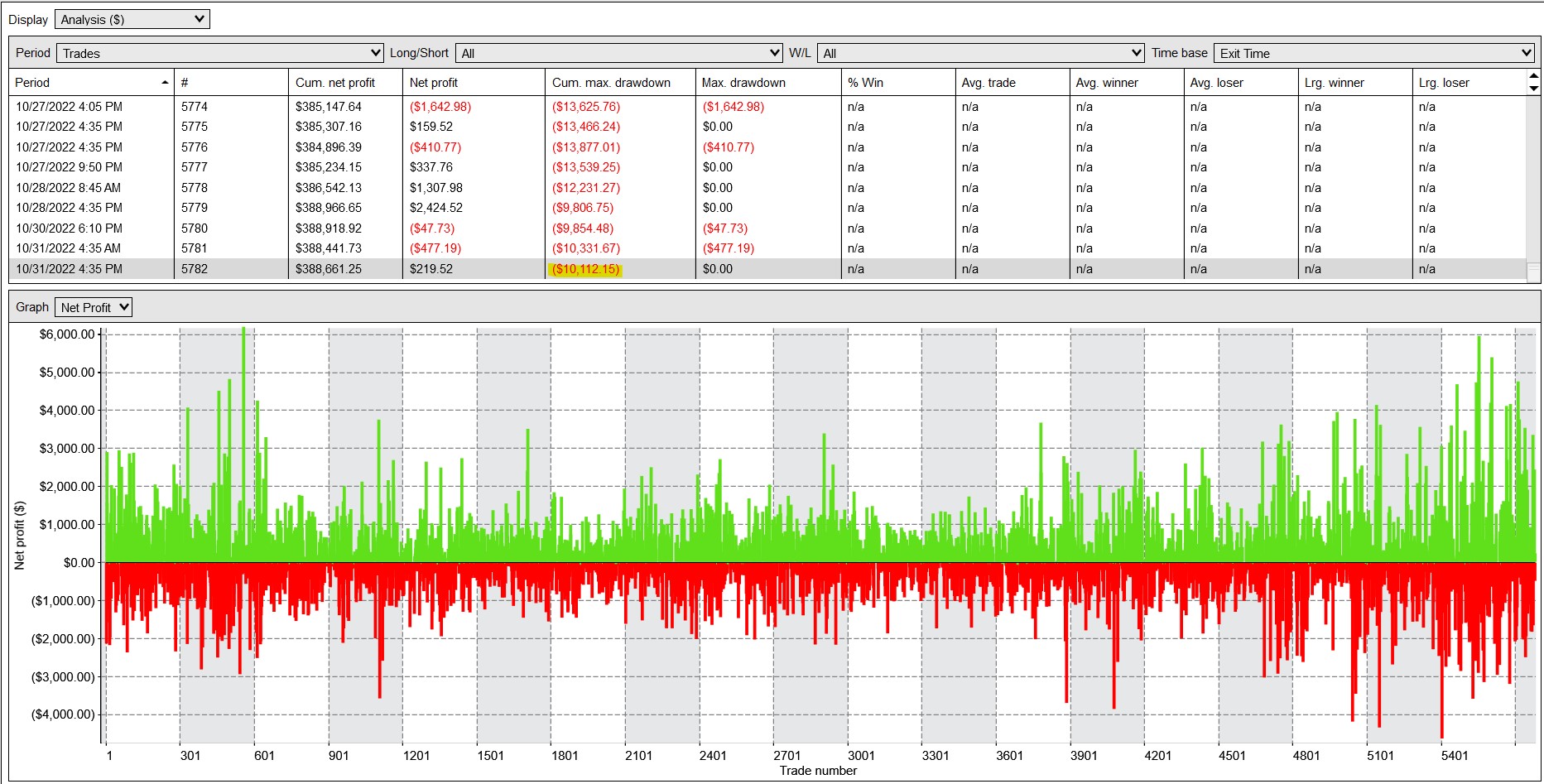

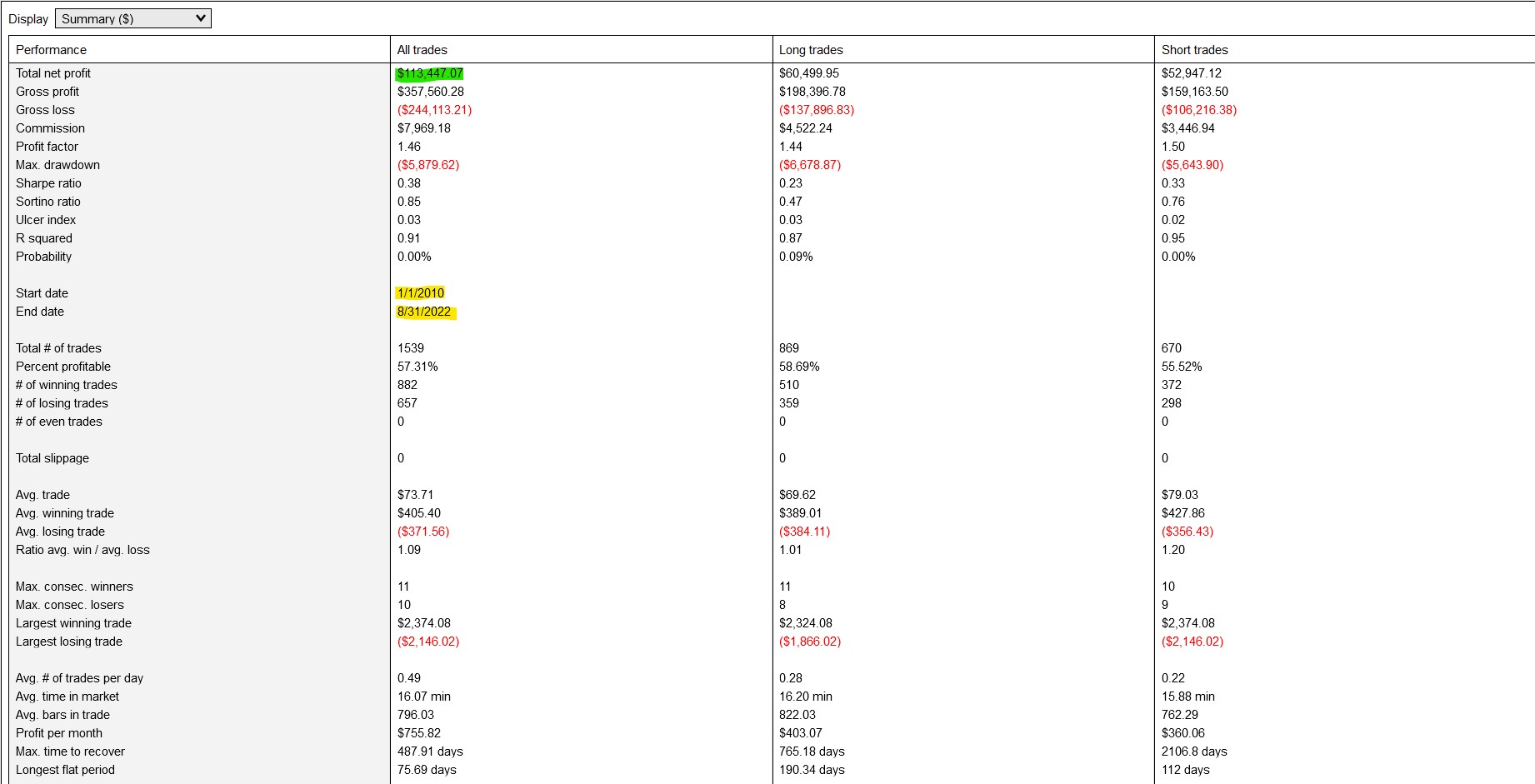

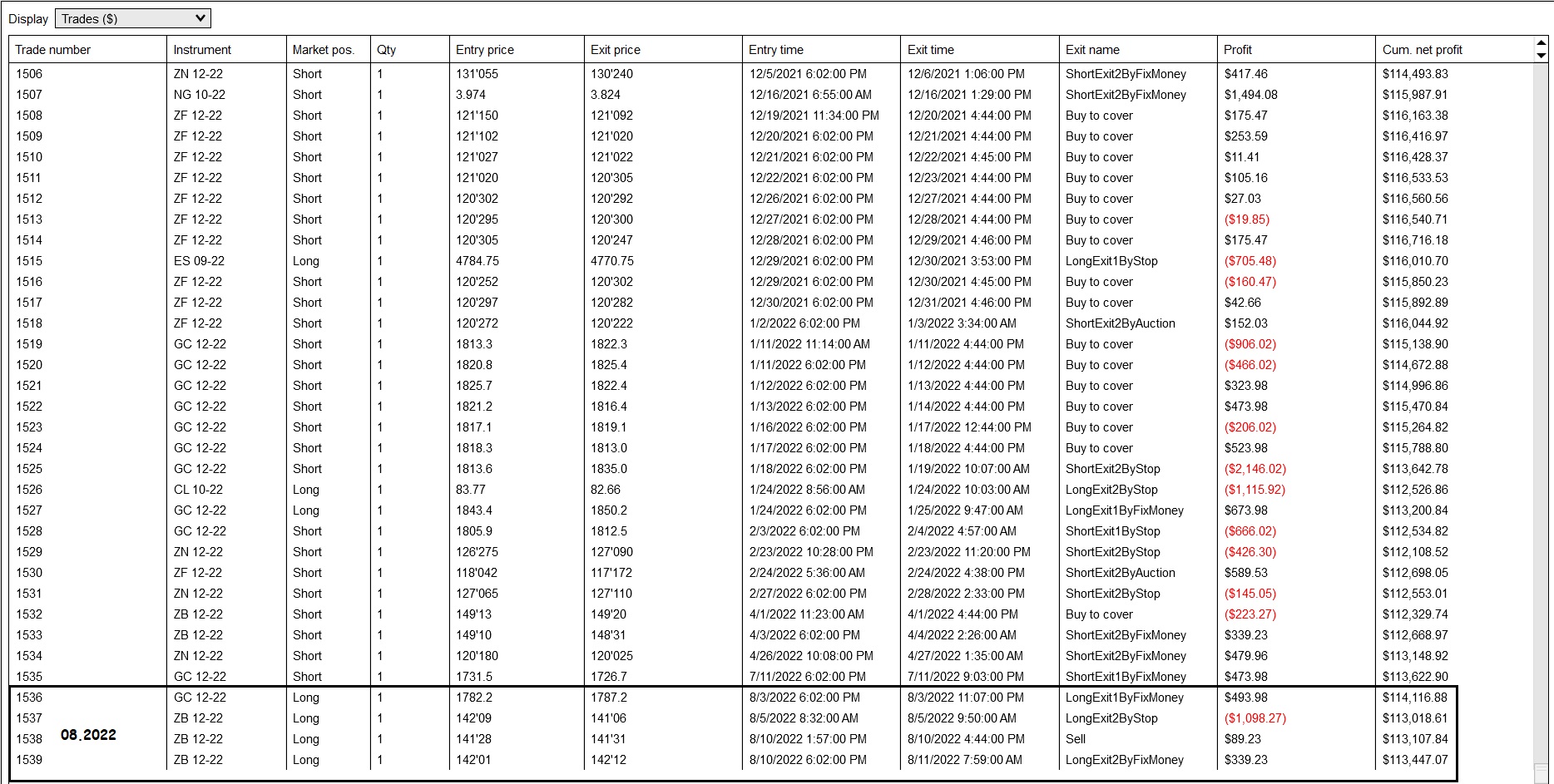

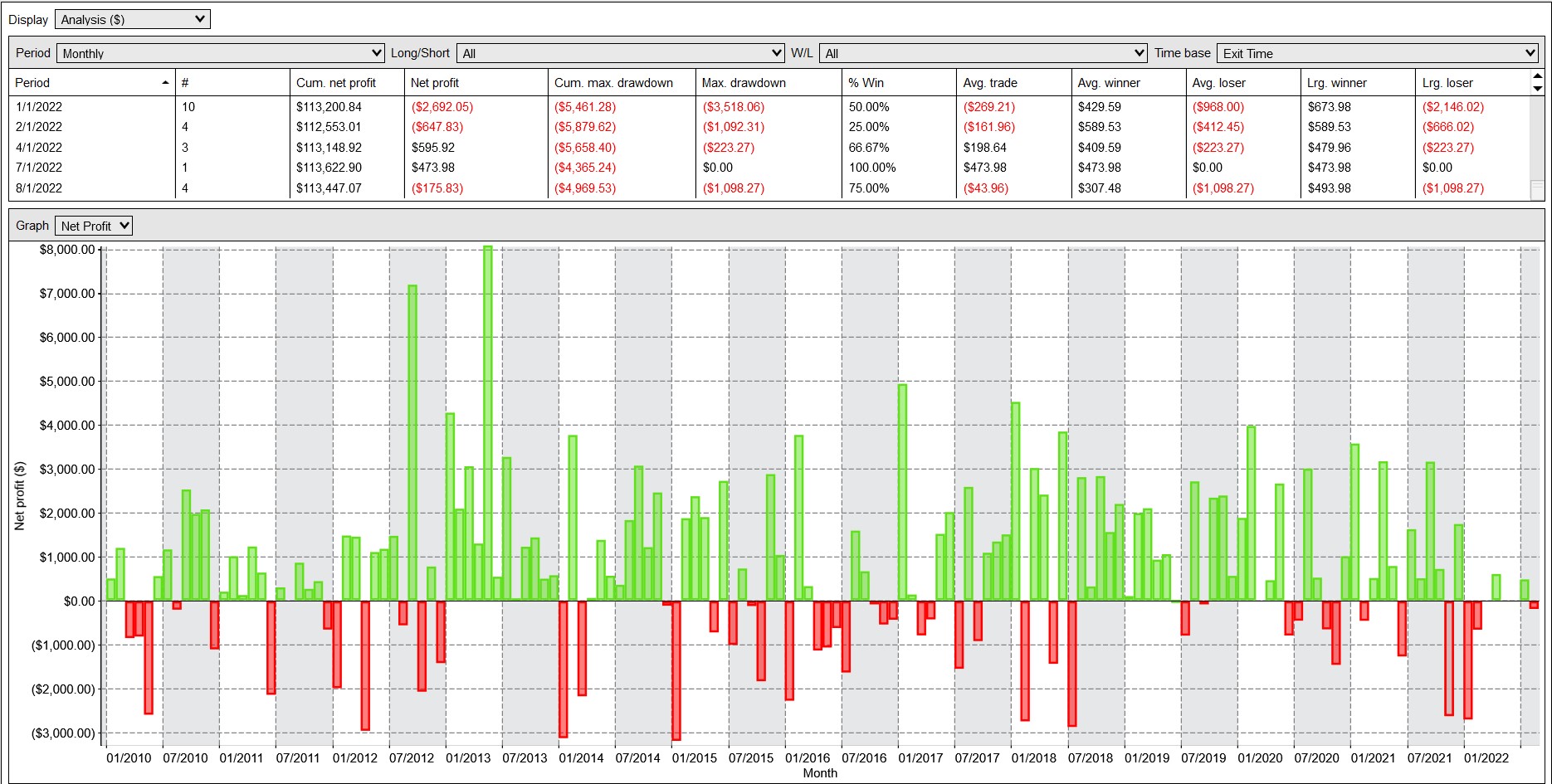

3. ЭТАЛОН!!! Нужно внести кое-какие ясности и немного распутать статистику эталона, потому что мне начали поступать повторяющиеся ПРЕДЪЯВЫ по поводу того что статистика СКАЧЕТ от отчета к отчету и часто в новом отчете статистика по прошлому месяцу странно меняется. В этом отчете мы это исправим и далее все будет четко — как в статистике Портфеля поддержки.

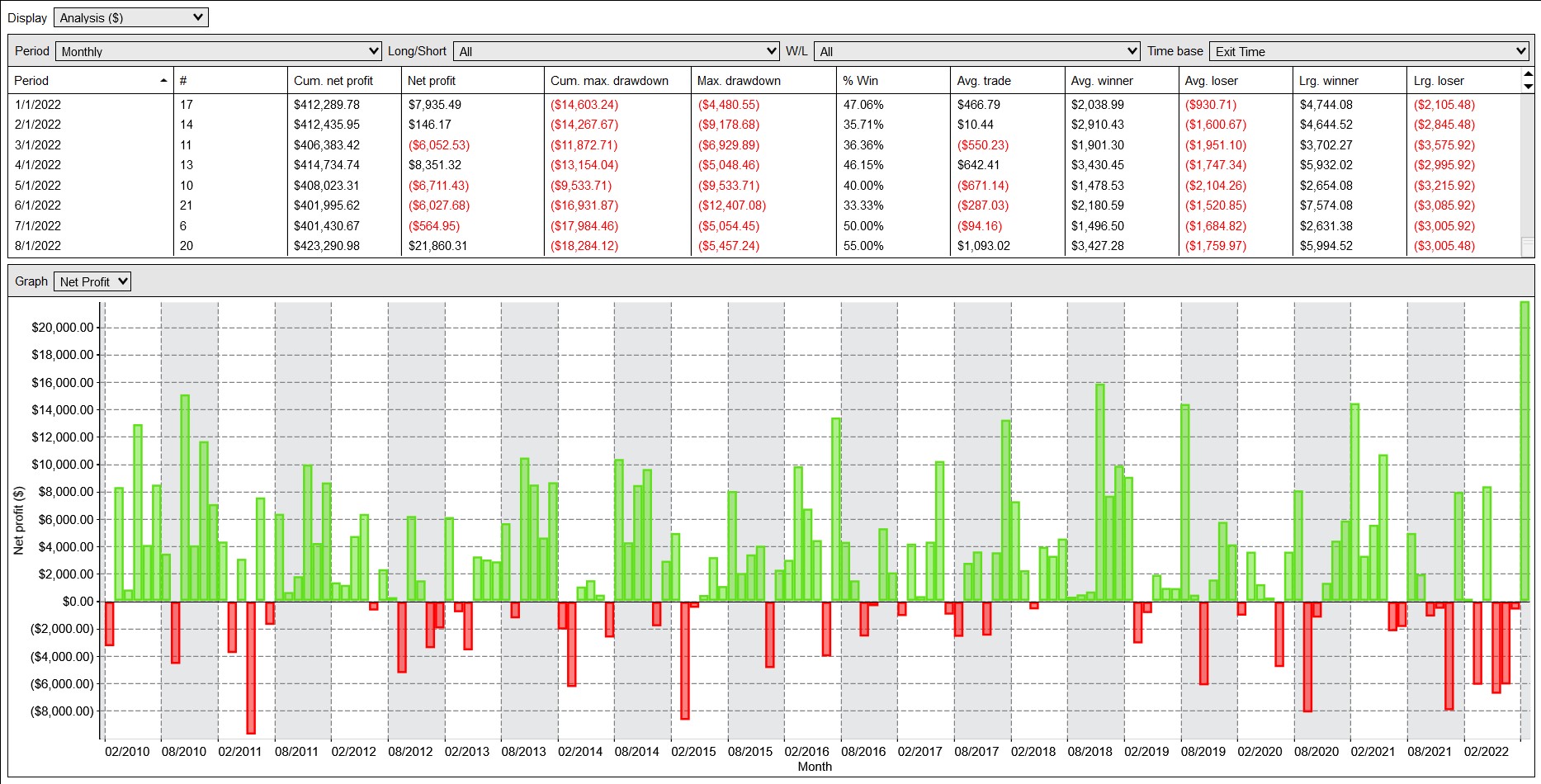

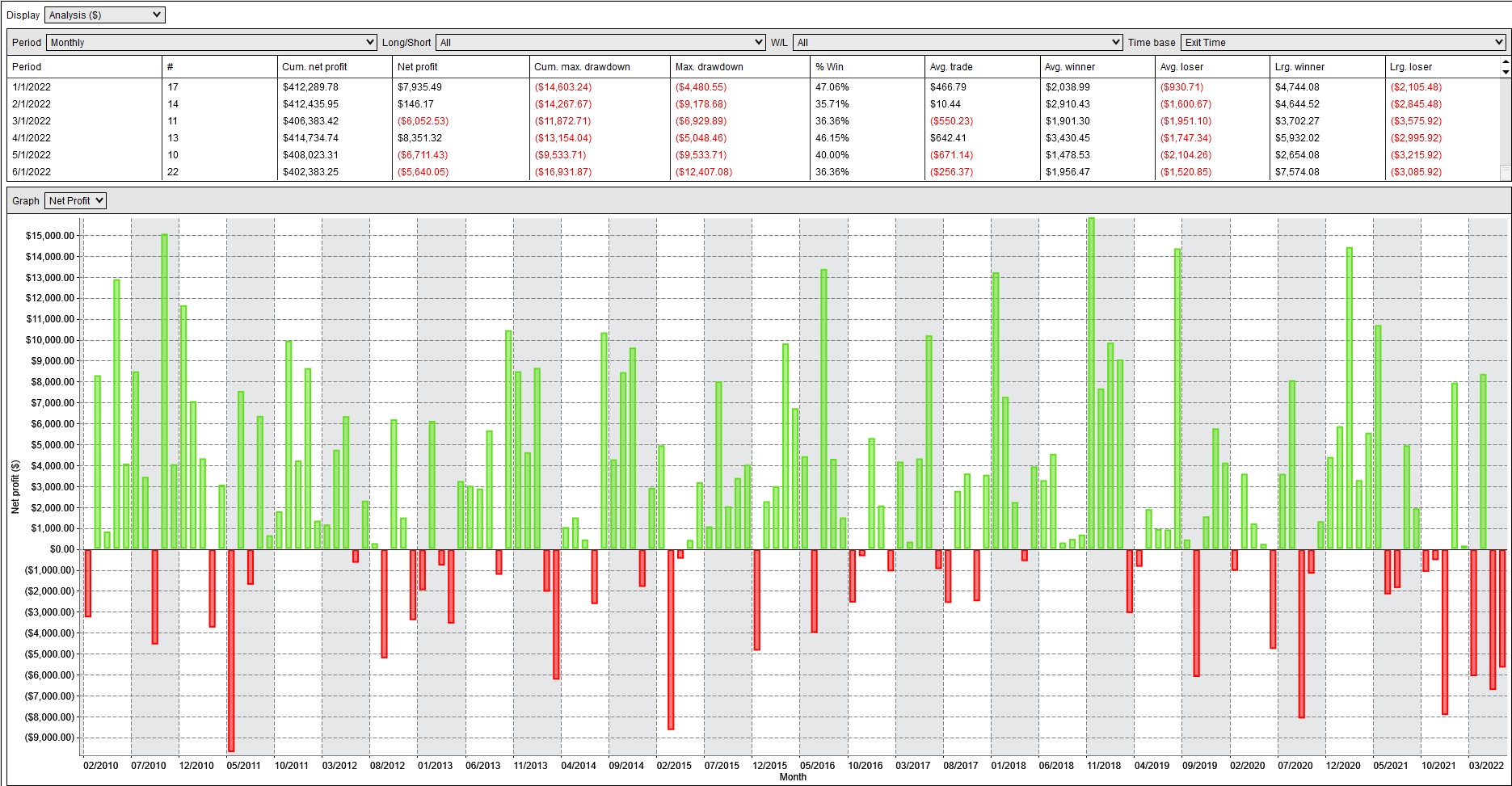

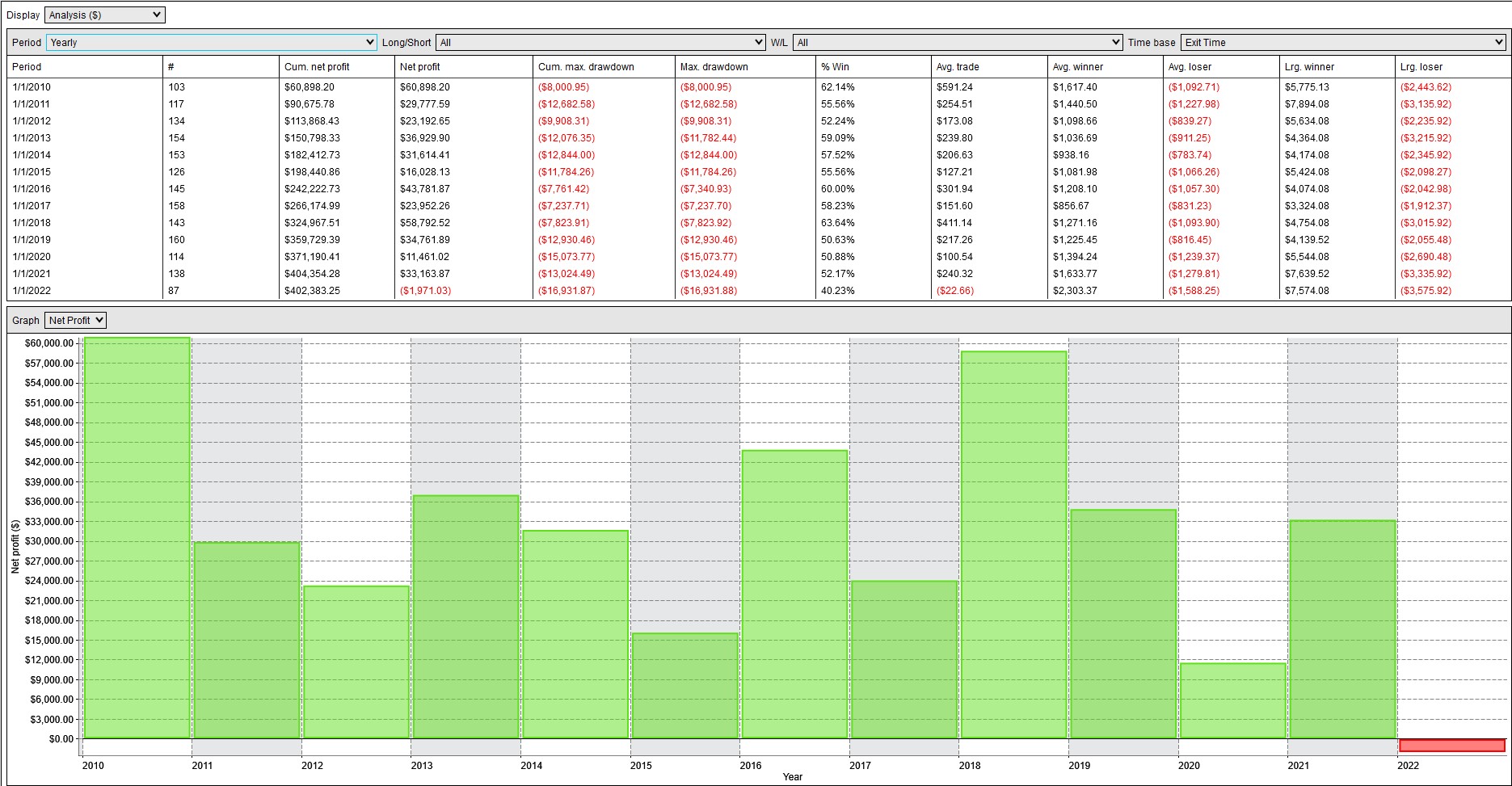

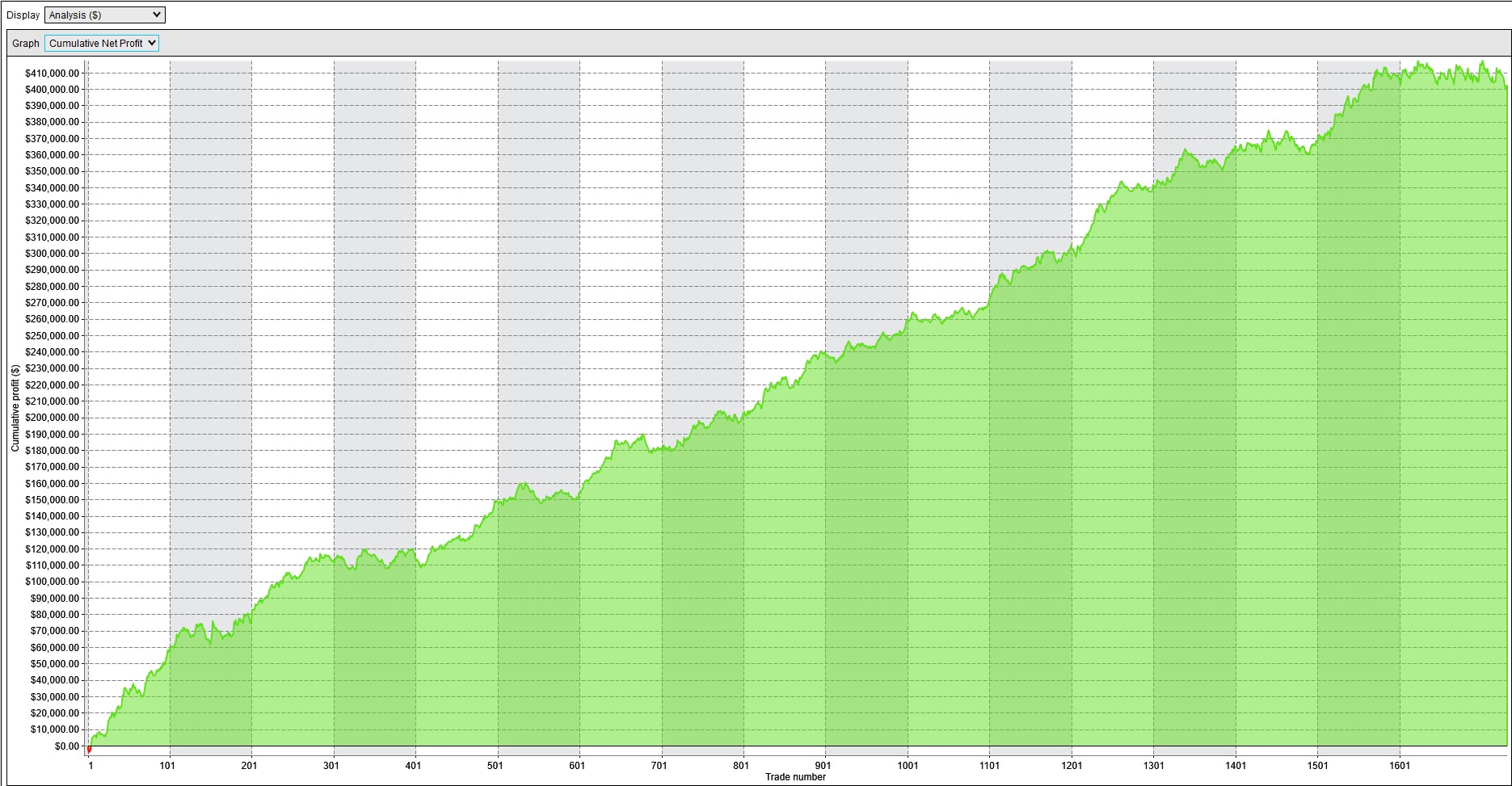

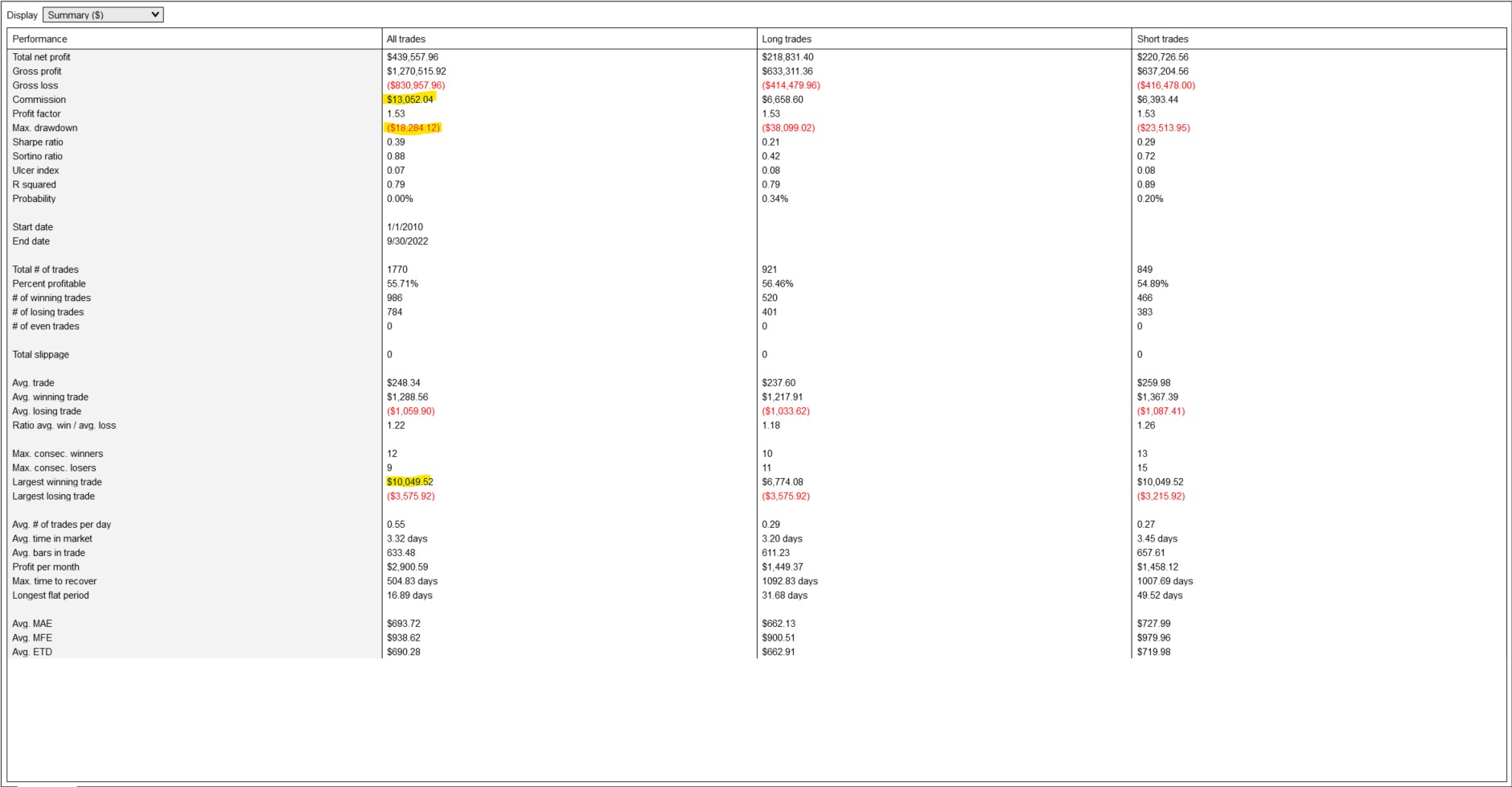

Итак! Вспомним что это вообще за картинки я прикрепляю к каждому посту:

…картинка выше — это общая статистика сделок Эталона за 12 лет и 9 месяцев. Из них первые 11 лет это бектест на истории созданного нами торгового алгоритма, а 21 и 22-ой годы ФОРВАРД тест. Т.е. мы сделали робота и запустили его окончательную версию на Live котировках в 2021 году — он заработал суммарно на демо ~ $70 000 за 1 год и 9 месяцев, показав свою стабильность. Да, очень жаль что на него не нашлось ни у кого денег (минимальное депо $ 35 000).

…картинка выше — это общая статистика сделок Эталона за 12 лет и 9 месяцев. Из них первые 11 лет это бектест на истории созданного нами торгового алгоритма, а 21 и 22-ой годы ФОРВАРД тест. Т.е. мы сделали робота и запустили его окончательную версию на Live котировках в 2021 году — он заработал суммарно на демо ~ $70 000 за 1 год и 9 месяцев, показав свою стабильность. Да, очень жаль что на него не нашлось ни у кого денег (минимальное депо $ 35 000).

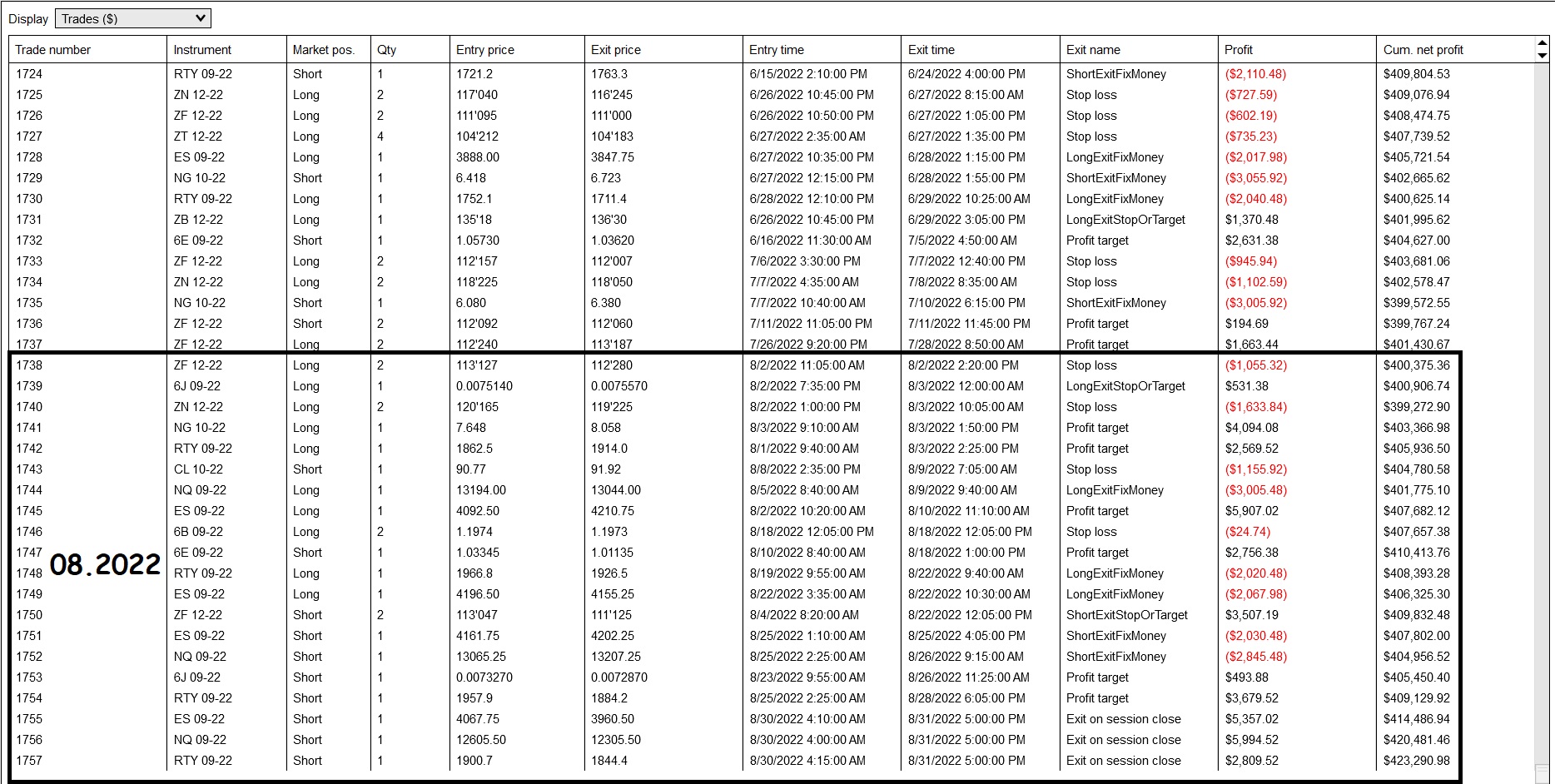

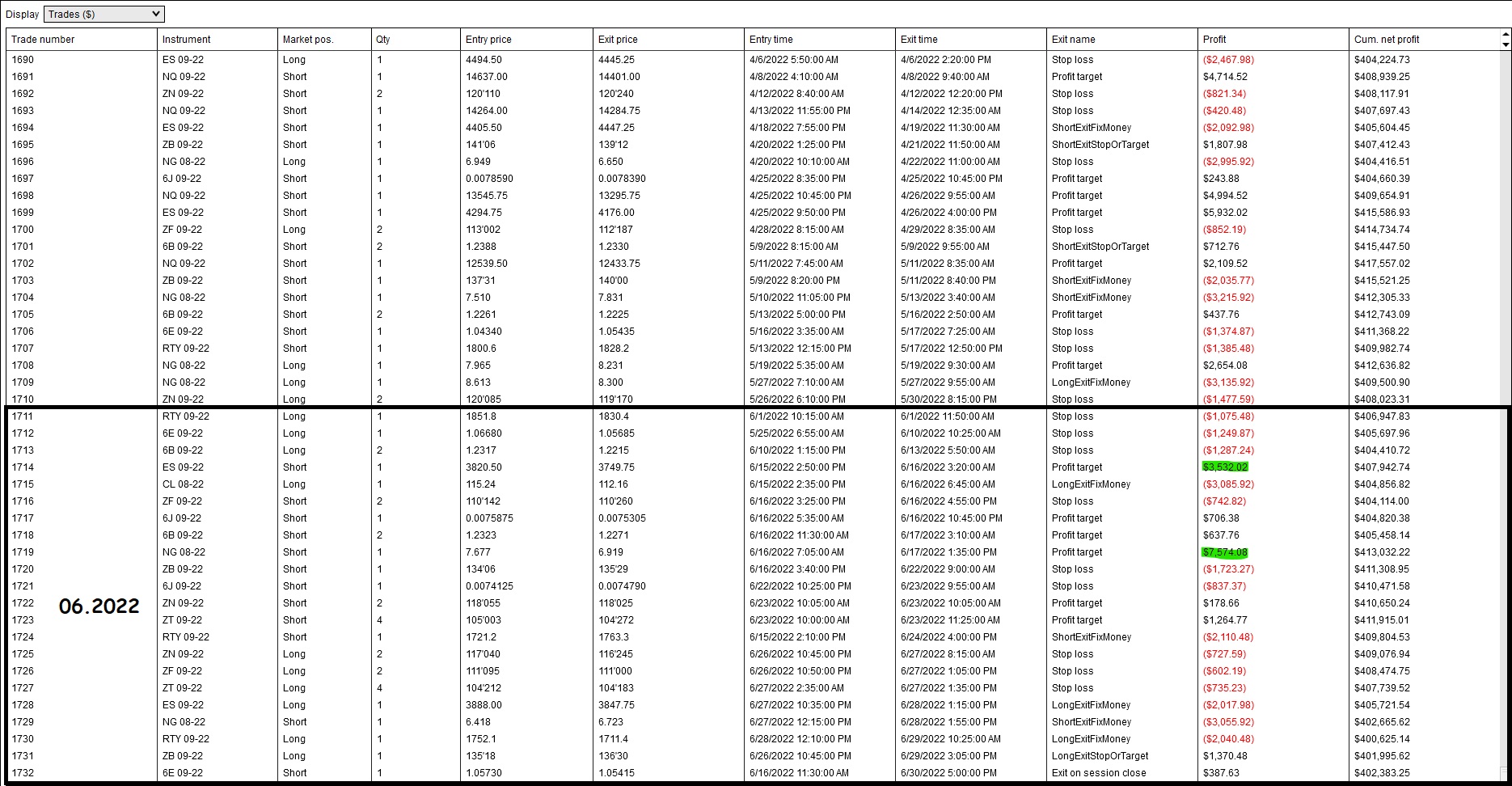

Так вот представленная выше статистика — это алгоритм не учитывающий инфраструктуру торгов таких как клиринг к примеру и входные/праздники, то есть маржинальные требования. Такая «чистая» статистика нужна чтобы правильно считывать алгоритмические коэффициенты и понимать эффективность логики зашитой в алгоритм сделок. Сделки Эталона могут находится в рынке несколько дней проходя через клиринг, выходные и переносясь на следующий календарный месяц. Поэтому когда я даю статистику на конец календарного месяца, то в этой статистике могут быть неоконченные сделки, результат которых заносится в статистику просто по итогу окончания последней торговой сессии в сделке. Например как это было в прошлом августе 2022…

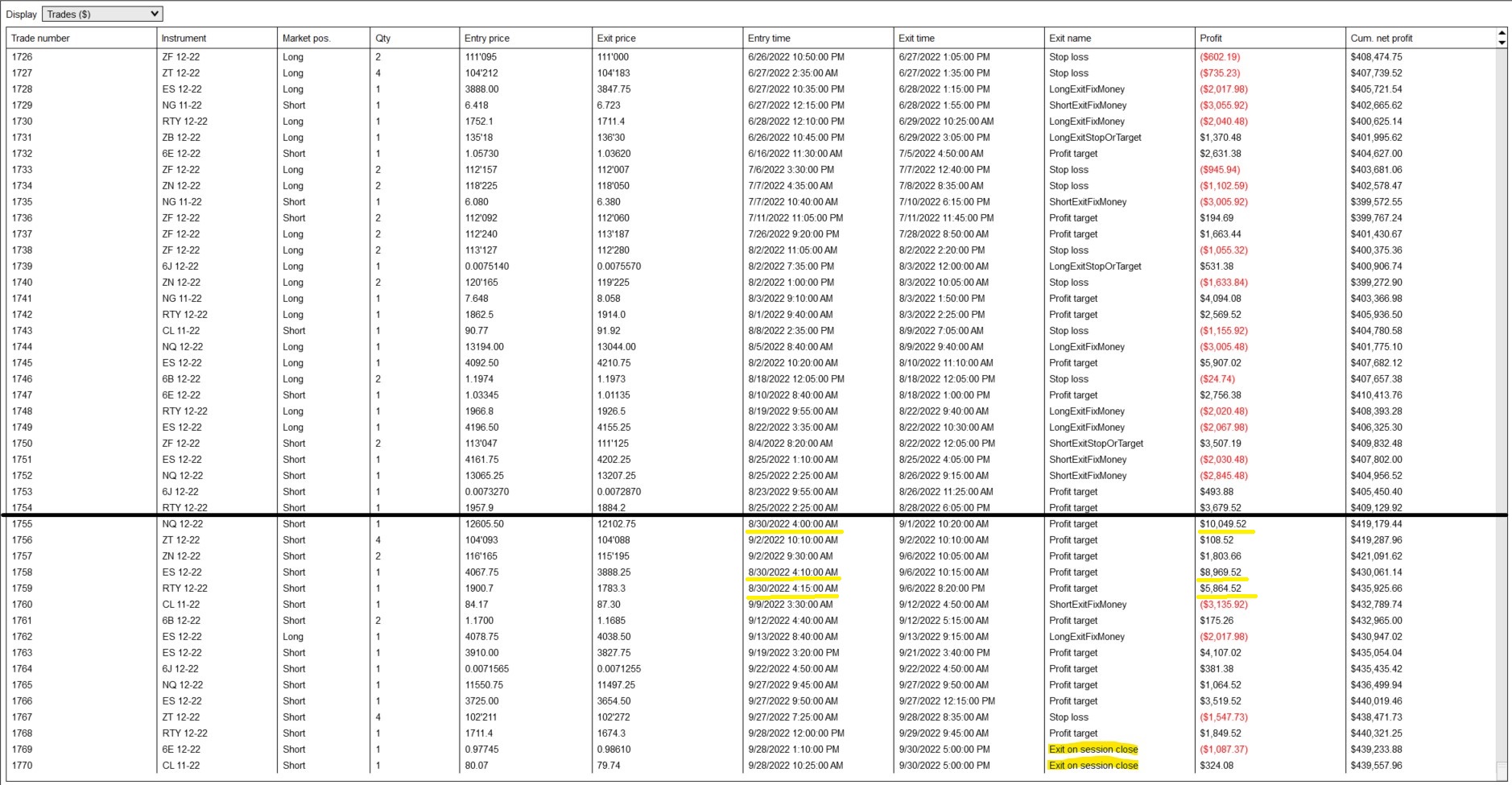

… видите эти 3 сделки с пометкой робота «Exit on session close»? То есть робот помечает их как закрытые не по логике выхода (например «Profit target»), а по ФАКТУ окончания календарного месяца, т.е. по логике эти сделки должны удерживаться роботом дальше, до наступления на рынке условий для их закрытия, а значит они будут закрыты уже в следующем месяце. Но так как мне нужен результат ЗА АВГУСТ то он показывает их текущий результат на момент закрытия последней торговой сессии АВГУСТА и плюсует этот результат в АВГУСТ. Но реально они закроются в сентябре и их результат будет учтен в СЕНТЯБРЕ, а из августа исключен — ибо результат сделки учитывается в том периоде в котором сделка была закрыта. Поэтому если я сейчас дам вам статистику за сентябрь, то август в этой статистике будет выглядеть совершенно по другому, так как в нем не будут учтены результаты этих 3-х сделок…

… видите эти 3 сделки с пометкой робота «Exit on session close»? То есть робот помечает их как закрытые не по логике выхода (например «Profit target»), а по ФАКТУ окончания календарного месяца, т.е. по логике эти сделки должны удерживаться роботом дальше, до наступления на рынке условий для их закрытия, а значит они будут закрыты уже в следующем месяце. Но так как мне нужен результат ЗА АВГУСТ то он показывает их текущий результат на момент закрытия последней торговой сессии АВГУСТА и плюсует этот результат в АВГУСТ. Но реально они закроются в сентябре и их результат будет учтен в СЕНТЯБРЕ, а из августа исключен — ибо результат сделки учитывается в том периоде в котором сделка была закрыта. Поэтому если я сейчас дам вам статистику за сентябрь, то август в этой статистике будет выглядеть совершенно по другому, так как в нем не будут учтены результаты этих 3-х сделок…

Вы видите как ПЕРФОРМИТ СЕНТЯБРЬ?! +$30 000!!!, а август взял только $8 000, хотя месяц назад я писал что АВГУСТ ЗАПЕРФОРМИЛ выхватив +$21 000!!! …

…но мы видим на скрине выше за сентябрь что август заработал около $8000, а не $21 000. Это как раз происходит из-за того о чем я писал…

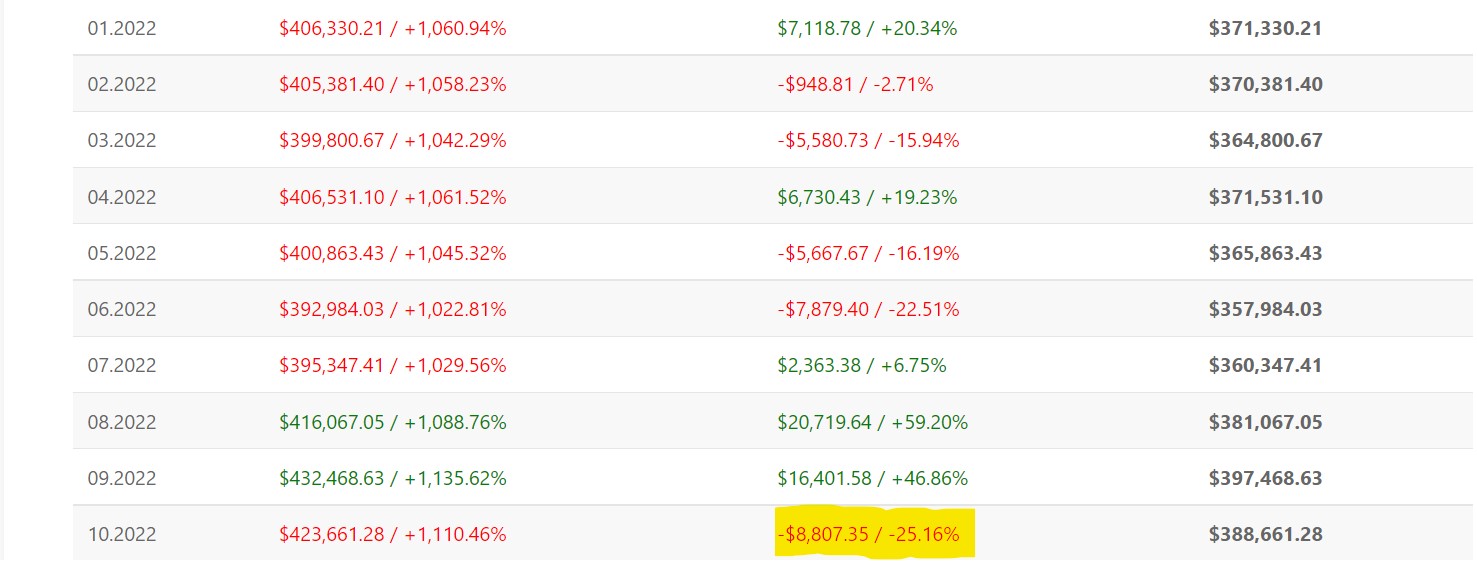

… я подчеркнул желтым эти три сделки, открывшиеся в августе и закрывшиеся по профиту в сентябре. Окей считаю с этим разобрались. Теперь что будет дальше со статистикой Эталона. А будет тот же самый формат как в статистике ПОРТФЕЛЯ ПОДДЕРЖКИ — я буду представлять статистику Эталона с учетом требований маржи и того как мы работаем с маржой на Live счетах, подключенных к торгам. А конкретно мы используем фичу робота, которая фактически закрывает любую сделку за 17 минут перед клирингом и открывает ее снова сразу после клиринга. При этом та же самая статистика Эталона будет выглядеть так…

… смекаете?)) «Buy to cover» означает как раз, что сделка закрыта для прохода по дневной марже и будет ПЕРЕОТКРЫТА сразу после клиринга, что также отражается в статистике. Это приводит к тому что ЗНАЧИТЕЛЬНО увеличивается количество сделок, комиссия брокера и становятся неадекватными почти все алгоритмические коэффициенты (ибо начинают считаться от хаотичных сделок которые не имеют привязки к идее логики входа и выхода из позиций, хотя в деньгах мы все равно получаем итоговый результат, как у «чистой» статистики с поправкой на минус комиссию и небольшую потерю на каждом клиринге). Сравните «чистую статистику» и статистику тех же самых сделок, но с «Buy to recover» на каждом клиринге…

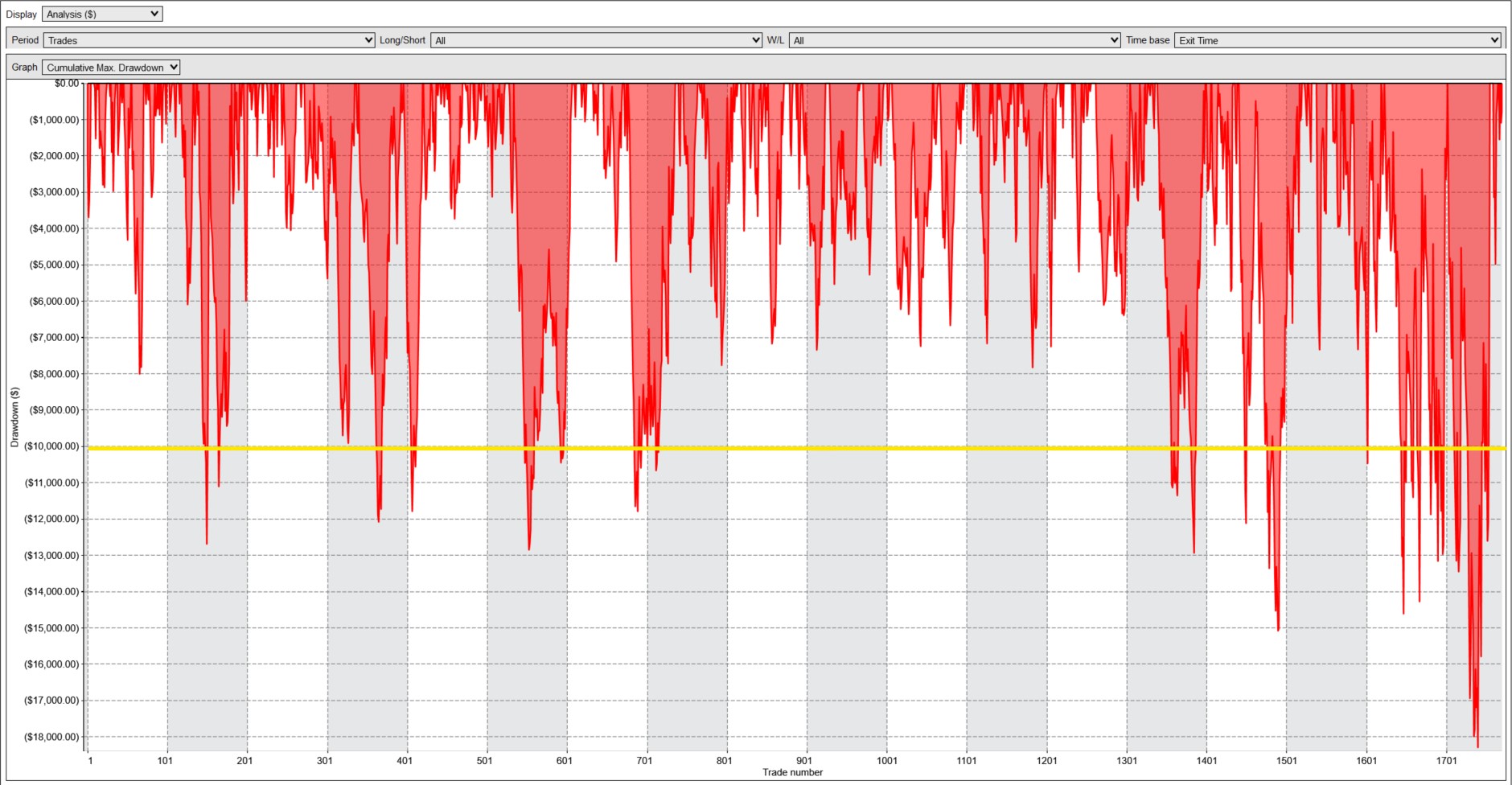

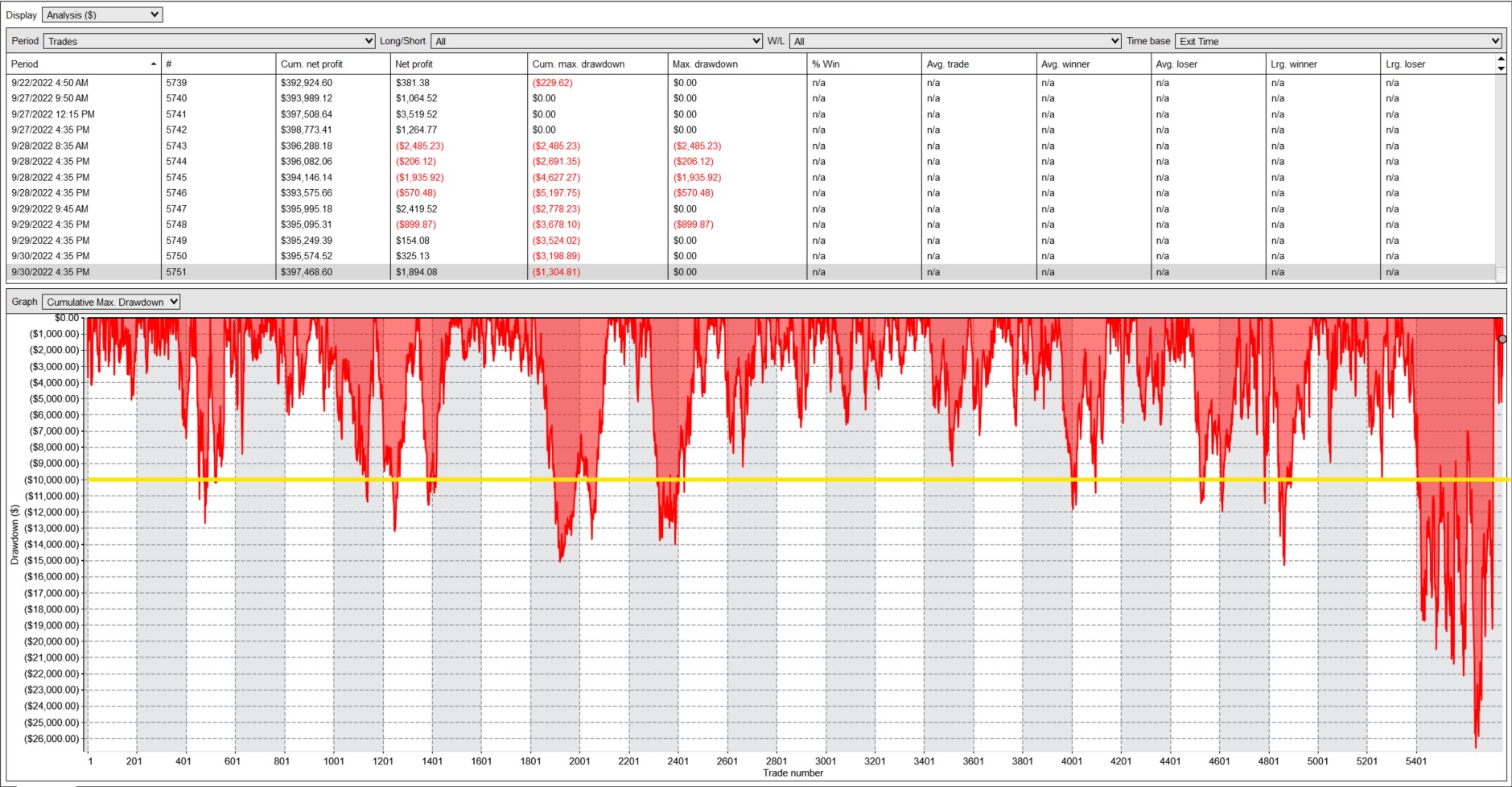

… Мы видим упавший Total net profit на $42 000: $29 000 комиссии + $13 000 потери на переносах сделок через клиринг. Кол-во сделок 1770 у чистой статистики против 5751 у статистики с переносами (отсюда КОМИССИЯ). Максимальный дродаун $18к против $26к — здесь очевидный плюс статистики с переносами, что из-за дробления сделок мы можем отслеживать промежуточную просадку внутри самой сделки и на ОСОБО волатильном рынке (именно такой рынок в 2022 году) просадка может значительно «гулять» внутри открытых позиций от клиринга к клирингу…

… Искажение коэффициентов. На примере профит фактора: 1,53 у чистой vs 1,28 у переносов. Профит фактор — это важнейший показатель эффективности стратегии. Это отношении суммы ПРОФИТА всех положительно закрытых сделок к сумме УБЫТКА всех отрицательных сделок. Т.е. мы видим по этому коэфф. насколько много стратегия ЗАРАБАТЫВАЕТ в своих прибыльных трейдах, по отношению к тому насколько сильно она ТЕРЯЕТ в своих убыточных трейдах. ПФ 1,5 означает что логика ВСЕХ сделок заточена таким образом, что в среднем ПРИБЫЛЬНАЯ сделка зарабатывает в 1,5 раза больше чем может потерять УБЫТОЧНАЯ сделка. Это не случайный результат, это сумма многих факторов которые я учел в логике причин открытия и закрытия сделок. И на этом главным образом зиждется ПРИБЫЛЬНОСТЬ и ЭФФЕКТИВНОСТЬ всей стратегии. Очевидно, из-за того что каждый перенос основной сделки порождает ОТДЕЛЬНУЮ ХАОТИЧНУЮ сделку (которая тем не менее является частью ОСНОВНОЙ ЛОГИЧНОЙ сделки) и в массе таких сделок собирается статистика алгоритмических коэфф., то адекватность коэфф. в статистике с использованием дробления сделок стремится к нулю. Но, демонстрация статистики ТОРГОВЛИ на реальном счету, когда мы торгуем с учетом всей инфраструктуры торгов и вынуждены вписываться в маржу, чтобы иметь возможность использовать в разы меньшие INITIAL DEPO (при удержании сделки в открытом виде через клиринг нужна ПОЛНАЯ маржа, которая в 10 раз больше у половины ФИ, используемых нами) и оставаться всегда в зоне ДНЕВНОЙ МАРЖИ, которую обеспечивает брокер… так вот, демонстрация такой торговли наиболее адекватна именно СТАТИСТИКОЙ с переносами, потому что мы и используем перенос в реальности. Итак закрепим: хотим показать ЭФФЕКТИВНОСТЬ стратегии, используем ЧИСТУЮ статистику в которой сохранена ЛОГИКА сделок и мы можем доверять коэфф. статистики. Ходим последовательно месяц за месяцем демонстрировать РЕАЛЬНУЮ ТОРГОВЛЮ как она есть используем СТАТИСТИКУ С ПЕРЕНОСАМИ.

Итак! У Эталона появился ИНВЕСТОР! И скорее всего до конца октября будет внесен депозит в размере $35к или $70к. Поэтому я уже сейчас начну приводить статистику ЭТАЛОНА в том виде в каком она будет подаваться далее, т.е. с ПЕРЕНОСАМИ (дроблением сделок через клиринг). Мы уже так делаем давно с ПОРТФЕЛЕМ ПОДДЕРЖКИ, так что особо нового тут ничего нет. Просто хочу этим лонгридом предупредить возможное НЕДОПОНИМАНИЕ, со стороны общественности. Сразу предупреждаю, что когда я захочу запостить какие-нибудь отдельные КРУТЫЕ сделки, я буду постить их без переноса, чтобы был только момент входа и выхода соответствующие ЛОГИКИ сделки. Естественно они не будут совпадать с тем что будет отражено в прикрепленном стэйтменте брокера, но всеравно даже так можно будет понять что в стэйте та же сделка, просто раздробленная на несколько поменьше. Пример такого Вы можете увидеть в начале поста где я под стэйтментом брокера выложил две сделки по ЗОЛОТУ. Вторая сделка в скрине не раздроблена, но в стэйте раздроблена на 2-е отдельные. Ну думаю вопросов не будет возникать теперь. Окей, теперь как обычно привожу статистику ЭТАЛОНА за сентябрь 2022, но уже в соответствии с реальностью торгов, т.е. с ПЕРЕНОСАМИ. Теперь так будет всегда!

ЭТАЛОН — закрывает в сентябре 34 сделки, зарабатывая + $16 400 на контракт. Нет подключенных счетов. (ждем вноса денег на депо от инвестора в октябре-ноябре 2022)

ТОП СДЕЛОК ЭТАЛОНА В СЕНТЯБРЕ

4. Разработка. 2021 и 2022 были самыми сложными для меня годами, 22-ой ещё продолжается)) И была зафакаплена куча времени, которая должна была быть посвящена разработке, но пришлось вместо этого разгребать кучи бытовых дел и всякого неожиданного дерьма и просто работы не связанной с трейдингом. Поэтому пытаюсь как-то стабилизировать свои дела и свое ментальное в том числе состояние, чтобы продолжить делать роботов. Трейдинг это бесконечная и интересная работа, а АЛГО это вообще бездонная пропасть. Поэтому на связи, месячные отчеты точно будут продолжать выходить как раньше. Может еще чего-то придумаю. Ну и Эталон… ЭТАЛОН НА РЕАЛЬНЫХ ДЕНЬГАХ ЭТО БУДЕТ КРУТО!!!

Всем успехов в торгах!!!

Отчет: август 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в августе 4 сделки. Торговля дублируется на счетах общим депо ~$40 000

2. Публичный счет — дублирует портфель поддержки и теряет —$354 , что составляет ~ 2% от начального депо $20 000. Итого: через 16 месяцев торгов терпим просадку ~48%, теряя ~ $10 000

3. ЭТАЛОН — закрывает в августе 20 сделок и выдает свой ЛУЧШИЙ МЕСЯЦ за всю историю торгов зарабатывая + $21 860 на контракт. Нет подключенных счетов. (из-за относительно большой суммы депо на вход 35к, не нашлось пока такого инвестора)

Всем успехов в торгах!

Отчет: июль 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в июле 1 сделку. Торговля дублируется на счетах общим депо ~$40 000

2. Публичный счет — дублирует портфель поддержки и зарабатывает +$442 , что составляет ~ 2% от начального депо $20 000. Итого: через 15 месяцев торгов терпим просадку ~46%, теряя ~ $9 500

3. ЭТАЛОН — закрывает в июле 6 сделок и теряет — $953 на контракт. Нет подключенных счетов. (из-за относительно большой суммы депо на вход 35к, не нашлось пока такого инвестора)

Всем успехов в торгах!

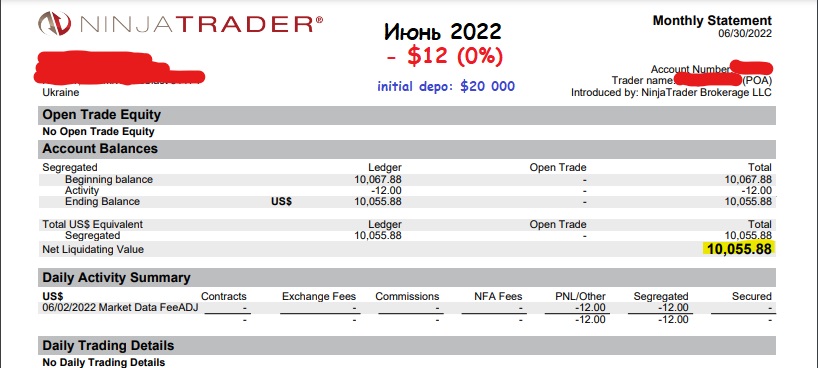

Отчет: июнь 2022

Follow my instagram statement (pls, click the instagram pic below)

1. Портфель поддержки — закрывает в июне 0 сделок (высокая волатильность на рынках, сигналы не проходят фильтр на размер риска и игнорируются роботом). Торговля дублируется на счетах общим депо ~$40 000

2. Публичный счет — дублирует портфель поддержки и теряет $12 на оплате Data feed, что составляет — 0% от начального депо $20 000. Итого: через 14 месяцев торгов терпим просадку ~48%, теряя ~ $10 000

3. ЭТАЛОН — закрывает в июне 22 сделки и теряет — $10152 на контракт. Нет подключенных счетов. (из-за относительно большой суммы депо на вход 35к, не нашлось пока такого инвестора)

Некоторые сделки

Всем успехов в торгах!